BTC/HKD-0.16%

BTC/HKD-0.16% ETH/HKD-0.27%

ETH/HKD-0.27% LTC/HKD-0.43%

LTC/HKD-0.43% ADA/HKD+0.13%

ADA/HKD+0.13% SOL/HKD+0.63%

SOL/HKD+0.63% XRP/HKD-0.58%

XRP/HKD-0.58%注:8月5日,加密研究員JonCharbonneau在DelphiDigital上發布了《Rollup完全指南》,從其熟知的以太坊和Celestia的兩個項目出發,詳實闡述了Rollup的技術和經濟。對此,V神給予了贊賞,稱這是一本關于Rollup的“好書”。

文章主要分為三個部分,分別為模塊化經濟學、以太坊Rollup堆棧和CelestiaRollup堆棧。

以下是文章的簡介及第一部分——模塊化經濟學,由DeFi之道編譯。

簡介

Vitalik為我們貢獻了神作《Rollup不完全指南》,而我將向您展示《Rollup完全指南》。

好吧,實際上它也不完整,但聽起來比較牛X,所以我決定用這個名字。這份報告只分析了以太坊和Celestia上的rollups的設計空間。我強烈推薦我最近的以太坊報告作為閱讀背景。

在這份報告中,我介紹了我最熟悉的兩個項目,但實際上還有很多其他團隊正在構建。Polygon、Tezos和Milkomeda等也在Rollup堆棧游戲中。事實上,Tezos很可能是首個推出“enshrined”rollup的,而PolygonAvail在架構上與Celestia驚人地相似。

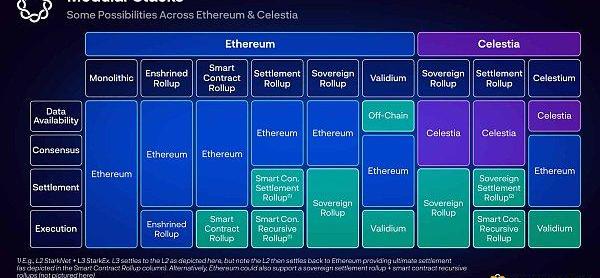

首先,什么是“模塊化”區塊鏈?在這一點上,目前它主要還是一個meme,有很多分歧,但為了簡單起見,我將定義我如何使用這個術語。當然,關于正確與否,你們可以在我的推特評論中進行討論。

模塊化堆棧將以下任務剝離成獨立的技術組件:

數據可用性--確保rollup區塊頭后面的交易數據已經公布并可用,以便任何人都可以重新創建狀態。

共識--至少就交易及其排序達成協議。

結算--根據實施情況而變化,但任務可以包括驗證/仲裁證明和協調跨鏈資產轉移/任意信息傳遞。

執行--計算采取前狀態→運行交易→過渡到后狀態。

以太坊可以處理其中的每一個問題。它提供了統一的DA、共識和結算層,具有普遍的執行力。當你在L1上進行交易時,以太坊就像任何單體鏈一樣行事。另外,rollups可以處理執行,由以太坊提供DA、共識和結算。

Celestia只提供DA和共識。在L1Celestia上沒有Uniswap,也沒有L1的驗證/仲裁證明。Celestia沒有奉行的結算層或智能合約執行。L1的功能僅限于Celestia代幣轉移和驗證器集管理。

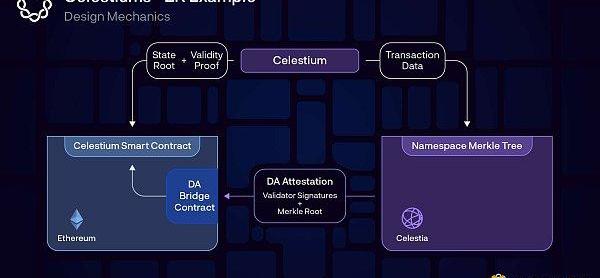

請注意,像Validiums和Celestiums為DA和結算使用獨立層的可能性也是存在的。任何結算層都可以使用,只要它接受Celestia提供的數據證明就可以了。

然而,這些都不是rollup,但它們帶來了有意義的額外安全假設。本報告將重點討論實際的"rollup"堆棧。我將首先分解經濟因素,然后深入研究每個堆棧。

Delphi Digital:Blur平臺NFT平均售價為1365美元,是OpenSea的近4倍:2月22日消息,加密研究機構Delphi Digital在社交媒體發文分析Blur超越OpenSea成為當前最大的NFT市場,其中指出Blur平臺上的NFT平均售價高達1,365美元,而OpenSea僅為351美元,是后者的近4倍。不過在用戶數量上,OpenSea依然占據優勢,當前Blur的交易用戶市場份額僅為30%。[2023/2/22 12:21:32]

文中使用的部分縮寫,如下所示:

SCR--智能合約rollup

ER-Enshrinedrollup

SR-主權rollup

第一部分:模塊化經濟學

此前,我曾寫過關于L1價值捕獲的重要性。依賴于經濟安全的資產需要一個高價值的抵押品。收入為制定有吸引力的貨幣政策提供了燃料。價值獲取→良好的貨幣政策→貨幣溢價→高經濟安全。費用和其他MEV啟動了第1步。

Rollup費用

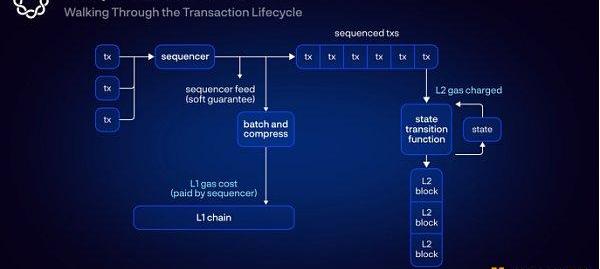

讓我們從第一性原理來分析一個rollup交易。這張簡化圖描述了適用于Ethereumoptimisticrollups和zk-rollups的部分。

定序器接收并訂購交易。用戶將很快能得到其交易最終被記錄在L1上的軟確認。定序器只被用于訂購和交易完成。它們無法提交無效的交易。

確定性的狀態轉換函數處理每個交易并更新L2狀態,創建一個L2區塊。這些區塊可以比L1區塊產生得更快。

每隔一段時間就有一批交易被壓縮并發送到L1。目前存儲為calldata,但最終rollups將使用數據blobs。

用戶在應用狀態轉換并執行其交易時被收取L2gas。L1gas是在之后處理批量交易時支付的。L1和L2gas價格根據各自的擁堵情況而不同。因此,用戶在兩種gas中產生費用,而且有時間錯配。定序器在知道批量交易的全部內容、壓縮程度或發布時L1的基本費用是多少之前,就承諾進行交易并收取L2費用。

L2會盡力猜測其L1的費用會是多少,并相應地向用戶收費。市場平靜時,L2平均只在L1成本的基礎上收取很小的利潤。但當rollup變得受制于他們自己的執行環境時,這個幅度就會上升。收費市場激增的定價作用于需求。更高的利潤率對應著當地需求的激增。

我們在Arbitrum最近的激增中清楚地看到了這一點,盡管其利潤率在其他方面一直很穩定。Arbitrum最近的瓶頸是L2執行,因此其本地收費市場開始啟動:

我們看到Optimism也有類似的趨勢,不過變數更大:

今天Rollups的L1成本主要是calldata。即使是ZKRs,Polygon將交易數據發布到以太坊上的費用估計也占總成本的?90%,此外?10%用于證明。隨著EIP-4844可能會在明年的上海硬分叉中出現,這些成本將大幅下降。它增加了DA的吞吐量,并為以太坊的DA層和結算層實現了獨立的EIP-1559收費市場。DA的供過于求意味著費用達到了底線。之后,danksharding會使DA更加豐富。有著任何合理活動的Rollup將大大增加這些利潤率。

動態 | 印尼海關采用區塊鏈供應平臺TradeLens:印尼海關采用區塊鏈供應平臺TradeLens,以提高本地和國際運輸跟蹤的速度,準確性和安全性。據悉,TradeLens由丹麥運輸和物流巨頭馬士基和IBM聯合開發。(ITNews)[2020/2/22]

最后--上面的數據不包括任何MEV。在現實中,rollup代幣能夠從MEV中積累大量的價值。

固定成本與可變成本

ORU將壓縮的完整L2交易數據、L2狀態根和欺詐證明發布回L1。雖然完整的交易數據被存儲在以太坊的歷史中,但交易數據的哈希值被添加到其狀態中。如果欺詐證明被發送,那么它可以根據先前存儲的哈希值檢查包含證明,作為欺詐證明的一部分。

ZKRs不需要將全部交易數據發布到L1。只要發布狀態差異就足夠了。想象一下,Alice和Bob在這批交易中來回交易1個ETH--ZKRs只需要在最后發布狀態變化,而ORU則需要發布每筆交易。狀態差異足以重構狀態。ORU必須包括所有交易,以備欺詐證明之需。ZKR驗證者還必須包括一個有效性證明,與每個批量處理一起證明相關的狀態根是有效的。

無論它們必須向以太坊支付的交易活動如何,SCR都有固定成本:

狀態承諾

有效性證明

此外,它們還有可變成本,隨著交易活動的增加而增加。

交易數據

在支付給L1的這些費用之上,rollup收取必要的L2gas費用和成本的激增定價,以支付rollup運營商的費用。更詳細的分析可點擊此處查看。

注意這里的時間/成本權衡。頻繁結算意味著L1更早給出真正的最終結果。然而,等待更長的時間來結算,在更多的交易中攤銷這些固定成本=對rollup用戶來說是更便宜的交易。rollup結算要平衡好足夠的安全以及給到用戶較低保證的低價費用。

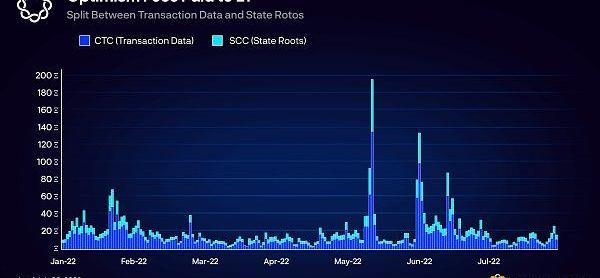

讓我們以Optimism為例。作為背景,Optimism上,定序器和提議者需要為兩個智能合約發布信息:

CanonicalTransactionChain(CTC)合約?--由定序器提交的交易批次的僅有附錄的日志

StateCommitmentChain合約?--提議者確認是CTC中每個交易結果的提議狀態根的日志

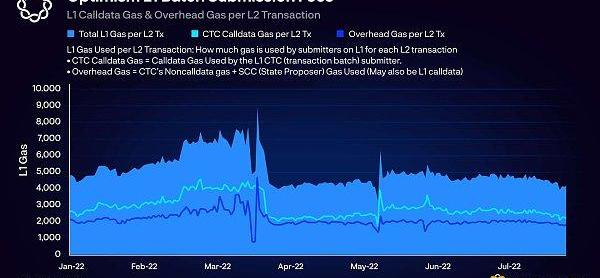

Optimism的成本分解如下圖所示:

將交易批次發布到CanonicalTransactionChain上會產生兩種成本:

可變成本-L1CTC提交者使用的Calldatagas,與交易批次的大小大致呈線性關系

間接成本-向CTC發布信息也會產生少量的非calldata成本

向StateCommitmentChain發布狀態根所使用的gas是純粹的間接成本。根據上述兩種成本將其分割開來,你會得到這樣的結果:

這些間接成本可能比你預期的要高--在未來幾個月內仍有許多低效率的問題需要解決。像Bedrock這樣的優化將大大改善數據壓縮,它將使固定成本下降到幾乎可以忽略不計。每個批量交易的gas成本可以從每批約28萬不包括calldata下降到每批約2.1萬gas。SCC將被L2OutputOracle取代,CTC將被移除。L2區塊將使用非合約地址保存到以太坊上,從而大大減少鏈上足跡,并將gas成本降到最低。

波場TRON網絡下的DEFI平臺DeLoan開啟公測階段:據官方最新消息,波場TRON網絡下的DEFI平臺DeLoan開啟公測階段,誠邀用戶體驗,公測環境是部署在尼羅河測試網對應的TRONSCAN瀏覽器。DeLoan是TRON上去中心的TRX抵押存幣獲利平臺,在這個平臺上,用戶可以通過抵押TRX資產,借出穩定幣CRD。CRD的作用類似USDT,只不過生成的方式是去中心化的。CRD的價格也像USDT一樣軟錨定在1美元, 未來同樣可以用CRD去購買例如BTC、ETH 等其他幣種。為了更好的去中心化治理DeLoan平臺,DLN用于DeLoan系統的治理。鎖定DLN可以對DeLoan治理提案進行投票。此外,DLN也用于支付抵押服務的手續費。DeLoan平臺的出現,可以大大增加波場TRON生態的豐富度,促進生態的繁榮。公測鏈接點擊原文。[2020/1/17]

同樣地,Arbitrum每批產生的gas成本約為37.5萬,這將被Nitro大大減少。

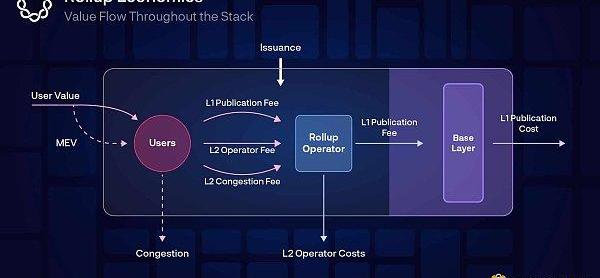

將這一切都聯系起來,就可以描述rollup的價值流。下圖來自BarnabéMonnot的一篇偉大的文章:

他最近也談到了這個話題。

基礎層費用-以太坊

以太坊的費用來自:

L1執行和結算-比如去到L1的Uniswap,用一些USDC交換ETH。

來自Rollups的結算-Rollups向L1發布證明。以太坊還負責處理rollups和L1之間的信任最小化的橋接問題。

來自Rollups的DA-Rollups使用calldata向L1發布數據。

獨立的單體鏈的費用上限為:

費用=吞吐量x用戶將為單個交易支付的美元

相比之下,模塊化DA和結算層有一個更高的費用上限:

費用=吞吐量x用戶將為聚合交易支付的美元

與單個用戶為占用相同區塊空間的L1交易支付的費用相比,Rollup可以向以太坊支付更大的單筆費用來結算許多交易。假設有足夠的需求,為以太坊引入新的費用支付者,每筆交易的邊際效用更高,從長遠來看,將會增加價值。

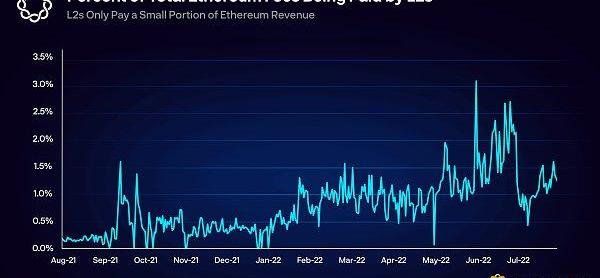

然而,請注意,以太坊如今的收入是這樣的:

以太坊距離成為rollup的主要結算或DA層還有很長的路要走。支付給L1的絕大多數費用來自原生L1的執行:

因此,雖然模塊化的基礎層能夠從rollup的需求中提取有意義的收入,但在這么做之前,我們需要有大量的需求。至關重要的是,以太坊的rollup收費是對其原生L1執行的補充,而不是僅僅依賴于它。

這種價值的獲取從何而來是一個爭論點。以太坊和Celestia社區的許多人認為DA最終會有驚人的價值。Dankrad最近在我主持的他和JohnAdler的播客中發表了他的觀點。

“資產……需要從一些……產生收益的手段中獲得安全性。因此,我認為目前只有兩個,那就是結算層和數據可用性層。我認為短期內,我們可能會看到,結算層仍然產生更多的價值。

我們已經看到,過去我們在以太坊上有大量的費用,在其他結算層上也有一些。但長期來看,我相信最有價值的資產將只是在數據的可用性上,區塊空間將成為去中心化經濟中最有價值的資產。”

動態 | 美國SEC與EtherDelta創始人達成的和解:據coindesk消息,美國證券交易委員會(SEC)與EtherDelta創始人達成的和解,EtherDelta創始人Zachary Coburn在不承認或否認這些指控的情況下,同意根據和解協議支付總計38.8萬美元的罰金、遣散費和利息。[2018/11/9]

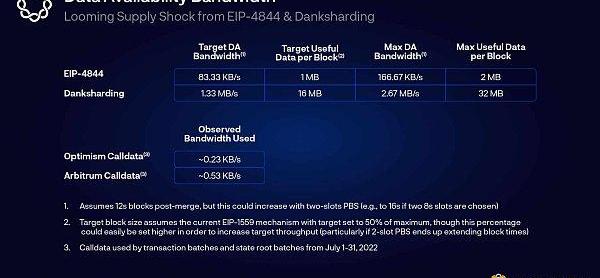

Rollup應該愿意為優質DA支付什么,這是一個有趣的爭論。然而,現實情況是,DA很快就會在以太坊擴展和替代DA解決方案之間大規模地供過于求。關于數據可用性的規模,可參見下圖:

以太坊區塊目前的平均數據為~90KB,其中calldata~10KB。DA供應沖擊迫在眉睫,rollup將繼續大大改善數據壓縮。當數據blobs有了自己的收費市場,供應<需求,DA費用就會達到底線。

Rollup用戶將支付更高的費用,但主要的瓶頸可能是rollup自己的原生執行環境。當你在你喜歡的rollup上進行代幣交換時,DA將不再是你的主要成本。超級便宜的費用將推動增量活動,更多的rollup出現,等等。只有當DA飽和到目標時,EIP-1559機制才會啟動,將費用拉出下限。然而,rollup有許多即將進行的優化,這將加強它們目前受限的本地執行。如果這一點也沒了,那么最終可能會使DA再次成為一個更大的成本。

對于以太坊開始收取任何有意義的DA,你需要超過1.3MB/s的實際有價值的數據,要求最高的安全性。即使你達到了1.3MB/s,溢出的數據也可以直接去到其他地方。Celestia、DataLayr、DACs、Adamantiums、PolygonAvail等替代品將提供大量的廉價DA。只有最安全的交易才需要完整的以太坊安全。另外,DA的吞吐量可以安全地增加,所以1.3MB/s并不是一個基本的限制。

我有信心,至少在幾年內,與以太坊強大的結算層相比,DA費用收入將可以忽略不計。

最后,原生智能合約的執行也可以為ETH質押者提供比Celestia更多的價值--ETH可以作為一種生產性資產來賺取額外收益。特別的,EigenLayer?r是一個創新的解決方案,它將允許ETH的"重新質押"。ETH質押者將能夠使他們的份額受到額外的罰沒條件。他們將確保尋求利用ETH經濟安全的新應用,其費用收入將計入ETH。

基礎層費用-Celestia

Celestia的唯一的費用是DA。Rollups處理結算。在同一個播客中,John就dYdX決定從StarkEx轉移到Cosmos提出了一個有趣的觀點。基礎層應該為經濟安全積累盡可能多的價值,但經濟上理性的應用程序希望為自己積累盡可能多的價值。在其他條件相同的情況下,它們寧愿不向結算層支付租金。DA是共享安全的最低成本。這對Celestia來說累積的價值較少,但它可以激勵更多的rollup留下來,因為它更便宜。

對于這種說法,我不太同意,原因是我前面強調的。支付給結算層的成本實際上是比較低的。對于ZKRs來說,成本接近于0,因為固定成本在許多交易中被攤銷,除了被結算的交易,用戶可以支付這些交易。而對于ORU,則沒有真正的結算成本。因此,我認為這個等式中的這部分成本可以忽略不計--團隊會根據他們的特殊需求在SR或使用結算層之間做出選擇。兩者都有有趣的技術和社會論據,我將在后面進行挖掘。

基于以太坊的預測平臺天算Delphy APollo 1.0正式發布:據官方消息,天算Delphy APollo 1.0今日已正式上線。Delphy天算是基于以太坊的分布式、移動社交類預測平臺。自今年3月起,Delphy APollo歷經多輪測試、優化與迭代,在玩法趣味性、操作簡便性及系統安全性上均有了較大程度提升。產品上線同時,將開啟世界杯贏取百萬專題活動。此前,天算已經與行情軟件MyToken達成戰略合作協議。MyToken用戶可直接參與天算預測市場。[2018/6/1]

如果Celestia在較大的蛋糕上切得較少的商業模式是成功的,那么請注意價值捕獲的百分比也可能很重要。如果基礎層只獲取了相對于它所保障的價值來說微不足道的價值,那么安全杠桿就會變得很不舒服。也許你對10億美元的賭注確保200億美元的價值感到舒服,但你對1000億美元感到舒服嗎?2000億美元呢?沒有正確的答案。一個在經濟上自給自足的基礎層,即使沒有rollup收入,也不會有這種擔憂。

僅僅依靠DA是否能提供足夠的價值捕獲來建立經濟安全還有待觀察。DA是有價值的,但它是一種我們知道如何很好地將其規模擴大的資源。要想改變這種情況,需要進行范式轉變。但從5年以上的時間來看,我認為沒有人能夠合理地預測。

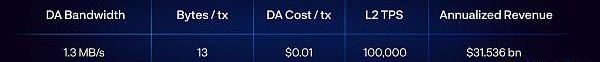

所以這正是我現在要做的事情。粗略計算,DA的數據可能看起來像今年這樣:

還不錯,有300億美元!

從我們今天的情況來看,每筆交易13個字節將是一個有意義的優化,但這只是可能。例如,PolygonHermez預計,他們最終將只需要每筆交易14個字節。在目前1.3MB/s的danksharding規格下,你可以得到漂亮的100kTPS?。但請注意,目前大多數的rollups遠沒有達到每筆交易13個字節,你只能通過像ZKRs那樣發布狀態差異來達到這一低數值。如果你像ORU那樣發布完整的交易數據,那數值會高得多,甚至有些ZKRs也會選擇發布完整的交易數據。非常樂觀的是,每個rollup都會在DA效率的下限附近運行。

請注意,我在這里假設的0.01美元/tx只是針對DA。這并不包括其他L2交易費用的考慮。有價值的房地產當然可以收取溢價,但更便宜的州往往收取更低的執行費用。這甚至可能是足夠的緩沖,以清除Vitalik的0.05美元的測試?。

從長遠來看,考慮這些利潤率如何疊加L2費用將是很重要的。如果翻轉許多鏈變得很容易,而且橋接變得很好,以至于特定應用的rollup最終變得有意義,那么執行可能變得相對便宜。這就給DA留下了一些空間,以獲得一些費用。重要的橋接發展也會對SR是否比共享結算層更有意義,以及DA的總體粘性有很大影響。

作為參考,以太坊在2021年獲得了約100億美元的費用,其高峰期的月份年化運行率超過200億美元。像300億美元/年的東西可能意味著幾千億的市值?但這就夠了嗎?我不知道。就個人而言,我希望民族國家級別的安全要高得多,所以這就涉及到了一個哲學上的辯論。在這種規模下,你需要確保數萬億美元的經濟活動的安全,所以我想要更多。

請注意以太坊和Celestia在這里的區別。對每一個人來說,“有意義”意味著不同的事情。也許以太坊總收入的10%是有意義的,也許是20%。反正它有結算層為其支付賬單。而對于Celestia來說,這很簡單--它必須足以資助其整個安全預算,以保護建立在它之上的一切。

現實情況是,我們不應該對這些數字持懷疑態度。它們完全是在一個超級優化的rollup世界中編造出來的,讓你在很長的時間范圍內有一個數量級的感覺。

Celestia在引導經濟安全方面面臨著一個障礙,它的價值獲取很少。我們習慣于將創業公司的估值作為對未來增長的賭注,但當整個商業模式取決于范式的轉變,以積累足夠的價值來實現經濟安全時,這是一個公認的風險主張。

模塊化堆棧中的MEV

MEV是一個很深的兔子洞,所以我在這里就簡短點聊。

讓我們從基礎知識開始。MEV仍未完全正式定義,但我在此將其簡化為區塊生產者可以提取的所有潛在價值。

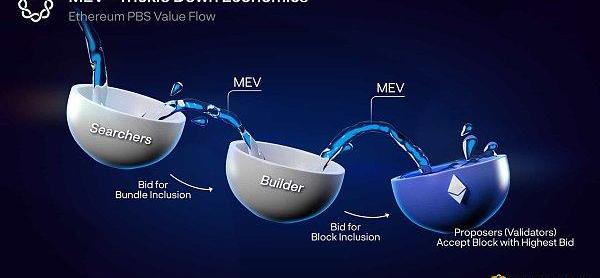

簡化后的L1以太坊MEV將與協議內PBS類似:

搜索者將交易捆綁在一起,并向建設者出價要求將其納入交易。建設者匯總搜索者的出價,并為驗證者所包含的整個區塊出價。在一個有效的市場中,搜索者將其大部分收入出價給建設者,而建設者再將其大部分收入出價給驗證者。因此,ETH捕獲了大部分的MEV。

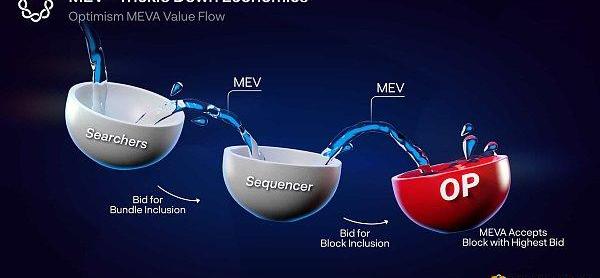

至于Rollup,看起來則有點不同,但類似的概念適用。下面這個簡化的例子是Optimism為定序權運行了一個MEV拍賣:

同樣,搜索者將交易捆綁起來,并向定序者出價要求將其納入。定序者匯總搜索者的出價,并出價將整個區塊納入MEVA。在一個有效的市場中,搜索者將他們的大部分收入出價給定序者,定序者再將他們的大部分收入出價給MEVA。如果rollup使用質押來選擇領導者,你也可以插入驗證器來代替MEVA。在任何一種情況下,rollup都會捕捉到大部分的MEV。這可以累積到代幣上,也可以為公共物品等提供資金。

在其他條件相同的情況下,將交易從L1轉移到rollup并不改變MEV的數量。它只是改變了它的獲取方式和誰得到它。在這個簡化的模型中,MEV的獲取現在已經從L1資產推到了L2資產。

但說實話,有那么簡單嗎?

抱歉,我不知道,其他人也不知道。因此,如果你是一個好奇的家伙,這是一個很好的研究領域。有多少MEV會泄漏到共享DA和/或結算層?Rollup運營商是否會開始為他們在L2上執行的MEV向L1支付?如果出現了類似于跨域Flashbots的東西,我們可以收集更多的具體數據。但現在,讓我們先看看一些假設。

最簡單的想法是,它將永遠累積到堆棧的底部。例如,看看一個有著CelestiaDA+結算rollup+遞歸rollup的堆棧。遞歸rollup可能依賴于結算rollup的跨鏈MEV,但DA層可能能夠審查和延遲結算rollup的區塊,要求從該MEV中獲取一部分。這種談判取決于社會規范,可能是難以逾越的界線。權力是存在的,但這種談判會發生嗎?也許L1想吃上這頓L1的午餐,也許不想。

然后是更復雜的跨鏈MEV。在下面的例子中:

R=Rollup

B=區塊

S=交換

R1和R2有著協調的定序器,共享同一個DA層,允許原子式跨鏈MEV。每個rollup都可以提交區塊,其接受程度取決于另一個rollup。例如,只有在R2B2完成的情況下才接受R1B1,反之,R2的條件也是如此。同樣,一個rollup可以向其DA層提交兩個區塊,一個是基本情況,另一個是只有在滿足另一個rollup的某些條件時才會被包括在內。這里引入的原子性可能是相當強大的,而觀察它如何影響MEV價值累積的動態是有趣的。

重要的是,這對價值累積來說是一張天書。如果有比我們目前所知道的更多的MEV泄漏出來,那么這可能會給Celestia帶來巨大的價值。這將有助于補貼安全預算。

DA層的經濟安全

現在讓我們來看看為什么我們甚至關心DA層的經濟安全。

33%攻擊

這很簡單--也就是將鏈暫停。如果Tendermint沒有必要的票數,它就無法取得進展,無法最終完成。依賴于Celestia的Rollups不會喜歡這個。

以太坊運行Gasper來達成共識。因此,即使>?的份額有問題,以太坊也會繼續運行,保持有效性。然而,如果沒有必要的投票,這個賬本就不能最終完成。如果有問題的>?干脆不投票,那么它們將因為inactivityleak?機制而遭到額外的懲罰,直到協議最終能夠再次最終確定。

67%攻擊

首先-有效性條件是共識的一部分。因此,即使你控制了100%的份額,你也不能開始憑空印制一堆Celestia代幣/Ether,竊取資金等等。誠實的節點會拒絕這樣做,因為這是無效的。不過你可以試試這些:

雙重簽名--在Gasper中可以重組,但在Tendermint中不可以。不過你還是可以進行雙簽,造成混亂。這條鏈會停止,并恢復到社會共識。可以證明,至少有?的質押在同一區塊高度上雙簽,并將在協議中被罰沒。因此,你可以這樣做,但代價是昂貴的。

數據扣留攻擊--最終完成一個區塊,但從不提供其背后的數據。隱瞞數據是一種不可歸屬的過失,因此不能在協議中被罰沒。需要社會協調,通過硬分叉在協議外懲罰攻擊者。這可能是對rollup的最壞攻擊。你將無法為一個無效的ORU提交欺詐證明,你也無法為一個ZKR重新創建狀態。值得慶幸的是,我們有數據可用性采樣節點。他們只是檢查數據是否可用,所以即使共識簽署了區塊,他們也知道要拒絕它。

防欺詐審查--審查的DA層可以惡意地在不同的rollup上橋接資金。這并不能通過運行DAS節點來保護。這個問題有點微妙,所以我舉個例子。

SR1是Celestia上的一個ORU,它想為SR2橋接資金。一種選擇是直接將對方的輕型客戶嵌入到每個rollup中,并以P2P方式分發證明。這里沒有通過惡意共識的審查攻擊載體。另外,SR1可以在想要橋接時,直接將欺詐證明發布到SR2的命名空間Merkle樹上。這實際上是把同步假設換成了Celestia的誠實多數假設。SR2只是在自己的NMT上尋找它已經在跟蹤的證明,并在看到它時執行。然而,現在這允許SR1惡意橋接資金到SR2,而Celestia可以在DA層審查你的證明。以太坊也可以審查發送到智能合約的欺詐證明,這就是為什么他們的ORU需要這么長的超時周期的原因。

數據扣留和審查攻擊并不直接影響DA層本身,但它們是依賴DA層的rollup的攻擊媒介。

TLDR--DA層需要經濟安全。隨著不同程度的份額被接管,你可以做出不良行為。很多人都混淆的一個關鍵點是--僅僅因為某些東西是可以安全依靠的,并不意味著它是有價值的。你必須首先建立一個有價值的資產,然后才能依靠它來獲得有意義的經濟安全。確保系統安全的資產需要某種方式來累積價值和/或貨幣溢價。

如果你想見證我們這個時代的偉大模塊化戰爭,可以閱讀這個thread。在Treeverse上打開它,花一整天的時間來篩選研究它。本報告的絕大部分內容都來自于我在看推特混亂時做筆記的過程。

總結

創收是建立經濟安全的一個關鍵組成部分,因此了解模塊化堆棧中的價值流對設計至關重要。基礎層原生資產需要被設計為價值捕獲和/或成為好的貨幣。

就目前的情況而言,DA捕獲的價值可以忽略不計。在可預見的未來,這種情況仍將存在。Rollup執行層目前捕獲的價值相對較小。隨著某些層變得流行,并可能包含高價值的金融交易,它們可能會看到有意義的收入。在可預見的未來,具有高價值交易的優質通用結算層可能會占主導地位(甚至可能是L2結算層,就像StarkNet計劃在L2層上增加許多L3)。

這是《硅谷》中的?Russ,他把廣播放到了互聯網上。不要像Russ一樣。

來源:DeFi之道

準備好匿名交易NFT,因為以太坊可以對ERC-721標準進行大規模的隱私升級。 關于以太坊交易隱私,以及Vitalik和其他以太坊成員對于私人NFT交易在未來可能如何發生的討論,這些都是有爭議的.

1900/1/1 0:00:00創造者經濟、新興的在線趨勢和新的加密經濟為創造者提供了更多的機會。各種平臺、協議和數字市場都在爭奪用戶的注意和他們提供的創造力。這引領了高度的獨立性,尤其是在年輕的數字原生代Z世代之間.

1900/1/1 0:00:00DAO只是一種新工具,一種以信任最小化的方式設計的社會結構。本文稿源為chainlink,由DeFi之道編譯一直以來,由于中心化機構未能以安全、公平和透明的方式,完成對社會基礎設施和金融的監管,

1900/1/1 0:00:00編譯:GameLook 試想,你下載了一款超級熱門的跑酷游戲,游戲內角色立即獲得了新技能。幾分鐘的新手教學之后,爬墻并越過障礙物,你準備好了迎接更大的挑戰.

1900/1/1 0:00:00原文作者:EricHu,由DeFi之道翻譯編輯。互聯網從根本上改變了社會、個人和經濟。作為解鎖前所未有的知識轉移的工具,它引領了信息時代,成為支持應用程序、網絡和服務的基礎平臺.

1900/1/1 0:00:00Optimism的經濟模型中設立了公共產品追溯資助。項目方可提案申請OptimismCollective資助.

1900/1/1 0:00:00