BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD+0.49%

ADA/HKD+0.49% SOL/HKD+0.19%

SOL/HKD+0.19% XRP/HKD+0.08%

XRP/HKD+0.08%最近出了個事兒,說大不大,說小也不小,那就是Uniswap前兩周總流水超過了以太坊。

說大不大,是因為這畢竟只是一個單周數據,屬于“偶爾為之”;說小不小,是因為Uniswap畢竟是以太坊上面千千萬萬個DApp的其中一個而已,現在一個DApp收入暫時超過整條鏈,哪怕只是曇花一現,也夠“嚇人”的了!

下個周期,有沒有可能誕生收入價值接近甚至超過底層公鏈的超級DApp?

我想可能性還是有的。

畢竟我們曾經以為OS才是王道,微軟就是最大的大腿,結果發現Facebook,Google等超級應用完全不輸下風。再后來很多程序,更是把這些超級應用當成了平臺,比如現在各種流行的微信小程序,Chrome的各種插件,就是基于Wechat與Chrome這兩個超級應用而打造的。

區塊鏈的世界,我們也許會看到類似的場景。

數據:CEX的比特幣日交易量超200億美元,創近4個月新高:3月15日消息,數據顯示,伴隨著昨日比特幣一度突破 26000 美元,中心化交易所的比特幣日交易量突破 200 億美元(USDT 與 USDC 交易對),創 FTX 崩潰以來的 4 個月新高。[2023/3/15 13:06:02]

Uniswap

Uniswap無疑是一個超級DApp的頭號候選人。

這是一個熊市里,TVL和交換量都沒有顯著下跌的DApp,雖然價格跟著大盤同樣下去許多。

超強的基本面,已經打下了超級DApp的良好根基。

剩下的就是往上添磚加瓦了。先是收購了Genie,又整合了Sudoswap,直接一只腳伸向了NFT領域。

然后Uni不是一直被詬病Token沒有價值么?

Coinbase在荷蘭獲得了監管機構的批準:9月22日消息,加密貨幣交易所Coinbase表示,它在荷蘭獲得了監管機構的批準。[2022/9/22 7:14:05]

費用開關提議走起!基本上滿票通過。

當然,什么時候能實施就另說了,畢竟Sec還在那邊盯著,這種社區治理投票打開的分紅開關,到底算不算“證券”或是“違法”?我估計圈里圈外也沒幾個人能說清楚,根本就沒有先例可循……

然而,這些都還不是最重要的,最重要的是,基于Uniswap開發的項目越來越多,這也就意味著,Uniswap真正意義上的成為了區塊鏈最為重要的基礎設施之一。

最早UniswapV2時代,流動性挖礦大火特火,許多項目需要使用Uniswap的LPToken去做挖礦。

到了V3時代,LP管理出現需求,Visor,Charm等項目開始探索基于V3的LP管理,可視化,自動平衡策略等方向。

美股三大指數集體收跌,標普500指數跌0.72%:金色財經報道,行情顯示,美股三大指數集體收跌,道指跌0.5%,標普500指數跌0.72%,納指跌1.25%。[2022/8/18 12:32:44]

現在V3相對成熟,像是PerpV2,RageTrade等直接使用UniswapV3作為其協議的一部分,用來做衍生品LP池,還有像是Voltz這樣的項目則是尋求授權分叉來使用V3的源代碼。

未來1-2年,相信會看到越來越多基于Uniswap設計,或是使用Uniswap作為其底層協議一部分的項目,對于LP資金效率的探索也從未間斷。非常好奇下一輪牛市,UniswapTVL和手續費用的天花板會在哪里。

AAVE

第二個有這種feel的無疑是AAVE。

AAVE也有著同樣良好的基本面:熊市里依舊不錯的TVL和協議收入,多鏈部署,風險隔離等主要更新的V3。

零知識證明初創公司RISC Zero完成1200萬美元種子輪融資:8月9日消息,零知識證明初創公司 RISC Zero 宣布完成 1200 萬美元種子輪融資,Bain Capital Crypto 領投,Geometry 、D1 Ventures 和 Cota Capital 等參投。本輪所融資金將用于構建對開發人員友好的可擴展區塊鏈。今年 3 月,RISC Zero 推出了零知識證明虛擬機,該虛擬機使開發人員能夠構建零知識證明,并使用各種編程語言在任何計算機上執行。(The Block)[2022/8/9 12:13:26]

然而,這些也不是最重要的。

與Uniswap一樣,AAVE也開始被動或是主動的建立自己的“堆棧”。

比如最近一個A16Z投資的Morpho借貸項目,相對于其他自己重新建立借貸池與AAVE,Compound等直接競爭的做法不同,他更多是一個優化資金效率的借貸協議聚合器。

眾所周知,AAVE的前身Ethlend是做點對點借貸的,沒做起來,后來轉型點對池之后一飛沖天。

然而點對點并非一無是處,其資金使用效率遠高于點對池模型,利率在匹配成功的情況下也同樣優于點對池,于是乎Morpho在Compound與AAVE的池子之上疊加了一層點對點的撮合與匹配,提供了更好的資金使用率與借貸利率。

這和上面提到的基于UniswapV3的PerpV2與RageTrade實在是異曲同工之妙。

更厲害的還在后面。

雖然Luna失敗了,然而鑄鈔權這塊肥肉實在是太誘人,依舊會有后來者前仆后繼。

這不,最近關于穩定幣GHO的提案在AAVE社區被幾乎全票通過了!

AAVE未來要做穩定幣幾乎成了定局。

原本MakerDAO算是央行,負責穩定幣DAI的發行,AAVE,Compound這些算是商業銀行,給DAI提供借貸等應用場景。

現在商業銀行搖身一變,央行職能我也想要!

有人說那跟DAI有什么區別呢?都是超額抵押。

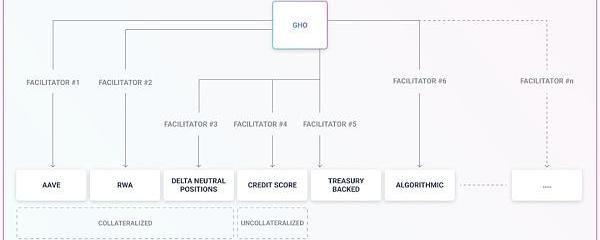

看那個圖便一清二楚,通過引入Facilitator,GHO有了多個場景的鑄造,除了傳統的超額抵押,還有RWA現實世界資產抵押,類似資管的DeltaNetural中性交換策略,甚至有基于信用分數的無抵押貸款……

這是個比MakerDAO更加開放和復雜的“央行系統”。

而相信在GHO上線之初,AAVE肯定也會為其提供相對DAI與USDC更加優惠的利率等經濟激勵措施,感覺屆時會與DAI來一場正面的硬碰硬。

其他

說實話,暫時還沒有在其他項目上看到超級應用的潛力。

Curve當然不錯,有著良好的基本面+類似CVX這種配合性項目,然而其穩定幣專精的領域使其基本面向的對象基本是ToB+大戶,用戶基礎遠不如Uni和AAVE這么龐大,也許有一天外匯交易上鏈了,Curve成了外匯Token商貿的老大,屆時倒是有可能成為一款換匯的超級應用,無論是ToB還是ToC。

又或許,某個Gamfi2.0的項目,突破了一代的play2earn,在高可玩性的基礎上疊加了良好的經濟系統,圈內圈外裹挾進去無數玩家,做成了一個鏈上“魔獸世界”的feel。那距離超級應用,就是一步之遙的事兒了~

Tags:UNISWAPUniswapAAVEunitteddaoLive Swap Coinuniswap幣aave幣發行量

在過去的幾個月里,Terra等項目高調的破產,以及代幣價格的低迷,使許多人對該領域持懷疑態度。市場崩盤引發了圍繞P2E游戲的整體恐懼.

1900/1/1 0:00:008月3日消息,歐洲央行在周一發布的一項研究中表示,央行數字貨幣可能是跨境支付的“圣杯”,有可能超越市場上的其他任何選擇——包括比特幣和穩定幣.

1900/1/1 0:00:00作者:knarb 區塊鏈默認是透明的,因此,它缺乏隱私屬性。當區塊鏈上發生交易時,它所涉及的地址的錢包余額、代幣、NFT和與其他地址的交互、合約以及它們曾經交易的具體金額都是公開的,任何人都可以.

1900/1/1 0:00:00當地時間8月12日,區塊鏈公司ConsenSysSoftwareInc.致信美國財政部,旨在回應監管機構關于負責任地開發數字資產的評論請求.

1900/1/1 0:00:00本文為研究機構DelphiDigital發布的TheCompleteGuidetoRollups.

1900/1/1 0:00:00來源:cryptofireside 本文轉自公號:老雅痞 GameStopNFTMarketplace推出后立竿見影.

1900/1/1 0:00:00