BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD+0.37%

ETH/HKD+0.37% LTC/HKD+1.41%

LTC/HKD+1.41% ADA/HKD+1.59%

ADA/HKD+1.59% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD+0.26%

XRP/HKD+0.26%作者:Bankless?分析師BenGiove

Uniswap?的命運在于如何、何時以及是否打開其費用開關。按費用計算,它是以太坊上最大的應用程序,每天為流動性提供者帶來數百萬美元的收入。但利潤率為0%,因為Uniswap費用開關尚未打開。

這種情況最終可能會改變!經過數月的辯論,最近的一項治理提案似乎將最終打開利潤水龍頭——僅針對三個流動資金池。

Uniswap這樣做時會發生什么?

他們的市場份額會被競爭對手搶走嗎?

他們將獲得多少利潤?

如果他們把每個池的費用開關都打開了會怎么樣?

讓我們為您一一解答。

如果Uniswap開啟費用開關會怎樣?

迄今為止,協議成功與其代幣表現之間脫節的最明顯例子之一就是Uniswap。

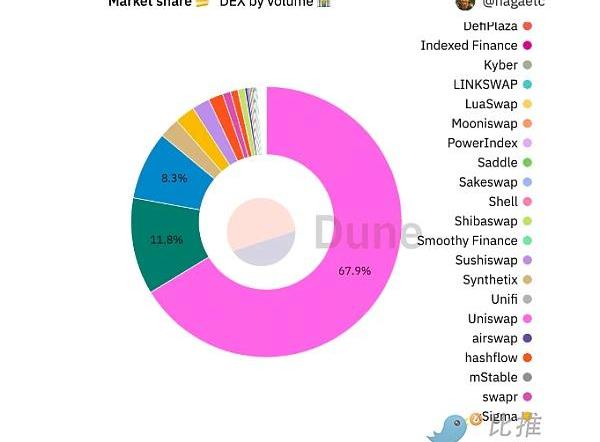

Uniswap是以太坊L1上交易量最大的去中心化交易所,占有67.9%的份額。該協議是一棵搖錢樹,在過去一年中為其LP產生了12億美元的收入。

有些時候,它的每日費用收入甚至超過了以太坊本身。盡管占據了主導地位,但UNI?的表現遠遠落后。

盡管更廣泛的市場出現了相當大的波動,但其表現不佳的一個理由是Uniswap沒有打開“協議費用開關”。

“美聯儲傳聲筒”:預計今年還會有兩次加息:金色財經報道,“美聯儲傳聲筒“Nick Timiraos撰文稱,美聯儲同意在連續10次加息后維持利率不變,但暗示如果經濟和通脹沒有進一步降溫,他們傾向于下個月加息。在為期兩天的政策會議結束后,美聯儲中的大多數人預計今年還會有兩次加息,并在周三發布的經濟預測中提高了對經濟增長和通脹的預期。[2023/6/15 21:37:50]

通過打開費用開關,UniswapDAO能夠在逐個池的基礎上累積流動性提供者賺取費用的10%-25%。

這就是Uniswap協議本身可以賺錢的方式。

自2021年5月UniswapV3上線以來,費用開關一直未激活。然而,這種情況可能很快就會改變,因為PoolTogether的創始人?LeightonCusack?提出的為三個池開啟費用開關的提議已經通過了Uniswap治理的前兩個階段。

該提案的影響不容小覷:如果獲得通過,它將向市場表明Uniswap治理能夠打開費用開關。

它還提出了一些關鍵問題:

Uniswap能否在不失去市場份額的情況下開啟費用開關?

該協議可以從該提案中獲得多少收益?

他們將從激活所有池的費用開關中獲得多少收入?

這對UNI代幣意味著什么?

讓我們一起來探索。

提案的現狀

在深入分析之前,讓我們看一下費用開關提案本身的細節。

該提案建議對Uniswap的以太坊部署中的三個池收取10%的LP費用。這可能是最低費率,因為該協議允許在每個池的基礎上減少10%-25%的LP費用。

預言機Pyth Network上線Arbitrum:金色財經報道,預言機Pyth Network上線Arbitrum,目前僅支持部分較小的協議。此前,Pyth Network已于2022年11月上線以太坊和Optimism。(The Block)[2023/1/31 11:39:17]

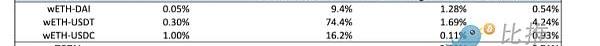

選定的池及其費用等級如下:

ETH-DAI?(0.05%)

ETH-USDT(0.30%)

ETH-USDC(1%)

費用開關將激活120天,所賺取的費用將計入UniswapDAO資金庫。之后,另一項提案將在治理之前提出,代幣持有者可以選擇投票關閉這三個池的收費開關。

到目前為止,該提案已經通過了Uniswap治理的前兩個階段:Temperature和ConsensusCheck投票,在Snapshot上進行。

通過TemperatureCheck的提案初稿要求開啟ETH/USDC和USDC/USDT的費用開關,并將協議費用設置為10%。

該提案以幾乎一致的支持通過了TemperatureCheck,350萬個UNI投了贊成票,而只有54個UNI投了反對票。

在社區反饋和研究之后,將費用開關提案的第二次迭代提交給ConsensusCheck投票。這一次不是為DEX上最活躍的兩個池激活費用開關,而是要求采取更多的試驗方法來激活上面列出的三個池的費用開關,以便在預定的一段時間內測試多個費用等級。

這一修訂后的提案再次以壓倒性的支持通過,1900萬UNI支持,只有418UNI反對。

Coinbase與紅杉支持的DeFi應用Flint宣布終止旗艦收益服務:1月27日消息,獲得紅杉資本和Coinbase支持的DeFi應用Flint在內部郵件中表示,由于存在監管不確定性,決定終止其旗艦收益服務。Flint曾于2022年11月份告知其客戶已從加密貨幣交易平臺FTX撤出了資金。(MoneyControl)[2023/1/28 11:32:57]

雖然該提案需要通過最終的、具有約束力的鏈上投票,但基于投票率和治理論壇的評論,似乎在社區內得到了廣泛的支持。

盡管最終投票肯定不會那么一邊倒,但Uniswap似乎很有可能激活這三個池的費用開關。

Uniswap會失去市場份額嗎?

讓我們看看為什么Uniswap可以在不損失大量市場份額的情況下開啟費用開關。

反對開啟費用開關的理由很簡單:如果Uniswap開啟費用開關,他們將失去作為LP的市場份額,因此由于利潤率受到壓縮,流動性將從交易所流出。

這種風險在很大程度上是由于UniswapV3提供流動性非常困難,因為它使用集中流動性,這需要更積極的管理。

鑒于已經很難盈利,削減LP的利潤率可能會造成負反饋循環,Uniswap失去流動性,導致交易執行變差,從而為LP帶來較低的交易量和回報,導致DEX將市場份額流失給競爭對手。

這種風險在DEX等競爭激烈的領域被放大,競爭對手之間幾乎沒有差異,因此帶來了永久的、長期的費用壓力。

但Uniswap應該能夠開啟費用開關有幾個原因,其中最令人信服的一個原因是“粘性交易量和流動性”的想法。這指的是完全忠于Uniswap的交易量和流動性的概念,如“自動做市商經濟學”一文中所述,該論文研究了開啟費用開關的可行性。

Kava Network:Kava 12主網推出時間提前至1月18日:1月12日消息,據官方推特,Kava Network宣布將Kava 12主網將于1月18日提前一天推出。Cosmos DAO技術將允許任何Cosmos鏈分叉并利用Kava改進后的開源DAO進行配置。

此前金色財經報道,Kava Network宣布Kava 12主網計劃將于1月19日推出,此次更新重點在于發展Kava的鏈上DAO。[2023/1/12 11:07:33]

這種粘性協議參與者的概念是基于這樣一個想法,即由于其強大的品牌,許多交易者將只使用Uniswap。對于流動性提供者來說也是如此,因為由于Uniswap的跟蹤記錄和協議設計,其中合約是不可變的,LP可能更愿意在DEX上繼續做市,而不是遷移到競爭對手。

此外,幾乎所有其他主要現貨或衍生品DEX,例如?Curve、Balancer、SushiSwap、GMX、dYdX?和?PerpetualProtocol?都收取LP費用。鑒于此,Uniswap似乎也能夠在不失去相當大比例的市場份額的情況下收取費用。

如果三個池的費用開關都打開,情況會如何?

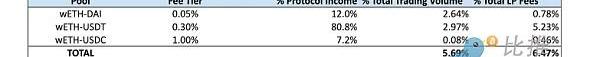

讓我們首先分析一下,看看如果為提案中的三個池開啟10%的協議費用,Uniswap將獲得多少收益。為了解不同市場條件下的收益,我們將查看過去30天、120天和365天的費用收入。

此外,我們還將看看這三個池在Uniswap總交易量和LP費用中所占的比例。

30天

在過去30天里,這三個池的交易量合計為13.1億美元,LP賺取了大約290萬美元的費用。如果費用開關打開,Uniswap在過去一個月中將獲得29萬美元的協議收入,或約348萬美元的年化收入。

CFTC:正密切關注FTX事件動態,目前任何監管問題都未明確:11月9日消息,美國商品期貨交易委員會(CFTC)發言人 Steven Adamske 表示,其正在關注 FTX 事件動態,但目前任何監管問題都未明確。(The Block)[2022/11/9 12:35:18]

迄今為止,對利潤貢獻最大的是wETH-USDT池,在此期間它將貢獻74.4%的協議收入。這三個池也將分別占Uniswap在此期間總交易量和手續費收入的3.08%和5.71%。

120天

在過去120天中,這三個池將產生約64.1億美元的交易量,同時產生1604萬美元的LP費用。

如果削減10%,則協議收入為160萬美元或年化收入為487萬美元。

在此期間,協議收入的最大貢獻者再次是wETH-USDT池,占81.7%,而這三個池總共將占Uniswap總交易量和費用的3.32%和6.68%。

365天

在過去的一年中,考慮到鏈上交易活動的高峰期和低谷期,這三個池促成了404億美元的交易量,LP賺取了7819萬美元的費用。

如果有10%的協議費用,Uniswap將獲得782萬美元的利潤。

同樣,對協議收入貢獻最大的是wETH-USDT,占80.8%。總的來說,三個池在過去一年中分別占交易量和費用的5.69%和6.47%。

正如我們所看到的,如果三個池的費用開關被打開,Uniswap將產生348萬美元至782萬美元的年化利潤,具體取決于時間段。

我們還可以看到,在三個時間段中,對利潤貢獻最大的將是wETH-USDT池,因為它占協議收入的74.5%-81.7%。

最重要的是,這三個池僅占Uniswap總活動的一小部分,僅占總交易量的3.08-5.69%和總費用的5.71-6.68%,具體取決于時間段。

總而言之,這表明該提案只是觸及Uniswap盈利能力的皮毛。如果費用開啟試驗被證明是成功的,這表明DAO在獲得更多收益方面還有很大的上升空間。

如果每個池的費用開關都開啟,情況會怎樣?

現在,我們通過打開提案中三個池的費用開關,了解了Uniswap的創收能力。但是如果開啟每個流動性池呢?

通過計算,我們可以更好地了解Uniswap潛在盈利能力的上限在哪里。

乍一看,為所有池打開費用開關似乎不切實際。但是,如果試驗成功,Uniswap治理很可能會選擇為更多池開啟費用開關。此外,請記住,DEX在其平臺上進行的每筆交易都能賺取傭金,這是行業標準。

在成熟狀態下,協議的總收費率,或在Uniswap上產生的總交易費用占DAO的百分比,可能不會是所有池的統一費率。

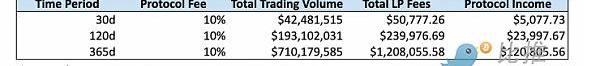

但是,為簡單起見,我們將假設所有池的固定費用為10%。為了便于比較,我們將在相同的30、120和365天期間再次測量。

以10%的協議費用為基礎,Uniswap在過去30天、120天和365天分別賺取507萬美元、2399萬美元和1.208億美元。

需要注意的是,這將是純粹的協議“利潤”,因為在此期間,Uniswap沒有向流動性提供者發放任何代幣。

從365天的數據來看,我們可以看到,在?TokenTerminal,Uniswap的協議收入將在所有dapp中排名第7,僅次于?AxieInfinity、OpenSea?和?LooksRare?等NFT市場。Uniswap將擁有僅次于OpenSea和MetaMask的第三高協議收入。

為UNI代幣帶來價值

現在我們已經了解了如果費用開關被激活,Uniswap可以賺取多少錢,讓我們看看它可以為UNI代幣帶來多少價值。

雖然費用開關提案不要求向代幣持有者分配收益,但未來UNI持有者肯定有可能選擇通過回購或分配ETH或穩定幣等資產的方式為自己分配一些協議費用。

這將是意義重大的,因為它將把UNI從一個純粹的“毫無價值的治理代幣”變成一種價值資產。

讓我們假設UniswapDAO選擇通過一種機制分配從費用開關中產生的所有收入的50%,在這種機制中,UNI持有人可以將其代幣質押來獲得這些美元收入。

保守一點,我們還假設75%的流通UNI將被質押以賺取此收益,因為一些供應仍留在中心化交易所等場所或用作DEX的流動性。

正如我們所看到的,如果Uniswap上所有池的費用開關以10%的比率激活,假設相同的75%的質押率和50%的支付率,根據過去30天、120天和365天的交易活動,UNI持有者將獲得1.25%-2.44%的收益。

盡管這一回報將低于veCRV和GMX等其他DEX代幣的收益,但考慮到Uniswap作為行業內領先者的地位,這一回報可能仍然對投資者具有極大的吸引力。

更大的圖景

正如我們所看到的,開啟Uniswap費用開關的影響是巨大的。

三個池的激活僅僅觸及了其盈利能力的皮毛。廣泛的費用激活會立即將Uniswap變成整個Web3中最賺錢的應用程序之一。

此外,如果DAO將部分收益直接分配給代幣持有者,

UNI代幣將成為一種具有吸引力的資產。

或許更重要的是,鑒于其作為DeFi最著名協議的地位,Uniswap成功開啟了費用開關,這將向市場發出信號,即“無價值的治理代幣”實際上可以獲取價值。

21:00-7:00關鍵詞:NuHoldings、Celsius報告、歐盟、美聯儲1.巴西金融科技公司NuHoldings二季度新增客戶達570萬名;2.

1900/1/1 0:00:00最近,推特上興起了關于NFT版稅的討論。擁有39萬粉絲的大V@punk6529在推特上發表了他對版稅的看法,本文整理了他的看法和觀點.

1900/1/1 0:00:00作者:Ans,KrypitalGroup編輯:KrypitalGroup本文僅供交流學習,不構成任何投資參考6月22日,dydx宣布脫離Starkware.

1900/1/1 0:00:00官方消息透露,以太坊合并的初步日期定在9月中旬。隨著合并日期的日益推進,行業對以太坊的周邊事件討論也變得更為熱烈。一方面,以太坊合并直接引發的共識轉變,Pos機制是否會引發中心化風險.

1900/1/1 0:00:00原文作者:@0xminionNFTFi夏季即將來臨。基于@alexgedevani之前所做的工作,我為NFTFi生態系統創建了一張地圖,收集了300多個項目,涉及不同的L1/L2和NFT垂直領域.

1900/1/1 0:00:00David通過將共產主義理論中的共產主義一詞替換為DAO,來驗證DAO和共產主義的一致性,同時他討論了馬克思關注的三大重要問題:生產資料歸屬,流動資產和投資的意義.

1900/1/1 0:00:00