BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+1.16%

ETH/HKD+1.16% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD+2.44%

ADA/HKD+2.44% SOL/HKD+4.08%

SOL/HKD+4.08% XRP/HKD+1.21%

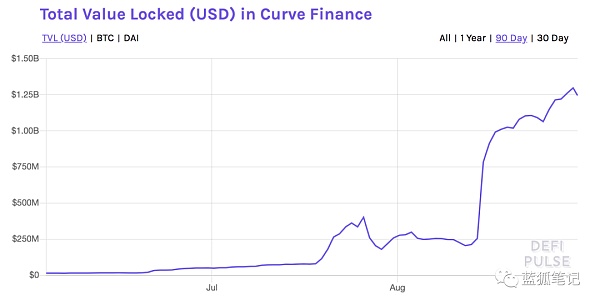

XRP/HKD+1.21%到藍狐筆記寫稿時,Curve的鎖定資產量達到12.4億美元,整個DeFi領域是78.2億美元,Curve占據15.8%左右的比例。在整個DeFi領域,僅次于Aave和Maker,超過同是DEX的Uniswap和Balancer。

Curve的鎖定資產量從8月14到現在,僅僅花了半個月時間,激增了6倍,從2億多美元增長至12多億美元。

Curve鎖定資產量在2天內劇增4倍 DEFIPULSE

Curve鎖定資產量劇增的最大原因是Curve 在8月13日推出CRV代幣。當CRV代幣推出后,其鎖定資產量在2天內就從2億美元左右增長至大約8億多美元。在短短的兩三天時間,Curve就嘗到了流動性挖礦的甜頭。

Crypto.com冠名的體育場Crypto.com Arena不會受到其關閉美國機構業務的影響:6月10日消息,Crypto.com 在洛杉磯市中心冠名的體育場 Crypto.com Arena 不會受到 Crypto.com 關閉美國機構業務的影響。Crypto.com 于 2021 年與斯臺普斯體育場所有者和運營商 AEG 簽訂了一項價值 7 億美元的冠名權協議。

金色財經此前報道,Crypto.com 將于 6 月 21 日起停止向美國機構客戶提供服務,散戶投資者業務不受影響。[2023/6/10 21:27:37]

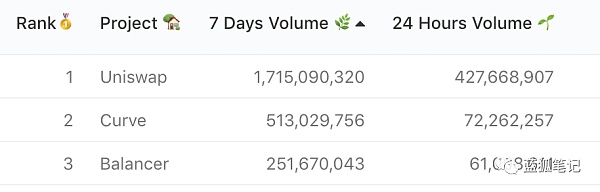

不僅是鎖定資產量,Curve的交易量也位居前三,位列DEX三小巨頭(Uniswap、Curve、Balancer)之第二。

尼日利亞將通過一項法律使比特幣和加密貨幣的使用合法化:金色財經報道,尼日利亞眾議院資本市場和機構委員會主席Babangida Ibrahim聲稱該國將很快通過一項法律,使比特幣和加密貨幣的使用合法化。該法案將修訂2007年的《投資和證券法》,并將比特幣視為合法的投資資本。

早在2021年2月,尼日利亞禁止受監管的金融企業“處理”加密貨幣,有效地禁止了比特幣的使用。同年,比特幣雜志稱尼日利亞飆升至世界上最大的比特幣點對點交易量,Chainanalysis報告顯示尼日利亞很大程度上加快了比特幣的采用。(Bitcoin Magazine)[2022/12/19 21:52:42]

Curve最近7天的交易量位居DEX第二,DUNEANALYTICS

以太坊基金會啟動2022年L2社區捐贈計劃,本輪撥款75萬美元:10月25日消息,以太坊基金會宣布2022年Layer2社區捐贈計劃,本輪撥款總額高達750,000美元,以資助、鼓勵圍繞第2層應用程序和教育的研究和開發,包括研究L2指標、多層塊瀏覽器、Rollup以及教育更多用戶使用L2等。撥款申請窗口從2022年10月24日開始為期6周,并于2022年12月5日關閉。[2022/10/25 16:37:39]

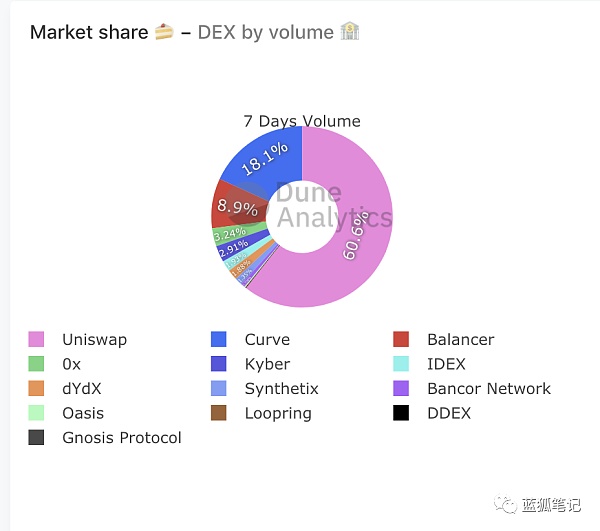

Curve最近7天的交易量占據DEX市場的18.1%,DUNEANALYTICS

Curve在DEX市場中,目前占據了18.1%的市場份額,其最近一周的交易量超過5億美元。

Curve的穩定幣交易滑點最低,比CEX都低。這是它最有價值的地方之一。交易者進行大額穩定幣交易,進行代幣化btc(wbtc、renbtc、sbtc等)的交易,首先會選擇Curve。這是它目前形成的市場定位和優勢。

DeFi平臺WonderFi收購加密交易平臺Coinberry獲監管批準:7月4日消息,DeFi平臺WonderF以3000萬美元收購加密交易平臺Coinberry的交易已獲監管批準。WonderFi表示,隨著加密行業的持續震蕩,它可能會繼續收購其他加密公司。(CoinDesk)[2022/7/4 1:50:22]

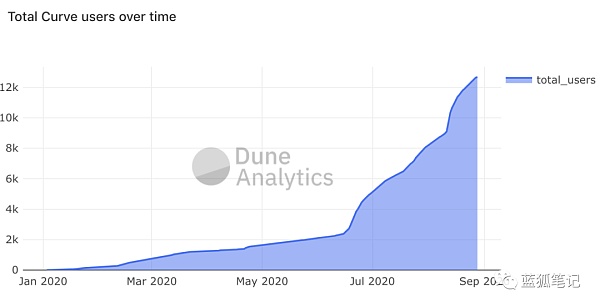

從用戶數量看,Curve用戶量超過1.2萬人,跟Balancer相差無幾,不過距離Uniswap還有些差距。不過目前Uniswap正面臨各種swap的競爭,尤其是Sushiswap直接撬Uniswap的流動性(目前Sushiwap的挖礦流動性超過6億美元,超過Uniswap的66%)這會讓Uniswap的壓力會越來越大,關于Sushiwap可參考藍狐之前的《Sushiswap:Uniswap的進化?》。而Curve在穩定幣交易市場的優勢相對穩固,mStable并沒有像預期那樣對Curve發起足夠力度的沖擊。(關于mstable《mStable:會讓Curve感到壓力嗎?》)

分析師:BTC正接近“高峰機會”區域:金色財經報道,據加密分析師Rekt Capital在社交媒體稱,BTC正接近一個“非常有利的風險回報價格區域”,他認為“BTC在本輪周期內會有所不同,因為其價格最近一直在200 周移動均線(MA)下方徘徊,這是一個底部指標,可能面臨賣方疲憊,BTC不會在200周均線觸底,而這種區塊代表高峰機會,能讓長期投資者從中獲得最大回報。BTC正達到歷史超賣水平,這種極端超賣將和投資機會相吻合。”(dailyhodl)[2022/7/4 1:48:27]

Curve用戶數超過1.2萬,DUNEANALYTICS

Curve在CRV代幣推出之后,帶動整個DeFi領域鎖定資產量的大幅上升。其中受益最明顯的是renBTC,然后是wBTC。

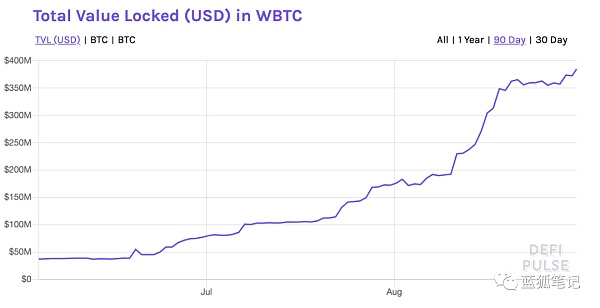

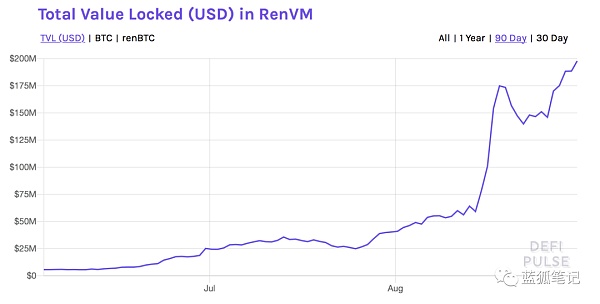

wBTC在Curve推出CRV代幣之后不到一周,其鎖定資產量增加了大約1億美元。對renBTC的影響更為明顯,在Curve推出代幣4天內,renBTC的鎖定資產量從6,000萬美元飆升到最高超過1.7億美元,翻了接近3倍。

wBTC和renBTC可以滿足比特幣持有者參與DeFi活動的需求,這部分用戶可以保持比特幣的敞口,同時還可以賺取挖礦的流動性收益。CRV代幣的推出,基本完成價格發現,可以推算出用戶資產鎖定的收益率,這極大刺激了用戶的參與。

wBTC在Curve推出CRV代幣后鎖定資產量增加了1億美元,DEFIPULSE

renBTC在Curve推出CRV代幣后鎖定資產量劇增三倍,DEFIPULSE

CRV是Curve的治理代幣。有四種用途:

治理投票(具有時間權重,權重隨著解鎖時間臨近而下降)

價值捕獲機制(激勵特定的代幣池)

鎖定激勵(激勵長期的流動性提供者)

費用銷毀(根據未來的治理決定)

從以上的信息,可以看到CRV本身作為Curve治理代幣有具有重大價值。其中很重要的一點是,CRV持有人可以決定Curve未來的費用捕獲、鎖定機制、銷毀機制等。這意味著,CRV的總量在未來有可能是通縮的,CRV未來可以收取交易費用等。當然,具體怎么演化,完全取決于CRV持有人的社區治理。

因此,在評估CRV價值時,我們可以看到未來的可能性。Curve只要能夠維持加密市場穩定幣交易和代幣化跨鏈資產交易的第一名的位置,那么,CRV是有機會可以捕獲更大價值的。

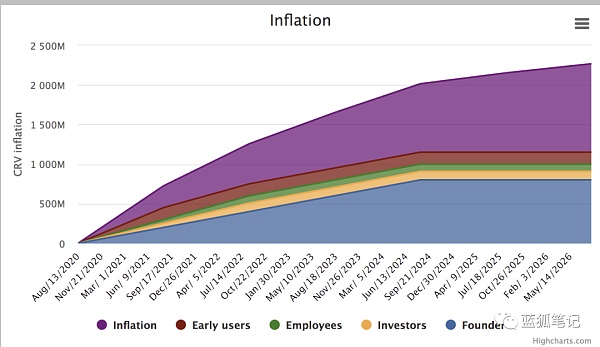

CRV代幣是2020年8月13日推出的,其代幣總量為30.3億個,其中62%分配給流動性提供者,流動性挖礦中的5%分配給CRV代幣推出之前的流動性提供者,這5%的代幣有一年的解鎖期,62%中的57%是在CRV代幣推出后分配給流動性提供者的,這部分將會在未來6年多時間中逐步釋放;總量中的30%分配給創始團隊和投資人(有2-4年的解鎖期),3%授予員工(2年的解鎖期);5%用作為社區儲備。

如果從圖片的直觀角度看,CRV隨著時間線的解鎖計劃如下圖:

Curve代幣釋放趨勢圖

從它的代幣釋放計劃來看,到2020年年底,CRV大約有1億枚,按照目前的價格,這個數量稀釋后的市值為3.6億美元左右,大約相當于當前REN的市值(3.8億美元)。

截止到藍狐筆記寫稿時,CRV市場供應量為13,558,734個,而鎖定CRV為3,599,082個,鎖定比例為26.5%,假設按照這個鎖定比例不變,年底CRV真實流通量大約在7,300多萬個,假設CRV 價格保持不變,那么其年底的流通市值為2.65億美元左右;假設年底價格上漲一倍(7.2美元),那么年底的流通市值大約在5.3億美元左右。

如果按照當前DeFi的整體情況來說,考慮的Curve的基本面,這個估值在DeFi領域不算高。當前,這里有個前提是DeFi泡沫沒有破滅,DeFi整體行情可以持續。

根據Curve的設計,流動性提供者要想提高其流動性提供的回報,可以通過鎖定CRV的方式來獲得。流動性提供者鎖定CRV的時間越長,鎖定CRV的量越大,其獲得CRV代幣獎勵的比例就會提升,最大提升可達到2.5倍。

今日,Zeus Capital發布一篇做空LINK的文章,稱LINK生態是荷蘭郁金香泡沫的現代版本.

1900/1/1 0:00:00YFV是基于以太坊的一個DeFi項目,今天早些時候,YFV官方發文稱遭到勒索。攻擊者利用staking的合約漏洞,可以任意重置用戶鎖定的YFV.

1900/1/1 0:00:00金色財經訊,隨著DEX和DeFi項目的快速發展,8月份DEX的交易額已經超過110億美元,DeFi協議鎖倉價值突破100億美元,受此影響,以太坊上交易手續費持續攀升.

1900/1/1 0:00:00金色財經 區塊鏈9月2日訊 針對熱門去中心化金融協議Sushiswap智能合約的一項分析顯示,有多達2700萬美元的原生代幣存入了協議管理員的錢包之中,如果不做警告的話.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00最新數據顯示,以太坊的算力已升至20個月高位。受DeFi的影響,目前,以太坊算力徘徊在200TH/s左右,這是自2018年11月以來從未見過的水平.

1900/1/1 0:00:00