BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+1.29%

ETH/HKD+1.29% LTC/HKD-0.29%

LTC/HKD-0.29% ADA/HKD+0.96%

ADA/HKD+0.96% SOL/HKD+4.38%

SOL/HKD+4.38% XRP/HKD+0.91%

XRP/HKD+0.91%撰文:0xLaughing,Cookie,律動BlockBeats

前有加密熊市悄然而至,后有Luna暴雷大廈崩塌,現在全球第二大的FTX交易所短短幾天就從行業翹楚變跌落神壇,每個消息都不斷挑動著加密市場的神經,NFT市場也不例外,但是現在一家獨大的YugaLabs似乎也坐不住了。

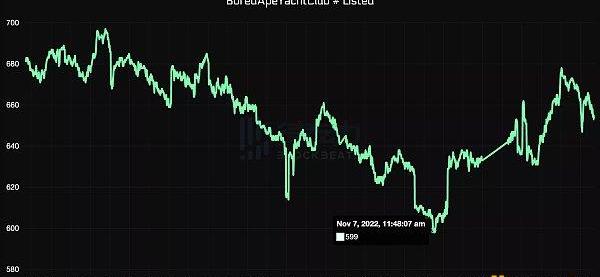

自從5月初的「猴子地」發售結束后,YugaLabs旗下的BAYC似乎一直在走下坡路。根據NFTGO數據顯示,BAYC市值已從4月末的42.98億美元跌至14.35億,跌幅高達66.6%,地板價也從145ETH的最高點一路下跌,在幾個小時前一度跌至48.5ETH,近7日跌幅高達28%。

BAYC的地板價和掛單數

BAYC作為龍頭NFT,一直處于高價,身處加密熊市,幾乎所有的NFT都有著不同程度的下跌,BAYC的持有者們想售出套現,于是造成了地板價的下跌,這是一個很合理的解釋。

但是最近這24小時的交易數據卻并不尋常:地板價跌破50ETH,24小時跌幅達8.55%,交易量激增超過了2700ETH。

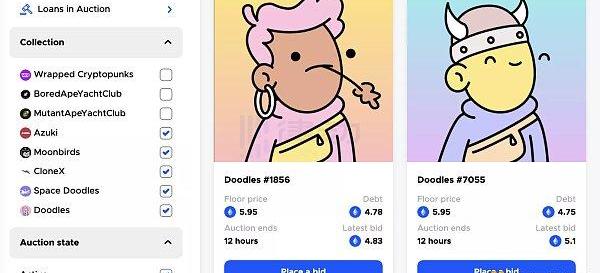

正在BendDAO中清算拍賣的BAYC們

由于地板價的下跌,導致了NFT借貸平臺BendDAO中抵押的BAYC直接觸發清算拍賣程序,還有大量BAYC處于觸發清算拍賣的邊緣。

GAP旗下潮牌Old Navy推出BAYC#7285聯名T恤:金色財經報道,據GAP官方網站顯示,GAP旗下潮牌Old Navy與“無聊猿”BAYC達成合作伙伴關系,雙方已發布印有BAYC#7285的聯名T恤,這款T恤已經在Old Navy/GAP網站上架,售價18.99美元。加密社區發現,BAYC#7285所有者似乎是Twitter用戶@dora_and_dolly,因此分析認為要么該Twitter用戶就是Old Navy,要么Old Navy已獲得其授權。[2022/7/25 2:36:14]

這時發現了有人「操控」地板價來引發BendDAO觸發拍賣清算,更令人意外的是,這個幕后的「大空頭」是BAYC的第7大持倉者Franklin。時值FTX崩盤,聊聊這起「砸盤套利」事件和YugaLabs背后的FUD和真相。

猴子大戶Franklin是「砸盤套利」還是「清倉甩賣」?

先說結論:沒有「清倉甩賣」,而是「砸盤套利」。

Franklin執行這套策略已經很久了,即使BAYC的行情不好下跌時,他也能獲得十分可觀的收益。無需過度FUD,因為致命的點不是「下跌」而是「沒有承接」,而目前看無論是BAYC的成交還是BendDAO的清算拍賣出價都沒有出現明顯的停滯。

他如何實行「砸盤套利」策略的?

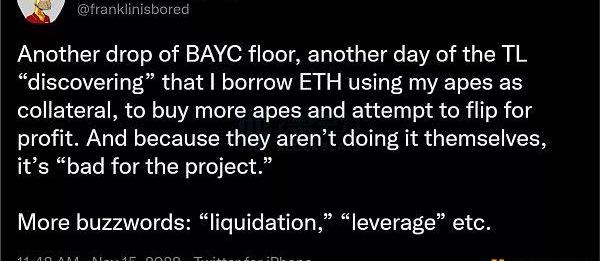

部分被franklin掛出的BAYC

Franklin是一個猴子大戶,在今天之前他持有58個BAYC,為第7大持倉人,充盈的NFT持有量給了他實施這套策略的空間。

“無聊猿”BAYC交易總額突破23億美元:金色財經報道,據cryptoslam最新數據顯示,“無聊猿”Bored Ape Yacht Club(BAYC)交易額總已突破 23 億美元,本文撰寫時為 2,300,160,236 美元,交易總量為 31,444 筆,市值約為 16.2 億美元。另據 OpenSea 數據顯示,當前“無聊猿”BYAC地板價為 84.5 ETH。[2022/7/3 1:46:57]

首先,Franklin以地板價附近的價格掛出了一堆BAYC,然后又接了幾個較低的Offer實打實地賣掉了幾個。在最近風聲鶴唳的情況下,這波操作看起來就像是「清倉甩賣」,掛單激增引發了其他持有者的恐慌,于是出現了比他掛單更低的價格,進一步推低了地板價。當BendDAO的預言機喂價后,低地板價觸發了BendDAO的清算。

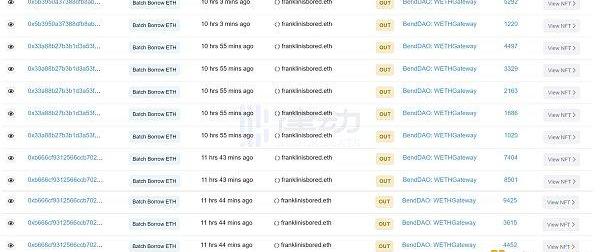

實際他只通過接低價Offer出售了4個BAYC,14個BAYC被用于抵押貸款

然后,他又把自己的14個BAYC放到了BendDAO進行抵押貸款。拿著這筆貸款以及賣掉上面4個BAYC得到的ETH,他在43.8-44.3ETH的價格區間對BendDAO上7個正拍賣清算的BAYC進行了競標。

接下去,有三種情形都能讓他滿意:

??借方在拍賣清算開始后的24小時內償清一半以上的債務,這時候作為第一個出價競標的人,就能獲得借方支付的價值為債務總額5%的獎勵金。

??借方不償清債務,Franklin贏得拍賣,順利完成低吸高拋。

BAYC仿盤RR/BAYC已被NFT市場OpenSea下架:6月22日消息,據加密社區用戶@0xEthanDG的推文,BAYC仿盤RR/BAYC已被NFT市場OpenSea下架。

據悉,RR/BAYC由BAYC的“黑粉”Ryder Ripps創建。Ryder Ripps從2021年12月以來一直調查BAYC及其創建者Yuga Labs,Ryder Ripps認為BAYC與互聯網納粹巨魔文化之間存在廣泛的聯系。Ryder Ripps利用此前利用了BAYC的版權漏洞創建了RR/BAYC系列NFT,該系列NFT于6月21日的24h交易量曾登頂Opensea 24h交易額榜首。[2022/6/22 1:24:04]

??借方不償清債務,Franklin沒有贏得拍賣,可以收手或者繼續砸盤地板價直至完成第2種情形。

風險點:

如果在他以44E拍賣成功時,地板價已經跌到了低于44E,則會產生虧損,但這種情況概率較低。

核心是「猴本位」做多

本質上Franklin的這套策略是短期看空但「猴本位」做多,他認為自己接的那4個低價Offer售出不虧,不僅能在BendDAO上拿到「第一競標獎勵」,還可以參與清算拍賣完成低拋高吸。但是如果BAYC的地板價沒有辦法反彈回去,他的這個策略就不奏效了。

會引發BAYC的「連環清算」嗎?

短期來看,不會引發BAYC的「連環清算」

在DeFi中,往往是由利空消息引起了以比特幣、以太坊等主流數字資產價格下跌,導致一部分DeFi生態中抵押資產資不抵債被清算。而清算拋售過程,引發主流數字資產進一步下跌,這也令更多資產因資不抵債被清算,如此往復導致數字資產被「連環清算」,價格進入了「死亡螺旋」。

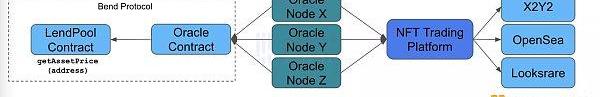

而NFT借貸市場在被清算時與DeFi市場是不同的,這里主要是由于BendDAO的預言機喂價來源。

NFT項目BAYC計劃在明年第一季度推出代幣:金色財經報道,據官方推特消息,NFT項目Bored Ape Yacht Club(BAYC)計劃在2022年第一季度推出代幣。推文稱,推出ERC-20代幣很容易,只需要幾分鐘。構建一個合法合規的代幣并以負責任、可持續的方式設置它要復雜得多。他們正在與區塊鏈技術公司Horizen Labs(擁有自己的ZEN代幣)以及Fenwick & West LLP的法律團隊合作,制定啟動代幣的計劃。[2021/10/9 5:48:49]

BendDAO的預言機喂價是鏈下節點從OpenSea、Looksrare、X2Y2獲得的地板價數據,而正在拍賣清算的NFT并不是掛單到OpenSea等NFT交易平臺出售,因此也就不會拉低這些二級市場的地板價后把價格數據喂給預言機,造成平臺內部的抵押的NFT被進一步清算。也就是說,BendDAO清算拍賣的成交價格并不會喂給自己。

長期來看,如果清算拍賣沒有及時完成,則可能會對后市產生影響

Luna暴雷影響深遠,FTX崩盤余波未平,同時NFT市場處于寒冬,與上次BendDAO的擠兌事件不同,現在的「第一競標獎勵」有助于消化清算拍賣,也就是說不愁沒人來買,但是當大量BAYC在BendDAO上觸發清算拍賣并以低于二級市場地板價的價格成交,反復以相同的策略來「砸盤套利」,可能會造成地板價的進一步下跌,觸發更多清算拍賣。

更差的情況,如果地板價快速跌到了借款人的債務額以下,沒有了套利空間可能會使得BAYC們一直處于無人贖回或拍賣的狀態,長期來看BendDAO可能會形成一個類似于OpenSea等NFT交易平臺的掛單墻,降低了其他NFT交易平臺的流動性,造成二級市場的地板價進一步下跌,進入惡性循環。

UORA奧拉啟動歐賽Bayes主網映射:據歐賽AUC社區聯合基金會最新消息,北京時間11月14日,UORA奧拉將正式上線映射端APP,啟動主網資產映射。ERC20端的UORA映射完成后,用戶的UORA將在AUC的主網內實現流通,主網節點注冊啟動在即。詳情點擊原文鏈接。[2020/11/14 20:48:09]

BendDAO這次還會像上次一樣出現擠兌事件嗎?

也是先說結論:大概率不會。

從《BendDAO資不抵債,NFT終于也要迎來次貸危機了嗎?》參考8月時BendDAO的嚴重擠兌事件,當時NFT市場遇冷,NFT的地板價持續下跌,這造成了后續可能會出現更多的NFT出發清算拍賣流程,對市場信心不足或恐慌的貸款人選擇將大量ETH流動性撤出BendDAO的借貸池。

與此同時,很多NFT的地板價已經快速跌穿其債務價格,受到拍賣規則的限制,大部分處于清算拍賣的NFT要么無法出價要么無利可圖,失去套利動力的清算人選擇持幣觀望,這導致了大量NFT沒有人參與拍賣,進一步加劇了流動性擠兌。

BendDAO中抵押的藍籌NFT總覽

BendDAO里質押的其他藍籌也不少,但目前只有2個Doodles在被清算拍賣

在當時,是整個NFT市場表現差造成地板價下跌,導致了NFT交易者的信心不足;危機伊始的少量壞賬問題未能及時解決,造成了后來借貸池流動性提供者的恐慌踩踏。

截止發文,根據Dune數據,BendDAO的借貸池中還有31,422枚ETH,儲備狀態良好

而這次,僅僅是BAYC出現了較為嚴重的清算拍賣現象,而且在那次事件后,BendDAO從機制上做了改良,對清算閾值、拍賣周期、投標限制、基礎利率等做出調整,同時對UI界面中可能引發誤會和恐慌的顯示頁面做出改進,現在「砸盤套利」的關鍵點之一「第一競標獎勵」也是改良的措施之一。

總結:上次發生擠兌是市場和BendDAO機制共同造成的「天災人禍」,而這次BAYC大規模清算拍賣似乎只是因為「大空頭」Franklin想要「砸盤套利」而導致的,「一夫當關萬夫清算」,其他藍籌NFT表現良好沒有短時間大幅下跌,BendDAO儲備狀態良好,因而不會出現像上次一樣嚴重的擠兌事件。

除了BAYC以外,還有5個MAYC也處于清算拍賣狀態,大量MAYC處于觸發清算邊緣。問題又來了,昔日獨占鰲頭的手里兩大旗艦項目清算拍賣的背后,他們的持有者們為什么如此恐慌,YugaLabs是不是出現了什么問題?

FUD時刻:YugaLabs的金庫到底是否在FTX上?

FTX崩盤,恐慌也在向著那些與FTX密切相關的項目們蔓延,NFT龍頭YugaLabs首當其沖。

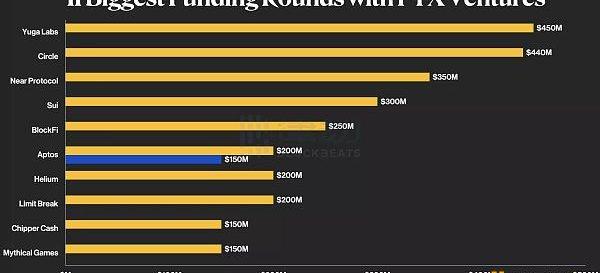

11月8日,CoinDesk總結公布了FTXVentures最大的幾個投資項目和融資金額,排在首位的便是YugaLabs。據報道,在今年3月YugaLabs以40億美元估值完成4.5億美元融資,a16z領投,FTX、AnimocaBrands等參投。

巨額融資可見其關系密切,那么YugaLabs融到的錢放在了FTX上嗎?

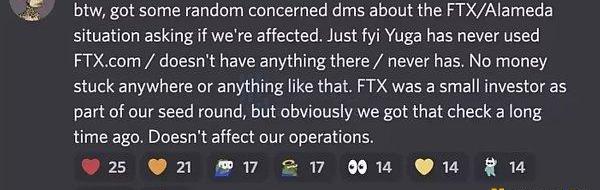

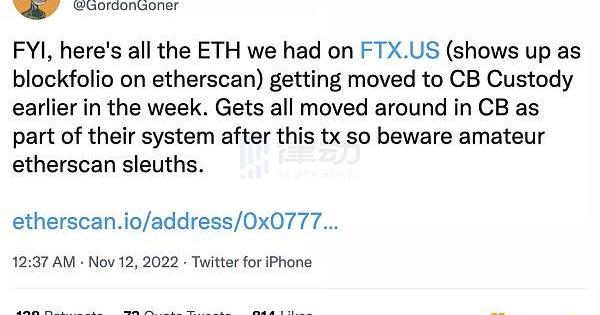

18000ETH的版稅進了FTX

面對質疑,YugaLabs的聯合創始人Garga11月11日在Discord中發言表示,整個加密市場都在關注FTX和SBF所引發的嚴重后果,但YugaLabs在FTX上沒有任何資金。他寫道:「順便說一句,市場上有些人詢問我們是否受到FTX/Alameda事件的影響,YugaLabs從來沒有使用過FTX.com,在上面也沒有任何資金和資產。雖然FTX是YugaLabs種子輪融資的一個小投資者,但很明顯,我們很早以前就收到了他們的支票,這不會影響我們的運營。」

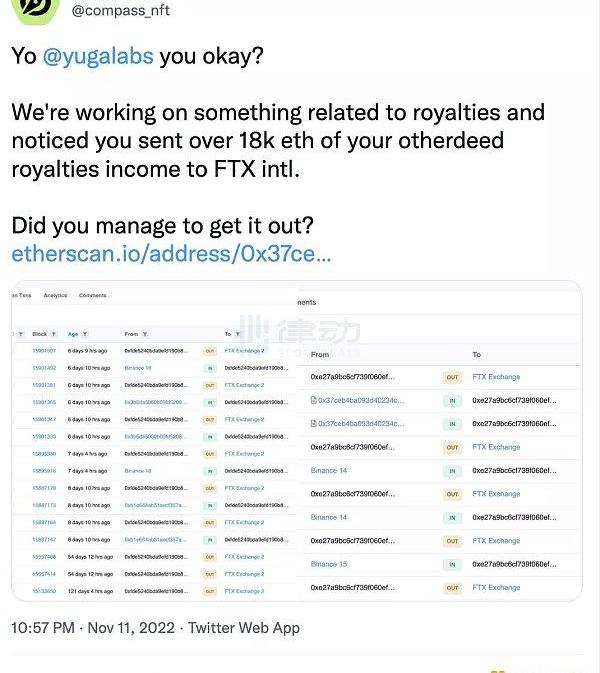

僅僅一個小時后,NFT分析平臺Compass「發難」:公布了YugaLabs版稅收入的地址交互記錄,發現有超過18000ETH發送到了FTX,有57,473個$APE也發送到了FTX。

顯然,Garga的「安全聲明」似乎說了謊,無法讓人信服。

11月12日,YugaLabs另一位聯合創始人WylieAronow在個人Twitter再次聲明:「FTX的事件沒有影響到我們。盡管可能我們的一些合作伙伴使用過,但我們從未使用過。我們在FTX上有一些資金,但我們在本周早些時候已經將其移出。」與此同時,WylieAronow公布了取款鏈上記錄,發現確實在11月9日將19,666枚ETH從FTX.US(在etherscan上顯示為blockfolio)轉移到了Coinbase。

WylieAronow的意思是OpenSea將版稅發送到了FTX錢包,而不是YugaLabs官方所為。另外他還似乎嘲諷了那些FUD的人為「精神錯亂」和「業余的etherscan偵探」。

CT不認賬,這才幾個錢,大頭去哪了?

只是「打字證清白」似乎無法服眾

事實上,即使WylieAronow公布的這近2萬枚ETH轉賬記錄是真實的,它的價值也只有2000多萬美金,與此前融資的4.5億美元相差甚遠。相比較整個國庫而言,它只是九牛一毛,那么大部分資金去哪里了?

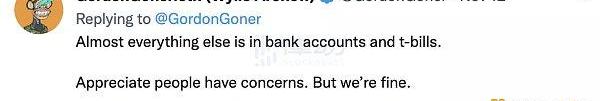

WylieAronow說:「其他的都在銀行賬戶和買成了美債。感謝關心我們的朋友,我們很好。」

「etherscan偵探」們無法給出證據,YugaLabs也只是「打字證清白」,相較于CEX們都在湊錢做默克爾樹證明儲備金充足,YugaLabs的聲明似乎缺少了說服力。

真相到底是什么?

昨天晚上YugaLabs宣布收購WENEWLabs及其旗艦NFT系列10KTF

更激進的「謠言」認為在這個時間點YugaLabs公布收購了10KTF的消息似乎也是在「逞強」:看,我們還有錢收購,快停下你們的FUD吧。

如果YugaLabs真的在「FTX暴雷」中損失了大部分資金,那BAYC的持有者們的恐慌似乎就可以理解了,畢竟沒有資金支持,即使是龍頭可能也活不過加密寒冬。

人心惶惶之時,有的嘲諷「像信任FTX一樣信任Yuga」,有人「君子不立危墻之下」,真相是什么呢?時間會給出答案。

編者按:僅僅幾天時間,FTX?創始人?SamBankman-Fried就從加密英雄變成了惡棍:估值百億美元的FTX限制用戶提幣,并在美國申請破產重組,SBF也辭去CEO一職.

1900/1/1 0:00:00CeFi信任危機 FTX作為行業僅次于幣安的第二大加密生態,在短時間內遭遇擠兌,突然暴雷,震驚了整個加密貨幣世界。我們應該重新審視CEX的風險.

1900/1/1 0:00:007:00-12:00關鍵詞:MagicEden、Starkware、Coinbase、Twitter1.OpenSea與Twitter未能達成合作.

1900/1/1 0:00:00零知識技術是密碼學的一個分支,可以為許多Layer1區塊鏈項目解決擴容和隱私問題。區塊鏈可以利用零知識證明技術提升交易吞吐量,在驗證用戶身份的同時保護用戶數據隱私,實現復雜的計算,并讓企業既可以.

1900/1/1 0:00:00紐約時間11月2日下午,美聯儲再次大幅加息,將聯邦基金利率(FFR)上調75個基點(bps)。早在聯邦公開市場委員會(FOMC)召開會議之前,市場就已經提前消化并預測了75個基點的漲幅,但關于未.

1900/1/1 0:00:00美元穩定幣USDC發行方Circle在合規方向又有新進展,2022年11月16日,Circle宣布ApplePay目前已經支持Circle認定的合規企業內實行.

1900/1/1 0:00:00