BTC/HKD+0.75%

BTC/HKD+0.75% ETH/HKD+1.07%

ETH/HKD+1.07% LTC/HKD+0.7%

LTC/HKD+0.7% ADA/HKD+2.29%

ADA/HKD+2.29% SOL/HKD+3.9%

SOL/HKD+3.9% XRP/HKD+1.1%

XRP/HKD+1.1%上周,在SBF的FTX平臺以戲劇性的方式暴雷之后,整個Crypto市場猶如被混入了一只蒼蠅的一鍋湯,迅速陷入了恐慌情緒。

在上一篇文章中,我們簡單談到了Crypto行業即將面臨一場大洗牌?,尤其是CeFi與DeFi市場,而在這篇文章中,我們來詳細展開這一話題,比如觀察當前市場的變化,以及談談CeFi和DeFi的未來演變趨勢。

用戶恐慌性提幣,CeFi平臺“秀”儲備金以證清白

由于暴雷的FTX平臺是屬于CeFi,眾多CeFi平臺的用戶在這次暴雷事件后采取了應激性的提幣行為,據數據服務商Nansen提供的數據顯示,在過去7天,僅僅以太坊網絡,用戶就從各大平臺撤出了價值37億美元的穩定幣。

面對用戶資金的恐慌性逃離,各大CeFi平臺被迫祭出了100%儲備金的舊招,以試圖挽回用戶信心。

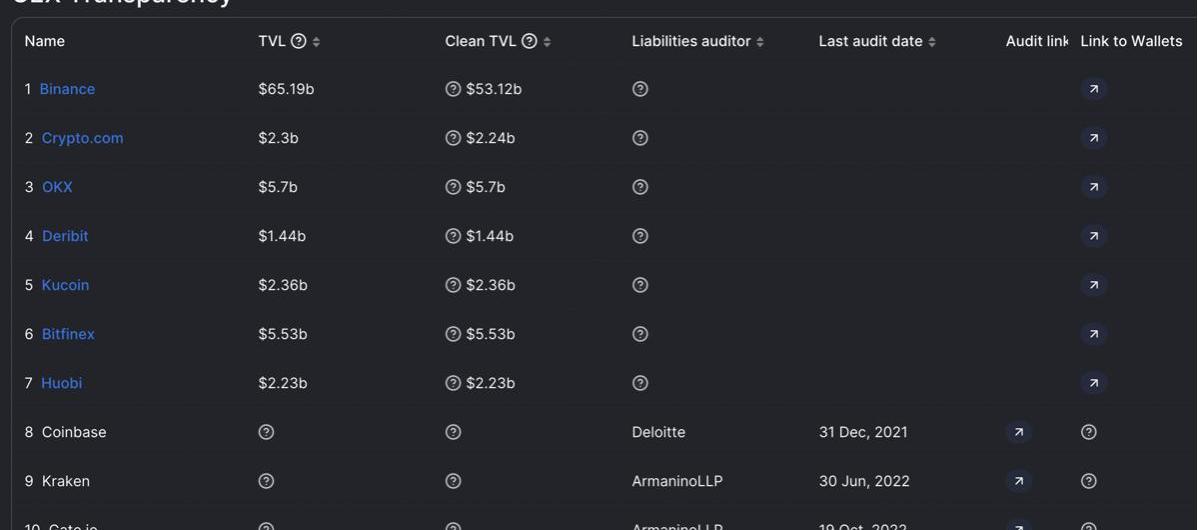

截至目前,已公布儲備金情況的CeFi平臺有幣安、Crypto.com、OKX、Deribit、Kucoin、Bitfinex以及Huobi。

但在我看來,這些數據能夠證明的僅僅是這些平臺的實力,CeFi的本質,意味著用戶需要信任平臺不會作惡,這考驗的是人性,如果平臺控制人的人性就是惡的,那平臺便是不值得信任的。

FTX債權人希望就未來計劃提供意見,否則將提起訴訟:金色財經報道,FTX 債權人批評了周一發布的重組計劃草案,債權人委員會將該計劃草案描述為只是“想法”,并表示尚未與債務人進行正式談判進行討論。債權人委員會的律師指出,他們認為 FTX 現任管理人員沒有采取足夠措施,最大限度地為客戶和其他在公司遭受損失的人獲得賠償,他們希望就未來計劃提供意見,否則將提起訴訟。律師還聲稱已經提供了一個“藍圖”,以最大化 FTX 及其各個附屬公司、Alameda Research 以及目前處于破產程序中的其他投資工具的剩余加密貨幣持有量。其中包括質押、對沖和出售這些公司的“大量代幣持有量”。

據悉,如果債權人開始提起訴訟,可能會拖延整個重組過程,從而增加總體成本。代表律師呼吁FTX的律師更多地介入,同時表示拒絕任何重組計劃,包括可能重新啟動異常龐大的國際公司網絡的部分計劃,除非該計劃包含債權人委員會的“實質性意見和建議” 。[2023/8/2 16:12:40]

DeFi龍頭幣逆勢增長,衍生品平臺成為最大受益方

在CeFi平臺遭遇信任危機之際,一些DeFi龍頭token因為敘事的變化成為了受益方,例如去中心化錢包TrustWallet的代幣TWT在過去一周上漲了94.1%。

美國法院裁定FTX可出售LedgerX、FTX Japan等四個子公司:金色財經報道,美國特拉華州破產法官周四裁定,FTX可以出售四個關鍵子公司,即衍生品交易平臺LedgerX、股票清算平臺Embed、 FTX Japan和FTX Europe。投資銀行Perella Weinberg現在被允許繼續出售,此前法院文件顯示,約117家公司有意購買FTX業務。出售通知將在大約三個工作日內發布。對LedgerX、FTX Japan、FTX Europe和股票清算平臺Embed這四家公司提交初步投標的最后期限將在1月18日至2月1日之間到期。[2023/1/13 11:10:29]

去中心化衍生品協議GMX的代幣在過去一周上漲了12.1%。

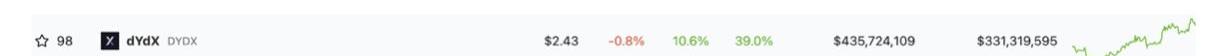

去中心化衍生品協議dydx的代幣在過去一周上漲了39%。

而觀察TVL數據變化,我們可以看到,在眾多領先的DeFi協議當中,只有MakerDAO和dydx在過去一周是出現凈增長的。

Alameda從FTX.US交易所提取3700萬美元的wBTC:金色財經報道,Alameda Research周三從FTX.US提取了約3700萬美元的wBTC。根據Arkham Intelligence數據,一個與Alameda有關的錢包在幾分鐘內從加密貨幣交易所FTX.US的四筆獨立交易中提取了2262枚wBTC。(coindesk)[2022/11/10 12:40:58]

這些數據表明,在當前熊市背景下,Crypto市場對去中心化穩定幣以及去中心化衍生品協議的需求在增長。

但這顯然是成熟的Crypto用戶引起的,而非新進入市場的用戶。

展望未來:CeFi加強監管和透明度,DeFi加強基礎設施建設

在FTX平臺崩盤之后,全球監管機構有理由收緊對Crypto的監管,尤其是針對類似FTX的CeFi平臺。

而除了監管,CeFi平臺本身也需要增加透明度,例如幣安創始人CZ在近日的AMA中透露,幣安將與以太坊創始人VitalikButerin合作推出新的儲備金證明方式。對于用戶來說,一個CeFi平臺如果是不受監管、不可監控財務數據的,那其可信度就是低的。

從長期來看,Crypto市場最終是屬于DeFi的,但DeFi基礎設施的不健全,留給了CeFi平臺壯大自己的機會。具體來說,CeFi可以實現更好的用戶體驗,以及更快地進行產品迭代,以適應市場需求的變化。正是這些原因,使得在過去幾年當中,幣安等CeFi交易平臺可以相比DeFi平臺實現更快的發展。

FTX現已上線Flamingo(FLM)季度及永續合約:據官方消息,加密貨幣衍生品交易所FTX現已上線Flamingo(FLM)季度及永續合約。其中合約采用美元穩定幣正向計價,FLM合約最高支持20倍杠桿。FTX平臺0掛單手續費、0合約交割手續費及0提幣手續費。[2020/9/28]

而在未來的幾年內,在DeFi基礎設施依舊不完善的窗口期,CeFi依舊是絕大多數現有Crypto用戶以及潛在新用戶的選擇。

針對DeFi與CeFi未來的問題,FrameworkVentures聯合創始人MichaelAnderson在接受外媒采訪時評論稱?:

“很明顯,DeFi是我們可以在Crypto生態系統中繼續開展此類金融服務業務的唯一途徑,而FTX最近的情況,促使我們在自己相信的一切上加倍下注,其中包括DeFi和CeFi監管,監管不是我們應該反對或阻止的事情,明智的監管是有道理的……”

下面,我們便來重點談談DeFi,這顯然已成為了投資者們重點關注的Crypto領域。

如果說DeFi的第一波浪潮是因為透支未來的ponzi代幣經濟設計,那下一波浪潮,很可能是基于基礎設施的完善。

這包括底層公鏈擴容、MEV改善、賬戶抽象工作、跨鏈基礎設施的完善、DeFi平臺一站式整合、?Infura等基礎設施的去中心化、法幣出入口接入等。

以下,我們便用當下最重要的以太坊生態作為例子來進行說明。

FTX現已上線Sushi的現貨、合約及杠桿代幣:9月1日,加密衍生品交易平臺FTX現已上線Sushi的現貨、季度合約、永續合約及杠桿代幣(包括 3 倍牛證及-3 倍熊證)。其中合約采用美元穩定幣正向計價,最高支持101倍杠桿,滿足不同投資者需求。FTX全站現已開啟:0提幣手續費,0掛單(maker)手續費。[2020/9/1]

底層公鏈的擴容問題

首先,阻礙DeFi大規模發展的就是底層區塊鏈的吞吐量,在當前以太坊L1網絡上,每個區塊大概會容納100-300筆交易,平均TPS大概在12.5左右,而一旦網絡需求過高,便會導致gas費用的飆升,這使得用戶在進行DEX等交易時要繳納昂貴的手續費用,對于普通用戶而言,這種額外的開支顯然是不可承受的,要解決該問題,就需要對以太坊網絡進行擴容,而當前主要有兩種方式:底層L1擴容,例如Proto-danksharding(EIP-4844)、danksharding;

L2&L3,例如Optimism、Arbitrum、zksync、starknet、scroll等;

對于第一種方式,短期的希望可以寄托于EIP-4844之上,其開發工作大概是從今年春天開始的。根據optimism開發者MofiTaiwo?的解釋,EIP-4844的復雜性大概介于EIP-1559以及合并之間,盡管很多社區參與者希望EIP-4844能夠納入到以太坊的下一次硬分叉升級上海,但在第149次以太坊ACD電話會議?期間,開發者們的討論讓我對此產生了一些擔憂。在最快的情況下,EIP-4844將隨著明年的上海升級引入到以太坊網絡,而一旦推遲,這表明EIP-4844可能需要更長的時間來妥善實施。

值得一提的是,EIP-4844對L2的擴容效果預期,也從最初的100倍,降低至當前的20倍左右。

至于完整的danksharding,可能需要數年的時間才能夠落地。

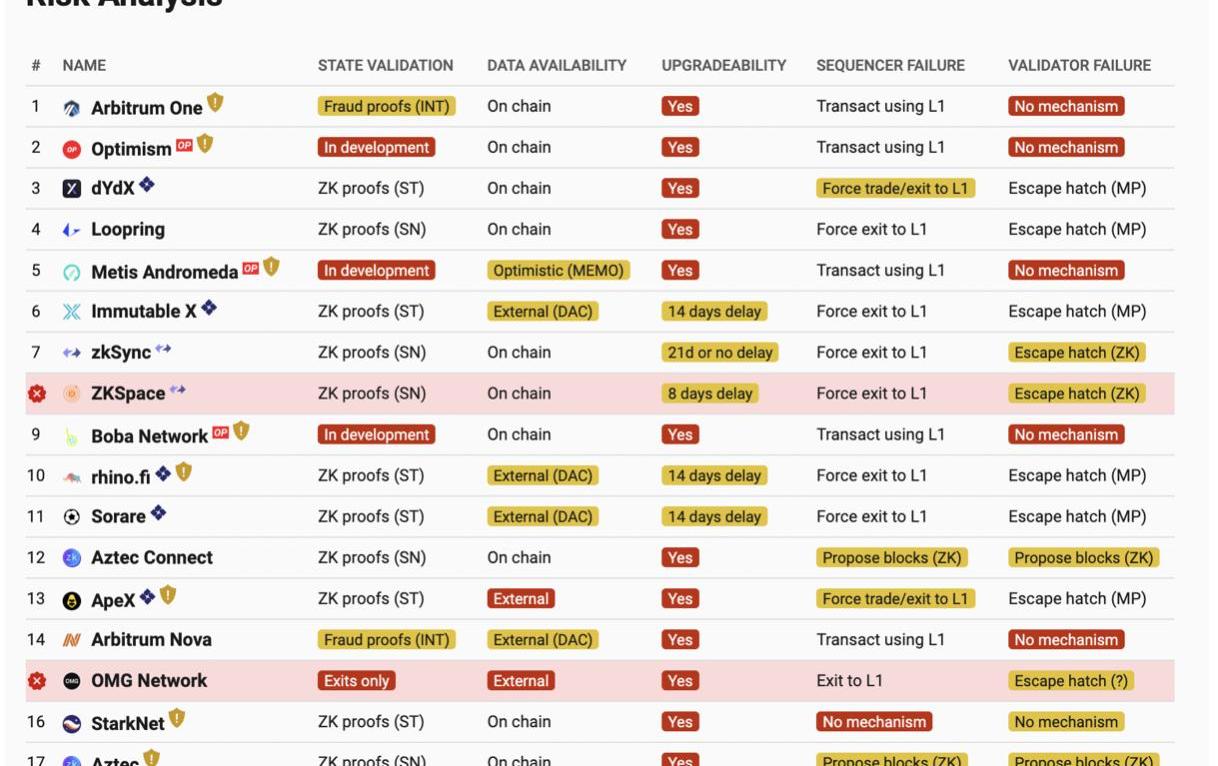

對于第二種方式,我們需要更多地關注于rollup項目本身的風險因素,在Vitalik最近發布的文章《Rollup二層網絡的三個階段?》當中,他提到目前絕大部分rollup項目都使用了臨時輔助輪機制,這意味著這些網絡仍然面臨著各種類型的單點失敗風險。

而依托這些二層網絡建立的DeFi項目,自然也會繼承這些網絡本身的風險。盡管Vitalik并未提到Rollup實現最后一個階段需要的時間,但我們可以猜測,這可能還需要2-3年的時間。

MEV改善

由于以太坊區塊鏈的透明性以及協議確認交易的規則,目前在Uniswap等DeFi平臺上,用戶進行交易可能會遭遇搶先交易等糟糕的MEV體驗,在流動性較低的山寨幣池子當中,這可能會導致用戶損失慘重,根據數據統計,用戶在使用Uniswap時,只有1/3的費用是支付給了流動性提供者,還有1/3花在了gas費用身上,最后1/3則損失在MEV問題上。關于這一問題,我們需要使用保護用戶免受惡意MEV的協議,或者采用類似osmosis的應用鏈方法來解決這一問題。

賬戶抽象工作

當前,絕大部分以太坊賬戶都是由私鑰控制的外部賬戶,盡管是免費創建的,但用戶需要保管好私鑰或助記詞,并只能使用ETH作為gas?費用,這對新Crypto用戶的拓展而言是不利的。

而賬戶抽象化的智能合約錢包,不需要用戶管理助記詞,并且用戶可選擇使用ERC-20代幣甚至法幣來支付網絡gas費用,這對于用戶體驗來說是一種非常大的提升。

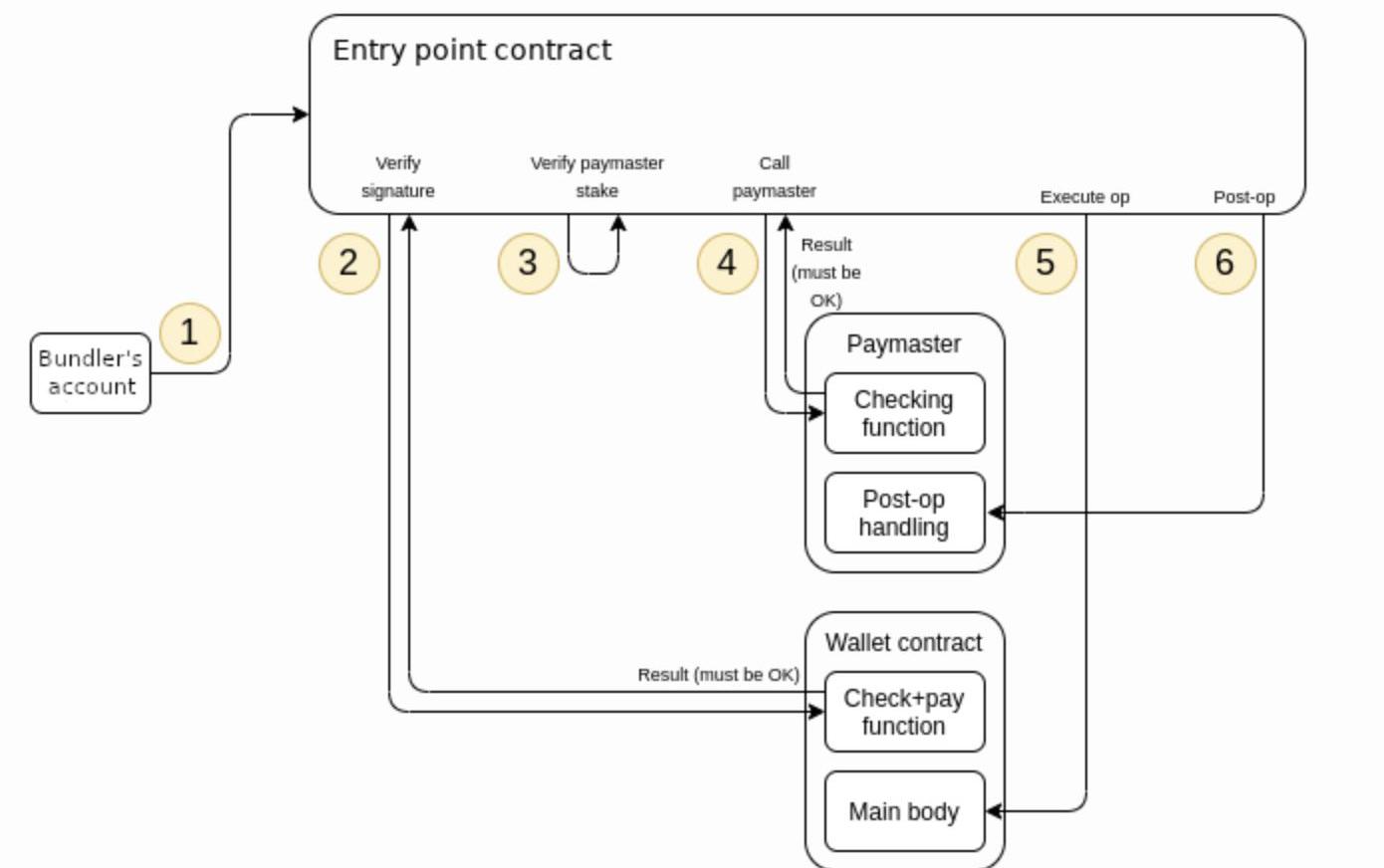

在賬戶抽象方面,當前最值得關注的是EIP-4337?提案,它并不需要對以太坊共識層協議進行任何更改,并引入了一個“paymaster”的概念,這意味著應用開發商可以補貼用戶的網絡gas費用,從而更好地提升用戶體驗。

然而,智能合約錢包的創建需要一定的成本,這導致在當前底層網絡吞吐量受限的條件下要實現智能合約錢包的大規模拓展是不現實的。

因此,EIP-4844以及Rollup基礎設施的發展對賬戶抽象而言將是非常重要的。

跨鏈基礎設施的完善

由于Crypto“多鏈未來”不可避免的發展趨勢,跨鏈便成為了DeFi不可分割的組成部分,但由于復雜性,跨鏈也成為了黑客攻擊的重災區。

據不完全統計,在過去幾年當中,遭受黑客攻擊的跨鏈橋包括PolyNetwork、Ronin、Wormhole、Horizon、Nomad、BinanceBridge、Multichain、QBridge等,損失最高的達到了6.2億美元。

而被攻擊的原因,包括智能合約漏洞、私鑰泄露、默克爾樹漏洞等,而尚未出現的,則是中心化跨鏈橋作惡以及Vitalik擔心的針對弱鏈的經濟攻擊。

截至目前,大多數用戶使用的仍屬于多重簽名類型的跨鏈橋,這需要更多的信任,也更容易被攻擊,而Cosmos所采用的IBC協議被認為是當前最安全和成熟的跨鏈橋方式,但其在理論上仍然會存在安全漏洞。

展望未來,我們期望看到無需信任的ZK技術以及IBC等基礎設施可以變得更為成熟,并作為整個DeFi生態安全的鏈接器。

DeFi平臺一站式整合

與CeFi平臺提供的現貨交易、借貸、衍生品交易、理財等一站式服務不同,當前DeFi平臺提供的服務相對比較單一,例如Uniswap平臺只提供現貨DEX交易服務,Compound則只提供借貸服務,dydx則只提供杠杠和衍生品交易服務。

對于用戶而言,我們更需要的是一站式服務平臺,而不是在各個應用之間來回切換,這或許會是DeFi接下來的一種發展趨勢。

最后的看法

由于Crypto與中心化法幣之間的密切關系,DeFi與CeFi將會是長期共存的,但我會傾向于使用去中心化錢包存放自己的Crypto資產,并依賴相對去中心化的基礎設施來交易它們,而不是依靠托管式的CeFi平臺。當然,在出現出入金需求時,CeFi平臺確實更適合我們,監管可以為資金的合法性帶來一些保障。

而隨著公鏈L1&L2等基礎設施的發展,我們可以期待在未來2-3年內,DeFi將迎來新一輪的爆發式增長。

零知識技術是密碼學的一個分支,可以為許多Layer1區塊鏈項目解決擴容和隱私問題。區塊鏈可以利用零知識證明技術提升交易吞吐量,在驗證用戶身份的同時保護用戶數據隱私,實現復雜的計算,并讓企業既可以.

1900/1/1 0:00:00紐約時間11月2日下午,美聯儲再次大幅加息,將聯邦基金利率(FFR)上調75個基點(bps)。早在聯邦公開市場委員會(FOMC)召開會議之前,市場就已經提前消化并預測了75個基點的漲幅,但關于未.

1900/1/1 0:00:00美元穩定幣USDC發行方Circle在合規方向又有新進展,2022年11月16日,Circle宣布ApplePay目前已經支持Circle認定的合規企業內實行.

1900/1/1 0:00:00隨著區塊鏈技術越來越重要,許多人都在尋找參與加密世界的方法。加密貨幣和區塊鏈項目最重要的方面之一是KYC/AML。如果沒有適當的KYC/AML程序,項目很可能就會被認為是欺詐和非法活動.

1900/1/1 0:00:00Nov.2022,VincyDataSource:FootprintAnalytics-?BluechipCollection在NFT這樣一個不穩定和新興的行業中.

1900/1/1 0:00:00撰文:Jack FTX宣布破產的那天,不少人意識到,FTX的暴雷,或許揭開了加密機構們的最后一塊遮羞布。這幾天,受暴雷事件影響,各大交易平臺火急火燎,紛紛進行用戶準備金公開披露,以「自證清白」.

1900/1/1 0:00:00