BTC/HKD-3.55%

BTC/HKD-3.55% ETH/HKD-4.18%

ETH/HKD-4.18% LTC/HKD-2.47%

LTC/HKD-2.47% ADA/HKD-5.71%

ADA/HKD-5.71% SOL/HKD-8.77%

SOL/HKD-8.77% XRP/HKD-5.78%

XRP/HKD-5.78%撰文:KadeemClarke

編譯:0x11,ForesightNews

加密貨幣與稅收之間的關系

無論你是經驗豐富的加密貨幣交易員,亦或只是收到少量加密貨幣作為禮物,了解它的稅收影響都至關重要。加密貨幣稅收是一個鮮有人討論的話題,它不那么令人興奮,以至于許多人不知道這個領域正在發生什么。

人們經常將加密貨幣稱為數字貨幣,但在大多數政府眼中,它并不是真正的貨幣。在2014-21通知中,美國國稅局將加密貨幣標記為財產,市場參與者需要報告相關資本收益和損失。

根據BakerBotts稅務合伙人JonD.Feldhammer的說法,加密貨幣被視為財產,應該對其征稅。如果你出售、購買或者交易加密貨幣以進行另一項投資,你將必須納稅。如果你以30,000美元的價格購買一個比特幣,然后在幾個月后以50,000美元的價格出售,你將獲得20,000美元的短期應稅收益。即便如此,Feldhammer提到事情從這里開始變得復雜,因為人們常常出于各種原因進行頻繁交易。

假設某人擁有50,000美元的BTC并希望購買NFT。在此種情況下,他可能會被要求使用ETH購買特定的NFT,因此他必須先將BTC換成ETH以完成交易。Feldhammer聲稱,在這種情況下你仍有20,000美元的應稅收入,因為你將財產換成了另一個財產,這是一項應稅交易。

律師:美國SEC旨在根據證券法定義所有加密貨幣:金色財經報道,律師兼加密貨幣愛好者Bill Morgan認為,美國證券交易委員會(SEC)希望根據證券法定義所有加密貨幣,SEC最近的活動不僅針對加密貨幣交易所,還針對錢包開發商和提供商。Morgan 在 X 上發布了關于 DeFi Education Fund 首席法務官 (CLO) Amanda Tuminelli 的信息,她向法庭解釋了其團隊在 SEC 訴 Coinbase 案件中的法庭之友。

Tuminelli表示,盡管 Coinbase 是一家流行的加密貨幣交易所,但它也是一家軟件開發商和 IT 服務提供商。DeFi 教育基金敦促法院牢記其判決對生態系統技術開發商和服務提供商的影響。該基金認為制作錢包應用程序不是經紀人的工作。

Tuminelli團隊澄清,作為經紀人,實體必須充當中介,為他人進行證券交易。因此,錢包的運作表明被動軟件應用程序不是中介。Coinbase 不控制用戶資產、處理客戶資金或通過 Wallet 混合資產,Coinbase 不通過錢包開設客戶賬戶,因為不存在在區塊鏈上開設賬戶的情況。

DeFi 教育基金還辯稱,Coinbase 的 Stake 計劃不是證券發行,因為 Coinbase 在 Stake 方面的角色是部長級的,類似于 IT 服務提供商。[2023/8/13 16:23:44]

加密貨幣如何征稅?

美SEC主席:加密貨幣市場普遍不合規,商業模式往往也是建立在客戶的資金上:金色財經報道,美國證券交易委員會主席Gary Gensler在5月15日由亞特蘭大聯邦儲備銀行舉行的第 27 屆年度金融市場會議的問答環節中,Gensler表示,加密貨幣市場普遍不合規,并且是基于去中心化的”錯誤敘述\"。他們的商業模式往往是建立在不合規的基礎上,商業模式往往也是建立在客戶的資金上,將其混合在一起,并存在著沖突。美國證券交易委員會絕不會讓紐交所以加密貨幣平臺的方式運作。

Gensler還指出,在美國最近的四家銀行倒閉中,有三家持有大量的加密貨幣賬目,傳統金融和加密貨幣的世界越是相互關聯,就越有可能引發金融市場的災難。[2023/5/16 15:06:30]

如果你在非退休賬戶中購買、出售或兌換加密貨幣,你將面臨資本收益或損失。與IRS對其他投資的征稅一樣,你的利潤或損失可能是短期的或長期的,具體取決于你在出售或交易加密貨幣之前持有該加密貨幣的時間。

假設你在出售加密貨幣之前持有該加密貨幣一年或更短時間,任何利潤通常都被視為短期資本收益,并按普通收入稅率征稅。如果你持有加密貨幣超過一年,利潤通常被視為長期資本收益,并按長期資本收益稅率征稅。

德國聯邦金融管理局:惡意軟件“Godfather”已攻擊約400個加密貨幣和銀行APP:1月10日消息,據德國聯邦金融管理局(BaFin)官方網站聲明顯示,該監管機構已經發現一款名為Godfather(教父)的惡意軟件,目前已經攻擊了大約400個加密貨幣和銀行APP,包括約110個加密貨幣交易平臺、94個加密錢包和215個銀行應用程序。

目前這款惡意軟件僅在安卓設備上運行,主要模仿Google Protect在真實登錄窗口之上顯示虛假登錄窗口來竊取用戶登錄數據、記錄屏幕、啟動鍵盤記錄器、轉接包含2FA代碼的電話、發送短信以及使用各種其他攻擊策略。德國聯邦金融管理局表示,這款惡意軟件攻擊范圍已涵蓋全球16個國家/地區,包括美國、土耳其、西班牙、加拿大、法國和英國等。[2023/1/10 11:03:40]

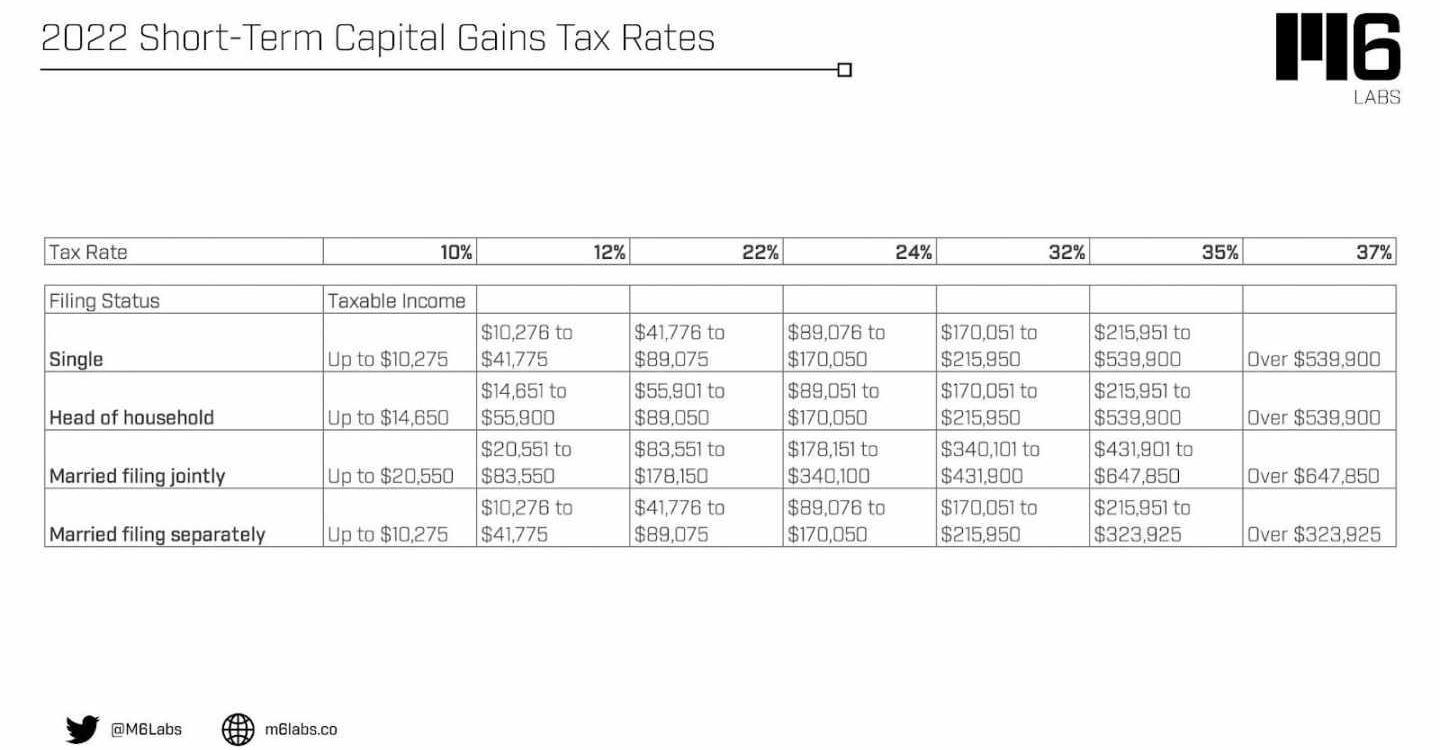

對于通過加密活動賺取的短期資本利得或普通收入,你應該使用下表來計算你的資本利得稅:

2022年短期資本利得稅率

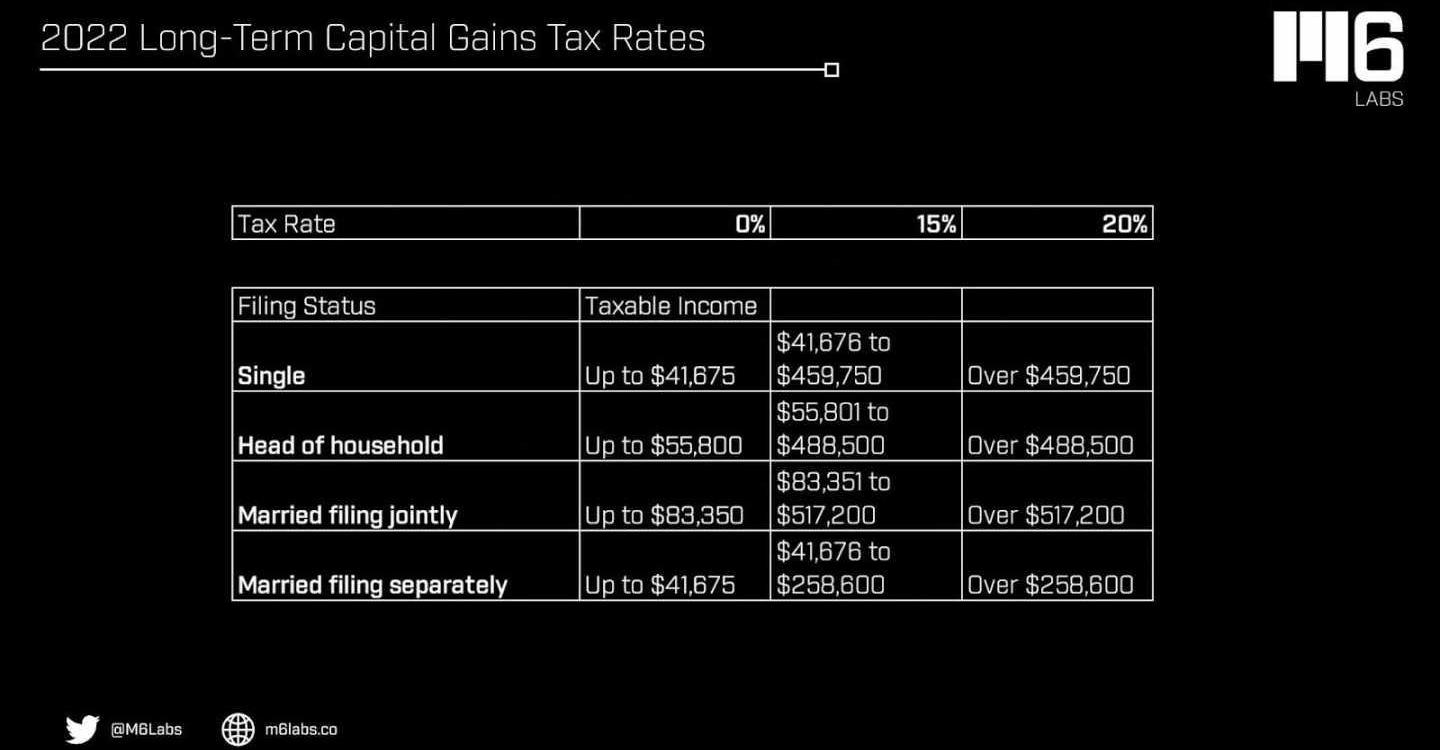

如果你持有加密貨幣超過一年,請使用下表計算你的長期資本收益:

企業家:加密貨幣業務因高稅收而離開日本:8月8日消息,日本最知名的加密貨幣行業人士之一表示,日本應該降低加密貨幣的企業稅,以防止企業家離開該國。Web3基礎設施開發商Stake Technologies Pte.的首席執行官Sota Watanabe在周一的采訪中表示,因為高額稅收,“至少20家或更多”的公司已經選擇在海外而不是日本建立他們的加密業務。

Watanabe在2020年將自己的公司搬到了新加坡。他說,他希望日本政府明年能改變企業稅。如果這種情況發生,他想把他的公司遷回日本。Watanabe稱,日本可能還需要幾年時間才能降低個人投資者加密貨幣收益的所得稅。

Watanabe和其他人一起推動變革。日本的加密游說團體呼吁政府放寬企業稅收規則,這些規則被視為阻礙了當地數字資產行業的增長。(彭博社)[2022/8/8 12:09:54]

2022年長期資本利得稅率

美國國稅局關于虛擬貨幣征稅的指南

虛擬貨幣被廣泛定義為價值的數字表示,它可以做作為交易媒介、記賬單位和價值儲存手段。可兌換虛擬貨幣是一種與真實貨幣具有等值價值或作為真實貨幣替代品的虛擬貨幣。

英國加密銀行Ziglu獲得EMI許可證 并推出法幣與加密貨幣支付:9月7日消息,英國加密銀行Ziglu宣布,已從英國金融市場行為監管局獲得了電子貨幣機構(EMI)的許可證。與此同時,Ziglu還表示,已推出了針對法幣和加密貨幣的P2P支付。(The Block)[2020/9/7]

隨著加密貨幣格局的發展,美國國稅局發布了「Rev.Rul.2019-24」以及虛擬貨幣交易常見問題列表。「Rev.Rul.2019-24」旨在解決兩種獨特的情況:一種是軟分叉,納稅人沒有收到新的加密貨幣;而另一種是硬分叉,納稅人由于空投而獲得了新的加密貨幣。

你的加密貨幣什么時候納稅?

要確定你是否需要納稅,首先考慮你如何使用加密貨幣。

不征稅的例子

用現金購買加密貨幣并存儲它——購買和持有加密貨幣不征稅。出售的時候通常要交稅,收益會變現。

向免稅慈善機構或非營利組織捐贈加密貨幣-你直接向GiveCrypto.org等慈善組織捐贈加密貨幣。

獲得禮物——如果你的加密貨幣是作為禮物獲得的,在你將其出售或從事其他應稅活動之前,你無需為其納稅。

贈送禮物——你每年最多可以免稅向單個人贈送價值15,000美元的禮物。如果你的禮物價值超過這個額度,你必須提交禮物稅申報表。如果你在沒有購買商品或服務的情況下將加密貨幣轉讓給其他人,它可能會被視為禮物,即使你并非有意如此。

將加密貨幣轉移給自己——在錢包或賬戶之間轉移加密貨幣不征稅。你可以沿用你的原始成本和購買日期,以便在你出售時來跟蹤你的潛在稅收影響。

作為資本利得征稅

出售加密貨幣以換取現金——如果你以高于成本的價格出售資產,你將需要納稅。如果你虧本出售,你可以從稅收中扣除損失。

將一種加密貨幣轉換為另一種——例如,如果你使用比特幣購買以太幣,從技術上講,你必須在購買新資產之前出售你的比特幣。美國國稅局認為這是應納稅的,因為這是一項銷售。如果你以高于成本的價格出售比特幣,你就需要納稅。

使用加密貨幣購買商品和服務——例如,如果你使用比特幣購買比薩餅,需要繳納交易稅。對于美國國稅局來說,支付加密貨幣與出售加密貨幣沒有什么不同。?

作為收入征稅

以加密貨幣的方式獲得報酬

獲取加密貨幣以換取商品或服務

加密貨幣挖礦

賺取質押獎勵

賺取其他收入

從硬分叉中獲取加密貨幣

接收空投——作為營銷活動的一部分,你可能會收到來自加密貨幣項目的空投。收到空投被視為收入,你必須報告你的稅收金額。

獲得其他獎勵——此列表并不詳盡;你可以獲得免費加密貨幣的原因有很多。這些包括學習技巧或激勵措施,例如將朋友推薦到加密貨幣交易所獲得5美元的比特幣。在任何情況下,你都必須將這些報告為收入。

如果你從加密貨幣中賺了很多錢,它可能會影響你的稅級,你可能會為所有收入支付更高的稅率。你可以訪問IRS.gov以獲取有關聯邦所得稅的最新指南。

美國國稅局在2019年向可能不合規的納稅人發出了10,000多份納稅通知,它在2020年年中向可疑納稅人發出了另一批納稅通知,2021年沒有發送任何信件,這可能是由于美國國稅局過渡到遠程工作并解決與激勵相關的問題。

此外,隨著8月份降低通貨膨脹法案的通過,國稅局的審計工作預計會增加。該法案撥款450億美元用于執法活動,包括數字資產監控和合規活動。在接下來的十年里,該機構將把這些資金投資于審計和稅收工具和人員。

鑒于這些事態發展,加密貨幣納稅人可能會擔心他們會受到美國國稅局的審計。了解美國國稅局審計的來龍去脈以及如何避免它們可能會消除一些恐懼。

據美國國稅局稱,只有一小部分購買、出售或交易加密貨幣的人在納稅申報表上正確報告了這些交易。自2014年以來,該機構首次于2019年10月發布了關于如何報告和征稅加密貨幣的指南。

從2020納稅年度開始,美國國稅局更改了1040表格以包括以下問題:你是否在2022年的任何時間收到、出售、發送、交易或以其他方式獲得任何虛擬貨幣的任何經濟利益?

如果你勾選「是」,美國國稅局可能會希望在你的納稅申報單上看到加密貨幣交易的收入。

加密稅務軟件可以讓你跟蹤所有這些交易,確保你在報稅時擁有一份完整的活動清單來報告。該軟件與多個虛擬貨幣經紀人、數字錢包和其他加密平臺集成,可將加密貨幣交易導入你的在線稅務軟件。這可能包括加密貨幣交易和涉及虛擬貨幣作為商品和服務支付形式的交易。

基于加密稅務軟件,交易報告可能類似于你在8949表格上提交的納稅申報表。美國國稅局可能會對其進行格式化,以便他們可以輕松地將其導入報稅軟件。

美國國稅局可以監控加密貨幣活動嗎?

盡管加密貨幣是匿名的,但IRS可能能夠跟蹤你的加密活動。例如,如果你在加密貨幣交易所進行交易,該交易所通過1099-B表格、經紀人收益和易貨交易所交易提供報告,他們將向美國國稅局報告你的交易。

此外,美國國稅局使用區塊鏈分析工具來識別數字錢包的加密活動,并在涉嫌逃稅或洗錢的情況下將其與個人聯系起來。因此,你應該確保在當年的納稅申報表中報告所有加密貨幣活動。

你是否面臨加密稅噩夢?

JacksonHewitt首席稅務信息官MarkSteber表示,如果納稅人無法在納稅日截止日期前付款,他們可以與IRS制定付款計劃。告訴美國國稅局你沒有意識到你的加密貨幣交易被征稅是不夠的。根據EY稅務合伙人ThomasShea的說法,如果你觸發了應稅交易但缺乏法定貨幣來支付稅款,你可以將額外的資產換成法定貨幣,這本質上是一種賣出回補。

如果你有點擔心搞砸你的加密稅單,你最好咨詢稅務專業人士。Walker聲稱,資本利得負債可獲得多項減免,納稅人可以使用多種稅收抵免和減免來減少所欠所得稅。

最后,這里有一些減少加密稅的實用方法:

在出售或使用它們之前,持有有利可圖的加密貨幣投資至少一年,長期收益的稅率低于短期收益。

利用稅收損失補償。如果你在各種類型的加密貨幣上獲利和虧損,你可以同時出售這兩種加密貨幣,并用虧損來抵消你的收益。

考慮建立一個加密IRA。這種類型的賬戶與其他IRA一樣,允許你進行免稅捐款,并且僅在提取資金時納稅。

想要遵守規則或至少遵守少數現有規則的加密貨幣原住民還有一些選擇。他們可以手動計算他們的加密稅,希望支付正確的金額;或者他們可以使用減稅工具,讓他們在稅后保留更多的加密貨幣。

導語 本文不重在講述ZK技術的技術細節,而在于盡可能多的描繪ZK的應用方向,ZK技術的迭代仍在持續進行中,但是技術的落地需要應用來承載.

1900/1/1 0:00:00或許Coindesk沒能想到,自己的一篇報道在帶崩FTX后,也讓這把火燒到了自己母公司DigitalCurrencyGroup身上.

1900/1/1 0:00:00原文標題:《社區運營工具盤點,教你如何使用好電報&DC管理工具》原文來源:PixelDinosaurClub原文編譯:wuxian.bit、Rust、TJ、Zolo.

1900/1/1 0:00:00看多了李國慶搶公章,哈啰單車經理劃破70輛美團單車拒不承認,Soul運營合伙人在競爭平臺?Uki?上發內容這樣的離譜新聞后,人們會對「商業戰爭」這個詞有些許懷疑.

1900/1/1 0:00:007:00-12:00關鍵詞:MetaMask、萊特幣、ConsenSys、ApeCoin1.牛津年度詞匯首次邀請公眾投票選.

1900/1/1 0:00:00撰文:Morty,深潮TechFlowSocialFi是當下最為熱門的Web3敘事之一。不過,需要注意,目前SocialFi的使用者大多的參與動力是空投預期.

1900/1/1 0:00:00