BTC/HKD+1.17%

BTC/HKD+1.17% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+1.75%

LTC/HKD+1.75% ADA/HKD+3.4%

ADA/HKD+3.4% SOL/HKD+1.47%

SOL/HKD+1.47% XRP/HKD+2.83%

XRP/HKD+2.83%來源:老雅痞

上周我在Twitter上提了一個問題:“說出一個沒有代幣就不能運作的DeFi協議”。

社區的回答從“所有”到“沒有”多種多樣,讓人大開眼界。

那么,到底有這樣的DeFi協議嗎?為什么DeFi協議要發行代幣呢?

代幣作為一種籌款工具

很少有人會不同意,大多數項目都是出于財務需要而推出代幣。

代幣銷售是籌集資金的首選和最簡單的方式。與傳統的股權投資相比,它需要更少(或不需要)的監管準備,成本更低,執行時間更短。

因此,如果沒有必要的資金,一開始就不會有那么多項目。

其次,代幣起到了引導流動性的作用。

數據:DeFi TVL約為430.77億美元,Lido位列第一:金色財經報道,據DefiLlama數據顯示,目前DeFi的TVL約為430.77億美元,其中,Lido約為150.02億美元,位列第一。其次是AAVE,約58億美元。第三是MakerDAO,約51億美元。[2023/7/30 16:06:53]

你認為,如果沒有流動性挖掘,Sushiswap是否能在沒有為Uniswap的V2設計增加任何額外價值的情況下,吸引任何TVL或用戶?

這讓我懷疑,Uniswap推出UNI代幣只是為了反擊Sushi的威脅

構建社區的工具

代幣也被用作構建社區的工具。但是圍繞代幣而不是協議本身構建社區是一個短期戰略。

當價格暴跌時,你的社區將拋棄你。我們已經經歷過很多次這種情況,當代幣價格暴跌時,很多社區放棄了項目。

IOSCO發布路線圖,將專注于加密貨幣與DeFi工作:金色財經報道,根據各國證券監管機構交換證券市場信息的論壇(IOSCO)上個月發布的路線圖,該項目將有兩個工作流:一個通常專注于加密和數字資產,另一個專注于 DeFi。加密工作將由英國金融行為監管局領導,并將專注于“推動公平透明的市場和有序培訓”以及“解決市場適宜性和操縱問題”等。美國證券交易委員會將領導DeFi工作流,其重點是在 DeFi 的常見活動、產品和服務中應用 IOSCO 原則和標準以及突出 DeFi、穩定幣和加密資產交易之間的聯系。

IOSCO總秘書處的一位發言人表示 :我們認為現在是時候改變方法了,加密行業在產品結構和產品、該行業的投資者及其全球影響力方面取得了重大進展。[2022/9/4 13:07:33]

因此,真正的產品市場契合度才是建設社區的最終工具,但代幣確實有助于引導它。

代幣作為項目組成部分

以太坊鏈上DeFi鎖倉量為1452.6億美元:金色財經報道,據DefiLlama數據顯示,當前Ethereum鏈上DeFi鎖倉量為1452.6億美元,在公鏈中仍排名第1位。目前,鎖倉量排名前5的公鏈分別為以太坊(1452.6億美元)、Terra(169.3億美元)、BSC(149億美元)、Avalanche(111億美元)、Solana(97.8億美元)[2022/1/10 8:38:40]

一些DeFi協議將它們的代幣整合到了其核心運作機制中。

SNX、GNS、RUNE或AMP代幣有利于流動性的創建和轉移。例如,SNX被用作sUSD的抵押品,而sUSD被用作集合債務,以實現合成資產的交易。

USDD、USDN、UST和FRAXX是由原生代幣支持的(部分)算法穩定幣。

Olympus的OHM充當了流動性的紐帶。

動態 | 微眾銀行開源分布式金融級消息總線DeFiBus:微眾銀行已宣布開源其支撐內部分布式架構基礎分布式消息總線DeFiBus,這套以客戶為單位的分布式 DCN 架構能夠服務于億級客戶業務需求,可方便快速進行橫向和縱向擴容。目前,微眾銀行還發布開源地址,旨在吸引更多開發人員參與開發。開源地址見原文鏈接。[2019/11/12]

然而,許多協議在技術上可以在沒有代幣的情況下運行:

DEX,衍生品交易所和DEX聚合器(Uniswap,Perpetual協議和1inch)

借貸協議(Aave,Compound)

收益聚合器(YearnFinance或Beefy)

抵押穩定幣(Maker的DAI)

錢包(Metamask或Argent)

它們的核心商業模式并不依賴于代幣。讓我們以Uniswap為例。

流動性提供者將資產存入資金池,以收取部分交易費用。用戶在Uniswap上的交易得益于充足的流動性,這反過來又給LP帶來了更多的費用。這進一步激勵流動性提供者將更多資產存入協議。

代幣作為風險管理工具

代幣對于(某些)這些協議來說是一種風險管理工具!

例如,Maker的MRK是防止項目崩盤的擔保:持有者承擔稀釋的風險,以彌補資本不足的債務。

事實上,Maker舉行過拍賣,以530萬DAI出售了2萬MKR代幣。這是在2020年黑色星期四事件之后發生的,當時某些清算人以0DAI贏得了抵押品清算拍賣。

PerpetualDEX使用代幣來建立保險基金,以防清算失敗。

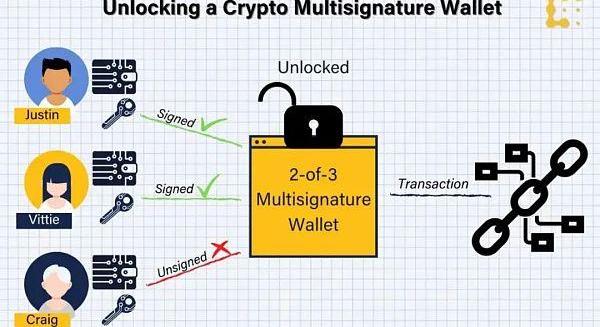

這種風險管理也擴展到了協議所有權上。

如果一個實體控制著所有資產和協議參數的密鑰,你會使用Aave還是Compound?

在DeFi(尤其是跨鏈橋)中,協議通常使用多簽名來防止這一點,但治理代幣將多簽名擴展到了數百萬人。

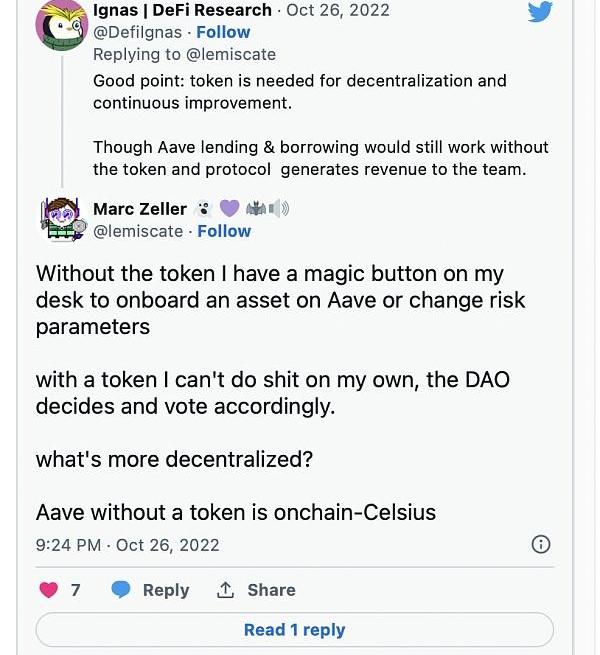

下面是與MarcZeller(Aave集成負責人)的討論,解釋了治理如何確保安全。

得益于去中心化治理,沒有任何一個實體可以添加不良抵押品來提取優良抵押品。

代幣是未來效用的一種選擇

不幸的是,并非所有協議都達到了治理去中心化的高水平。

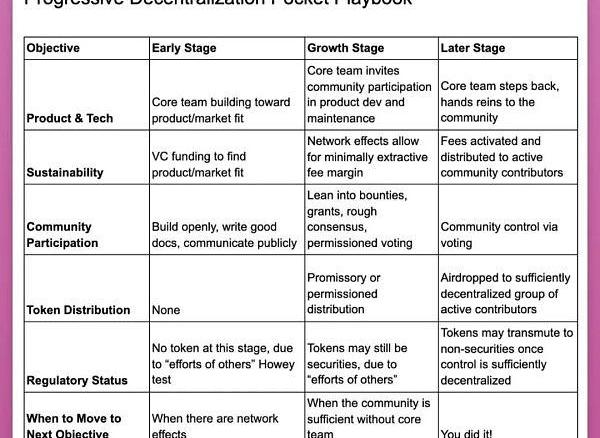

但去中心化是一個過程,代幣是未來效用的一種選擇。因此,雖然代幣一開始只是一種籌款工具,但效用可以在之后添加。

這與a16z逐步實現去中心化的愿景相一致。當產品市場適應性建立起來后,協議可通過代幣將控制和風險管理的權力交給社區。

增加代幣市值也為打擊不良行為者提供了更強的保證,因為它可以使代幣更具流動性,并分布在更多人手中。

那么,Uniswap為什么需要代幣呢?

UNI似乎是一個有爭議的項目。

UNI不管理任何風險,其合約不可更改,所以沒有參數可以改變(費用轉換功能除外)。

收入分享對LP來說具有價值破壞性(因為流動性提供者獲得的交易費用份額較低)。

然而UNI是市值最大的DeFi代幣。

我認為UNI的價值來自于:

拓展未來效用。UniswapV3可以增加費用共享,或者下一代Uniswap將提供更多的效用。

影響其他協議的治理。UniswapDAO投票決定在zkSync上啟動,這可能會讓zkSync在zk-Rollup競賽中占據領導地位。

這就是其力量所在。

總的來說,許多協議的存在得益于代幣:從籌款到吸引流動性,它們促進了社區建設和收入的重新分配。

但最終,確保協議和治理的安全性才是代幣存在的終極理由。

Tags:EFIDEFIDEFUNIRamp DeFiDeFi WizardSquidGameDeFiUnilock.Network

原文:《HavingasafeCEX:proofofsolvencyandbeyond》編譯:雙花()=0|I(z{16x+1})|I(z{16x+2})|…|I(z{16x+14})|差值V神.

1900/1/1 0:00:00吳說作者|Maverick本期編輯|ColinWu在TornadoCash事件后,隱私賽道正值信任危機之時.

1900/1/1 0:00:00本文,我們將深入探討傳說中的NFT項目Frosties跑路過程,以及該項目的創始人在私吞超100萬美元后是如何被抓獲的.

1900/1/1 0:00:0012月27日消息,日本金融廳預計將在2023年取消對海外創造的穩定幣在國內發行的限制。據Coinpost的一份報告稱,該國可能在2023年放松立法.

1900/1/1 0:00:00NFT被描述為下一代藝術市場和采用加密貨幣的最強大催化劑之一,該行業在2021年9月至2022年1月實現了巨大增長。然而,在全球資本市場低迷的背景下,該行業的每周交易量隨著增長放緩而迅速修正.

1900/1/1 0:00:00FTX爆雷,帝國坍塌,一系列頭部平臺遭受重創,做市商和借貸成為重災區:Alameda作為加密貨幣行業最大的做市商之一,在這場鬧劇中覆滅.

1900/1/1 0:00:00