BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+1.32%

LTC/HKD+1.32% ADA/HKD+1.35%

ADA/HKD+1.35% SOL/HKD+1.5%

SOL/HKD+1.5% XRP/HKD+0.33%

XRP/HKD+0.33%2020年的DeFi熱潮是由Compound的治理代幣的推出而引起的,它完全是由流動性挖礦的概念推動的。毫無疑問,流動性挖礦將DeFi推到了聚光燈下,讓更多人看到DeFi相對于CeFi和TradFi的潛力。另一方面,流動性挖礦的濫用及其許多不成熟的代幣買家確實也損害了DeFi的聲譽。對于整個DeFi來說,流動性挖礦的凈收益仍然懸而未決。

流動性挖礦現在有一些新穎的東西,但總的來說,大多數項目都是簡單的模仿或直接分叉。更可悲的是,市場中仍然還有許多騙局。

顯然,當前的流動性挖礦設計并不是最優的,而且它也是導致項目流動性挖礦方案不可持續的主要根源之一。更糟糕的是,在過去的兩年里,甚至都沒有看到任何去修復流動性挖礦設計缺陷的努力。

流動性挖礦1.0(LM?1)—根據LP頭寸的大小分配獎勵

FTX尋求在破產案中追回40億美元:金色財經報道,破產的加密貨幣交易所 FTX 周三在一份法庭文件中表示,希望從破產的 Genesis Global Capital 收回近 40 億美元的資金。該動議稱,Genesis 在 11 月 FTX 破產前的幾周內“大部分償還”了向 FTX 附屬實體 Alameda Research 提供的近 80 億美元貸款。根據周三提交的文件,在多家 FTX 公司申請破產前的 90 天內, Alameda Research 向 Genesis 償還了 18 億美元的貸款,并承諾向 Genesis 提供 2.73 億美元。Genesis 還從 FTX 又撤回了 16 億美元,而 Genesis Global Capital International 同期又撤回了 2.13 億美元。[2023/5/4 14:41:19]

流動性挖礦,簡單來說,就是一種代幣激勵計劃,旨在吸引流動性提供者(LP)為AMM上的特定交易對/池提供流動性。

沉睡近3年的某以太坊巨鯨地址分多筆轉出14.5萬枚ETH:金色財經消息,據歐科云鏈OKLink多鏈瀏覽器顯示,沉睡近3年的某以太坊巨鯨地址0x4bAf012726CB5EC7Dda57Bc2770798A38100C44d昨日起分多筆將累計14.5萬枚ETH轉出。據悉,該地址創建于2016年10月28日,上一次大額轉出記錄為2019年7月31日的5000枚ETH,目前地址余額價值約14枚ETH。[2022/8/15 12:25:59]

Synthetix率先在其sETHUniswap池中向LP分發獎勵代幣。講的更詳細一點,就是為了獲得獎勵,LP需要首先為Uniswap上的sETH池提供流動性,然后將其Uniswap流動性代幣質押到2019年創建的質押獎勵合約中。獎勵代幣會根據LP所質押的流動性代幣相對于LP總質押代幣的百分比,來公平地分配給LP。

Synthetix將于8月15日對域名設置進行更新:8月14日消息,Synthetix團隊成員在Discord里表示,Synthetix預計將于北京時間8月15日2:00對域名設置進行更新或更改,本次更新將可能導致域名在最多2-3小時的時間內不可用。[2022/8/14 12:24:12]

從代幣經濟學激勵設計的角度來看,Synthetix首創的流動性挖礦方法是根據流動性頭寸的大小分配獎勵代幣,我們可以將這種方法定義為流動性挖礦1.0(LM?1)。從結果來看,這樣的激勵計劃幫助了Synthetix實現吸引更多用戶鑄造更多sETH的目標。

LM?1成為事實上的流動性挖礦的設計和實現方案。它使許多項目能夠在一定程度上解決流動性問題,至少在一開始確實是這樣的。然而,LM?1中存在許多問題,使得其無法可持續。

Alameda地址7天內向FTX交易所轉入超2億美元資產:8月8日消息,據歐科云鏈OKLink多鏈瀏覽器顯示,被標記為“Alameda”實體標簽地址(0x83a1開頭)7天內向FTX交易所轉入超8478萬枚USDC、9322萬枚BUSD、2186萬枚DAI、64萬枚HUSD,累計超2億美元穩定幣資產。[2022/8/8 12:09:43]

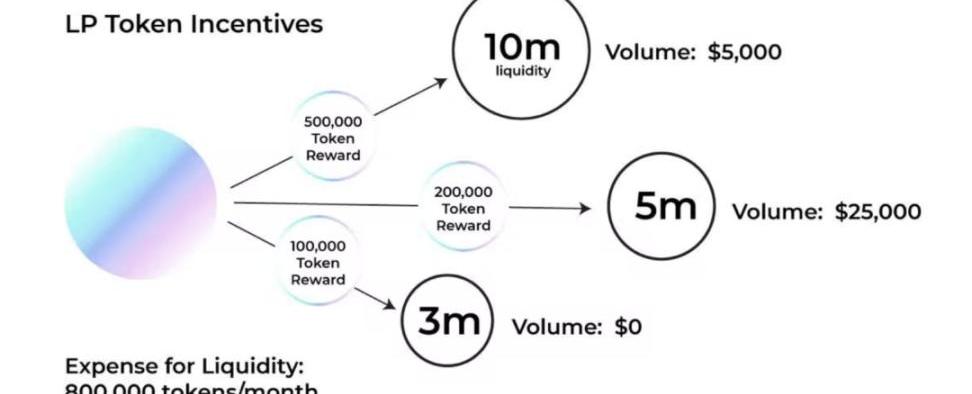

首先,獎勵代幣會分發給LP,就算可能沒有交易或有很少的交易,這其實就意味著流動性并沒有真正得到很好的利用。從代幣經濟學的角度來看,使用項目代幣來激勵流動性對于大多數項目來說代價是昂貴的,因為這種激勵不會對協議經濟的增長做出太大貢獻。而當流動性沒有被利用時,激勵計劃就會變得更糟。

巴西證券交易所B3計劃推出比特幣期貨:金色財經消息,巴西證券交易所B3首席財務官André Milanez表示,B3計劃在“未來三到六個月內”推出比特幣期貨,交易所目前正在打造基礎設施,為最終用戶提供加密市場準入。

此前,B3信息技術總監Jochen Mielke de Lima曾在1月份表示,該交易所計劃在2022年或2023年的某個時候提供比特幣和以太坊期貨。(CoinDesk)[2022/5/17 3:20:52]

其次,在許多情況下,是需要激勵多個池的。現有的方法是將一定數量的獎勵代幣分配給每個池,而不考慮每個池的貢獻,例如每個池中執行了多少交易和完成了多少交易量。獎勵分配決策要么是像Curve,Balancer那樣由治理投票決定,要么是像Sushiswap那樣由團隊決定,這有時是非常武斷的。

流動性挖礦2.0(LM?2)—根據LP頭寸賺取的費用分配獎勵

可以對LM?1進行改進,目前來看更好的流動性挖礦激勵設計應該是根據流動性頭寸賺取的AMM交易費用分配獎勵代幣。這種設計與基于流動性頭寸大小分配代幣有本質區別,讓我們將這種方法定義為流動性挖礦2.0(LM?2)。顯然,LM?2解決了上一節中提出的LM?1中的兩大缺陷。

首先,在固定的代幣分發間隔內,如果沒有交易,那么LP將不會賺取AMM交易費用。沒有費用,就不分發獎勵代幣。此外,它還不鼓勵LP提供超過項目需求的流動性。使用LM?2?,項目不會將其寶貴的代幣浪費在未使用的流動性上,從而減少因流動性挖礦而導致的代幣通脹和代幣價格下行壓力。

其次,不需要通過治理代幣投票或團隊決策手動將獎勵代幣分配到多個池。這些手動的方法給LP帶來了錯誤的激勵,也會出現不公平地對待不同池流動性的問題。使用LM?2?,如果池中的某一LP頭寸賺取了更多的AMM交易費用,那么更多的獎勵代幣將被分配到該LP,簡單而公平!

LM?2實現:一個難題

通常情況下,項目會發行一個ERC?20代幣(主要用作治理代幣),并將這些ERC?20代幣的一部分分配給流動性挖礦計劃。在流動性挖礦期間,固定數量的代幣在固定時間間隔內被分配。

在LM?1中,每個時間間隔內固定數量的代幣平均分布在用于流動性挖礦的所有LP代幣總數上。每個質押的LP將根據其質押的LP代幣數量獲得獎勵代幣的數量。在這段時間間隔內,只要LP代幣的數量發生變化,比例就會相應更新,獎勵也會相應更新。這一實現確保了在所有參與流動性挖礦的LP之間公平分配獎勵代幣。

不幸的是,根據LP頭寸收取的交易費用,在每個時間間隔內分配固定數量的代幣實際上操作起來非常困難。在固定的時間間隔內,交易費用是由兩個動態的不可預測的參數驅動的:?1?)LP頭寸產生和賺取交易費用的時間是動態且不可預測的,因為沒有人可以預測交易者何時進行交易;2?)LP頭寸產生和賺取的交易費用也是動態的和不可預測的,因為交易規模同樣也是動態的和不可預測的。因此,根據兩個動態且不可預測的參數分配固定數量的代幣,將在所有參與流動性挖礦計劃的LP之間產生不公平的獎勵代幣分配。

一個解決方案是針對兩個動態參數——交易時間和交易規模——調整相關的數據分布模型。然后開發一個鏈上實現,根據每個新的交易動態更新模型,并相應地分發獎勵代幣。該解決方案將更接近于在所有參與流動性挖礦的LP之間公平分配獎勵代幣。

當然還有其他實現LM?2的方法。一種更好的方法是采用一種新的代幣模型,它不僅具有更好的代幣經濟學,而且還可以輕松實施LM?2?。

結論

流動性挖礦將DeFi推到了聚光燈下。當前的流動性挖礦設計和實施存在一些缺陷,導致流動性挖礦方案的不可持續性。我們可以進行改進,獎勵代幣應該根據LP頭寸賺取的交易費用進行分配,而不是根據LP頭寸的規模進行分配。由于目前的代幣模型和獎勵分配時間表,基于交易費用分配獎勵代幣是一個困難的事情。我們相信創新的解決方案即將到來。

原文標題:《UsingLiquidityMining2.0(LM?2)toDistributeRewards》

原文作者:HenryHe

原文編譯:ChinaDeFi

來源:星球日報

Tags:FTXEFIDEFETHSBLAND Vault (NFTX)COREFI價格BTCDEFIxETH.Tech

就在剛剛過去的2022年12月,區塊鏈預言機網絡Chainlink推出了質押功能,以幫助提高平臺預言機服務的經濟安全性.

1900/1/1 0:00:00原文作者:LouisCooper 原文編譯:Leo 無論牛熊,無論新舊,項目在結合新領域或者新公鏈后總會催生出新的敘事,獲得更多關注.

1900/1/1 0:00:00文:SHIRAZJAGATI雖然加密市場在2022年受到了一系列破產和日常波動的打擊,但在全球范圍內,加密貨幣的采用似乎仍在快速增長.

1900/1/1 0:00:00撰文:flowie、西昂翔一、2022年加密市場概括「加密寒冬」是2022年的關鍵詞,而這股寒意是逐級傳遞的.

1900/1/1 0:00:002022年,加密世界遭受重創。其中最引人注目的幾大事件的余波可能會在未來幾年對行業帶來深刻影響。 關鍵要點 2022年,加密生態系統市值縮水2萬億美元,并失去了幾個主要參與者,但它并沒有消亡.

1900/1/1 0:00:00圖片來源:由MazeAI工具生成加密采礦業在2022年開局強勁,似乎有充足的資本可以擴張,但高能源價格、比特幣區塊競爭加劇和熊市打擊了礦工,高杠桿玩家被淘汰出局.

1900/1/1 0:00:00