BTC/HKD-1.53%

BTC/HKD-1.53% ETH/HKD-3.66%

ETH/HKD-3.66% LTC/HKD-3.17%

LTC/HKD-3.17% ADA/HKD-3.91%

ADA/HKD-3.91% SOL/HKD-3.73%

SOL/HKD-3.73% XRP/HKD-4.7%

XRP/HKD-4.7%在長期的現貨需求和一系列軋空的推動下,比特幣市場呈現出自2021年10月以來最強勁的月度價格表現。本文,我們將探討衍生品市場和現貨交易平臺的動態。

本周數字資產持續上漲,比特幣價格在1月29日晚間達到2.39萬美元的高位。2023年1月創下自2021年10月以來的最佳月度價格表現,年初至今增長達到43%以上,處于2022年8月以來的最高水平,較每周低點2.24萬美元上漲了6.6%。

本文,我們將對衍生品市場和交易平臺此次反彈進行研究與分析,內容涵蓋:

盡管相對于市場規模,總杠桿率有所下降,但最近期貨軋空,基差回歸正值。

盡管與交易平臺相關的鏈上交易活動占比下降,但交易平臺余額普遍下降。

幾個市場群體的平均收購價格被突破,包括2019年購買的比特幣投資者、Binance和Coinbase客戶以及2017年購買的比特幣巨鯨。

圖1:1月24日-30日的比特幣價格

空頭期貨市場受到擠壓

在經歷了漫長、痛苦和艱苦的2022年之后,2023年1月開始逆轉這一下降趨勢。通常情況下,此類反彈通常是由衍生品市場內某種程度的軋空推動的,這次反彈也不例外。

OSL母公司BC科技:將保持嚴格的冷熱數字資產錢包儲存比例:金色財經報道,港股上市公司BC科技集團旗下加密貨幣交易所OSL Digital Securities獲得證監會批準提升現有牌照,本周四(8月3日)起正式向零售投資者提供比特幣(Bitcoin)及以太幣(Ethereum)坊等主流幣的數字資產交易服務。受此影響,BC科技周五(4日)早市大升24%,報2.06元。

另據BC集團透露,為確保客戶受到保障,會繼續貫徹強調客戶保障的政策和保持嚴格的冷熱數字資產錢包儲存比例以保護客戶資產。(香港經濟日報)[2023/8/4 16:18:24]

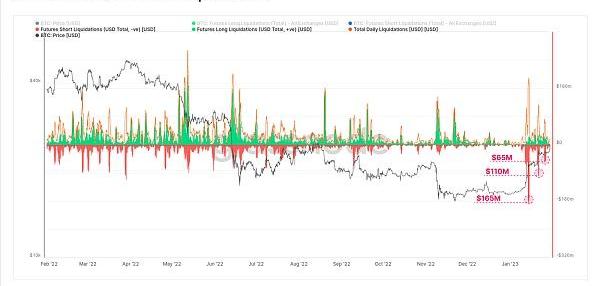

迄今為止,三波交易清算了超過4.95億美元的空頭期貨合約,隨著反彈結束,規模有所下降。

圖2:比特幣期貨清算總額

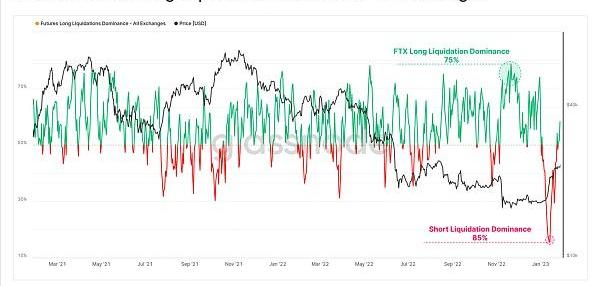

我們可以看到,1月中旬最初的軋空令許多交易員感到意外,多頭清算占比創下15%的歷史新低。這意味著85%的清算是空頭,比FTX暴雷期間占比75%的多頭清算更高,由此我們可以看到投資者越位程度之高。

自2020年12月以來,Coinbase儲備減少了513,000枚BTC:金色財經報道,據Ali監測,自2020年12月以來,Coinbase儲備減少了513,000枚BTC,而Bitfinex儲備則增加了241,000枚BTC。[2023/7/25 15:57:10]

圖3:所有交易平臺的期貨多頭清算占比

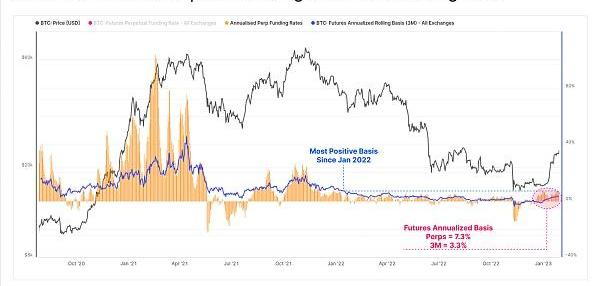

在永續掉期和日歷期貨中,現金和套利基差現已回到正值區域,年化收益率分別為7.3%和3.3%。在11月和12月的大部分時間里,所有期貨市場都出現現貨溢價,這表明市場積極情緒回歸,或許還帶有部分投機情緒。

圖4:永續期貨年化與3個月收益率

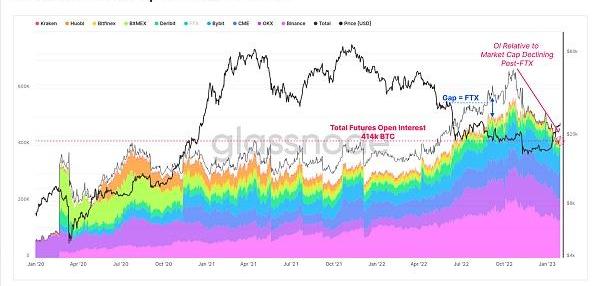

然而,盡管期貨基差回歸正值,但自11月中旬以來,相對于比特幣市值來說,未平倉合約數量一直在下降。在此期間,以比特幣計價的未平倉期貨合約價值下降了36%,從11月中旬的65萬比特幣跌至今天的41.4萬比特幣。

請注意,下降的40%可直接視為FTX交易平臺持有的價值95,000BTC的未平倉合約的損失。

瑞銀:美聯儲或在2023年年中停止量化緊縮:10月22日消息,瑞銀集團經濟學家和策略師表示,鑒于貨幣市場改革帶來的影響和債務上限,預計美聯儲將被迫在明年年中左右停止縮表。根據周三發布的報告,另一個影響因素包括市場對美聯儲逆回購協議工具的使用存在“相對粘性”。(金十)[2022/10/22 16:35:25]

圖5:期貨未平倉合約

如果我們將未平倉期貨合約的名義規模與相應交易平臺的BTC余額進行比較,我們可以衡量市場內杠桿的相對規模。在過去75天里,該杠桿率已從未平倉合約占交易平臺現貨余額的40%下降到僅25%。

總體而言,這反映了期貨杠桿的顯著減少,以及空頭投機情緒的冷卻。這也可能預示著短期下行對沖頭寸的減少。相對而言,隨著觀察到鏈上自我托管行為增加,這也更加強調現貨市場是當前市場結構的關鍵驅動力。

圖6:期貨杠桿率估值-所有交易平臺

交易平臺流量穩定

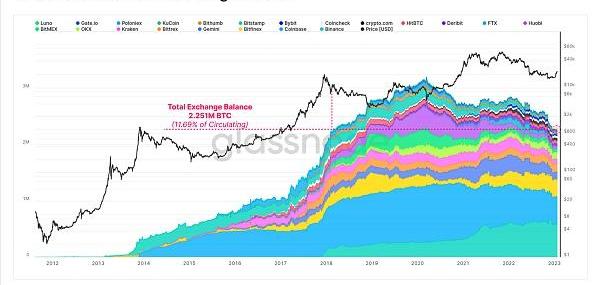

自2020年3月以來,交易平臺現貨流出趨勢一直是被密切關注的一大主題,交易平臺資產余額一直處于高位。目前,我們追蹤的交易平臺持有的比特幣總額約為225.1萬比特幣,占流通供應量的11.7%,創下2018年2月以來的多年低點。

Lightspark創始人:網絡在很長一段時間內缺乏不確定性:金色財經報道,Lightspark創始人David Marcus發推稱,不是對以太坊進行抨擊,但隨著即將到來的合并,我不禁對在比特幣上進行建設感到慶幸。網絡的一成不變,在另一方面也帶來信任和穩定性。

此前報道,5月13日,David Marcus創立的比特幣閃電網絡公司Lightspark宣布完成了一輪融資,融資金額未披露,由a16z和Paradigm領投。[2022/8/19 12:35:18]

圖7:交易平臺余額

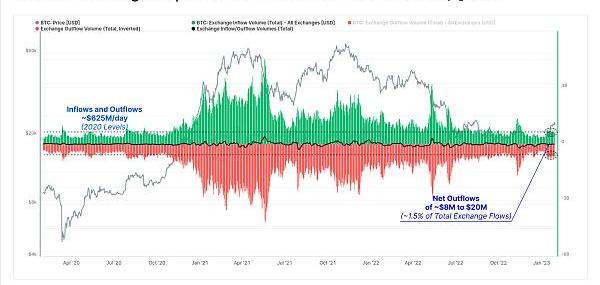

目前,交易平臺的流入和流出量兩項平均約為6.25億美元/天。從凈值上看,每日凈流出量約為2000萬美元,僅占總流量的1.5%,表明交易平臺流量處于平衡狀態。與11-12月不同,當時交易平臺的凈流出量約為每天2億美元至3億美元。

圖8:交易平臺存取量

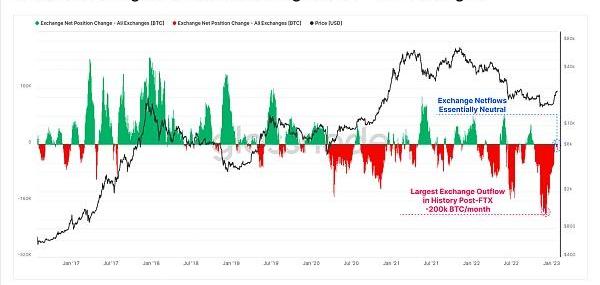

歷史上最高的比特幣月度流出發生在11月至12月期間,所有交易平臺的流出量達到20萬比特幣/月。目前,交易平臺凈流量已恢復穩定,資金外流正在降溫。這可能意味著市場需求有所放緩,因為今年迄今價格已反彈超過43%。

2022年上半年加密風險投資總額為93億美元,同比下降26%:金色財經消息,據Crunchbase數據,2022年前六個月加密風險投資總額為93億美元,比去年上半年創紀錄的125億美元下降26%。交易數量上從456筆交易增加到534筆交易,表明交易規模較小。

其中,第二季度交易總額超過42億美元,與去年同期基本持平,僅比第一季度少了10億美元。全球多個行業的風險資本投資下降,根據GlobalData的數據,今年上半年美國的整體風險投資交易同比下降22%至1231億美元。(CoinDesk)[2022/7/16 2:16:50]

圖9:所有交易平臺的比特幣凈頭寸變動

比特幣各項指標向好

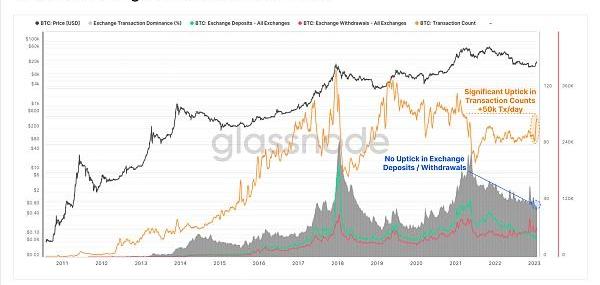

本周,比特幣的鏈上交易每天激增超過50,000筆,但交易平臺存款或取款數量并沒有相應增加。目前,與交易平臺相關的交易次數僅占總交易次數的35%,自2021年5月市場高峰以來,這一占比在不斷下降。

在實體調整后的數據中也可以看到這種交易數量的激增,這表明它與單個實體或內部錢包管理無關。可以看出,最近交易活動的增加發生在比特幣經濟的其他地方發生。

圖10:交易平臺交易次數占比

過去幾周,流入和流出交易平臺的交易額相對穩定,但盡管如此,與交易平臺相關的鏈上交易額的占比已從2.5%增長到16%以上。

比特幣的全球交易額自11月以來急劇下降。這可能是因為2021年8月至2022年11月期間,由于全行業的去杠桿化以及FTX/Alameda的資產管理不善。

圖11:交易平臺交易額占比

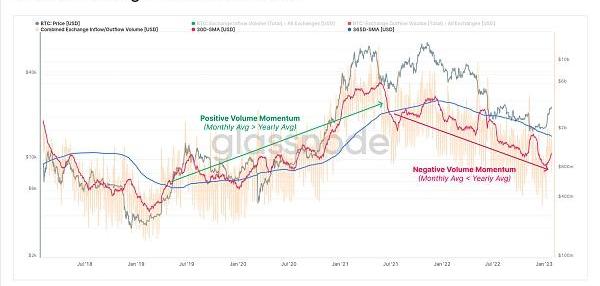

通常,隨著投資者和交易者變得更加活躍,應當表現為市場走強并伴隨著鏈上交易總量的增加。我們可以看到目前交易平臺交易額仍呈弱勢,雖然月平均交易額開始上升,但現階段仍遠低于年度基線。

PS:交易平臺流入或流出量(30D-SMA)突破8.75億美元將表明近期與交易平臺相關的交易額回歸年度基線。

圖12:交易額變動趨勢

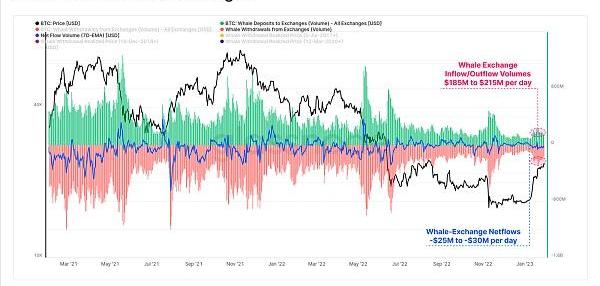

通過對持有超過1000BTC的巨鯨的研究,我們還可以看到它們在交易平臺的存款和取款量都有所上升。整個1月,巨鯨為交易平臺流入貢獻了1.85億美元至2.15億美元,凈流出量的約為2500萬美元。

圖13:巨鯨在交易平臺的流量

突破基礎成本價格

由于如此大量的比特幣流入和流出交易平臺,我們可以估算出比特幣市場各個群體的平均收購價格。第一張圖表按年對平均收購價格進行繪制,從每年1月1日開始計算,并建立了一種只做多頭的DCA的基礎成本。

在2022年的下跌趨勢中,只有2017年及更早的購買者避免了未實現虧損,2018年以后的投資者的基礎成本被FTX紅色蠟燭所取代。然而,當前的反彈已將2019年和早些時候的購買者推回到未實現盈利中。

圖14:平均收購價格

我們可以為每個交易平臺創建一個類似的模型,下圖顯示最近的價格走勢與三個關鍵成本基礎水平相交:

所有交易平臺的歷史采購價格交匯于1.67萬美元處,并在年底整合范圍內提供了一種形式的支持。

自2017年7月以來,兩個最大的交易平臺Coinbase和Binance+的平均采購價格剛剛突破21,000美元左右。

這也可以從盈利供應占比等指標中看出,隨著價格上漲超過其鏈上收購價格,這些指標急劇上漲。

圖15:平均收購價格

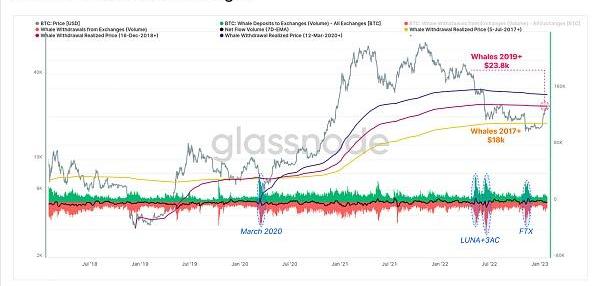

最后,我們回到之前討論的巨鯨,但這次我們要回顧自市場觸底以來的平均收購價格。通過在市場低點開始這些軌跡,我們可以預估出巨鯨的最有利價格。

我們看到的是,即使是自2017年以來一直活躍的鯨魚,隨著2022年價格跌破18,000美元,他們也進入了未實現的虧損。自2020年3月低點以來,巨鯨的收購價格為2.38萬美元。

以上三種模型都證明了2022-23年的熊市是多么無情,甚至將站在最有利起點的群體推向了未實現損失。

圖16:巨鯨和交易平臺

總結

隨著1月底的臨近,在長期的現貨需求和一系列軋空的推動下,比特幣市場出現了自2021年10月以來最強勁的月度價格表現。這次反彈使大部分市場恢復盈利,期貨市場以健康的正基差交易。另外,在FTX崩潰之后,最初的交易平臺流出趨勢已經恢復穩定。

兩大科技巨頭谷歌和微軟已展開正面交鋒,爭奪人工智能的未來,然而谷歌在這場斗爭中出師不利。該公司賣力宣傳的新AI聊天機器人工具Bard尚未向公眾發布,但在周三的發布會演示環節出現了一個尷尬的錯誤,

1900/1/1 0:00:00第一,央行數字貨幣能夠在不妨礙貨幣政策的同時降低支付服務和交易的成本,其到來具有必然性。第二,央行數字貨幣在根本上有別于以比特幣為首的投機性加密貨幣.

1900/1/1 0:00:00文:FT中文網專欄作家馮郁青華爾街有這樣的說法,一月如此,一年也如此。就是說,如果股市在一月分有正回報,那么一年以內也會上漲.

1900/1/1 0:00:00在之前的文章中我們討論了當紅風頭正盛的ChatGPT,分析了它的技術本質、應用場景和法律風險初探。而在近期的《流浪地球》系列電影中,“虛擬數字人”的概念博人眼球.

1900/1/1 0:00:001月26日消息,加密貨幣交易所FTX的財務顧問在一份法庭文件中披露了該公司機構債權人的完整名單.

1900/1/1 0:00:00過去24小時,加密貨幣價格保持相對穩定,截至發稿時,比特幣守在23,000美元上方,24小時漲幅0.46%。自去年11月的低點15,476美元以來,比特幣反彈力度超過53%.

1900/1/1 0:00:00