BTC/HKD-0.45%

BTC/HKD-0.45% ETH/HKD-1.2%

ETH/HKD-1.2% LTC/HKD-1.33%

LTC/HKD-1.33% ADA/HKD-2.11%

ADA/HKD-2.11% SOL/HKD-1.84%

SOL/HKD-1.84% XRP/HKD-1.76%

XRP/HKD-1.76%作者:Ignas,DeFi研究員

編譯:0x11,ForesightNews

隨著監管機構打擊BUSD,DeFi穩定幣將迎來新的發展契機。

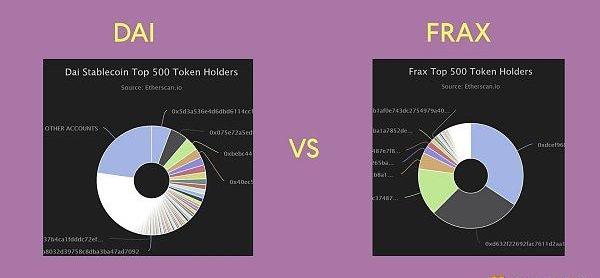

DeFi穩定幣在UST崩潰之中受到重擊,但DAI、FRAX和LUSD依然保持堅挺。現在,GHO和crvUSD正準備加入這個領域,帶來新的創新。

而隨著監管機構打擊BUSD,DeFi穩定幣將迎來新的發展契機,以下是一些看漲案例:?

DAI應該是贏家,這是因為DAI具有貨幣溢價,這要歸功于:

現貨流動性

久經考驗的美元掛鉤

支持大量DeFi協議

在現實世界中的采用普及

安全公司:一種偽造成BUSD的虛假代幣已被空投到1.5萬個地址:9月14日消息,據安全公司HashDit的推特警報,一種偽造成BUSD的代幣BUSDb已被空投到15000個不同的錢包地址,請注意安全。

該虛假代幣合約為0xd0cae3cb951f69695e31885f63b26f57a940a95e。[2022/9/14 13:29:35]

相同的道理,貨幣溢價適用于所有中心化穩定幣。溢價程度取決于它們的采用、合規性、流動性和信任度。現在,SEC對BUSD的指控正在打破BUSD對USDC、USDT的貨幣溢價,但主要還是對DeFi穩定幣的溢價。

你可以將此溢價視為美元相對于其他貨幣的溢價:它來自儲備貨幣地位、穩定、軍事和經濟實力以及金融市場,涉及多種因素,并且需要時間來累積。

幣安已開啟ETH/BUSD 0手續費交易:據官方消息,Binance已于2022-08-26 00:00(UTC)推出ETH/BUSD現貨交易對的0手續費交易,有效期為2022-08-26 00:00 (UTC) 至 2022-09-26 00:00 (UTC)。所有用戶將享受 ETH/BUSD 現貨交易對的0掛單手續費。[2022/8/28 12:54:08]

像FRAX和LUSD這樣的DeFi穩定幣正在建立它們的貨幣溢價來追趕DAI。它們看似替代品,但都有各自的目的。

在監管允許的情況下,DAI已將重心轉移到從RWA中獲取收入。它的目標是成為一種由去中心化的、具有彈性的抵押品支持的無偏見的世界貨幣。

Liquity(LUSD)的使命相同:成為「能夠抵抗各種審查制度的最去中心化的穩定幣」。但是,它通過最小治理實現了這一點,沒有RWA敞口,僅使用ETH作為抵押品,并且沒有放棄與美元掛鉤。

bEarn Fi 將分兩個階段補償漏洞受害者近 1086 萬 BUSD 資金損失:DeFi 協議 bEarn Fi 表示將分為兩個階段對此前被攻擊損失的近 1086 萬 BUSD 進行補償。目前進行第一階段, bEarn Fi 更新了界面,用戶可通過訪問 bEarn Fi,連接錢包點擊提款按鈕以領取賠償。第二階段將在日后進行,團隊需要時間來為用戶損失的另一部分資金建立賠償系統。團隊將按照承諾按總額的 105%補償漏洞受害者的巨額資金損失,但團隊表示目前沒有足夠的經濟能力立即補償,建議使用剩余的 DAO 資金以及該團隊的未來薪金和運營資金來補償用戶損失。[2021/5/19 22:20:41]

由于設計和不可變的智能合約,LUSD可能無法在市值上超過DAI。但是,對于那些擔心中心化和審查風險的人來說,它是一種與美元掛鉤的利基穩定幣。

以太坊2.0客戶端Nimbus發布v1.0.12版本:官方消息,以太坊2.0客戶端Nimbus發布v1.0.12版本,支持信標鏈測試網Prater,該測試網現已向公眾開放。[2021/3/30 19:29:08]

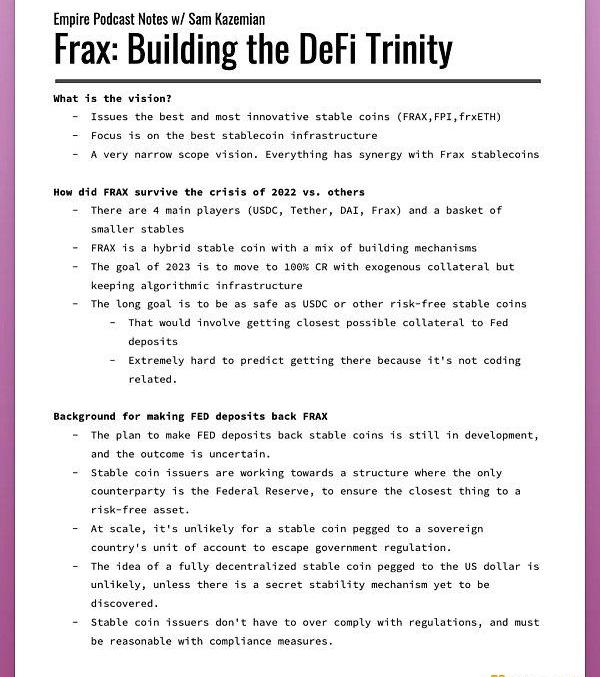

Frax的策略有所不同。在接受Blockworks采訪時,S.Kazemian表示,「與美元掛鉤的穩定幣不會『通過虛假或真正的去中心化』大規模逃避監管。」它們甚至申請了一個美聯儲主賬戶,以便盡可能接近美聯儲。

美聯儲主賬戶將允許持有美元并直接與美聯儲進行交易,使FRAX成為最接近無風險美元的穩定幣。這使得FRAX能夠擺脫USDC作為抵押品的局限,將市值擴大到數千億美元。

動態 | HBUS推出USD/BTC、USD/ETH和USD/USDT交易對:據Cointelegraph報道,根據2月5日與Cointelegraph分享的新聞稿,由HBUS運營的Huobi.com正在推出法幣交易服務,首先推出了美元與主要加密貨幣的交易對,包括USD/BTC、USD/ETH和USD/USDT,并支持美元的存取(最低100美元) 。據報道,HBUS通過與美國金融機構Prime Trust合作,促進了對法幣的支持。希望進行法幣加密貨幣交易的Huobi.com用戶將被要求在Prime Trust開立一個托管賬戶,將需要首先完成KYC身份驗證檢查。[2019/2/6]

FRAX還不是真正意義上的穩定幣,它沒有DAI的貨幣溢價。目前,FRAX正被用于榨取其設計巧妙的飛輪生態系統中的每一份收益。相比之下,DAI的大部分供應都放在錢包中,作為對抗市場波動的儲值資產。

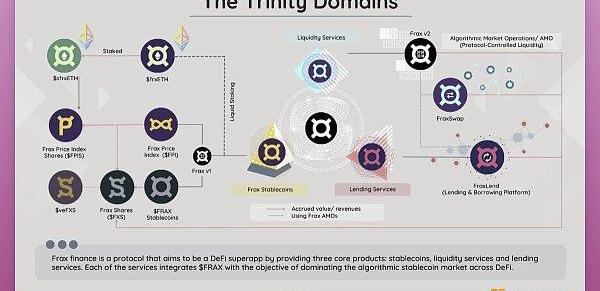

Frax的收益和效率最大化是它的差異化因素。Frax以FRAX為中心構建了一個完整的多位一體的DeFi生態系統:

Fraxswap

Fraxlend

Fraxferry(bridge)

frxETH

每一個功能都有助于增強FRAX的實用性。

Synthetix的sUSD也很務實,與其DeFi生態系統緊密關聯:

Kwenta-交易所

Lyra-期權

Polynomial-結構化保險庫

Thales-二元期權

sUSD的采用取決于其DeFi產品的增長,但其貨幣溢價很低。

Maker在向一個有趣的方向變化,它希望像Frax一樣建立自己的DeFi生態系統。Maker正在構建一個借貸協議和一個合成的LSD-EtherDAI來為DAI創造更多的用例和需求。

我最初的想法是Spark協議是Aave明顯的競爭對手,是對$GHO的反擊,但這并不意味著Maker和Aave以后不會合作。

事實上,我認為合作能實現雙方共贏。讓我解釋一下:

Frax的一切都專注于為FRAX穩定幣賦能。同樣,Maker的新協議將有助于增加DAI的實用性。對于Maker而言,DAI作為無偏見的世界貨幣是最終目標,新的協議也是為了實現這個目標。

但Aave的使命不同:它力求成為排名第一的貨幣市場協議,GHO是實現這一目標的工具。

簡而言之:DAI是使命,Spark協議是一種工具;對于Aave來說,貨幣市場是使命,GHO是工具。

Venus穩定幣VAI就是一個很好的例子。它是BNBChain上一個成功的借貸協議,TVL為8.55億美元。在其市值到達2.5億美元峰值時,VAI供應量大于FRAX。但現在它的交易價格低于掛鉤價格,24小時交易量僅為6萬美元。

VAI不是Venus的核心,它的使命是為借貸協議服務盡管如此,$VAI還是幫助Venus成長到了今天的位置。

無論如何,如果創始人真的這么想,那么所有的穩定幣都可以共存,甚至可以互相支持。讓DAI在Aave上可用意味著協議可以鑄造更多的GHO,并且GHO也可以在Spark協議上得到支持。

同樣的邏輯適用于Curve的crvUSD。Curve是DeFi中現貨流動性的支柱,crvUSD將有助于提高協議的資本效率。因此,crvUSD不會對FRAX或DAI構成威脅,它實際上可以增加所有DeFi穩定幣的現貨流動性。

因此,我看好DeFi穩定幣,因為它們提供了獨特的差異化。它們認識到監管的重要性,但有不同的應對之法:

DAI和LUSD抵抗審查,而Frax則盡可能接近美聯儲。

雖然GHO和crvUSD可能看起來競爭加劇,但它們的重點是改進底層協議。它們可以共同努力,以自己獨特的方式成就彼此。此外,隨著監管機構緊隨其后,現在比以往任何時候都更需要合作。

本文來自Medium,原文作者:VikKalghatgi自分布式存儲網絡?Filecoin?于上周發布?2023?年三項重大項目更新后,FIL?在過去的一周不斷打破自己的“天花板”.

1900/1/1 0:00:00押注ChatGPT是微軟最近的主要發力點,另一邊,它開始向元宇宙業務揮出裁員“大刀”。海外消息稱,微軟解散了成立僅四個月的工業元宇宙團隊,約100名員工被全被解雇.

1900/1/1 0:00:00穩定幣TerraUSD的崩潰抹去了超過400億美元的市值,從此引發了加密行業的一連串破產沖擊波.

1900/1/1 0:00:00金色財經記者Jessy 2月15日凌晨一點,Blur第三輪空投發放,其代幣也正式上線交易所Okex,火必,Coinbase,Bitget等交易所.

1900/1/1 0:00:00自從ChatGPT在春節期間走紅之后,人們對AIGC的討論越來越多。在Web3領域,也出現不少AIGC相關的研究性文章,但總感覺理論豐滿而實踐不足,本篇文章盤點了當下能夠使用的AIGC相關的工具.

1900/1/1 0:00:00作者:flowie,ChainCatcher網傳?“6月1日香港居民自由買賣加密貨幣將完全合法”后,香港概念幣開始起飛了.

1900/1/1 0:00:00