BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+1.39%

ETH/HKD+1.39% LTC/HKD+0.32%

LTC/HKD+0.32% ADA/HKD+1.36%

ADA/HKD+1.36% SOL/HKD+4.86%

SOL/HKD+4.86% XRP/HKD+1.14%

XRP/HKD+1.14%作者:財主家的余糧來源:作者公號

過去一周時間,美聯儲資產負債表暴增3000億美元。

我想起來一個廣為流傳的規則,“人數越多、越大張旗鼓,事兒越不重要”:

每次鄭重其事、大張旗鼓,全體投票,要么是早就定好的事情,要么是無關緊要的事兒;

每次若無其事,二三人甚至一人獨斷專行,常常事關國家和民族的未來方向,重大無比。

對這種規則的“精髓”,美聯儲顯然拿捏得十分到位。

要知道,自從美聯儲在2022年初裝模作樣地提出“縮表”,已經過去一年時間,這么久以來,美聯儲的資產負債表“縮減總規模”,僅為6200億美元:

向全世界宣布要收鈔票的時候,鄭重其事,一年過去,收了6200億美元;

交易員預計美聯儲2022年12月前將加息兩次:美國聯邦基金利率期貨顯示,美聯儲在2022年7月加息的可能性為90%。交易員預計美聯儲2022年12月前將加息兩次。(金十)[2021/11/4 6:30:35]

救助美國銀行業印鈔票的時候,若無其事,一周過去,爆印3000億美元。

印鈔之下,美國的銀行業還有什么大問題么?

如果有,那一定還是印鈔規模還不夠大,不能夠匹配銀行債務及支出!

就在2009年美國金融危機救助時期,美國前財政部長蒂莫西-蓋特納,就公開說過這么一句話:“我希望在櫥窗堆滿了錢,多到足以與可能出現的債務相匹配”。

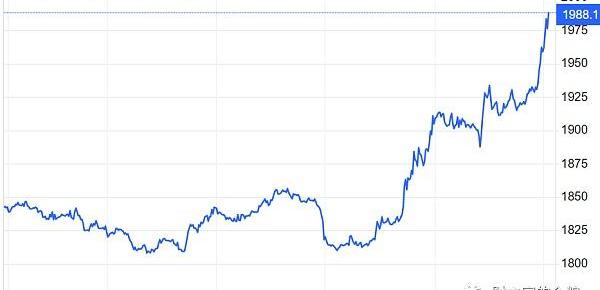

與美聯儲這種印鈔的結果相對應的,是黃金價格在過去一周的暴漲。

愛德華·斯諾登:若美聯儲發行CBDC,將會威脅到個人儲蓄:10月12日消息,“棱鏡門”事件主角愛德華·斯諾登發推對美聯儲未來可能推出數字貨幣進行抨擊,他認為,如果美聯儲發行CBDC的話,將會使美國的普通工人們儲蓄降至零,美聯儲可能會對個人賬戶中的CBDC電子余額征收負利率,以刺激所有者更快使用CBDC,并促使公司投資CBDC。斯諾登還在推特中稱CBDC是“加密貨幣的變態”,甚至是“加密法西斯貨幣”。[2021/10/12 20:22:15]

?在美聯儲資產負債表規模確實暴增的情況下,很多人就認為,美聯儲這是又一次開閘放水,重啟QE,從縮表激進轉向擴表,各類風險資產的牛市又要來了……

這個嘛,還是要冷靜一點兒的好。

該怎么說呢?

美聯儲印鈔的確是印了,但是,你要認真掰扯下去呢,又與以前的QE印鈔有所區別。

每個周四,美聯儲都會雷打不動地定期披露其截止當日的資產負債表變化,正是從其披露中,我們發現其開閘放水的“真相”。

申萬宏源:美股泡沫愈演愈烈,驅動美聯儲年內縮減QE:申萬宏源:美股泡沫愈演愈烈,驅動美聯儲年內縮減QE雖然美國房價漲幅在2020年低于加拿大,但美國的金融風險更多集中在股市,美股泡沫愈演愈烈,而拜登所提出的調升資本利得稅更將加劇美股市場波動,這都將成為美聯儲年內縮減的主要驅動因素之一。

在財政刺激導致就業和通脹同向變化的“菲利普斯悖論”之下,核心通脹以及愈演愈烈的金融風險應是美聯儲的主要關注點,我們仍預計美國將于21Q4開啟縮減量化寬松。[2021/4/24 20:54:48]

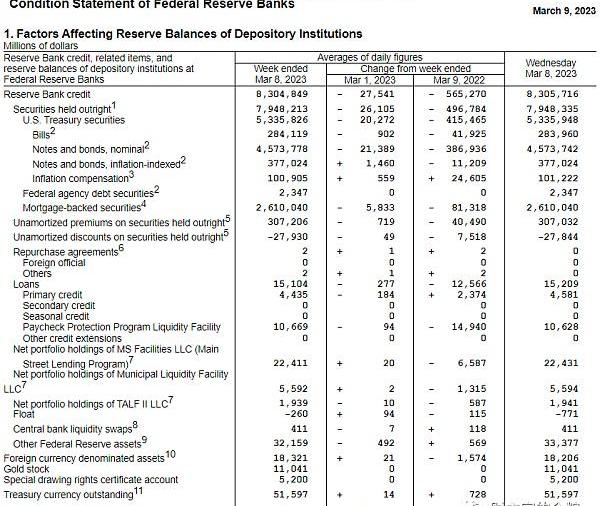

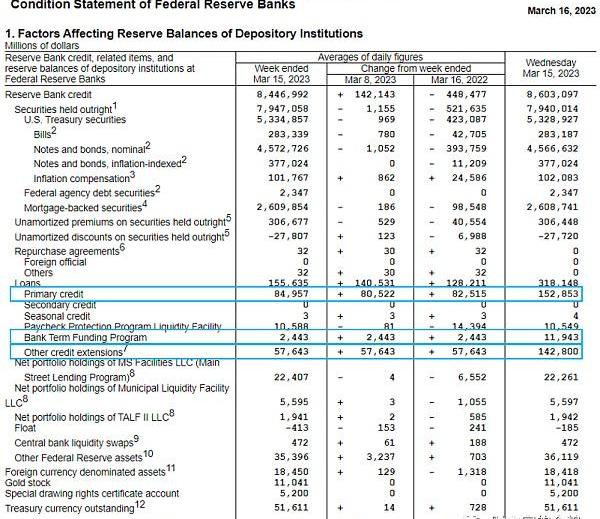

現在,我們不妨深入一點兒,詳細對照一下美聯儲3月9日和3月16日公布的資產負債表,看看這一次,美聯儲到底是怎么“印鈔”的。

表格來源:美聯儲

美聯儲博斯蒂克:美國經濟結構正在發生變化:美聯儲博斯蒂克表示:經濟表現受疫情驅動,將繼續調整政策,以在實現美聯儲目標上取得進展。經濟復蘇的回應將必須與以往的衰退情形不同,經濟結構正在發生變化,許多失業的人可能需要學習新的技能。美國需要在幫助工人掌握技能上進行投資,債券市場反映了近期數據的強勁。就業報告顯示,形勢正朝著正確的方向發展。[2021/3/6 18:20:28]

表格來源:美聯儲

根據兩個表格的對比,過去一周中,美聯儲資產主要增加項包括三個方面。

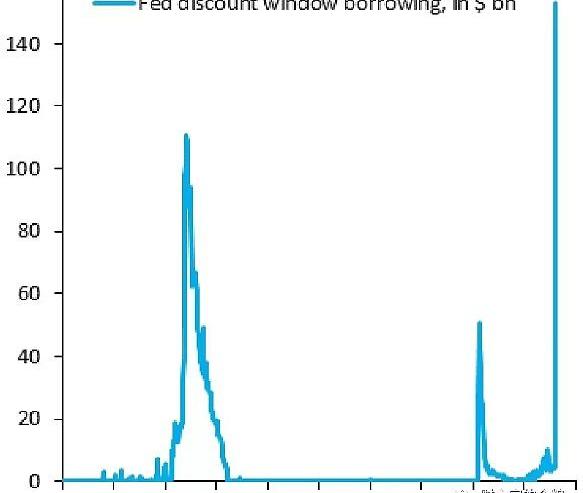

1)一級市場貸款:這個主要是指金融機構通過美聯儲貼現窗口借款獲取的流動性,最新數據是1529億美元,相比一周前的46億美元,凈增加1483億美元,該部分貸款執行3個月期限的貼現率,期限90天,利率4.75%。

美聯儲梅斯特:預計年底通脹率將處于略高于1%的水平:美聯儲梅斯特表示,預計美國年底的失業率將在7%-8%之間。美國經濟距離通脹和就業目標都還很遠。美國通脹率低于美聯儲目標,但如果經濟持續復蘇,通脹率最終將會上升。預計到年底通脹率將處于略高于1%的水平。(金十)[2020/9/29]

2)銀行期限融資項目,這一項,是硅谷銀行倒閉后美聯儲所設立的項目,目前,該條目貸款總規模僅為119億美元,估計本周這個數據會增加一些,根據美聯儲對BTFP的說明,該項目貸款期為一年,利率4.69%。

3)其他信用支持,該項目主要是指美聯儲為FDIC存款保險額外提供的信用支持,上周規模為0,本周規模1428億美元,全部是凈增加——這個錢主要是為那些出問題的商業銀行的儲戶存款保底的,額度不一定會使用多少。

除了這三項之外,美聯儲的其余項目,如原本一直持有到期的國債和MBS規模,其實都沒有增加,甚至還出現了小規模的下降。

從這個意義上說,美聯儲現在的縮表進程并沒有終止,你可以說它,一邊收水,一邊放水。

想起來小學不斷演練的數學題,過了這么多年,終于懂得了老師當年的良苦用心。

不過,正如我前文所說,這一次的“擴表”,與以往的QE印鈔,還是有所區別的。

無論是2008-2014年的QE和擴表,或是2019-2021年的無限QE和擴表,無論是購買長端國債和MBS,或是購買短期國債,美聯儲在購買資產之后,都一直持有該資產,不考慮期限問題。說白了,就是通過二級市場的購買,一方面壓低了國債的利率,另一方面就是直接給市場送錢,整體增加了市場上流動資金的規模,所以就會出現資產價格普漲的情況。

然而,本次的“擴表”,不管是貼現窗口、BTFP或者是給FDIC提供的信用,本質上都是一種貸款,只有很短的期限,而且只是面對受困于流動性危機的商業銀行,并不是針對二級市場的“直升機撒錢”,這種情況下,市場上的整體鈔票規模不見得會增加。

為什么不見得會增加?是因為近期多家地區銀行出現流動性危機,這可能使得,許多銀行對于為企業和個人發放信貸,短期內持更加謹慎的態度,以免讓自己也陷入流動性危機而破產,這種“安全第一”的思路,必然會抑制商業銀行的信用派生,而沒有這種信用派生,市場上廣義貨幣的規模,不僅不會增加,甚至還可能減少。

實際上,2008年全球金融危機實施QE等非常規貨幣政策之前,除正常維持資產負債表的規模外,美聯儲的貨幣政策,一直都是利用貼現窗口對出現問題的商業銀行實施救助。所以,這一次美聯儲的行動,某種程度上可以說是一次貨幣政策的“回歸”。

對中國金融體系運行并不陌生的人,可以把這一次美聯儲“擴表”,看作與中國央行對商業銀行的再貸款鏈條:

央行-商業銀行--企業和個人。?

相比之下,2008年和2020年的QE,則是美聯儲直接上陣,向所有出售者購買國債、MBS,錢直接就流入到了商業銀行、其他金融機構、企業和個人,雨露均沾,普天同慶,根本沒有這么長的傳導鏈條。

資料來源:澎湃新聞,《流動性經濟學|最后的“清道夫”:美聯儲量化寬松政策簡史》

不僅如此,在2008年和2020年開啟的QE進程中,美聯儲一直同時執行0利率政策——在0利率政策之下,美國的十年期國債收益率降至歷史低位,以此為錨的所有大類資產價格,都是一路飛漲,雞犬升天。

當前階段,美國聯邦基金利率仍然高至4.5%,至少在短期之內,美聯儲似乎也不大可能將聯邦基金利率重新降低至0,不管債市、股市還是房市,都受到了4.5%這個沉重的“地心引力”的擠壓,普天同慶、雞犬升天的“盛況”,大概率并不會出現。

?總之,過去一周美聯儲的印鈔和擴表,與2008和2020年有那么一點點不同——

說它開閘放水,重啟QE,是可以的;

說它沒有放水,沒有重啟QE,也是可以的。

文/GustavoLobo,TheTIEResearch譯/金色財經xiaozou 1、前言 在快速發展的去中心化金融世界中,穩定幣市場經歷了顯著的增長,越來越多樣化.

1900/1/1 0:00:00大的DeFi協議基本上都經過多輪審計,我們前前后后5次審計費用百萬刀級別大的協議常規審計每年都百萬刀,但藍籌DeFi沒哪個沒被黑過?這里原因很簡單,簡單的數學問題從攻防來看.

1900/1/1 0:00:00受到合作銀行倒閉的影響,近期美元穩定幣?USDC?面臨流動性危機。根據?CoinGecko?的數據,USDC?在?3?月?11?日的價格最低跌至?0.8788?美元,日跌幅超過?12%?.

1900/1/1 0:00:00原文作者:JessicaShen,MintVentures?投資經理本文先對?Blur?當前的機遇和挑戰展開討論,再談論了從Web3.0??創業和投資角度對我們看到的?Blur?值得學習的點.

1900/1/1 0:00:00作者:yyy Twitter:@y_cryptoanalyst? 前言 Coinbase正大刀闊斧地建設鏈上基礎設施,近日宣布基于OPStack構建一條二層Rollup鏈——Base.

1900/1/1 0:00:00上周去香港拜訪了八九家機構,了解下新政后的Web3發展機會。本文首發于推特,作者為PANews聯合創始人畢彤彤上周去香港拜訪了八九家機構,了解下新政后的Web3發展機會.

1900/1/1 0:00:00