BTC/HKD-0.33%

BTC/HKD-0.33% ETH/HKD-2.67%

ETH/HKD-2.67% LTC/HKD-1.76%

LTC/HKD-1.76% ADA/HKD-2.24%

ADA/HKD-2.24% SOL/HKD+0.04%

SOL/HKD+0.04% XRP/HKD-0.48%

XRP/HKD-0.48%原文:《下一輪由LSD驅動的DeFiSummer中,AuraFinance能否成為黑馬?》

本文介紹AuraFinance的基本情況,為什么它能夠在LSD驅動的DeFiSummer中成為一匹黑馬。

LSD,全稱LiquidStakingDerivatives,即流動性質押衍生品。也是筆者之前通過數篇文章著重分析的賽道。

LSD協議是伴隨著ETH2.0升級成長起來的DeFi衍生品賽道,隨著Lido的TVL超越MakerDAO躍居DeFi榜首,RocketPool、Stakewise等產品的資產規模也不斷擴張,儼然LSD已經成為一個蓬勃發展的賽道,方興未艾。

尤其以太坊上海升級臨近,LSD賽道火熱,可以說是今年2023年的一個主旋律。

隨著美國SEC對Kraken平臺的處罰,為中心化質押業務敲響了警鐘。并且市場也在不斷捧高SSV這種,能夠幫助質押協議更加去中心化的技術。

長久看來,無論是從監管層面還是生態系統性安全的考慮,以太坊質押都將走向更加去中心化的道路。

那么第一個問題就來了,去中心化協議上需要充足的流動性來保證stETH這類流行性衍生品的兌付能力。

其中筆者認為潛力最大的項目是AuraFinance,它是由0xMaki創建的基于Balancer生態的收益治理平臺。

用戶通過持有BAL和AURA,為Balancer上的LP和BAL質押者提供最大程度的收益激勵。

不過,相比其他LSD協議,AuraFinance關注度并沒有那么高,很有可能是上海升級LSD賽道最大潛力股。

Ordi現報15.04美元,24小時漲幅16.06%:金色財經報道,brc-20.io數據顯示,比特幣銘文代幣Ordi現報15.04美元,24小時漲幅16.06%,當前總市值約3.15億美元。此外,BRC-20相關代幣目前約為24,677種,總市值為592,837,826美元,過去24小時的交易量為207,491,010美元。[2023/5/21 15:16:13]

1、為什么AURA能夠影響池子的流動性?

首先AuraFinance之于Balancer,就極其類似于Convex之于Curve。因此要來解釋為什么Aura能夠影響協議的流動性,我們就用大家更為熟悉的Convex和Curve來解釋,并最后替換一下主體即可。

在Curve設計的機制中,持有者只有憑借將CRV在鎖定后獲得的veCRV,才能夠捕獲Curve的價值、發揮代幣的功能并行使治理權力。

這種治理權利可以在每周決定每一個池子排放CRV獎勵的權重,APY更高的池子,自然會吸引到更多的LP資金前來獲取收益,更多的LP資金也就意味著個更好的深度,滑點更低的兌換。

所以本質上,veCRV就代表了對Curve的控制權。

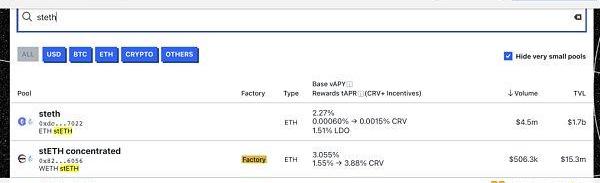

我們可以看到Lido的stETH在Curve上的交易對ETH-stETH的TVL為17億美金,日交易量450萬美元。

如此龐大的TVL為stETH提供了充沛的流動性,保證了它的兌付能力,用戶就可以放心拿著stETH做各種事情了。

因此我們能夠看出veCRV的投票權帶來特定池子的高收益,進而帶來的充沛流動性的重要性。

比特幣礦企Riot 2022年全年收入約2.6億美元,哈希率容量較去年增加兩倍:3月3日消息,比特幣礦企Riot Platforms發布2022年財年報告稱,其截至2022年12月的財年收入為2.592億美元,而2021年同期為2.132億美元,這主要是由于比特幣產量增加以及全年數據中心托管和工程收入的推動。該礦企該報告期共產出5,554枚比特幣,與2021年同期的3,812個相比增長了46%。比特幣挖礦收入為1.569億美元,而2021年同期為1.844億美元。

2022年凈虧損5.096億美元,而2021年同期凈虧損為1540萬美元,這受到總計5.386億美元的非現金減值支出的重大影響,包括與2021年Whinstone和ESS Metron收購相關的3.356億美元商譽減值,持有的加密貨幣減值1.474億美元,以及礦機減值5550萬美元。截至2022年12月31日,Riot營運資本為3.218億美元,包括手頭現金2.303億美元和6974枚比特幣,沒有長期債務。截至2022年12月31日,哈希率容量增加了213%,達到每秒9.7 EH/s,而截至2021年12月31日為3.1 EH/s。

此外,據CoinDesk報道,Riot推遲向美國證券交易委員會提交其年度10-K報告,原因是其會計師事務所就該公司與其比特幣資產相關的減值計算提出了問題。[2023/3/3 12:40:07]

那么現在就來到Convex了,在Convex中用戶通過質押CRV1:1的持有cvxCRV,即可獲得更高的收益,即Curve平臺費用收入+3Crv獎勵,以及CVX獎勵,但卻損失了直接持有veCRV的投票治理權力。

也就是說用戶通過讓渡自己CRV的潛在投票權,換取了比正常在Curve質押更高的一站式收益。

諾獎得主:薩爾瓦多的BTC實驗完全失敗了:金色財經報道,諾貝爾經濟學獎得主Steve Hanke在社交媒體上稱,正如我所預測的那樣,薩爾瓦多的BTC實驗已經完全失敗了。只有1.6%的匯款是用BTC進行的,80%的薩爾瓦多企業拒絕接受BTC,布克爾總統在BTC的投資已經暴跌52%,ELSL的債券已經崩潰。[2022/9/3 13:05:49]

CVX是Convex的原生代幣,最大供應量為1億枚,持有CVX便相當于擁有了對Convex的控制權——CVX作為Convex平臺的治理代幣,通過鎖定CVX便可以讓LP對Convex的veCRV治理決策進行投票。

一言以蔽之,控制了CVX,就是控制了Convex,而控制了Convex,就等同于控制了Curve。

那么接下來顯而易見的事情就發生了,如果項目方要獲得充足的流動性,那么他就可以去購買足夠的Convex或者去賄賂Convex的持有者。

最終將治理決策權放在自己的手里,將高收益分配到自己的池子里去,吸引大量追求高收益的LP入駐,從而增加流動性。

現在我們把AuraFinance當成Convex,將Balancer當成Curve,就可以大致理解為什么AuraFinance能夠在流動性的選擇上發揮作用了。

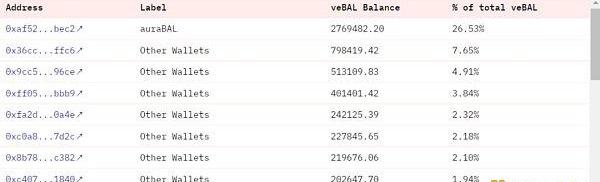

數據顯示,目前veBAL已鑄造總量約為1044.49萬,其中Aura是排名第一的持有者,持有約276.95萬veBAL,占比約26.53%。

由此也意味著Aura平臺整體占據了Balancer約26.53%的治理權,賄賂vlAURA的持有者也成為了項目方們的一個重要選擇。

Laffer?Tengler投資公司CEO:加息逆轉風險偏好:8月15日消息,Laffer?Tengler投資公司CEO Nancy Tengler表示,當利率處于歷史低位時,投資者通過大量買入估值過高但往往不盈利公司的股票獲得了豐厚回報,債券票息率過低使得風險最高的股票和加密貨幣等其他投資對許多投資者來說都是一個有吸引力的選擇,而加息則逆轉這一切,無論美國現在是否陷入衰退,或即將在第三季度、第四季度陷入衰退,都表明經濟即將放緩,這意味著投資股票時需要保持謹慎。(金十)[2022/8/15 12:25:57]

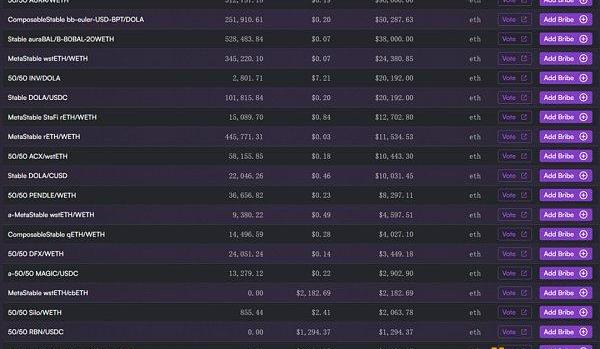

目前可以在HiddenHand平臺為BAL獎勵分配權重的選舉進行賄賂,吸引vlAURA的持有者投票給對應的池子。

2、為什么選擇AuraFinance而不是Convex

更高的APY

AuraFinance有不少機制設計來保證相對高的收益。

例如,對于LP來說,Aura消除了BalancerGauge加速池系統的復雜性,為所有Balancer流動性Gauge存款提供流暢的使用流程。

Aura允許LP通過協議擁有的veBAL提升高額收益,同時還可以積累額外的AURA獎勵。

《時代》雜志希望將未來所有訂閱轉變為NFT:金色財經報道,《時代》雜志總裁Keith Grossman表示,他希望將未來所有的訂閱都遷移到TIMEPieces NFT中,從而賦予持有者獨家訂閱權和個人數據所有權。TIMEPieces NFT共包括四個系列,所有NFT都是受《時代》雜志圖片啟發的藝術品。[2022/7/19 2:23:40]

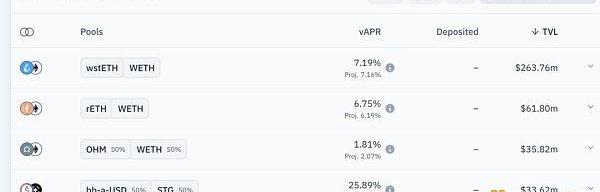

上圖左邊是Curve,右圖是Balancer,下圖是AuraFinance,很明顯能夠看出AuraFinance的rETH-WETH的收益率高達6.75%,相比其他兩個平臺的收益將近是兩倍的差距。

更高的資本效率

項目方通過賄賂獲得這種收益和賄賂成本的比值也叫做資本效率,數據顯示,每消耗1美元就會產生2.35美元的排放量,AuraFinance的資本效率比Convex高出64%,這樣的結果就會吸引更多的項目方。

更低的Gas費用

在其他DeFi協議上進行交易時,token通常在多個池之間轉移,包括邏輯在內,這是一個高度消耗Gas的過程,被稱之為多跳交易。

比如,下圖是BTC和stETH之間的示例。

在Balancer上,此類大量消耗Gas的操作得到了改善,所有的賬戶都在一個環境之下,只有最終數量的token被轉移到vault和從vault轉出。

BTC>stETH,Balancer消除了對Gas頻繁消耗邏輯的需求,這種創新被稱為BatchSwap。

Gas費消耗的降低,有利于散戶的進入和高頻交易,是行業發展的必定趨勢。

龐大的合作關系網絡

AuraFinance的創始人是0xMaki,也是Sushiswap曾經杰出的領導者,在Maki接受了Sushiswap之后,組建了核心團隊,并且與DeFi藍籌協議建立了合作關系。

最重要的是創造了與Uniswap不同的發展路線圖,幫助Sushiswap成了當時足以撼動Uniswap的DEX之一。

正是由于Maki的特殊身份,這次創業也極大的發揮了他個人的價值和關系網絡,AuraFinance已然默默與幾乎所有主流LSD協議建立了合作關系。

其中包括Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr和StaFi等,所有這些協議都將在上海升級階段開始提供激勵措施。此外,期待更多其他項目的跟進。

Rocketpool算是第一個意識到AURA潛力的項目,自3個月前開始激勵以來,rETH-WETH的流動性增加了6倍,導致交易量和費用大幅增加,目前RPL仍然是AuraFinance上最大的參與者之一。

正如前面分析Curve和Convex的案例所描述的,對于在Balancer建池的RocketPool而言,只要rETH/WETH池的BAL獎勵分配權重越高,就會吸引越多的人在RocketPool質押ETH獲得rETH,然后到Balancer提供流動性進行挖礦,使RocketPool在LSD賽道的市占率上升。

同時,池子的流動性越高,rETH的脫錨風險也就越小。

3、LSD驅動的DeFiSummer正在進行中

對于新的LSD協議來說,尚未開墾的經濟模型是他們的最大優勢,直接以代幣激勵的方式挖礦吸引資金流入,對老牌協議發起一場類似“吸血鬼攻擊”,說不定來一場LSD挖礦Summer呢?

AuraFinance背靠Balancer的流動性支持,或許也能成為一匹黑馬。

RPL的做法為基本的LSD增長給出了范例:支付投票獎勵——增加流動性和TVL——集成以建立安全和差異化的產品。從結果上看,其他合作的協議效仿并開始搶奪投票權只是時間問題。

OlympusDAO購買了20萬美元,并將在未來4個月內再次購入80萬美元,最近還在Aura中存入了價值約7000萬美元的BPT。此外,他們還賣出了CVX頭寸用來買入AURA。

FraxFinance也正在尋求積累AURA,正如其founderSam所暗示的那樣,Frax正在討論針對增強型FRAX池的試點投票激勵計劃。

SynapseProtocol也提議將SYN流動性遷移至Balancer,并開始在Aura上提供投票激勵。每輪大約10萬美元的投票獎勵,這將使vlAURA收入增加約30%。

Redactedcartel將在上海升級后推出其LSD支持的穩定DINERO,且很可能通過其vlAURA持有來激勵流動性。

StargateFinance是Aura的主要利益相關者,最近也提供了21萬美元的激勵措施,也是其迄今為止投入Aura的最大一筆激勵資金。

Aave的激勵計劃近期也提上了日程,將在未來幾天推動鎖定veBAL的提案,也可以通過Aura激勵GHO流動性。

Alchemixfi已將其ALCX的流動性轉移至Balancer,并將通過其TOKE持有的資金購入AURA,未來的Alchemix資產可能會被整合,并且關于提供投票激勵的討論已經在進行中。

談及Arbitrum,一旦可以進行跨鏈,可能會看到很多Arbitrum項目進入其Aura生態。比如,當MAGIC、JONES、GMX、GNS、DOPEX、VSTA等都開始與LSD一起激勵vlAURA投票時會發生什么?

與Aura的合作還在繼續,后續新的合作伙伴包括Ribbon、Liquity、Pendle、Gearbox、Euler等。

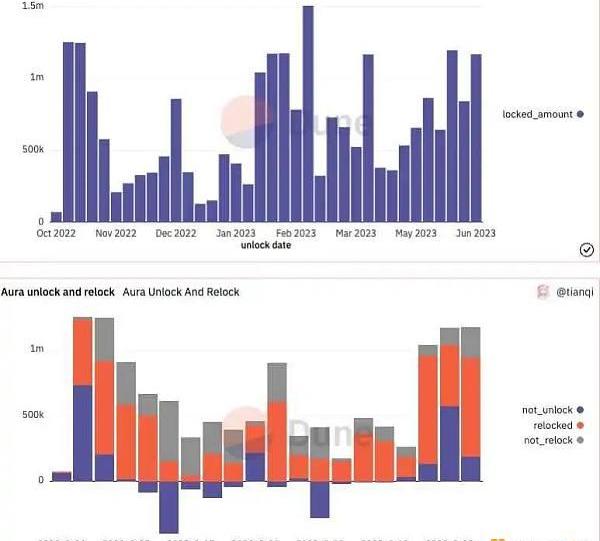

最近的解鎖的vlAURA的70-80%都進行了再次鎖定,幾乎沒有賣出。像Gnosis、Badger和Messi這樣的大戶都是長期持有的,他們每幾周都會不斷累積鎖定AURA。

Nansensmartmoney通過在過去一個月內的積累,token數量漲了5倍。Arca也在過去一個月內大量買入:

4、總結

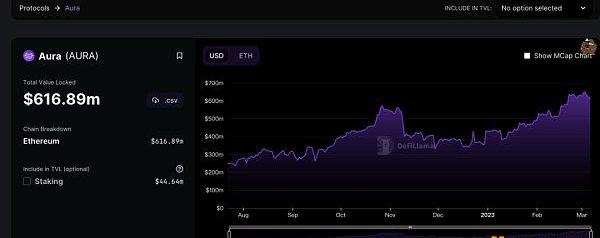

根據DefiLlama的數據,當前Aura的TVL為6.17億。

Aura作為Balancer生態的龍頭,和Balancer的發展是相輔相成的,目前包含大量LSD協議在內的項目方涌入Aura。

目前Balancer流動性最大的前三個池子分別為wstETH/WETH、BAL/WETH、rETH/WETH,第二名是與veBAL相關,另外兩個池均為LSD相關。

本質原因在于其資本效率優于傳統的流動性獎勵模式,也優于同賽道的Convex。

Tags:AURAURAANCNCEAlchemist DeFi AurumAURA價格ANCHOR價格Lydia Finance

DeFi數據 1、DeFi代幣總市值:489.5億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量71.

1900/1/1 0:00:00作者:PATRICKHANSENCircle歐洲政策總監;編譯:Carol吳說區塊鏈對于歐盟的加密行業來說,《加密資產市場條例》代表了真正的游戲規則改變者.

1900/1/1 0:00:00撰文:yyy 這條推文來聊一聊Cosmos生態的LSD賽道,與近期火熱的以太坊LSD相比,無論從市場關注度還是LSD資產總量,前者都鞭長莫及.

1900/1/1 0:00:00作者:fairyproof近日,著名交易所Coinbase發布新聞,宣布上線自己開發的以太坊第二層擴展系統Base。該消息旋即在業內引發熱議和討論.

1900/1/1 0:00:0021:00-7:00關鍵詞:Circle、美SEC、硅谷銀行、Nansen1.Circle:如果儲備金短缺.

1900/1/1 0:00:00作者:7O''ClockCapital 引言 2023年初BTC重新啟航,市場開始蘇醒,各個板塊輪番上漲,其中以太坊上海升級作為今年敘事主線,熱度依舊持續著.

1900/1/1 0:00:00