BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+0.69%

LTC/HKD+0.69% ADA/HKD+0.96%

ADA/HKD+0.96% SOL/HKD+0.37%

SOL/HKD+0.37% XRP/HKD+0.27%

XRP/HKD+0.27%文/MattMaximo,MichaelZhao,Grayscale;譯/金色財經xiaozou

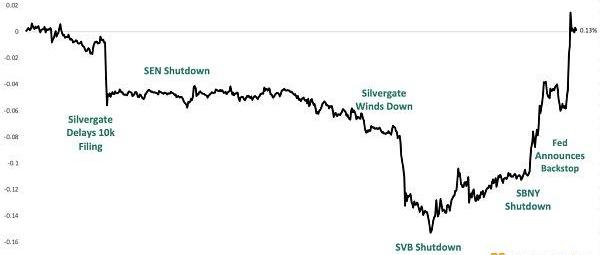

盡管上周末有三家美國銀行關閉,恐慌蔓延,導致了加密貨幣價格的暫時下跌。受影響的銀行包括Silvergate和Signature,這兩家銀行分別運營Silvergate交易網絡和Signet網絡。這些網絡在連接加密業務和傳統銀行系統等方面發揮了至關重要的作用,這是一項具有歷史挑戰性的任務。

這些銀行關閉帶來的影響凸顯了在加密生態內或相鄰領域經營業務存在一個關鍵困難:難以找到可靠的銀行合作伙伴。這一困難歷來一直是穩定幣增長的重要驅動力。加密貨幣交易所,尤其是美國以外的交易所,依靠與美元掛鉤的穩定幣來提供用戶想要的交易對。

圖1:銀行關閉時間表和加密貨幣總市值

灰度:Ordinals代表了比特幣采用的更大機會之一:金色財經報道,灰度在其官網上發文談BTC Ordinals,文章稱,Ordinals有效地在比特幣網絡上創建了一個NFT,雖然有些人批評Ordinals,警告不要讓區塊鏈膨脹或損害可替代性,但我們認為Ordinals代表了比特幣采用的更大機會之一,尤其是在比特幣網絡歷來被視為剛性區塊鏈生態系統的情況下。我們認為Ordinals在兩個關鍵方面對比特幣網絡有積極影響:1.導致比特幣礦工費用增加,2.可能促進比特幣社區內的文化轉型。??

此外,與 ERC721不同,Ordinals由于其不可變的性質、缺乏可編程性和強制性的鏈上銘文要求,呈現了不可替代數字資產的直接表現。盡管以太坊NFT擁有更強的可編程性,并且目前在數量和受歡迎程度方面主導著NFT市場,但對于那些在最成熟的可用區塊鏈上尋求直接、稀缺數字資產的人來說,Ordinal可能是一個有吸引力的選擇。[2023/4/30 14:35:41]

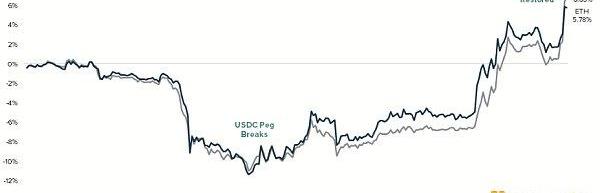

3月12日周日晚,美聯儲宣布,存款保險基金將為硅谷銀行和SBNY的存款提供擔保。第二大穩定幣USDC的發行方Circle持有1:1現金儲備或現金等價物。該穩定幣77%的抵押品是三月期或更短期的短期國庫券,23%的抵押品是各銀行的現金,其中SVB現金約為33億美元,約占USDC總儲備的8%。結果,USDC與美元的兌匯率跌至82美分,在宣布實施支撐措施后,又迅速恢復與美元的掛鉤。Circle首席執行官宣布,USDC儲備將在該宣布后完全恢復。美聯儲和拜登總統強調,納稅人的錢不會被用來保護存款。

灰度:SEC反對比特幣現貨ETF上市的理由不合邏輯:金色財經報道,灰度針對美國證券交易委員會(SEC)于 12 月 9 日發布的簡報進行了回應,灰度表示,SEC 的核心觀點是比特幣期貨 ETF(交易所交易基金)的交易所與 CME 的監管共享協議提供了充分的保護,防止比特幣期貨市場而非現貨比特幣市場的欺詐和操縱。但比特幣現貨市場發生的任何欺詐行為必然會影響比特幣期貨的價格,所以 SEC 的觀點并不合邏輯。SEC 將于 2 月 3 日就此事發布最終簡報。[2023/1/14 11:11:24]

圖2:USDC掛鉤

各銀行是如何倒下的?

Silvergate銀行

Silvergate在2022年第四季度遭受了重創,受FTX崩潰的影響,存款下降了70%,因為該破產交易所是他們最大的客戶之一。Silvergate被迫虧本出售資產,以應對撤資,最終導致關門并全額退還所有存款。Silvergate以其Silvergate交易所網絡而聞名于加密行業,這是一個全天候即時結算網絡,包括Gemini、Kraken和ErisX在內的加密交易所都在使用該網絡。SEN之所以有價值,是因為它允許大型機構立即將美元轉移到這些交易所。盡管深陷困境,Silvergate一直被認為是一家管理良好的機構,具有支持加密行業的良好聲譽。

灰度:由于DeFi的復雜性和資產支持代幣的擴散,ETHW分叉將面臨重大挑戰:金色財經報道,Grayscale Research在其官網上討論了以太坊可能向權益證明的過度,并將理論上的工作量證明ETHW鏈與ETC進行了比較。Grayscale總結稱,由于 DeFi 的復雜性和資產支持代幣的擴散,ETHW 分叉將面臨重大挑戰。雖然預計成功的機會很低,但礦工和交易所已經出現了對 PoW 分叉的一些支持。到目前為止,對 ETHW 代幣的投機導致價格自推出以來穩步下跌超過 50%,而 ETC 的價格上漲了約 9%。

除了對 ETHW 代幣的興趣下降之外,主要的以太坊協議和參與者,例如 Tether 和 Circle,已經表示支持將 ETH PoS 作為規范鏈。這是一個重要的支持跡象,因為這兩家公司負責近 1200億美元的交易。鏈上資產支持的代幣。如果協議發現代幣持有者確實希望在以太坊的 PoW 變體上對協議進行變體,他們很可能會偏愛 ETC,而不是在 ETHW 上復制的鏈上生態系統的復雜性中導航。[2022/8/16 12:28:40]

硅谷銀行

灰度:GDLC已成為向美國SEC報告的基金:灰度(Grayscale)官方發推表示,GDLC(Digital Large Cap Fund)已成為向美國證券交易委員會(SEC )報告的基金,我們剛剛在表格10上提交了三個額外產品的注冊聲明,分別是BCHG、ETCG和LTCN。[2021/7/12 0:46:15]

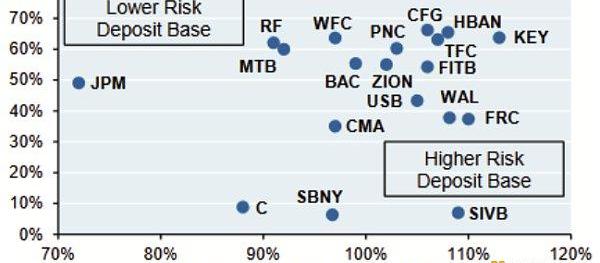

硅谷銀行是為科技和風險投資行業提供銀行服務的旗艦提供商,是下一個陷入困境的銀行。在宣布出售22.5億美元的股票進行籌資后,硅谷銀行遭遇了超過420億美元的擠兌。由于該銀行開發了一個迎合初創公司的利基市場,存款主要來源為風險資本支持的公司,而非傳統的小額存款。SVB的貸存比也很高,只有少量粘性較強的小額存款,使其在利率上升、存款外流和強制出售資產的情況下面臨潛在的資本短缺風險。

動態 | 灰度:千禧一代未來將更多投資加密領域:金色財經報道,在本月初進行的一次投資者電話會議中,灰度(Grayscale)首席執行官兼創始人Barry Silbert表示,千禧一代是美國人數最多的一代,他們正進入他們的主要收入年份。這意味著,由于年輕一代似乎并不像年長一代那樣對比特幣那么反感,未來將有更多的資金投入到加密領域。根據灰度管理的數字資產的報告,GBTC的資產管理規模在過去一個月里增加了約8億美元。有趣的是,雖然灰度持有的BCH價值也增加了約130萬美元,但其以太坊持有量卻增長了160%。千禧一代已經表明,他們不那么厭惡風險,總體上對比特幣、區塊鏈技術和加密貨幣有了更好的理解。[2020/2/26]

圖3:美國銀行貸存比vs小額存款預估百分比

Signature銀行

Signature銀行的利基市場和資產負債表與硅谷銀行類似,貸存比接近100%。自2022年以來,該銀行持續努力將其加密貨幣敞口從25%降低到15%。然而,3月12日周日晚,美聯儲關閉了該銀行,以防止周一市場開盤時出現進一步的系統性風險。與Silvergate的SEN類似,Signature的Signet網絡是唯一一個也提供全天候即時結算網絡的銀行替代方案。沒有了SEN和Signet,加密貨幣的整體流動性可能會降低,因為法幣到加密貨幣的轉換途徑可能會減少。

對加密市場的影響

盡管一周以來都是不好的消息,但加密市場彌平了損失,BTC和ETH分別上漲了5.78%和6.65%,我們認為這主要是由穩定幣的出售推動的。希望出售穩定幣的投資者通常有三種難度選擇:

圖4:投資者出售穩定幣的選擇

在近期事件中,USDC并不是唯一一個貶值的穩定幣。穩定幣——除了Tether和TrueUSD——暫時失去了它們的美元掛鉤。當波動性超過流動性時,穩定幣的掛鉤可能會被打破,這通常是因為對支持該代幣的儲備缺乏信任。從USDC脫鉤到后來恢復掛鉤的這段時間,比特幣和以太坊都表現出了持續的上升趨勢,表明投資者正在使用穩定幣購買這些數字資產。

選項1將穩定幣風險轉換為銀行風險,目前就小型銀行來說,該風險尤其高。

鑒于Tether迄今為止的穩定表現,選項2的表觀風險較低,但有限的流動性可能使之幾乎不可能實現,而且涉及將交易對手風險轉移到一家不透明的海外機構。

選項3是讓用戶完全控制其資產的唯一選擇,同時以自我托管方式消除所有交易對手風險。USDC與美元脫鉤到恢復掛鉤期間的上升趨勢表明,這是投資者的熱門選擇。

圖5:比特幣和以太坊收益

DeFi展現彈性

在最近的銀行擠兌和穩定幣脫鉤的亂局中,DeFi繼續安之若泰地處理著創紀錄的日交易量。Uniswap的日交易量超過120億美元,接近納斯達克前一日日交易量的5%。值得注意的是,Uniswap協議是一個不可升級的協議,這意味著一旦部署,便不能進行任何更改。

圖6:DEX協議交易量

在最近的危機中,人們爭先恐后地將Dai和USDC兌換成Tether,穩定幣去中心化交易所CurveFinance的交易量也大幅飆升。雖然3Pool與USDT余額嚴重不平衡,但并沒有發生重大問題,主要因為USDC掛鉤在幾天內以相對較快的速度得以恢復。這個池子已經開始緩慢重新平衡,我們預計隨著時間的推移,它將繼續向重新平衡發展。

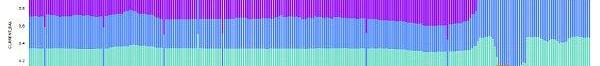

圖7:Curve3Pool的構成

接下來會怎樣?

展望未來,我們認為下一個關鍵事件將是3月22日的聯邦公開市場委員會會議。考慮到最近的市場事件,美聯儲似乎不太可能繼續其激進的加息政策。市場預期大多為加息25個基點,但如果銀行業問題持續存在,美聯儲可能會決定完全放松管控,并于本月停止加息。值得注意的是,利率的快速上漲是SVB倒閉的一個關鍵因素,因此,在美國歷史上第二大銀行倒閉后不到兩周內,美聯儲似乎不太可能繼續采取激進措施。

圖8:聯邦公開市場委員會利率預測

在美聯儲不太可能繼續激進加息的情況下,我們認為加密貨幣的前景將繼續向好。縱觀加密貨幣歷史,加密貨幣受益于量化寬松措施,我們認為加密貨幣應受益于任何政府支出或干預。最終,最近這些銀行的紛紛倒閉再次提醒我們關于部分準備金銀行存在的風險,并有可能推動自我主權和比特幣、以太坊等去中心化數字資產的進一步采用。

文心一言千呼萬喚始出來,兩天內,百度股價先抑后揚,實現了一個大號V字反轉。新聞發布會當天百度港股股價下跌后,隨著部分媒體和企業用戶陸續拿到內測邀請碼,文心一言真實的能力表現很快提振了資本市場對百.

1900/1/1 0:00:00摘要: 近期,美國首個承載比特幣挖礦服務的核動力數據中心宣告正式建成。這一事件使得核能挖礦再次進入了人們的視野.

1900/1/1 0:00:00出品:DODOResearch 作者:Bruce 以太坊質押率較低,增量空間巨大,LSD市場增長可持續。上海升級將打通LSD產品最后的提現環節,LSD的錨定性和流動性將大幅提升.

1900/1/1 0:00:00作者:比推BitpushNews,LinnLiu在短短一周內,市場的“劇本”已經發生了翻天覆地的變化。自美聯儲開始加息以應對高通脹以來,已經過去了將近一年的時間.

1900/1/1 0:00:00撰文:Cookie,律動BlockBeats藝術的消費需求是巨大的。在現實生活中,驅動藝術消費的邏輯可以很簡單。下班時,隨機推送的歌曲好聽,幾十元一張數字專輯?買.

1900/1/1 0:00:00原文作者:Messari-PeterHorton編譯:BlockTurboEOS曾被認為是最有前途的區塊鏈發之一,但發展未如預期.

1900/1/1 0:00:00