BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD-0.02%

ETH/HKD-0.02% LTC/HKD+1.42%

LTC/HKD+1.42% ADA/HKD+0.15%

ADA/HKD+0.15% SOL/HKD-0.76%

SOL/HKD-0.76% XRP/HKD-0.42%

XRP/HKD-0.42%機構:MintVentures

作者:ColinLi

1.研究要點

1.1核心投資邏輯

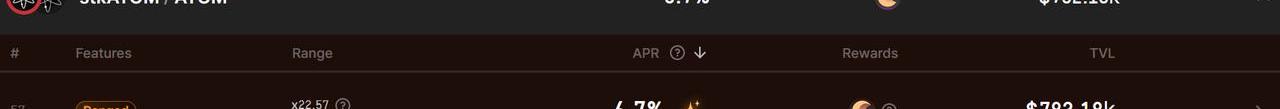

在ETH流動性質押之外,BNB與ATOM質押市場開始獲得投資者的注意力。在這些項目之中,pSTAKEFinance在擁抱BNBchain之后的發展值得被重視。如果pSTAKEFinance其他公鏈戰略,如ATOM的流動性質押服務也可以像其BNB流動性質押服務一樣,實現業務和生態拓展的雙線擴張,那么pSTAKEFinance值得納入投資者審慎的考察范圍內。

1.2估值

從靜態估值來看,pSTAKEFinance偏貴,這可能與PSTAKE籌碼分布過于集中有關系:目前PSTAKE75%以上的籌碼集中在幾個地址中,流通市值較小。

1.3.主要風險

公鏈發展風險:現在pSTAKEFinance押注ATOM和BNB的流動性質押業務,未來最大的beta來自于公鏈發展。當前,BNBchain和COSMOS的質押率偏高,未來來自stakingratio提高這一部分的增長空間有限。未來需要拓展其他有潛力的、質押率不高的公鏈,這非常考驗創始團隊的戰略判斷。

合約風險:2022年12月2日,Ankr發生合約風險問題就影響到了BNB質押賽道,直到現在還沒有完全恢復到事件之前的水平。如果類似的事件再次發生,且pSTAKEFinance在這樣的公鏈上有提供流動性質押服務,那么pSTAKEFinance也很可能會遭受到沖擊。

行業內的價格戰:隨著PoS公鏈的質押率在未來的持續提升,行業內為爭奪不多的市場空間可能會爆發價格戰:降低staking和unstake費用,這無疑會讓整個流動性質押賽道的價值降低。

2.項目基本情況

2.1項目業務范圍

pSTAKEFinance是一個流動質押協議,現階段聚焦于以太坊、BNBchain、Cosmos生態的流動性質押服務。未來預計會擴展更多公鏈的流動性質押業務,以及拓展自身LSD在其他DeFi中的應用場景。

2.2過往發展情況和路線圖

pSTAKEFinance由Persistence團隊開發,自2020年開始立項之后,經歷了如下兩個階段:

第一階段:

2020年四季度:項目概念確定并設計了MVP;

2021年一季度:pSTAKEFinance項目正式成立,主業務線是為Cosmos提供staking服務;

2021年二季度:開始空投與bugbounty,并進行合約審計;

2021年三季度:pBridge驗證者和pSTAKE驗證者上線;

2021年四季度:pSTAKEFinance主網上線,并進行公募;

2022年一季度:向COSMOS其他鏈擴張;

2022年二季度:上線ETHstaking服務;

第二階段:

2022年三季度:上線V2版本,推廣stkToken的使用場景,與幣安達成戰略合作,為BNB提供流動性質押服務,并于2022年8月正式上線;

2022年四季度:推動PoS資產管理,并計劃在PersistenceCore-1Chain中提供ATOM質押服務,提供stkATOM更多DeFi服務。

2.3業務情況

2.3.1服務對象

pSTAKEFinance的主要服務對象是持有POS公鏈代幣的用戶。為了提供完整的質押服務,同時實現驗證環節的安全性,pSTAKEFinance通過一個驗證人評分系統尋找滿足要求的驗證者,將用戶的公鏈代幣交由給驗證者進行質押。

用戶端:自pSTAKEFinance上線以來,提供過ATOM、XPRT、ETH、BNB四種公鏈代幣的質押服務。在早期的計劃中,還包含了未來SOL、AVAX和其他CosmosLayer1公鏈代幣的質押服務。隨著業務的推進,特別是在2022年與幣安達成戰略合作之后,pSTAKEFinance的業務重心集中到了ATOM和BNB兩種代幣的質押服務上。

驗證者端:pSTAKEFinance選擇與一些良好的驗證者合作,為pBridge和流動性質押業務提供驗證服務。現階段pSTAKEFinance的驗證者合作方包括Figment、ChorusOne、CertiK等。

數據:Base TVL突破6000萬美元,過去7天增幅逾6000%:7月31日消息,據L2BEAT數據顯示,以太坊Layer2網絡總鎖倉量現為104.7億美元,其中,OPMainnet TVL為29.2億美元,過去7天增幅為4.64%;Base TVL為6058萬美元,過去7天增幅為6176.51%;Mantle TVL為4474萬美元,過去7天增幅為64.7%;Linea TVL為3177萬美元,過去7天增幅為52.09%;此外,Starknet TVL為9960萬美元,過去7天跌幅為22.94%。[2023/7/31 16:08:26]

2.3.2業務分類

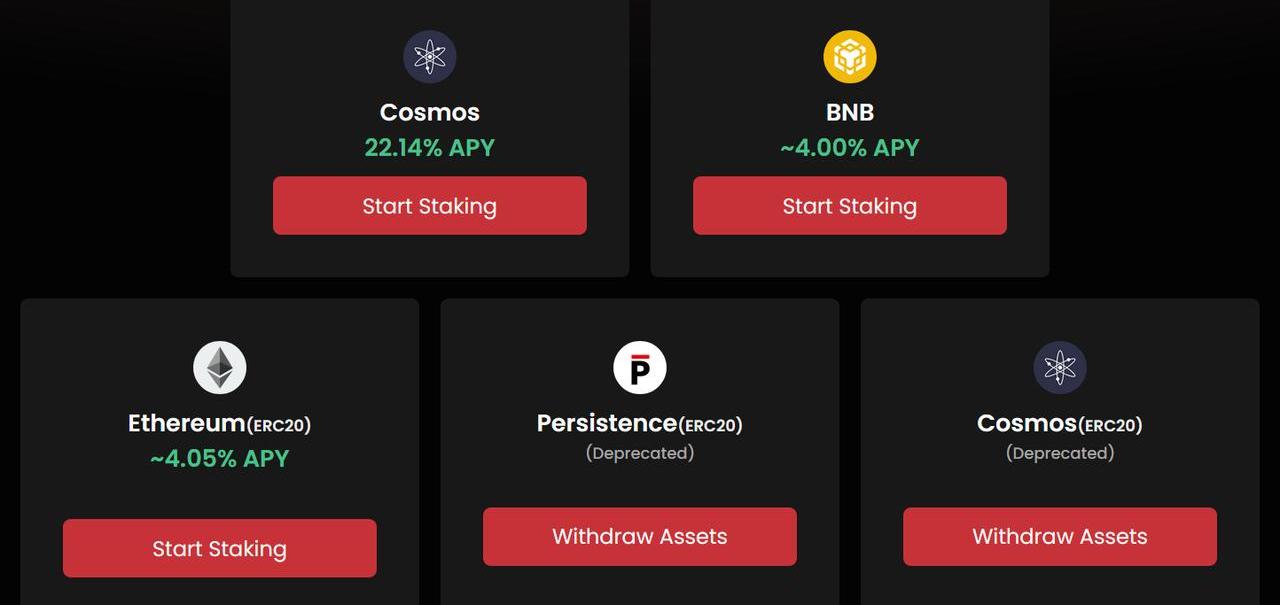

來源:https://app.pstake.finance/

當前pSTAKEFinance支持ATOM、BNB、ETH三種資產的質押服務,其中stkATOM和stkXPRT正在進行遷移,未來ATOM和XPRT的流動性質押服務將在pSTAKEFinance開發的PersistenceCore-1Chain公鏈上進行。

2.3.3業務詳述與多鏈部署

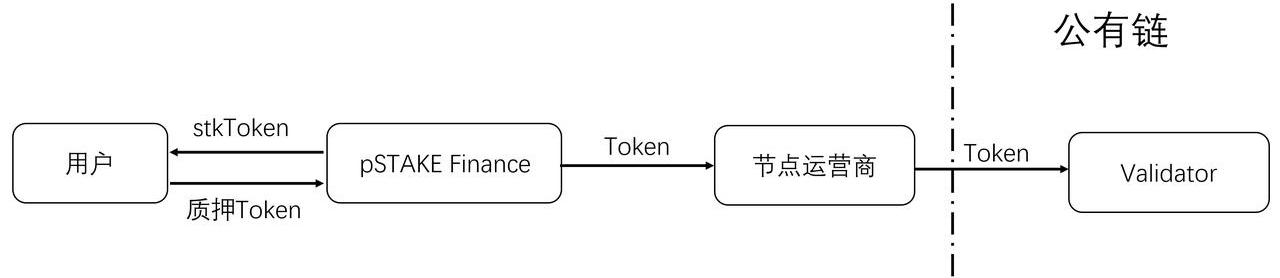

流動性質押業務模型可以簡化為下圖:

來源:MintVentures

POS鏈之間的機制有所不同,但大體的業務邏輯如上。在ATOM、ETH和BNB的質押中,比較特殊的是BNB。與BNB相關的一共有兩條鏈:BNBBeaconChain,負責BNB的治理、質押;BNBSmartChain,EVM兼容,支持各類型Dapp的運行。除此之外,BNB的驗證者指定了42家。

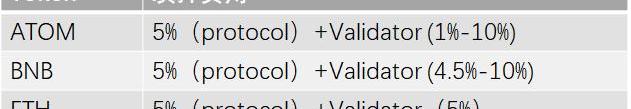

與其他LSD項目一樣,pSTAKEFinance在提供服務的時候會收取一定的費用:以ATOM為例,用戶在質押期間獲得的質押獎勵,有5%會作為費用支付給pSTAKEFinance;在用戶解質押時,如果想很快獲得自己質押的token,也會有一個總金額0.5%的“立即贖回”費用。

來源:pSTAKEFinance,MintVentures

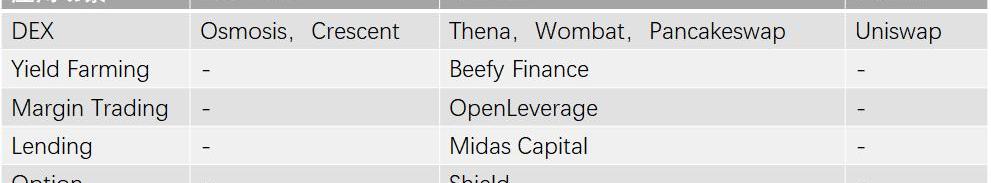

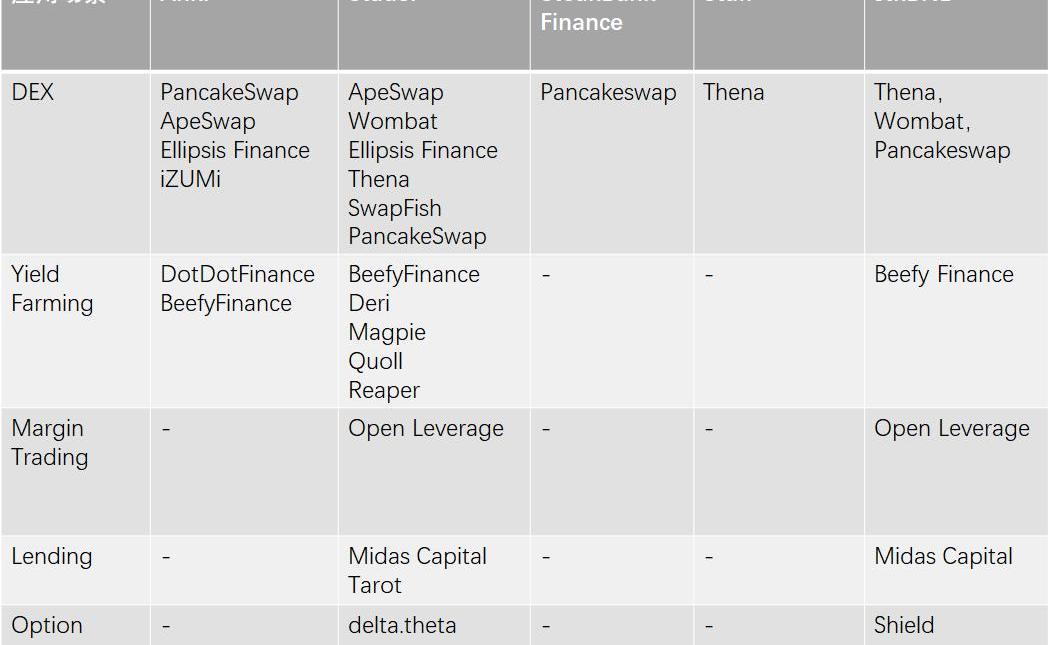

除了提供質押服務以外,pSTAKEFinance還為用戶提供自身質押憑證的應用場景:以pSTAKEFinance的BNB質押憑證stkBNB為例,雖然BNBstaking業務上線時間較晚,但由于2022年下半年獲得了幣安的投資,生態合作方接入的速度非常快。用戶的stkBNB可以應用到很多BNBchain生態里主流的DeFi,比如stkBNB可以存入BeefyFinance中賺取額外的收益,也可以用作保證金在OpenLeverage中進行交易,還可以存入MidasCaptal中賺取借貸收益等。

來源:pSTAKEFinance,MintVentures

相比之下,stkATOM和stkETH的應用場景合作則推進較為緩慢。

2.4業務數據

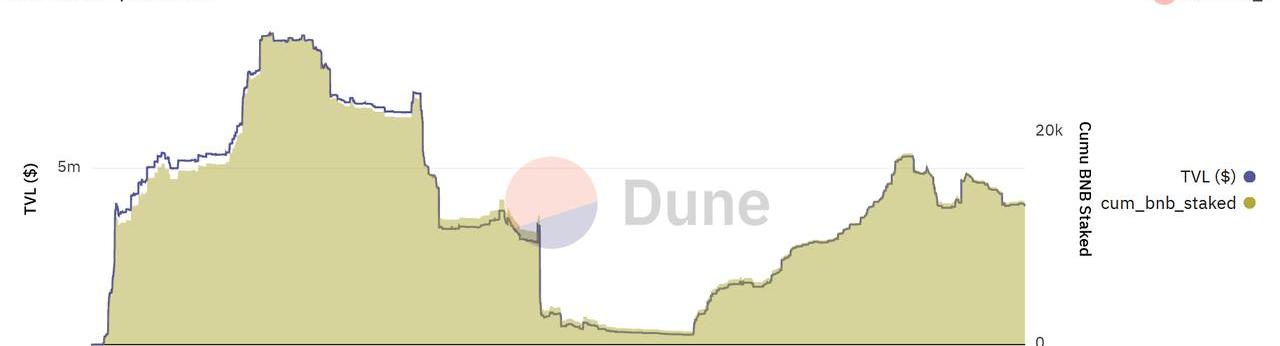

總體TVL

來源:https://defillama.com/protocol/pstake-finance

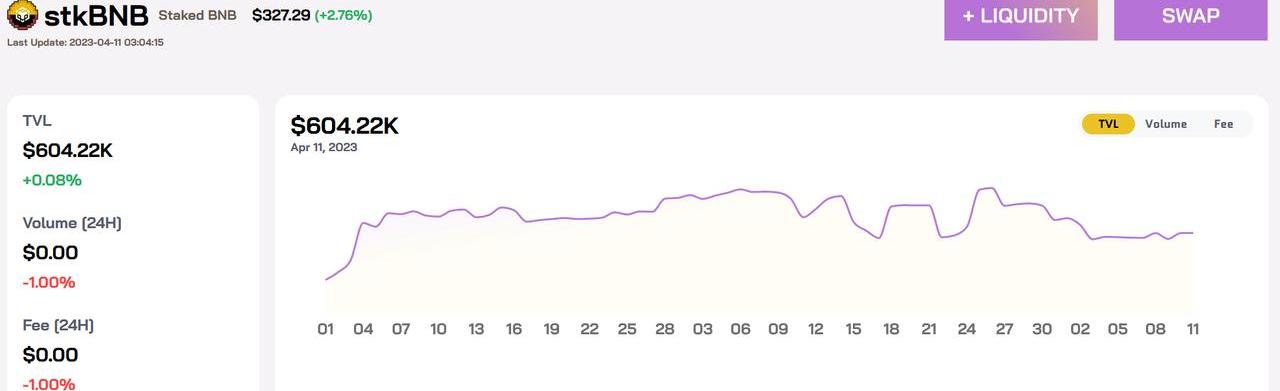

當前pSTAKEFinance的TVL總計約741萬美元,其中約60%為BNB,40%為ATOM,ETHstaking幾乎可以忽略不計。

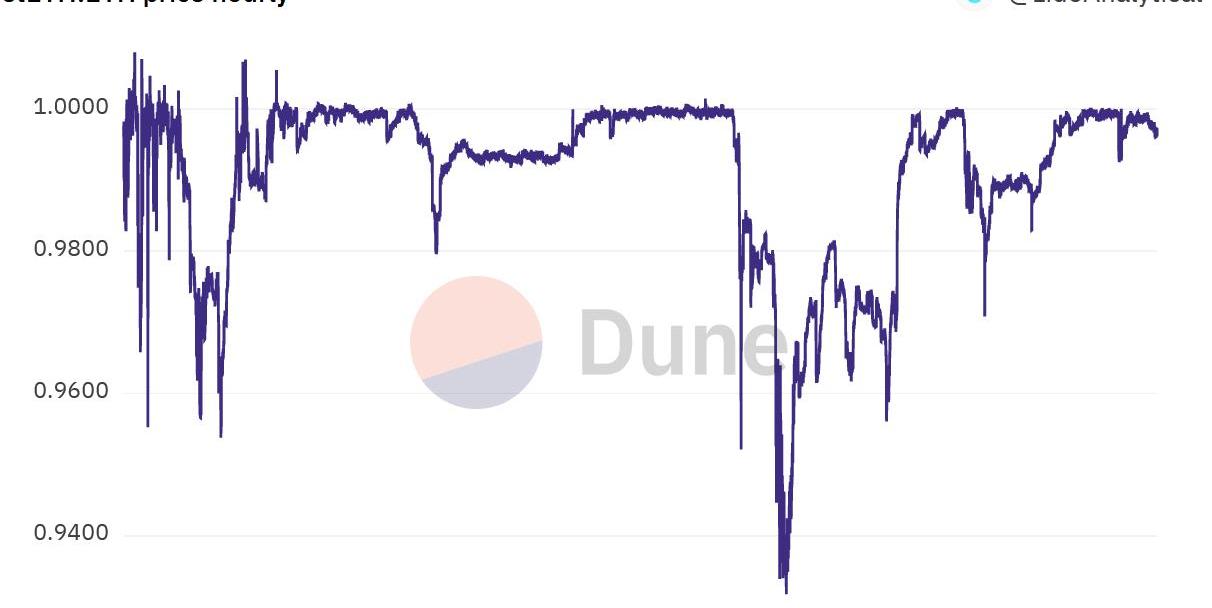

價格錨定與流動性

下面兩幅圖是stkATOM的情況。雖然合作的DEX總體流動性不佳且開始合作時間較短,但stkATOM總體上沒有出現較大偏移,交易對中stkATOM和ATOM的比例均衡。

數據:比特幣Ordinals NFT數量超600萬枚:5月13日消息,Dune 數據顯示,使用 Ordinals 鑄造的 Inscriptions(類似于 NFT)數量已突破 600 萬枚,截至目前累計費用收入為 1,226.6595 BTC,約合 32,443,040 美元。此前 Ordinals 銘文鑄造總量于 5 月 10 日突破 500 萬。[2023/5/13 15:01:13]

來源:https://info.osmosis.zone/pool/886

來源:https://dexscreener.com/BNBchain/0xaa2527ff1893e0d40d4a454623d362b79e8bb7f1

來源:https://app.crescent.network/farm?open_modal_pool_id=57

總的來看,兩個池子的流動性基本可以實現用戶小規模無滑點兌換的需求。

stkBNB-BNB的交易對上線之后,主要的脫錨時間發生在2022年12月2日,但這并非由于pSTAKEFinance自身出現重大問題,而是受到了Ankr攻擊事件的牽連:當天由于Ankr遭到攻擊導致其aBNBc超額鑄造,引發了市場對于BNBLSD資產的擔憂,不過stkBNB在脫錨后1小時回錨,沒有受到持續影響。

來源:https://dexscreener.com/BNBchain/0x2b3510f57365aa17bff8e6360ea67c136175dc6d

來源:https://dexscreener.com/BNBchain/0xaa2527ff1893e0d40d4a454623d362b79e8bb7f1

來源:https://info.wombat.exchange/#/assets/0x0e202a0bcad2712d1fdeeb94ec98c58beed0679f

Thena和Wombat中的stkBNB-BNB池子規模也可實現用戶小規模無滑點的兌換需求。

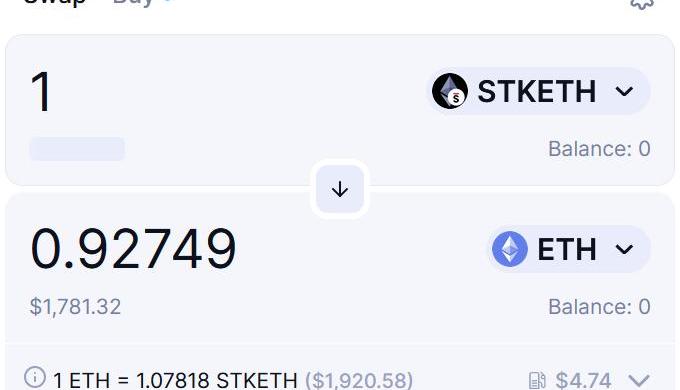

由于ETH質押業務已經大幅縮水,當前的UniswapV3項目中stkETH-ETH交易對僅有略高于5萬美元的TVL,交易一個stkETH所導致的價格損失已經達到7.25%。

來源:https://eth.pstake.finance/defi

來源:https://app.uniswap.org/#/swap?chain=mainnet&inputCurrency=0x2C5Bcad9Ade17428874855913Def0A02D8bE2324&outputCurrency=ETH

2.4團隊情況

2.4.1整體情況

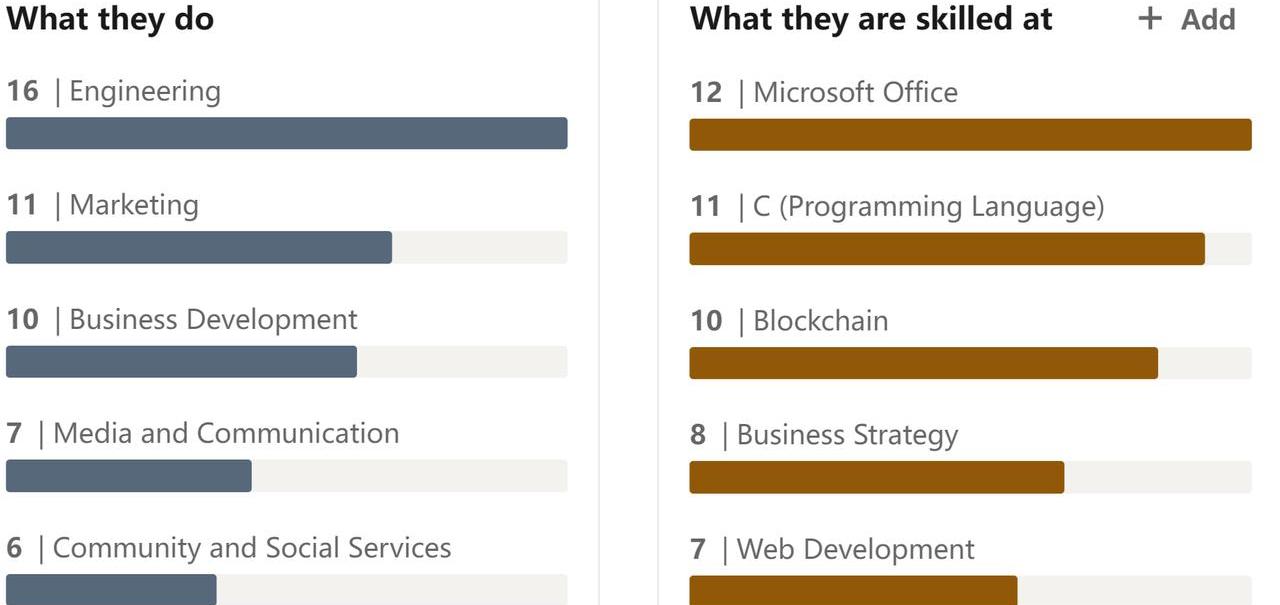

根據LinkedIn數據,pSTAKEFinance背后開發運營團隊Persistence的員工一共有45位,主要由工程師、市場營銷、BD、媒體和社區運營人員構成。

?周鴻祎談馬斯克呼吁暫停GPT-5的研發:不發展才是最大的不安全:3月30日消息,周鴻祎在微博上表示,昨天馬斯克呼吁暫停GPT-5的研發。我自己是做安全的,但我堅定地認為,不發展才是最大的不安全。[2023/3/30 13:35:01]

來源:(2)PersistenceLabs:People|LinkedIn

2.4.2創始人

來源:TusharAggarwal|LinkedIn

TusharAggarwal是Persistence的聯合創始人兼CEO,畢業于新加坡南洋理工大學。在創立Persistence之前,他在DecryptAsia、Antler、LuneXVentures等多家crypto基金有過從業經歷,也在OutlierVentures擔任過合伙人。2019年,Tushar創立Persistence,希望能推動Cosmos生態流動性質押業務的發展。隨后,在2020年,帶領Persistence團隊開發pSTAKEFinance項目。

來源:https://www.linkedin.com/in/deepanshutr/

DeepanshuTripathi是Persistence的聯合創始人兼CTO,畢業于韋洛爾理工學院。在創立Persistence之前,他在MahindraComviva擔任工程師一職,隨后成為Comdex的首席軟件架構師。2019年,Tushar創立Persistence并擔任CTO一職。2022年,他又創立了一站式NFT服務平臺AssetMantle。

2.4.3核心成員

主要業務線的成員在相關領域都有豐富和深厚的背景。

生態與營銷負責人:AbhitejSingh,曾在BLOCK42.network擔任營銷和媒體負責人,并在2019年成為CosmosIndia的聯合創始人。

項目負責人:MikhilPandey,一直在Persistence工作,先后擔任了市場研究助理、戰略和商務拓展負責人等職務。

2.5融資情況

pSTAKEFinance一共經歷了兩輪獨立融資。

2021年11月,pSTAKEFinance完成1000萬美元融資,估值5000萬美元,平臺代幣PSTAKE出售價格為0.1美元/枚。投資人包括ThreeArrowCapital、SequoiaIndia、GalaxyDigital、DefianceCapital、CoinbaseVentures、TendermintVentures、KrakenVentures、AlamedaResearch、SinoGlobalCapital和SpartanGroup。Aave機構業務發展負責人AjitTripathi、Terra創始人DoKwon和AlphaFinance聯合創始人TaschaPunyaneramitdee等也參與了該輪融資。

2021年12月,pSTAKEFinance完成CoinList上1000萬美元融資,出售5%的代幣,平臺代幣PSTAKE出售價格為0.4美元/枚,估值2億美元。

2022年5月,pSTAKEFinance獲得了BinanceLabs戰略投資,金額未知。

3.業務分析

3.1行業空間及潛力

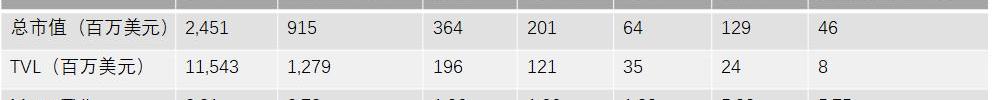

3.1.1分類與市場規模

在TVL高于2億美元的公鏈中,除了部分未上線質押業務的公鏈以外,平均的質押率為46.9%。其中,以太坊、Tron、Polygon等公鏈的質押率低于該水平。隨著以太坊二層網絡逐步上線,未來還將有更多的鏈提供其代幣質押服務。市場中的部分投資者對于公鏈質押比率更加樂觀,Layer2的質押率也會達到相應的比例。

數據:Damus客戶端日活用戶較高點下降約60%:2月10日消息,數據顯示,基于Nostr協議的開放社交應用Damus在2月2日達到日活用戶高點8.47萬,隨后熱度下降,9日、10日的日活用戶分別為3.6萬和2.9萬,降幅為58.9%和66.8%。其中高質量日活賬戶降至4000,較高點減少85%。[2023/2/10 11:59:19]

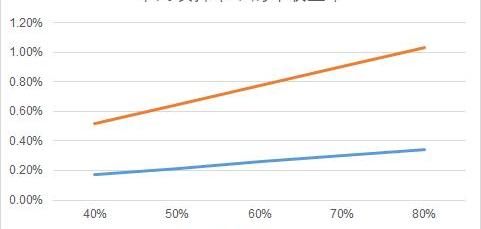

對于流動性質押賽道而言,假設市值不變的前提下,單條公鏈的質押規模只與質押率有關系,賽道整體的營收規模還與PoS收益率、服務費用抽成比例有關系。下圖中公鏈的平均質押收益率為8.6%左右。

來源:DeFiLlama,StakingRewards,MintVentures,數據截至2023年4月11日

當前市場中流動性質押項目一般抽取5%-15%的收益作為服務費用,按照8.6%的PoS收益率,流動性質押項目獲得的總收益率在0.43%-1.29%之間。由此,我們可以大概估算出流動性質押利潤與公鏈市值之間的粗略關系。當然,我們也可以調整PoS收益率進行估算。

來源:MintVentures,數據截至2023年4月11日

通過假設不同的估值參數——市銷率比例,我們也可以得到如下圖的數據。

來源:MintVentures,數據截至2023年4月11日

因此,如果只是從流動性質押基這一個基礎維度出發,想要讓流動性質押賽道的整體估值提升,需要尋找到未來質押率、PoS收益率、市值都會大幅增長的公鏈。

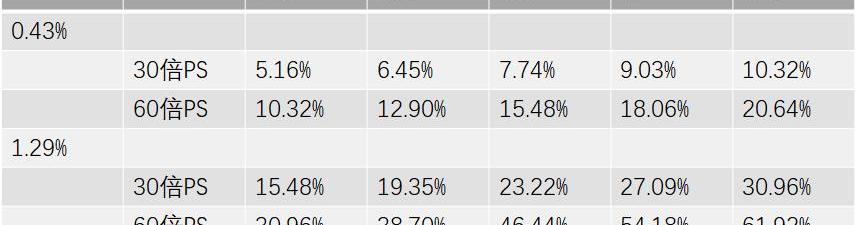

由于流動性質押項目給用戶提供的都是極為相似的服務,在費率沒有明顯區別的條件下,用戶的更加偏向于優先占領市場、擁有長期的安全運行紀錄、LSD流動性好且沒有明顯折價的項目。以以太坊流動性質押賽道為例,目前市場TOP3市場率達到了94.8%,其中Lido一家的市場占有率達到了73.4%。Lido項目相比其他一些流動性質押項目成立時間更早。

來源:https://dune.com/LidoAnalytical/Lido-Finance-Extended

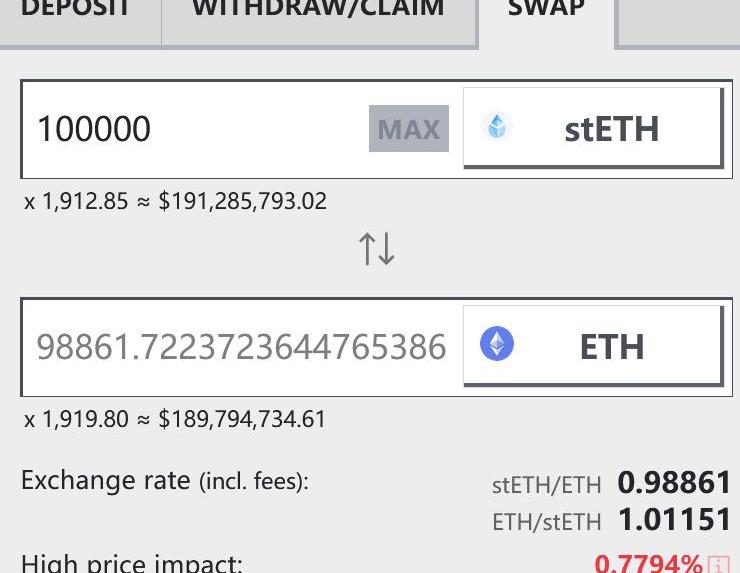

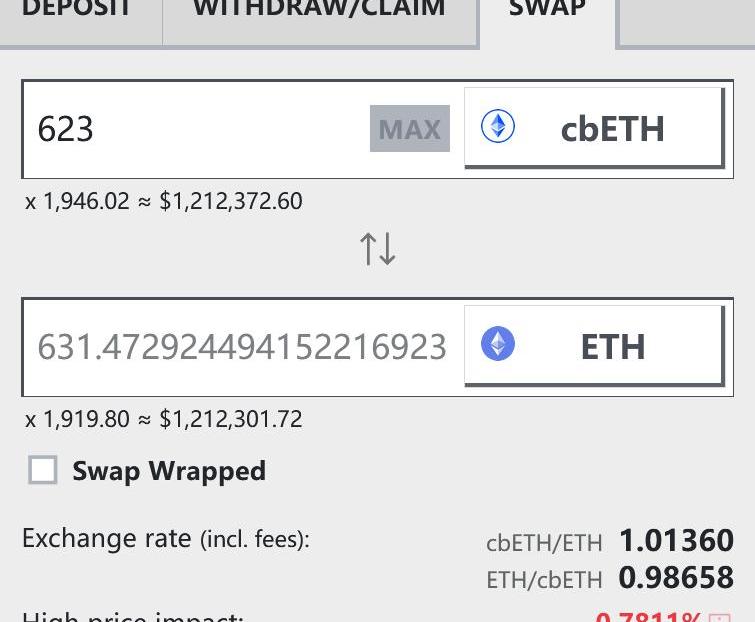

超高的市占率也與stETH的表現有關系。除了過去兩年市場出現大跌的情況下,stETH幾乎沒有出現過顯著脫錨的情況。而且其交易流動性也極佳。在Curve上的stETH-ETHpool,單次交易10萬枚stETH,對于價格的影響只有0.78%,而排名第二的cbETH,單次交易要達到類似的價值損耗,只需要623枚左右的交易量。可見,對于ETH持幣較多的大型投資者來說,選擇Lido是更優的選擇。當然,Lido提供的補貼激勵也是導致其超高市占率的重要因素之一。

來源:https://dune.com/LidoAnalytical/Lido-Finance-Extended

來源:https://curve.fi/#/ethereum/pools/steth/swap

來源:https://curve.fi/#/ethereum/pools/factory-crypto-91/swap

過去三小時Alameda已向FTX轉入約2.5萬枚ETH:金色財經消息,PeckShield(派盾)監測顯示,過去三小時內Alameda FTX Deposit錢包地址(0x36開頭)向FTX轉入約2.5萬枚ETH(約3000萬美元)。[2022/6/28 1:35:38]

3.2通證模型分析

3.2.1代幣總量和分配情況

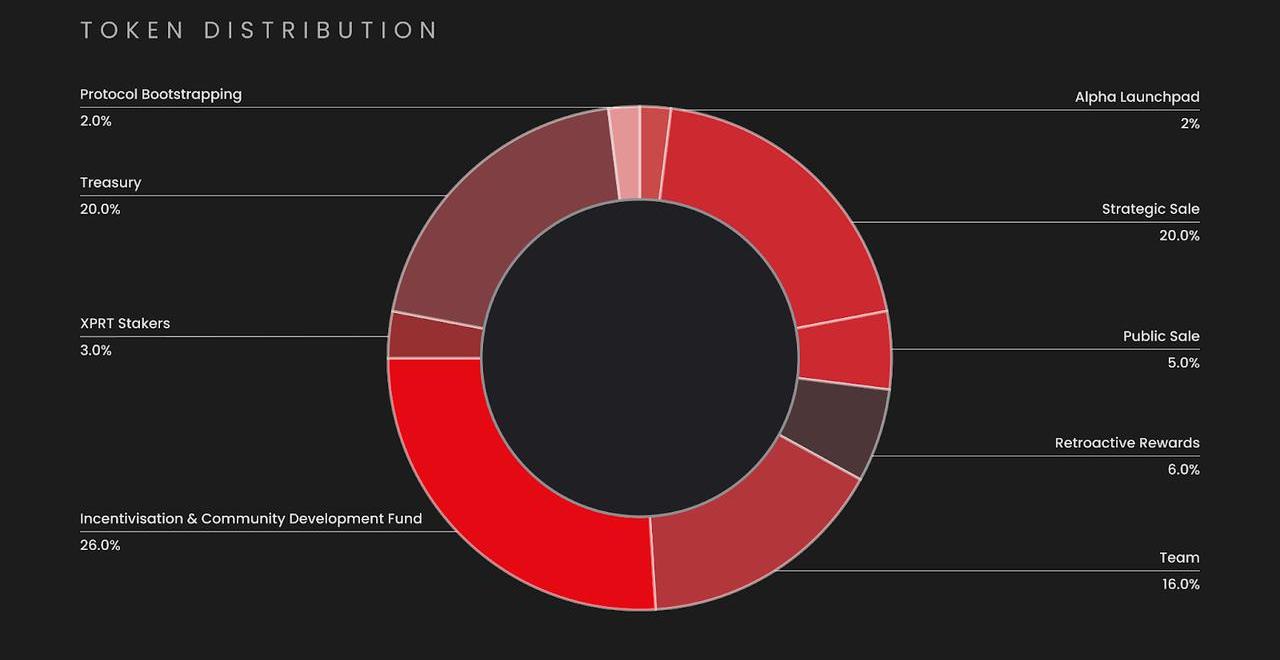

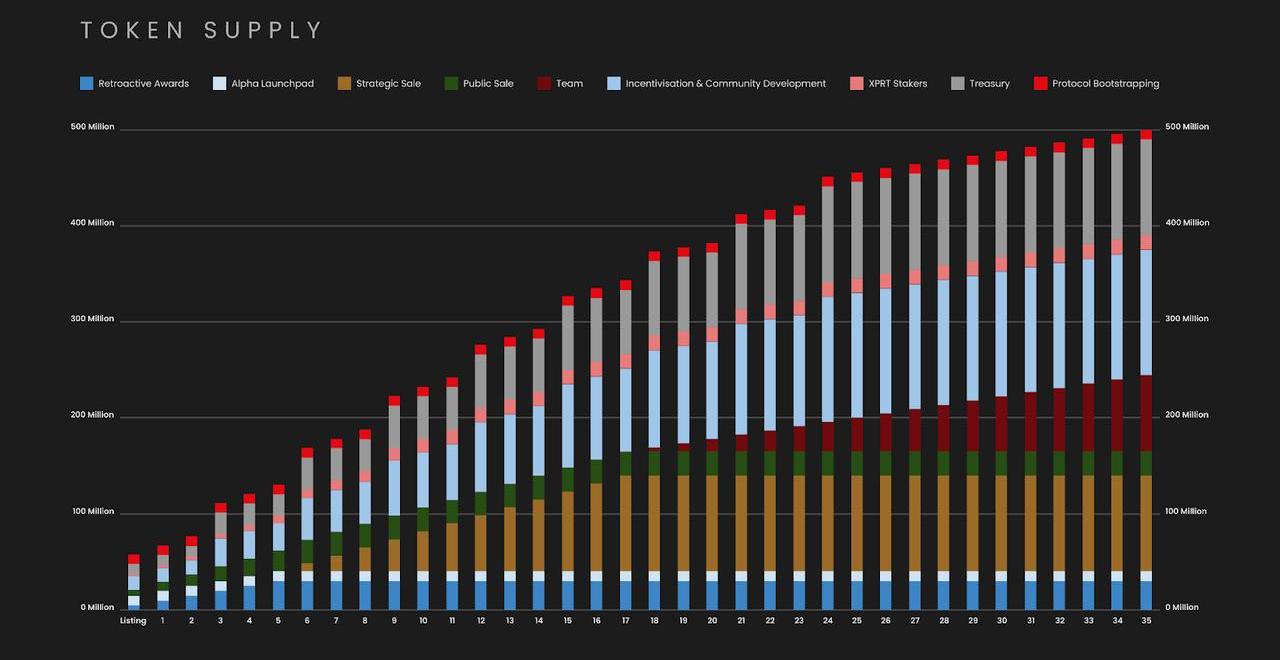

代幣PSTAKE總計5億枚,于2022年2月上線流通。其中:

2%屬于AlphaLaunchpad,分配給AlphaFinance的質押用戶和AlphaFinance團隊;

20%是戰略出售,在投資后6個月開始解鎖,隨后的12個月內線性解鎖;

5%是在CoinList上的公開募集,其中的25%在出售當天解鎖,剩余的在6個月內線性解鎖;

6%是追溯獎勵,提供給stkATOM-ETH和stkXPRT-ETH池的流動性提供者。6個月內線性解鎖完畢;

16%歸屬于團隊,在代幣開啟二級市場流通之后18個月后開始解鎖,在隨后的18個月內完成線性解鎖;

26%屬于激勵和社區發展基金:每個季度線性解鎖,并在2年內全部解鎖;

3%屬于XPRT質押者,在1年內按季度線性解鎖;

20%屬于國庫,代幣開啟二級市場流通之后24個月內線性解鎖;

2%屬于項目的bootstrapping,在代幣上線后即可流通。

來源:https://blog.pstake.finance/2021/12/13/pstake-tokenomics/

來源:https://blog.pstake.finance/2021/12/13/pstake-tokenomics/

根據上述代幣釋放規則,代幣PSTAKE已經有約55.2%可以流通,至2025年全部釋放完畢。未來兩年年均通脹率約為35%,通脹速度較高。

3.2.2代幣價值捕獲

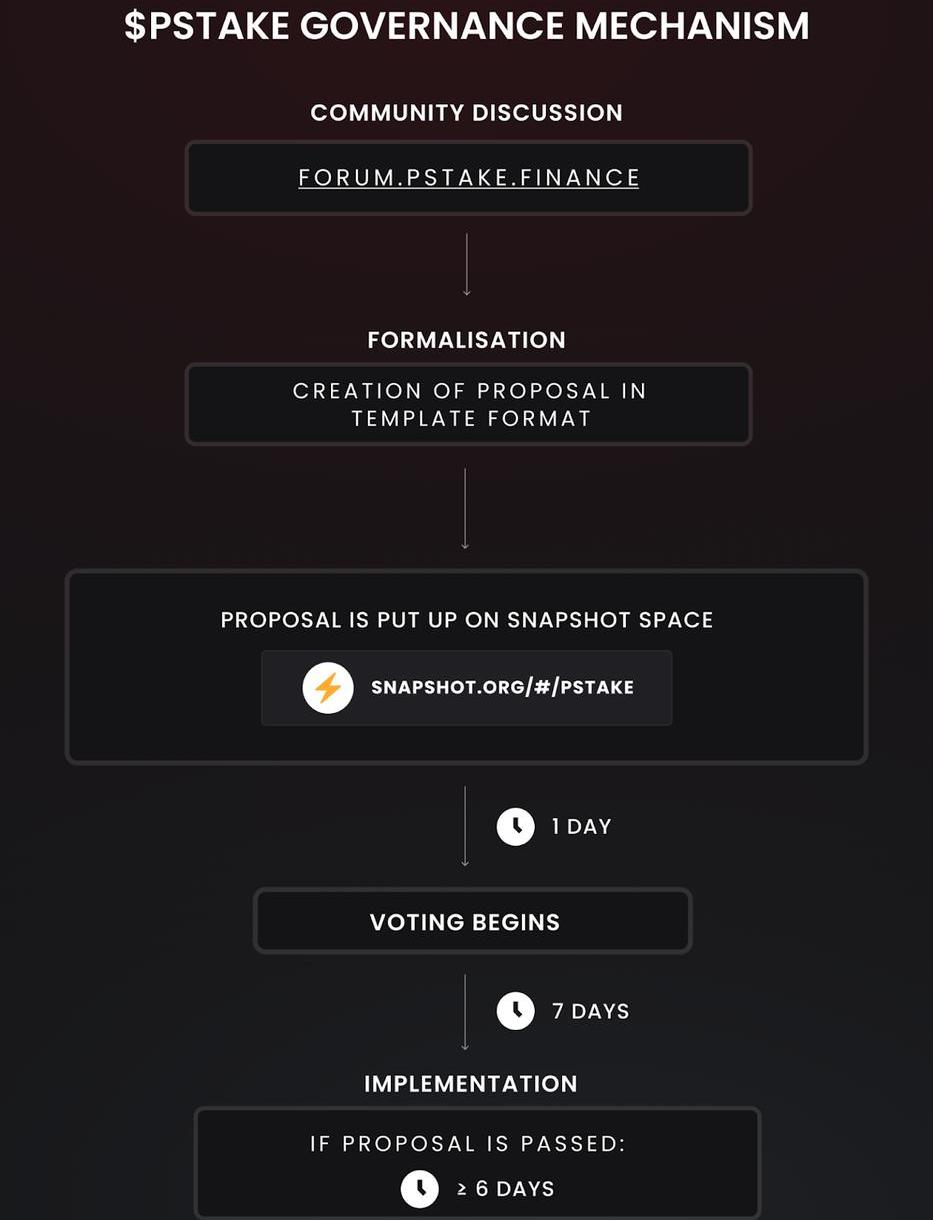

PSTAKE代幣現階段只擁有治理功能,無法分享項目的營收。PSTAKE的持有者可以參與社區的治理投票,也可以質押PSTAKE維護項目的安全。

3.2.3代幣核心需求方

現階段質押治理功能的代幣之所以被投資者認可,可能有兩方面的因素:

直接參與治理,影響未來項目的發展方向。pSTAKEFinance規定,至少持有25萬枚PSTAKE代幣的投資者/機構才能在社區內發起提案。這一點可能對于資金體量較大且有能力給項目帶來生態扶持、商務資源的投資者更有吸引力。通過發起提案并投票,大型投資者可以影響pSTAKEFinance費用、公鏈部署戰略、生態激勵機制等各方面,這些戰略可能會讓PSTAKE的中長期價值增長。

與UNI類似,代幣的價值捕獲功有可能通過后續發起提案的方式來實現。但是,UNI也不一定非要在近期獲得價值捕獲或利潤分享的屬性。在股票市場中,高成長性的公司發行的股票,未必必須在一定時間內分紅,比如亞馬遜的股票長時間并未分紅,但并不影響亞馬遜的股價長期上漲,因為公司仍然處于長期高速增長、需要大量投入的階段。所以PSTAKE短期內可以不擁有現金流分紅屬性,但需要進一步擴張業務,不論是類似于Uniswap的多鏈部署戰略,還是類似于FraxFinance的多業務線協同發展的模式,只要pSTAKEFinance項目能通過擴張獲得增長,現階段沒有價值捕獲能力可能不是潛在投資者關注的核心。

3.2.4通證模型總結

從代幣經濟模型來看,PSTAKE存在改進的空間。比如,針對中短期的通脹速度過高的問題,可采用Vemodel可以減緩中短期的通脹壓力,而且還可以提升治理的效率,留住長期投資者。需要注意的是,vemodel是一種可能的解決方案,最終代幣的訴求仍然取決于項目本身質地。如果沒有參與治理的明顯好處,vemodel也救不了幣價。

針對價值捕獲的問題,在項目快速增長階段的中后期,pSTAKEFinance可以將一部分的費用用于回購等,現階段賺取的收入也不一定全部要趴在國庫內,可以用一部分錢去做生態推廣,甚至是去購買可以有協同效應的其他項目的代幣。

3.3項目競爭格局

3.3.1基本市場格局&競爭對手

從pSTAKEFinance的業務布局和外部合作來看,未來決定其發展的重要方向是BNB與ATOM流動性質押服務。關于這兩種token的流動性質押,特別是BNB的流動性質押的競爭格局就非常關鍵。代幣流動性、生態合作的維度是我們關注的重點。

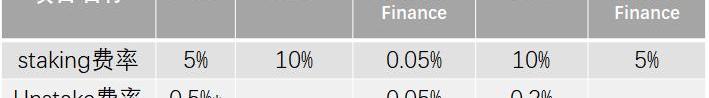

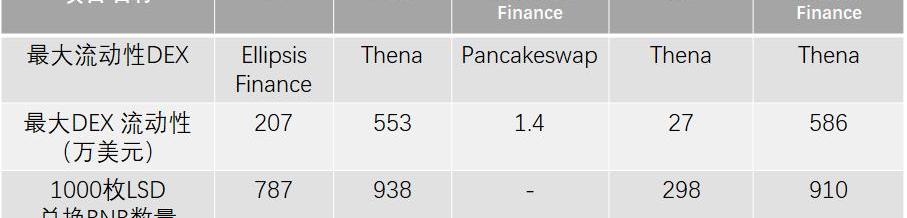

在BNBchain生態中,目前有Ankr、Stader、SteakBankFinance、Stafi、pSTAKEFinance共計5家提供流動性質押服務。從費率的角度看,pSTAKEFinance收費居中。

來源:各項目網站,MintVentures,數據截至2023年4月11日

在生態合作方面,pSTAKEFinance目前擁有最多元的應用場景,基本可以滿足PSTAKE持有者在BNBchain鏈的大部分金融需求。

來源:各項目網站,MintVentures,數據截至2023年4月11日

在流動性方面,pSTAKEFinance能滿足大戶較小滑點的交易需求。

來源:各項目網站,MintVentures,數據截至2023年4月11日

目前pSTAKEFinance的BNB質押數量落后于Ankr和Stader。

來源:各項目網站,MintVentures,數據截至2023年4月11日

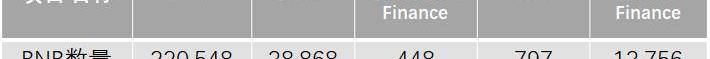

Cosmos的流動性質押質押市場目前主要有Stride和pSTAKEFinance。我們仍然從上述幾個維度去觀察。相比之下,pSTAKEFinance的費率偏低,其存托憑證的深度目前可以滿足中小流動性的進出需求,未來隨著ATOM流動性質押需求的增長,至少在與Stride的競爭中,pSTAKEFinance有機會逐步提升市場占有率。

來源:各項目網站,DeFiLlama,MintVentures,數據截至2023年4月11日

3.3.2項目競爭優勢

從上面的比較我們可以發現:pSTAKEFinance的核心競爭力,在幣安投資之后凸顯出來:

stkBNB應用場景廣泛:pSTAKEFinance在獲得了幣安投資之后,擁有了目前BNBchain生態的全方位支持,stkBNB幾乎可以滿足用戶大部分的鏈上金融場景需求。

stkBNB的流動性較好,對于交易者來說進出渠道通暢:在pSTAKEFinance上質押的BNB數量達到了當前市場中第三的水準,在流動性上也可以滿足普通投資者的進出。

這兩個要點也是ATOM等其他流動性質押業務發展的方向。

3.4項目風險

結合流動性質押賽道本身的問題,pSTAKEFinance項目主要面臨以下3類風險:

公鏈發展風險:因為現在pSTAKEFinance押注ATOM和BNB的流動性質押業務,未來最大的發展beta來自于公鏈發展。如果COSMOS和BNBchain無法實現較大增長,那么來自公鏈層面的推動力就將減BNBchain且,BSC和COSMOS的質押率偏高,未來來自質押率提高這一部分的增長空間有限。pSTAKEFinance如果還想業務有進一步的增長,除了穩固BNBstaking和ATOMstaking之外,還需要拓展其他有潛力的、質押率不高的公鏈。對于公鏈的押注無疑是眾多創業者和投資者關注的重點,但從公鏈發展歷程來看,真正能抓住有前途的公鏈的人了了,這無疑考驗創始團隊的戰略眼光。

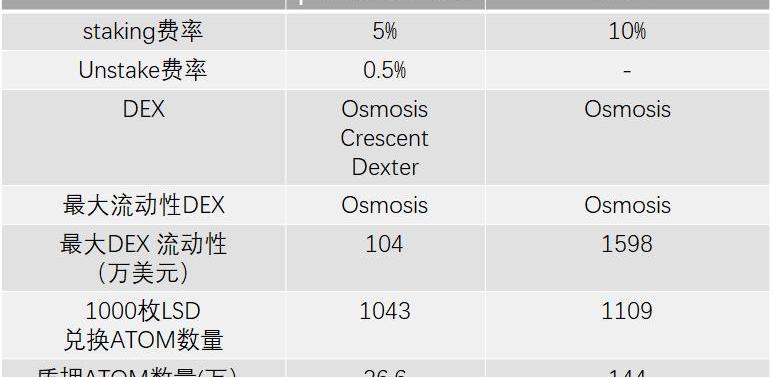

合約風險:合約被攻擊會造成大量協議壞賬,而且需要注意的是:合約被攻擊的風險不僅僅局限于項目本身,同賽道的項目如果遭到攻擊,也可能會波及同賽道的其他項目。2022年12月2日,Ankr發生合約風險問題,導致其流動性質押憑證——aBNBc出現了巨額增發。隨后Ankr暫時了BNBstaking業務進行處理,但恐慌對于BNBstaking的其他項目產生了較大影響:同時期的pSTAKEFinance和Stader業務規模縮水了70%以上,直到現在才基本恢復到事件之前的水平。

來源:https://dune.com/David_C/liquid-staking-on-bnbchain

來源:https://dune.com/David_C/liquid-staking-on-bnbchain

來源:https://dune.com/David_C/liquid-staking-on-bnbchain

行業內的價格戰:隨著PoS公鏈的壯大,以及質押率在未來的持續提升,行業內為爭奪不多的市場空間可能會爆發價格戰:降低staking和unstake過程中的費用。如果上述推演出現,這無疑會導致流動性質押賽道的整體利潤空間大幅縮水,從而讓賽道項目內部的價值降低。這在傳統金融市場中出現過不止一次:中國A股的股票交易傭金降至萬分之五的水平,中國銀行業的托管業務甚至可以隨其他企業業務免費贈送。

4.初步價值評估

4.1核心問題

對于pSTAKEFinance而言,決定其價值的核心問題取決于以下3個方面:

公鏈選擇的戰略:從接受幣安戰略投資之后迅速拓張BNBchain鏈業務這一個業務拐點來看,pSTAKEFinance選擇擁抱具有發展潛力的公鏈,且通過資本等渠道鏈接生態的戰略值得被肯定。類似的發展模式可以作為拓展新公鏈的模板。

流動性質押憑證LSD是否有大幅折價:當前pSTAKEFinance的戰略重心ATOM和BNB的staking都沒有出現過因為項目本身導致的大幅折價問題,這對于大型投資者來說比較友好的,現階段流動性不會成為阻礙pSTAKEFinance發展的問題。

LSD是否鏈接足夠多的生態,擴展使用場景:現在能看到成效的是stkBNB的應用場景足夠廣泛。stkATOM的未來還不確定,特別是在對stkATOM應用場景的拓展上目前還沒有得到來自Cosmo官方、其他DeFi項目和相關資本方的支持,團隊獨立拓展生態的能力還有待考察。

4.2估值水平

來源:CoinGecko,Coinmarketcap,DeFiLlama,MintVentures,數據截至2023年4月11日

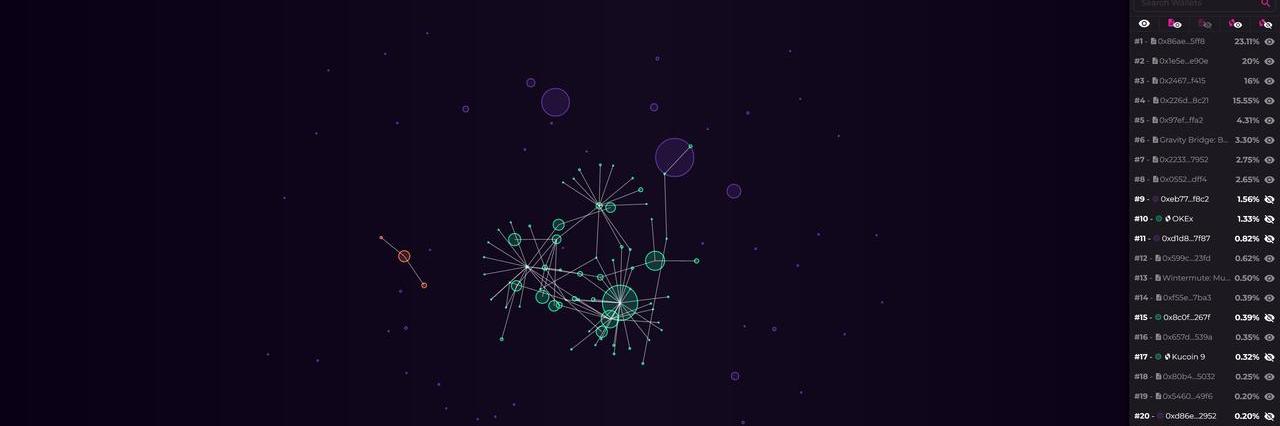

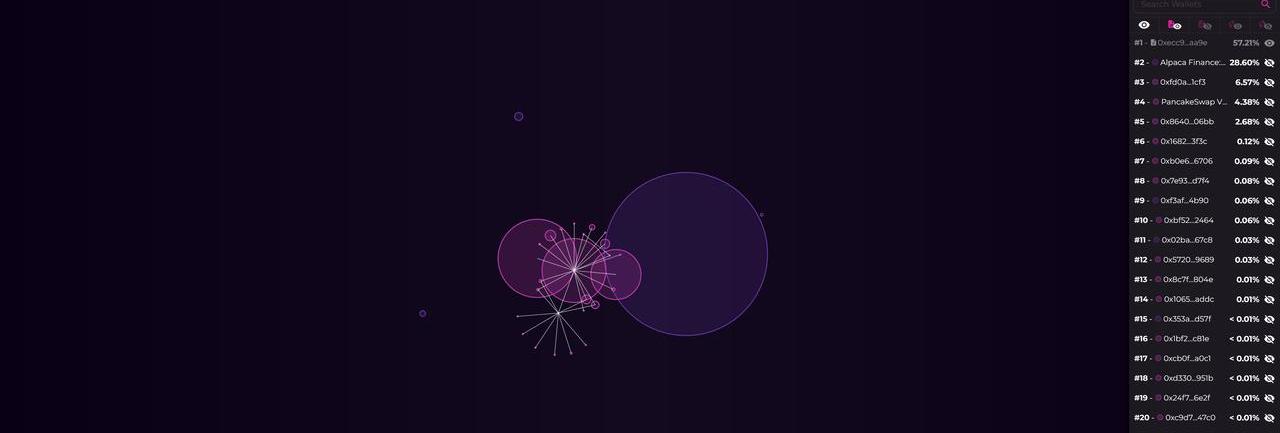

從靜態估值來看,pSTAKEFinance明顯偏高,高估值可能與PSTAKE籌碼分布過于集中有關系:目前PSTAKE75%以上的籌碼集中在幾個地址中,其中一部分是還未釋放的token。流通市值相對較小給市場中的投資者提供了較大的炒作空間,相比于Lido現階段85%的token已經進入流通階段的情況而言,PSTAKE的價格更容易受到做市商的影響。

來源:https://app.bubblemaps.io/eth/token/0xfb5c6815ca3ac72ce9f5006869ae67f18bf77006

來源:https://app.bubblemaps.io/BNBchain/token/0x4c882ec256823ee773b25b414d36f92ef58a7c0c

4.3總結

從業務發展的戰略和當前布局來看,pSTAKEFinance目前在BNB的流動性質押賽道有一定的競爭力,下一步的考驗是如何拓展stkATOM的應用場景,以及如何在ATOM較高質押率的情況下獲客。不論是項目方自身努力拓客,還是通過復刻幣安投資的成功案例,stkATOM的發展狀況是考驗團隊真實運營能力的試金石。

在估值上,當前或許不是買入PSTAKE較佳的時間窗口,投資者需要等待價格下跌或基本面迅速增長之后再進行決策。如果基于ATOM的流動性質押業務出現轉好的跡象,PSTAKE可能將進入投資射程范圍之內。

Tags:STASTAKSTAKENCEStarCurveLiquid Staked ETHpstake幣怎么樣ENV Finance

DeFi數據 1、DeFi代幣總市值:512.7億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量25.

1900/1/1 0:00:00背景 最近幾周ScamSniffer陸續收到多個用戶被搜索廣告釣魚的案例,他們都無一不例外錯點了Google的搜索廣告從而進入到惡意網站,并在使用中過程簽署了惡意簽名,最終導致錢包里的資產丟失.

1900/1/1 0:00:00文/?KermanKohli,DeFiWeekly創始人;譯/金色財經xiaozou上周,我寫了一篇關于不同加密業務的終生價值的文章: 那篇文章很受歡迎,所以我想我應該再寫一篇文章.

1900/1/1 0:00:00頭條 ZachXBT:0x?739?開頭地址用戶一個半月內共創建?114?個?memeCoin?騙局Odaily星球日報訊鏈上分析師?ZachXBT?發推稱.

1900/1/1 0:00:0021:00-7:00關鍵詞:Coinbase、OpenAI、Djed、ARB鯨魚1.CoinbaseCEO:銀行禁止向加密公司支付法幣的做法不可行;2.

1900/1/1 0:00:00NFT賽道的機會在哪?這應該是近幾個月NFT玩家苦思冥想的事情。由于Blur帶來的競爭壓力,NFT市場巨頭Opensea的市場份額正在不斷的被擠壓,X2Y2、LooksRare等二線NFT交易市.

1900/1/1 0:00:00