BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.31%

ETH/HKD+0.31% LTC/HKD+0.9%

LTC/HKD+0.9% ADA/HKD-0.69%

ADA/HKD-0.69% SOL/HKD+1.04%

SOL/HKD+1.04% XRP/HKD+0.34%

XRP/HKD+0.34%原文標題:《DeFiLendingConceptsPart1:LendingandBorrowing》

原文作者:Tal

原文編譯:Kxp,Blockbeats

這篇文章是三篇系列文章的第一篇,討論DeFi借貸協議的工作原理——它們的關鍵組成部分、公式和用例。在這一過程中,我們將強調,盡管協議使用不同和創意的命名方式,但它們傾向于重復、迭代和分享核心概念。其中一篇本博客文章中詳細介紹如何使用ERC?20?Token?來代表用戶在借貸池中的份額。我們將從分析這些協議的獨特元素開始,并提供技術概念來區分它們的工作方式。

借貸池

在傳統金融中,借貸由第三方金融機構進行調整。這些金融機構被委托執行兩項關鍵任務:強制借方向貸方支付利息,并評估并防止被認為是不可信的當事方參與這些活動。

相比之下,在去中心化金融中,第三方借款人和貸款人是不值得信任的。這種信任的缺失激發了一個創新的設計,用于在鏈上促進借貸過程。

借貸池是一個智能合約。DeFi協議用戶可以存入資產,目的是使用該合約來借出他們存入的資產。其他用戶可以與借貸池進行交互,享受即時貸款,即抵押在池中的資產進行借款。

與傳統金融方法相比,借貸池在借貸方面具有一些重大的優點,例如:

·?在DeFi中,貸款不受貸款資金與借款金額1:?1可用性的限制。相反,來自協議所有用戶的資金都被存入池中,從而創建了足夠大的?Token?庫存,以立即滿足貸款需求。

·?DeFi不需要還款計劃。貸款是根據以前存入的抵押品執行的,用戶可以隨時選擇還款。

此時,你可能會想,「如果我不得不提供同等價值的資產作為抵押品,為什么要在借貸協議上借入資產?難道我不應該出售抵押品并購買所借資產嗎?」

實際上,這種DeFi借貸協議似乎只允許完全抵押的貸款,為一個有趣的「交易」方法打開了大門:杠桿。

假設你對WBTC非常看好,非常確定它的價值會飆升!你可以在你最喜歡的借貸協議上存入一些WBTC,然后使用它來借入一些穩定幣,然后用這些穩定幣在某個交易所上購買更多的WBTC。在這種情況下,你暴露于WBTC的價值為1500美元,而你的初始存款只有1000美元。

但是,如果你把你的500美元的WBTC抵押品存入協議來借入更多的USDC呢?這個過程被稱為超額杠桿,你可以一直這樣做,直到你超出了你的借款能力,而協議的政策會阻止你這樣做。

DoraHacks.io用戶和Hacker檔案全面升級:5月10日消息,全球極客運動平臺DoraHacks.io全面升級Hacker Profile(Hacker檔案和ID系統)。新的Hacker檔案可以用來一鍵報名和參與平臺上的黑客馬拉松,并且向其他參與者展示自己的Hacker檔案。[2023/5/10 14:53:53]

在類似的情況下,假設你對WBTC持悲觀態度。你可以采取我們之前場景的相反操作,將USDC作為抵押品存入協議來借入WBTC,然后立即以更多的穩定幣換掉它。如果你的預測成為現實,WBTC的價格下降了,你可以在交易所上以更便宜的價格購買相同數量的WBTC,償還貸款并獲得多余的USDC,從而打開WBTC的空頭頭寸。

份額?Token

與傳統金融一樣,將資產存入借貸池的用戶會受到長期保留資金的激勵,并獲得存款利息。利息隨時間累計,按用戶在協議中的存款的百分比計算,并由其相應的存款用戶聲明。用戶在借貸池中保留資產的時間越長,他們獲得的利息就越多。

協議如何記錄每個用戶在池中的份額?當一個用戶向池中存入資產時,他們的「份額」會稀釋所有用戶的份額,協議會相應地反映這一點。然而,協議不會直接跟蹤和更新每個用戶的池份額,而是僅處理存款人份額的變化,而無需每次提取或存入時主動更新其他用戶的份額。

你可能會認為這個協議讓你既能擁有蛋糕,又能吃掉蛋糕。但實際上不是這樣的:

協議通過鑄造和銷毀ERC?20Token?來處理利息發放,我們稱之為「份額?Token」,它代表了貸款池中一個貸方的份額。這種「份額?Token」設計自動調整其他「股東」的股份稀釋,以反映「份額」的鑄造和銷毀,與他們的基礎資產的存款或提取成比例。

下面,我們將提供不同協議如何使用「份額?Token」的實際示例,并討論它們的相似之處。

aToken:AAVE的「份額?Token」

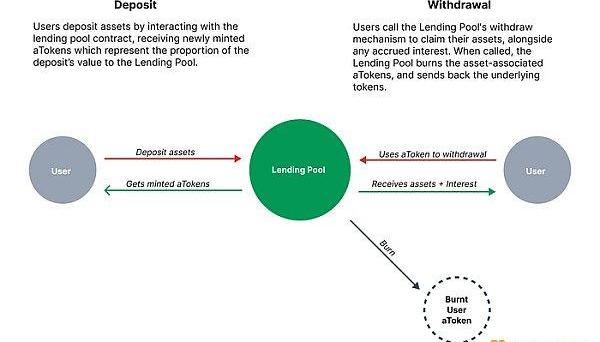

aToken是AAVE的收益生成?Token,由貸款池在存入和提取資產時鑄造和銷毀。

aToken是集成到AAVE協議中的類似于ERC?20的?Token,因此用戶可以進入的每個不同市場都有一個對應的aToken。

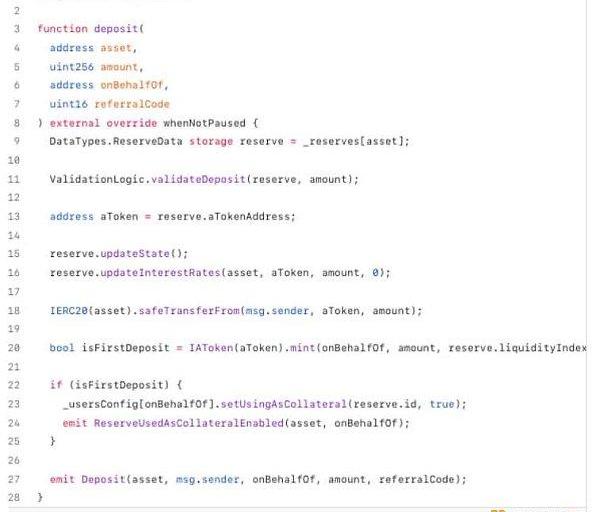

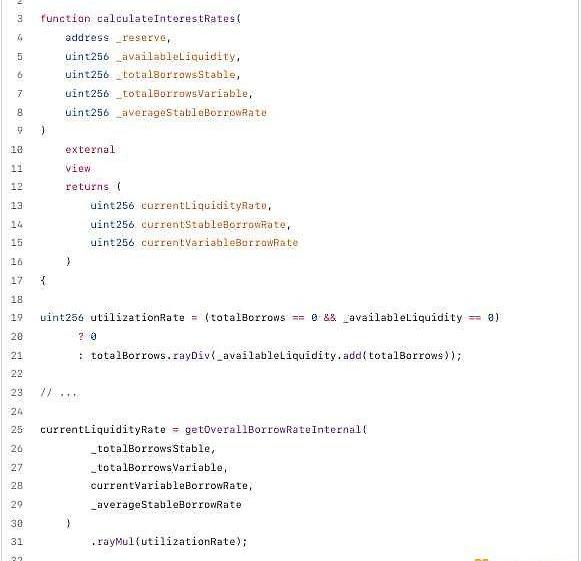

如果我們查看AAVE借貸池合約,我們可以看到當用戶向池中存入資產時發生的基本操作:

Bitget全面升級止盈止損功能:據官方消息,Bitget已全面升級止盈止損功能。目前平臺支持在普通委托和計劃委托中增加止盈止損功能,用戶可以更精準把握時機和更有效管理倉位。同時,平臺也在該功能中增加了一鍵全撤止盈止損、一鍵全撤計劃委托。行情波動時,還可以修改止盈止損價格以及計劃委托中的執行價格等。Bitget不斷完善和豐富產品功能,力求為用戶提供最優質的產品體驗和服務。[2020/10/22]

我們可以看到與用戶存入的市場相對應的aToken將被稱為「鑄造」函數。

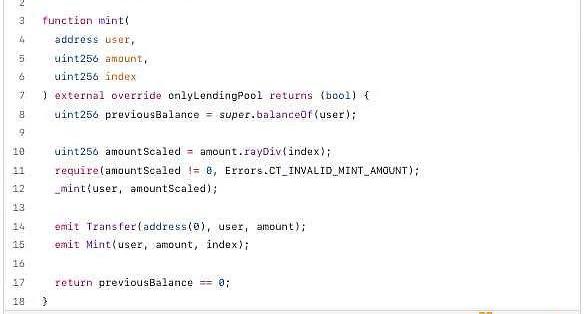

我們可以看到,實際要鑄造的數量是:

如上圖所示,在這個例子中,用戶加入了一個已經在之前的存款中賺取了一些利息的市場。上面的方程式幫助我們理解這一點,因為它顯示了如何使用全局指數來考慮所有用戶的利息累計,這個指數會在各種操作時更新。

當用戶提取他們的基礎資產時,liquidityIndex將用作乘數來計算交易中所欠的?Token?數量。

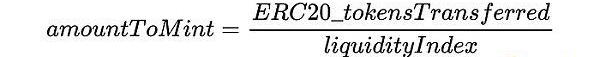

以下是來自借貸池合約的相關代碼片段:

在這里,aToken合約的balanceOf函數有點奇怪。畢竟,我們剛剛確定鑄造的aToken數量與存入的基礎資產數量不同。調用IAToken(aToken).balanceOf(address(user))如何產生用戶即將提取的基礎資產數量?原因如下:

·?當用戶提取他們的資產時,他們的aToken將被銷毀。這些已銷毀的aToken保持其他用戶所擁有的aToken的總量與他們的份額成比例,這些份額是在用戶資產提取之后的。

·?用戶提取資金的市場利率會隨著每次提取而更新。

正如我們先前所述,aToken是類似于ERC?20的?Token。我們強調它們是「類似」ERC?20Token,因為它們的balanceOf函數具有獨特的屬性。在常規的ERC?20Token?中,balanceOf函數返回一個地址擁有的?Token?數量。

江蘇216家P2P網貸機構全面退出,相關整治對象涵蓋虛擬貨幣交易:江蘇省地方金融監管局6月18日通報,自2016年開展互聯網金融風險專項整治工作以來,截至目前,江蘇216家法人P2P網貸機構已全部終止新增業務,實現了行業性的全面退出。

據介紹,江蘇省互聯網金融風險專項整治的對象涵蓋P2P網絡借貸、非銀行支付、虛擬貨幣交易、ICO、互聯網資產管理、互聯網外匯交易等業務領域。其中,P2P網貸機構是專項整治重點。(中國江蘇網)[2020/6/18]

由于aToken代表池的份額,而不是直接的價值,因此aToken的balanceOf函數返回協議欠用戶的基礎?Token?的數量,以對其存款進行補償。

在此,該balanceOf函數覆蓋了繼承的aToken合約中的balanceOf函數。結果,該示例邏輯中的balanceOf邏輯被執行,而不是用戶?Token?數量的常規映射查找。

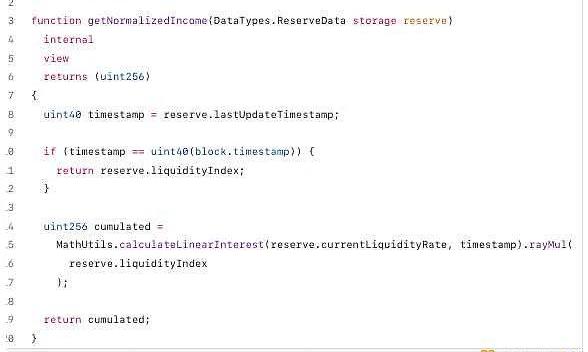

上述提到的?Token?數量然后乘以getReserveNormalizedIncome的結果,該函數執行以下邏輯:

我們可以識別此處的分支:

·?如果在該塊中已經更新了保留數據:返回該市場的liquidityIndex值,因為它已經更新。

·?否則:我們需要看看calculateLinearInterest中發生了什么才能找出下一個流程。

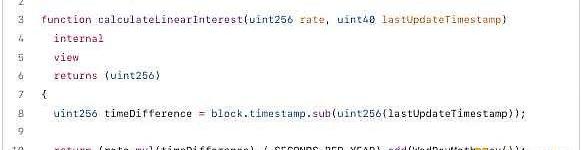

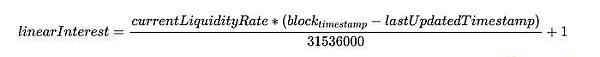

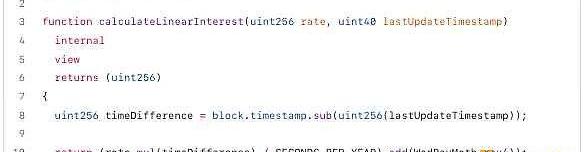

當前市場的ReserveData對象中的currentLiquidityRate和lastUpdateTimestamp被傳遞到此函數中,函數的結果為:

讓我們分解此方程式的組件,以更好地理解linearInterest值的要點:?

在美上市區塊鏈中概股全面下跌:今日美股收盤,在美上市區塊鏈中概股全面下跌。嘉楠科技收跌12.4%,人人網收跌3.75%,中網載線收跌5.5%,寺庫收跌10.88%,迅雷收跌6.39%,獵豹移動收跌2.82%,蘭亭集勢收跌1.25%。[2020/6/12]

·?currentLiquidityRate:可以將其視為我們所在市場的年利率

·?block_{timestamp}-lastUpdatedTimestamp:自上次更新以來經過的時間

注意:由于我們在getNormalizedIncome中選擇了第二個分支,因此在此時保證該值為正值。

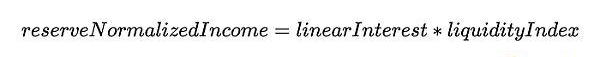

因此,我們可以將此利息應計機制視為一個簡單的利息復合機制,它在每個區塊中進行復合。現在,我們已經確定了要為用戶累計的利息金額,我們只需要將該值乘以流動性指數,然后在balanceOf函數中進行用戶的規范化收入乘法:

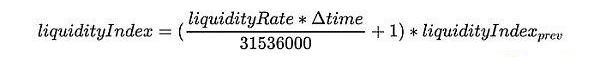

現在我們了解了aToken背后的邏輯,但我們仍然需要解決liquidityIndex的工作原理之謎。

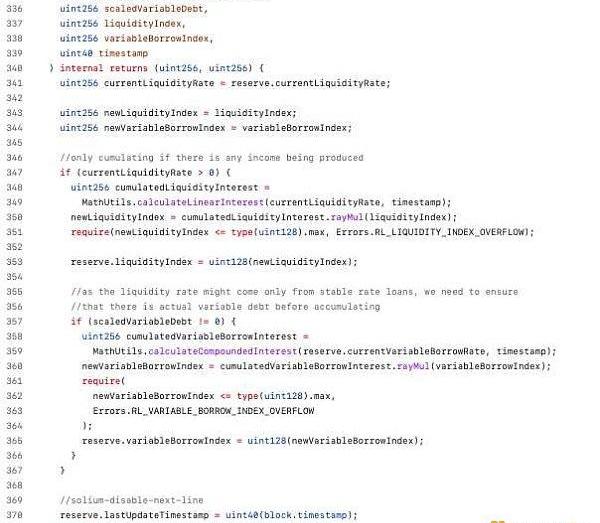

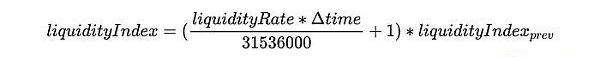

在下面的示例中,liquidityIndex可以定義為一定時間內儲備積累的利息:

回顧之前提到的liquidityRate變量-現在我們將討論它在計算liquidityIndex中的使用。只有當liquidityRate大于0時,才會積累利息-換句話說,只有該市場中有任何APY時才會積累利息。這是有意義的。

讓我們快速回顧一下calculateLinearInterest的實際操作:

上述邏輯可以轉化為以下方程式:

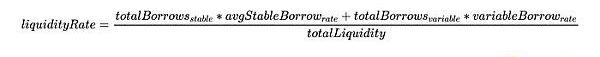

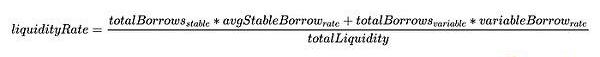

正如我們可以在DefaultReserveInterestRateStrategy.sol合約中看到的那樣,liquidityRate是通過以下方式定義的:

美國司法部副檢察長:加密貨幣是一個新挑戰 將制定全面的戰略來處理加密貨幣問題:根據多份報告,美國司法部正計劃推出有關加密貨幣的綜合戰略。本周一,美國司法部副檢察長Rod Rosenstein在華盛頓舉行的金融服務圓桌會議上就加密貨幣問題發表了講話。Rosenstein表示加密貨幣是一個“新挑戰”, 他說:“我們現在正在與部門內的網絡犯罪工作小組合作,努力制定一個全面的戰略來處理加密貨幣問題。” Rosenstein還解釋道,當加密的設計沒有合法的訪問手段時,它將允許恐怖分子,販,猥褻兒童者,欺詐者和其他罪犯隱瞞其有罪證據。[2018/2/28]

因此,可以寫為:

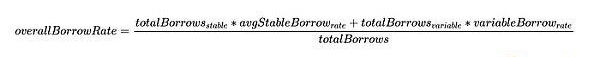

整體借款利率在此定義為:

我們可以將其寫成:

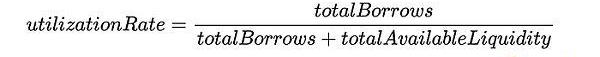

利用率可以定義為:

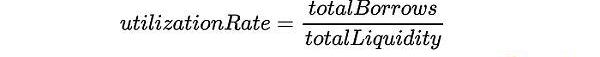

在定義利用率時,我們更容易考慮儲備中流動性與市場中總流動性之間的比率,這可以簡化為:

現在我們可以使用這兩個定義來編寫流動性指數的方程式:

由于totalBorrows在分子和分母中都存在,因此我們可以寫成:

關于流動性指數的方程式,現在已經說得夠多了,我們以后會再來討論這個定義。

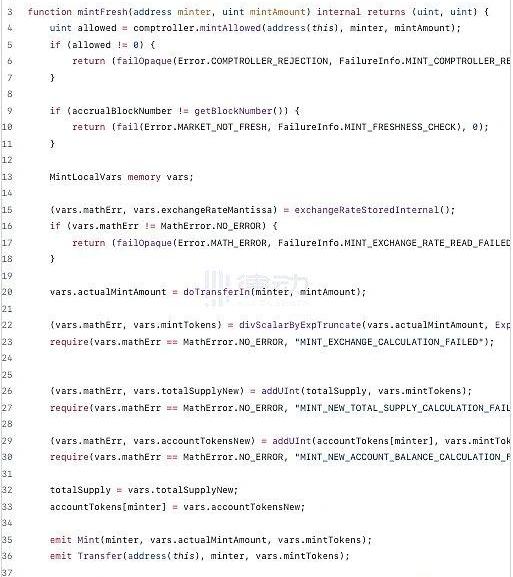

cToken:Compound的「份額?Token」

讓我們繼續我們下一個借貸協議示例,Compound。

Compound使用稱為cToken的「份額?Token」來處理借款和放貸。這個?Token?為Compound協議中所有可用于用戶借貸的資產進行記賬。

與我們在AAVEV2中討論的類似,Compound的「份額?Token」被鑄造并用于贖回基礎資產。

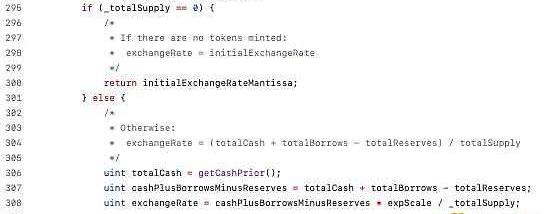

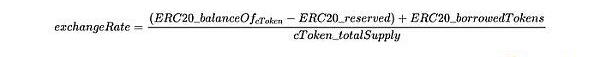

Compound使用的匯率類似于AAVEV2的流動性指數,以確定應鑄造多少cToken。這個匯率是一個這樣的函數:

讓我來解釋這里的關鍵術語:

·totalCash:cToken賬戶擁有的ERC?20基礎?Token?的數量。?

·?totalBorrows:借款者借出市場上的ERC?20基礎?Token?的數量。?

·?totalReserves:保留的一定數量的ERC?20基礎?Token,可通過治理方式進行提取或轉移。?

·?totalSupply:返回cToken的總供應量的ERC?20函數。

有了這個背景,我們可以寫出Compound的匯率方程式:

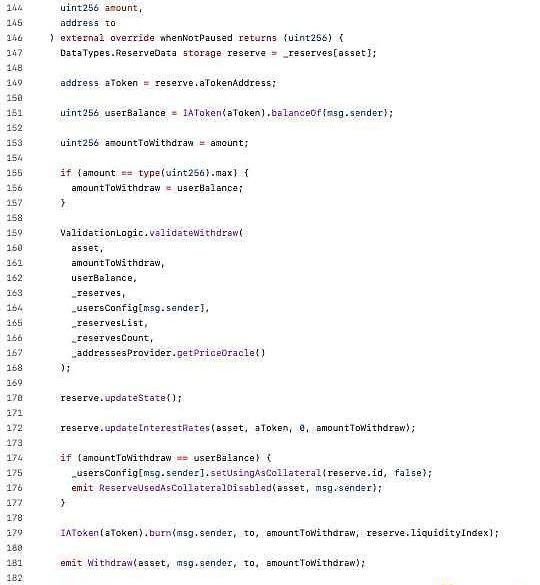

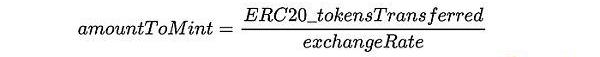

當用戶存入ERC?20Token?時,匯率決定了將鑄造多少cToken作為回報:

要鑄造的cToken數量由以下方程式定義:

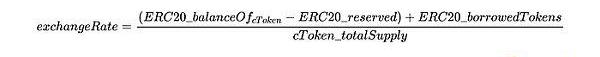

eToken:Euler的「份額?Token」

為了進一步鞏固這些協議之間的相似性,讓我們再分析另一個借貸協議Euler,看看它如何處理借貸。

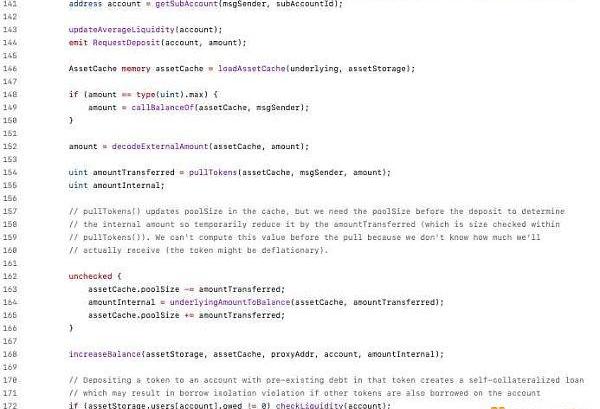

在下面的示例中,deposit函數允許用戶存入ERC?20Token?以換取eToken。

正如我們所見,internalAmount是為此轉移鑄造的eToken數量。

與Compound的名字和函數exchangeRate又一次直接重疊。

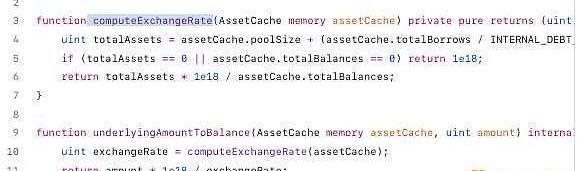

讓我來解釋一下用于計算匯率的關鍵參數:

·?poolSize:使用基礎資產的ERC?20合約中,以池合約地址調用balanceOf函數的結果。

·?totalBorrows:借出的ERC?20基礎?Token?的總量,目前不在池中。

·?totalBalances:所有eToken持有者的總余額。

因此,方程式將是:

總結

我們已經涵蓋了3個借貸協議:?

·?AAVEV2?

·?Compound?

·?Euler

我們已經檢查了「份額?Token」的鑄造方式,以及它們如何通過借貸池交換存款資產。

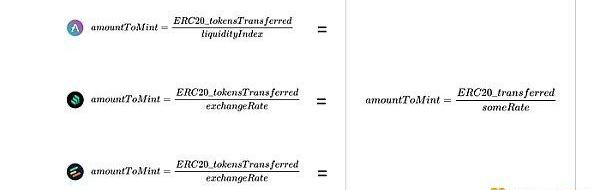

我們提出的三個方程式可以歸納為一個簡單的方程式:

請記住,匯率可以按照協議定義的任何方式進行定義。這些任意的匯率可以增加鑄造的?Token?數量,如果大于1則會減少數量。

在AAVEV2和Compound中,我們已經看到了someRate變量的一些相似之處。在Compound中,someRate是:

而對于AAVEV2,someRate的定義如下:

流動性指數的定義為:

雖然我們不能將每個協議的匯率歸納為一個式子,但對于AAVE?2和Compound,我們知道匯率是市場中總流動性的函數。回到我們的方程式,給定totalLiquidity是市場中ERC?20基礎?Token?的總量,那么在exchangeRate表達式的分子中和liquidityRate的分母中的分子是功能上相同的。

簡而言之:這些協議在本質上是相似的。雖然它們有時可能使用不同的術語,但當將它們分解為方程式時,每個組件在實現中都具有類似的目的。我們邀請讀者隨機選擇一個借貸協議,并檢查我們在此處討論的歸納是否也適用于該協議。如果適用的話,請隨時告訴我們。

Tags:TOKENTOKTOKEKENTIKTOKENQANX TokenThe Last McAfee TokenLeeds United Fan Token

金色財經記者Jessy 4月18日,胡潤百富發布了《全球獨角獸榜》,列出了全球成立于2000年之后,價值10億美元以上的非上市公司.

1900/1/1 0:00:00最近香港Web3.0大熱,熱到讓部分不太關注區塊鏈行業的朋友都開始有點蠢蠢欲動。按理說春末夏初,你稍微動下是可以的,但如果動的太多,可就容易扯淡了.

1900/1/1 0:00:00在上篇文章中我提到,Meta放棄了將NFT集成到他們的核心產品Facebook和Instagram的計劃。如果市場沒有因為銀行業的危機而陷入恐慌,這件事本應引起相當大的關注.

1900/1/1 0:00:004月22日消息,Galaxy研究副總裁ChristineKim發文總結第107次以太坊核心開發者共識會議,本次會議在對上海升級的成功進行簡短確認后,便開始討論Deneb的準備工作.

1900/1/1 0:00:00原文來源:「Biteye」社區 自ARB通證上線后,Layer2生態總鎖倉量創下歷史新高。從Layer2總質押量的增長趨勢可以看出,以太坊技術升級是確定性十分高的Web3長線敘事.

1900/1/1 0:00:00各位朋友,歡迎來到SignalPlus宏觀點評。SignalPlus宏觀點評每天為各位更新宏觀市場信息,并分享我們對宏觀趨勢的觀察和看法。歡迎追蹤訂閱,與我們一起關注最新的市場動態.

1900/1/1 0:00:00