BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD+0.67%

LTC/HKD+0.67% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+0.09%

SOL/HKD+0.09% XRP/HKD+0.5%

XRP/HKD+0.5%來源:UkuriaOC,Glassnode翻譯:金色財經

介紹?

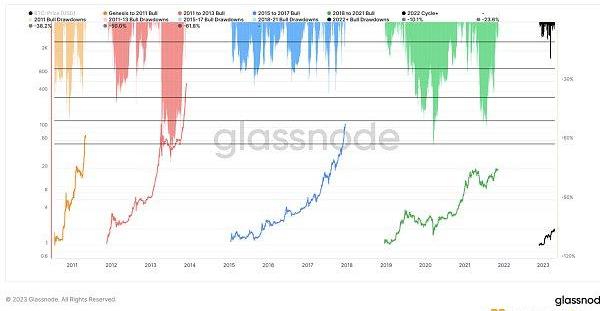

比特幣市場本周遇到阻力,從每周高點30,456美元回落至27,169美元的低點。從價格表現的角度來看,2023年的開局歷史上表現強勁,沿途出現了極少的顯著修正,最大修正幅度為-18.6%。

如果我們假設11月份的低點確實是較長期的低點,我們可以看到在此上漲期間,跌幅的規模相對于過去的周期來說較小。

在此背景下,本期將關注最近幾個月形成的供應基礎,然后跟進本周的利潤回吐行為。我們將參考幾個SOPR變量,這些變量提供了一種視角,可以比較在上漲的修正期間與更結構性的熊市趨勢中看到的典型行為模式。

供應基礎下方?

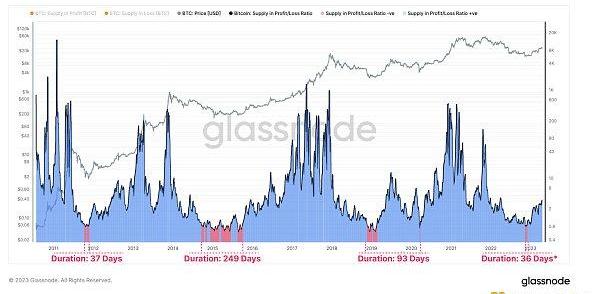

隨著2023年的強勁開局,整個市場已經自信地從未實現的虧損階段轉變為未實現的利潤階段,這表現為持有在利潤和虧損狀態下的供應急劇分化。隨著這種情況的發生,獲利的動機增加了。

CME比特幣期貨9月合約收報43385美元:金色財經報道,成交量最高的CME比特幣期貨2021年9月合約今日收漲1355美元,收報43385美元。2021年10月、11月及12月合約分別收報43520美元、43660美元和43830美元。[2021/9/23 16:59:25]

我們還可以通過計算供應中利潤和虧損的比率來看到這一點。今年,這個振蕩器已經達到逃逸速度,確認了在周期低位喪失主導地位的階段中的轉變,這種情況只出現在4638個交易日中的415個交易日中。

從機械上講,這些未實現利潤的大幅反彈是由價格上漲到在底部形成過程中積累的大量供應的密集區域以上引起的。我們可以通過檢查BTC和流通量百分比的主要周期低位所獲得的盈利供應的100天變化來量化這個機制:

美國銀行將提供加密托管產品,并以被選定管理NYDIG的比特幣ETF:美國銀行周二表示,除了近期對加密基礎設施公司Securrency進行戰略投資外,還將與一家未具名的次級托管機構合作,提供一種新的加密貨幣托管產品。美國銀行還宣布,它已被選定管理NYDIG的比特幣ETF(應獲得監管機構的批準),這是基于該行與NYDIG長期以來的私人基金服務關系。(CoinDesk)

此前消息,紐約數字投資集團(NYDIG)已經向美國證券交易委員會(SEC)提交了比特幣ETF的申請,希望其NYDIG比特幣ETF在紐約證券交易所(NYSE)上市。[2021/4/27 21:04:25]

2011年周期低點:+1.99MBTC2015年周期低點:+4.94MBTC2019年周期低點:+6.86MBTC2022年周期低點:+4.87MBTC當前的周期看到相當數量的供應重新進入了盈利位置,表明同樣強健的支撐位。

動態 | 投資資訊網站MSE澄清其創始人未參與比特幣交易廣告:投資資訊網站Money Saving Expert(MSE)發文稱,該網站客戶收到了以MSE創始人兼主席Martin Lewis形象為比特幣交易做廣告的電子郵件。MSE澄清稱,Martin從來不為產品做廣告,也不為MSE本身做廣告,不要被愚弄。(Money Saving Expert)[2019/9/19]

探索獲利行為比特幣現貨價格目前正在兩種受歡迎的鏈上定價模型之間交易;實現價格為19,900美元,代表供應的平均獲取價格,而實現到活躍比率為33,000美元。

這個第二個模型類似于HODLer隱含的公平價值,當更多的幣供應在投資者錢包中處于休眠狀態時,它將交易更高。現貨市場本周未能達到這個水平,在30,500美元左右達到峰值。

這表明市場已經從交易低于實現價格的“深度價值”區域轉變,并恢復到持有者隱含的“公平價值”水平。隨著這一情況的出現,我們也可以預期獲得更多便宜價格的硬幣時出現獲利行為的概率增加。

行情 | 比特幣價格再次突破8000USDT:火幣行情顯示,比特幣價格再次突破8000USDT,現暫報8019.56USDT。[2019/5/25]

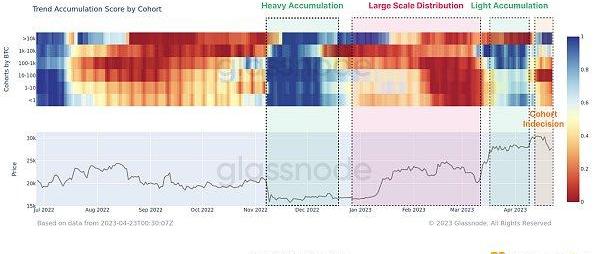

我們可以使用下面的圖表評估過去六個月各群體的累積和分配行為的變化:

階段1:在FTX之后,所有群體都出現了大量累積,有效地開始了周期低點的形成。階段2:在2022年殘酷的熊市后,隨著第一次重要上漲行情的到來,出現了1月至2月的分配行為。階段3:在市場勢頭增強、價格最終突破30,000美元的行情回升過程中,出現了輕度的累積行為。在最近幾周,我們可以看到一種混合的行為,表明除了持有10,000個或以上比特幣的最大實體外,所有群體都存在猶豫不決的情況。這與總體的整合、短暫突破30,000美元以及隨后本周的回落相吻合。

動態 | 最新調查顯示 93%的英國公民聽說過比特幣:最近的一項新調查顯示,93%的英國公民知道比特幣的存在。這項調查由YouGov進行,由《福布斯》雜志報道。盡管在過去一年中,比特幣市場一直處于熊市,但在某些人看來,比特幣似乎是傳統金融機構的一種日益增長的替代品。[2018/11/12]

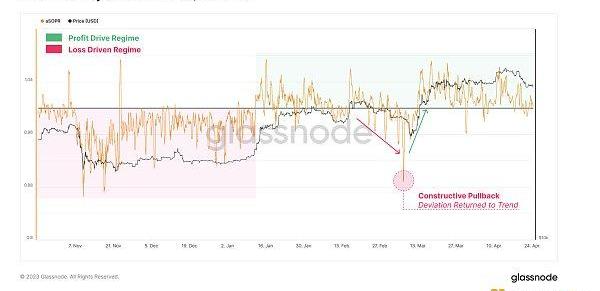

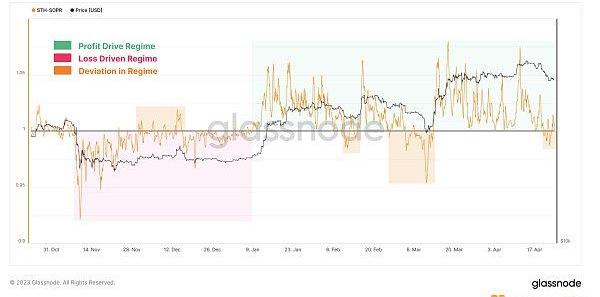

此外,SOPR指標還可以用于跟蹤市場范圍內盈利和虧損事件的規模。在這里,我們定義了一個由兩個二進制制度組成的框架,我們將利用它來定義市場行為模式:

虧損主導制度:連續打印出小于1.0的指標表明投資者正在鎖定虧損,而任何回到盈利的平衡點通常被用作出口點。盈利主導制度:連續打印出高于1.0的SOPR指標表明回到盈利主導地位。這通常伴隨著SOPR返回到盈利的平衡點被認為是近期價值點。

1月份出現了這兩種制度之間的明顯轉變,因為市場行為開始呈現與盈利主導制度相符的模式。目前,aSOPR正在重新測試1.0的盈虧平衡水平,這使得市場接近一個決策點。

我們可以在短期持有者SOPR變體中看到類似的結構,因為新獲得的硬幣已經回到了未實現的盈利。三月份的回調在心理關口20,000美元以下交易,然后經歷了一個強勁的上漲回歸。

這種SOPR模式通常在建設性回撤期間觀察到,并提供了一個向前解釋的指南。然而,如果持續一段時間低于1.0,可能會意味著一個更為繁重的情況,即水下持有者開始恐慌,進一步增加賣出的壓力。

SOPR指標指南:我們在GlassnodeAcademy中提供了詳細的SOPR指標指南和不同的變體供參考。

長期持有者SOPR變體往往更能反映宏觀市場變化。在經歷了長時間的實現損失期之后,長期持有者群體最終又回到了盈利性支出的制度,這種結構再次類似于過去周期轉折點的情況。

上周進一步探討了這個觀點,目前長期持有者群體主要由許多2021-22周期的持有者組成,其中許多人仍然處于虧損狀態,很可能會在市場復蘇期間形成阻力。

最后一部分,我們將檢查以美元計算的盈虧事件的變化,以將上述觀察結果相對于整個市場規模進行比較。

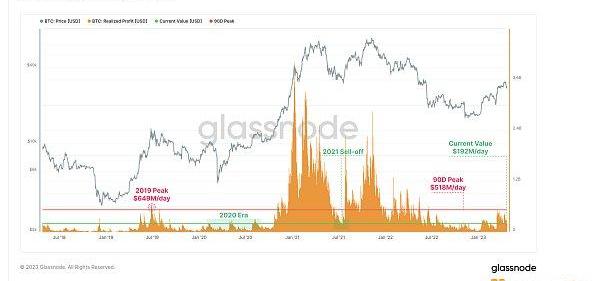

下圖顯示,今年以美元計算獲利的規模仍遠低于2021年周期高點,但與2019年觀察到的規模相似。需要注意的是,2019年市場價格從4,000美元上漲到14,000美元,其峰值比我們當前價格稍低,僅略低于28,000美元。

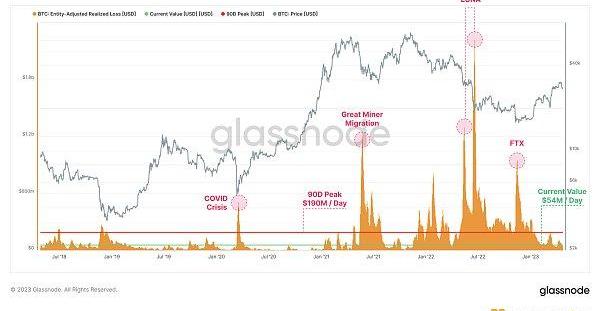

這種情緒也在實現損失領域得到了印證,實現損失持續下降。與2021-22年所有主要拋售事件相比,總損失仍然相當低。這表明在宏觀層面上,至少從廣泛持有者鎖定重大損失的角度來看,一定程度的拋售疲勞已經到達。

最后,我們可以評估所有實現利潤和損失事件的累積總和,通常稱為實現市值。在2020-21年的牛市兩個階段都經歷了顯著增長后,比特幣網絡在2022年經歷了顯著的凈資本外流,回落到2021年7月的水平。

實現市值最終在2023年穩定下來,并開始再次出現增長和正的資本流入。

總結與結論?

2023年BTC市場開局非常強勁,但遭遇到了首個明顯的阻力,導致價格回落至3萬美元。與此同時,很多人的持倉已經回到了買入價以上,創造了一個更加有利和盈利的環境。

相對于該資產的規模,實現的利潤總值仍然相對較小,但它們與2019年的漲至14,000美元的規模相當。目前,幾個錢包組合的積累和分配行為混雜不一,市場顯得不如今年第一季度那么果斷。

1.深扒DWF:把二級市場行為包裝成投資創始人備受質疑近期,DWFLabs動作頻繁,就在昨天,其對外宣布又下大手筆6000萬美元與EOS的合作.

1900/1/1 0:00:004月12日起,由萬向區塊連實驗室、HashKeyGroup聯合推出2023香港Web3嘉年華將在香港連續四天舉行.

1900/1/1 0:00:00自第一個加密貨幣出現以來,單體區塊鏈一直是行業標準,但這種情況正在迅速改變。2023年,隨著以太坊合并成功、Layer2Rollups生態爆發,以太坊系統轉向了模塊化架構.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:0021:00-7:00關鍵詞:Kraken、蘇富比、ChatGPT、dForce、Immutable1.CME“美聯儲觀察”:美聯儲5月加息25個基點的概率為68.3%;2.

1900/1/1 0:00:00作者:火火 根據DuneAnalytics的數據,截至2022年底,以太坊主鏈上的日均交易數超過了170萬筆,而Layer2解決方案的日均交易數也在持續增加,甚至超過了以太坊.

1900/1/1 0:00:00