BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+1.06%

ETH/HKD+1.06% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+2.08%

ADA/HKD+2.08% SOL/HKD+4.34%

SOL/HKD+4.34% XRP/HKD+1.28%

XRP/HKD+1.28%文章作者:0xShadow

文章編譯:Blockunicorn

LSD將是DeFi生態系統的催化劑,通過合理利用LSD資本效率,可以撬動ETH的資產杠桿,這些釋放出來的流動性杠桿將大幅增加鏈上的資產價值和TVL,帶來第二個DeFiSummer。

LSD是加密領域新的敘事,這是一個潛在的賺取巨額利潤的機會,還記得上一個DeFiSummer嗎,早期參與者輕松賺取超過數百萬美元的資產,現在在LSD,同樣的機會來了,但大多數人還并沒有意識到這一點。

LSD流動性質押衍生品,是用戶通過聯合質押方式質押ETH換取的憑證,LSD代表了持有者的質押資產,LSD是DeFi衍生品賽道的一股強勁勢力,持有LSD可以享受質押收益,同時可以釋放質押ETH的流動性。

序章

上海升級拉開了ETH規模質押的序幕,LSD撬動質押資產流動性的杠桿

分析:頂級DeFi協議財庫已經歷高達90%的大幅下降:7月16日消息,The Block Research發推稱,頂級DeFi協議的財庫已經經歷了高達90%的大幅下降。減少的原因可能是財庫持有協議原生代幣的很大一部分,其價格在持續的市場低迷期間急劇下跌。[2022/7/17 2:18:20]

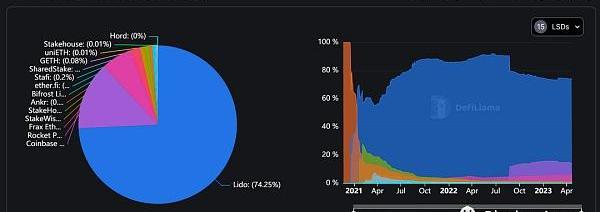

以太坊的質押的體量超過150億美元,數據來自defillama

截至目前,以太坊的抵押比例僅為14.87%,與Cardano的64.98%、Solana的72.5%以上和Avalanche的61.04%相比,這個比例非常低,因為在上海升級之前,質押的ETH資產不能被取回,也就是說這部分資產會一直處于被鎖定狀態。上海升級后,打通了ETH質押提取的最后一道關卡,掃清了ETHPOS質押進入的障礙,將會使更多的ETH份額進入POS節點質押,為以太坊提供更加安全的節點驗證外,同時也釋放了更多的LSD份額進入加密市場。

Injective和跨鏈DeFi協議SuperFarm合作將推出Injective NFT:3月18日,去中心化交易所Injective Protocol官方發文宣布,已與跨鏈DeFi協議SuperFarm進行合作,將推出Injective NFT。注:SuperFarm為跨鏈DeFi協議,旨在通過將任何代幣引入NFT市場,而不需要任何代碼。[2021/3/18 18:55:29]

自上海升級后,徹底打通了以太坊質押的任督二脈,以太坊質押數量不斷上升,質押節點也在不斷增多。

以太坊質押數據變化曲線數據來自OKLink

當前以太坊上Defi協議總鎖倉量約為127.3億美元:據歐科云鏈OKLink數據顯示,截至今日18時,當前以太坊上Defi協議總鎖倉量約合127.3億美元。其中排名前三的分別是Uniswap V2 29.4億美元,環比上升0.44%;Maker 20.3億美元,環比上升2.04%以及Curve 14.2億美元,環比下降1.79%。[2020/10/14]

以太坊驗證節點數據曲線,數據來自StakingReward

為什么LSD是牛市催化劑

LSD潛在市場規模巨大

按照主流公鏈平均質押率45%來算,目前以太坊質押率是15%,至少還有三倍的增長空間,目前流動性質押衍生品的占比約33%,按照未來三年以太坊質押率達到45%,那么約15%的ETH最終轉為LSD,按照目前以太坊2300億美元的市值,大約345億美元的資產會通過LSD來表達,再加上各類LP憑證資產,LSD及相關資產規模將超過500億美元,如果這些資產可以通過合理的杠桿放大,將會產生超過千億美元的流動性。

OKEx DeFi播報:DeFi總市值104.8億美元,OKEx平臺SFG領漲:據OKEx統計,DeFi項目當前總市值為104.8億美元,總鎖倉量為135.0億美元,DeFi賺幣產品累計總投資額179,990,000美元。

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是SFG、MXT、JFI。截至17:30,OKEx平臺熱門DeFi幣種及賺幣產品數據如下。[2020/9/29]

加密市場需要LSD作為新的敘事

自上一波牛市崩盤以來,市場一直長期處在熊市和猴市,在美元加息的大背景下,加密市場一直處在一個低流動的市場狀態,整個DeFi市場都迫切需要一個新的敘事來重新點燃資本對DeFi的熱情,而LSD資產和LSDFi應用已經成為了以太坊生態的重要組成部分,在整個加密市場,LSD是唯一能夠具備穩定收益和ETH充沛流動性的資產,通過LSD,用戶可以將質押得鎖定得ETH轉化為流動性資產,參與流動性挖礦等操作,從而獲得更多收益,LSD將會成為新的敘事為加密市場帶來豐富的可組合性。

DeFi平臺疑似遭受其頂級礦工51%的攻擊:DeFi平臺PegNet似乎遭受了51%的攻擊,該網絡的4名礦工欺騙性地創造了670萬美元的穩定幣資金。

4月22日,四名礦工實施了這次攻擊,他們控制了PegNet 70%的哈希率。這些礦工未能成功清算這些資金,現在他們聲稱,這只是一次安全滲透測試。[2020/4/23]

加密市場的繁榮由杠杠撬動

穩定幣和借貸造就了上一輪DeFi繁榮,穩定幣在其鼎盛時期占整個DeFi市場的30%以上,其核心是通過循環抵押為加密資產增加杠桿,通過杠桿撬動的流動性為加密市場創造了充沛的流動,這些流動性會通過流動性激勵引導進入到各個協議,變成各個協議的TVL,而LSD在享受ETH質押收益的同時可以釋放質押ETH的流動性,本身就是ETH的流動性杠桿。所以通過組合性可以釋放更大的資本效率。

LSD是加密市場利基資產

由于以太坊公鏈的生態活躍度和穩定激勵,以太坊質押收益可以視為加密原生無風險利率,LSD通過釋放ETH質押資產的流動性可以撬動ETH更高的資本利用率,甚至利率基準Staking收益率遠高于之前的借貸利率。ETH作為加密領域流動性最好的資產之一,本身具備充沛的流動性,而其質押憑證LSD資產將會成為ETH的利基資產,上海升級打通了LSD產品最后的提現環節,LSD的錨定性和流動性大幅提升。

LSD引領DeFi3.0

持續性收益積木

上一輪DeFi協議最大的問題是大部分協議通過高額的資本租賃費引導流動性,但無法提供持續性收益,最終變為旁氏模型進入死亡螺旋,大量的協議死亡,使DeFi行業進入流動性寒冬,而LSD作為ETH標準的無風險利率,通過搭建基礎的收益積木,可以為上層的收益建立基礎的持續性低風險收益,以解決DeFi協議收益持續性問題。

循環套娃的基礎組件

LSD是標準的流動性憑證協議,可以被輕易的整合到鏈上各個協議上,通過協議的可組合性,疊加收益杠桿,可以將釋放出LSD最大化資本效率。這會帶來新一波基于LSD資產的DeFi創新潮,重新帶來DeFi的高光時刻。

承載資本收益的載體

市場在牛市中的收益率明顯高于熊市,但這種投資收益率的不穩定性,即便擁有長久期負債的投資者希望投資于較低風險的“類債券”機會,但也很難找到合適的低風險標的。

而ETH鏈上收益源加密原生無風險利率收益可以承載大量資金的收益需求,這可能會重新引起傳統機構的興趣,我們甚至可以將ETH質押憑證LSD視為加密市場的低風險國債,由于其最大的利息來源甚至已經超過貸款,加上其充沛的流動性和豐富的可組合型,可以有效將Staking收益通過DeFi傳導至整個鏈上世界,成為DeFi世界的利率標桿。有了Staking收益率以后,可以以這個為基礎做更多的金融創新,疊加杠桿,拉動ETH生態的M2,為資本獲得更高的投資回報率。

如何在這一波LSDSummer找到機會

協議層和創業者

1.對于協議來說,可以整合LSD資產到協議,通過激勵來引導LSD資產規模,占據市場份額。

2.對于創業者來說,構建LSD資產的套娃協議,將LSD資產杠桿利用最大化,進一步提升LSD資本效率。

3.或者整合去構建更加高效,更加去中心化的質押基礎設施。

對于用戶

1.參與POS質押,賺取以太坊質押的穩定收益,通過LSD憑證釋放資產杠桿,獲得更多收益。

2.發現和參與新的基于LSD的DeFi協議,賺取早期的Alpha收益。

3.關注LSD生態的創新,會有更多創新項目以LSD作為底層資產。

一些關于LSD的創新項目(非投資建議)

釋放LSD資本效率:DankProtocol;

推動LSD資產的采用:EigenLayer、Lybra;

指數產品:IndexCoop;

推動LSD質押去中心化:unshETH;

總結

LSD作為DeFi3.0的基礎積木組件,通過靈活的可組合性極大釋放質押以太坊的資產效率,通過幾乎無風險的收益標的,可以為加密領域帶來新的敘事,這會進一步撬動ETH的資產杠桿,重新帶來以太坊DeFi生態大爆發。

Tags:LSDEFIDEFDEFIFOOLSDOGEDeFi WarriorDeFi.chPhoenix Defi Finance

2022?年起,隨著Multichain、Succinct與Celer等眾多跨鏈項目推出ZKP跨鏈測試網,基于ZKP的輕客戶端跨鏈成為行業熱點.

1900/1/1 0:00:004?月?14?日,在行情回暖、香港大會的熱切氛圍中。加密礦企比特小鹿上市的消息傳遍加密世界。“我們與?BlueSafari?的業務合并的完成是比特小鹿新時代的開始.

1900/1/1 0:00:00頭條 ▌AI社交資訊流媒體Techub.NEWS產品正式上線據官方消息,AI社交資訊流媒體平臺Techub.NEWS今日在香港數碼港舉辦首屆新聞發布會,標志著產品的正式上線.

1900/1/1 0:00:00隨著數字時代的來臨,Web3化成為社會熱議的焦點,也是企業最希望尋求突破的一個訴求,如何擁抱Web3,借力進行數實融合,并且取得階段性的成效?圍繞這個話題,日前.

1900/1/1 0:00:00開篇語 “狼來了,狼來了……”AI這次真的來了,如洪水猛獸,短短兩個月時間,OpenAI旗下的ChatGPT月度活躍用戶數突破了一億大關,成為歷史上增長最快的應用之一.

1900/1/1 0:00:00自誕生起的15年間,比特幣很少被用于點對點轉賬及價值存儲外的其他用途。但隨著Ordinals?協議的出現,這條古老的公鏈也煥發了新的生機.

1900/1/1 0:00:00