BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD-0.48%

ETH/HKD-0.48% LTC/HKD+1.23%

LTC/HKD+1.23% ADA/HKD-1.47%

ADA/HKD-1.47% SOL/HKD-0.77%

SOL/HKD-0.77% XRP/HKD-2.12%

XRP/HKD-2.12%原文作者:YuukiYang、LDCapitalResearch

導讀:

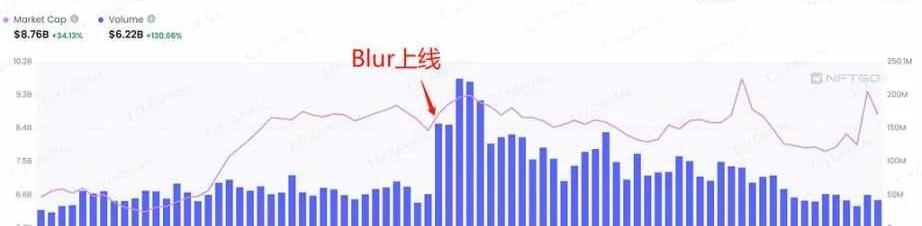

2023年的NFT市場可以以2月14日Blur上線作為分水嶺。2月14日之前NFT項目、交易平臺、借貸產品三大核心交易標的價格不斷攀升;Blur上線之后整個NFT市場迅速由牛轉熊,NFT地板價不斷下降,交易平臺代幣Looks與X2Y2相較2月份價格高點已下跌80%?,Bend、Jpeg等借貸協議由于NFT抵押品價格的下降采用率、TVL與幣價也進入了下降通道。目前NFTFi發展如何?近日Blur又發布新產品Blend進入NFT借貸賽道,又可能會對NFT生態產生什么沖擊?

摘要:

NFT目前缺乏新敘事與新資金入場,高交易抽水使得目前NFT場內資金不斷萎縮。2022年市場由牛轉熊之后NFT的核心玩法仍然聚焦PFP,頭部項目也未經更迭,NFT交易人數不斷下降,市場整體缺乏新玩法與新資金。NFT交易的高中間費用使得NFT在交易過程中大量的資金被項目方和交易平臺抽取離場;據NFTGO數據,估算NFT的交易成本已經達到NFT總市值的24%?;在這個角度也可以部分解釋為何Blur上市后為NFT市場提供充足流動性卻導致NFT項目量升價跌這一情況的發生。總的來說,在市場缺乏新玩家進入的背景下,NFT場內的存量資金不斷萎縮成為當前NFT價格不斷下跌的主要原因之一;增量資金的入場、市場偽買方流動性的下降或交易成本的降低是NFT價格企穩的觀察指標。

NFT交易平臺惡性競爭已至后半程但賽道拐點未現,累積代幣赤字帶來的集中拋壓是Blur面臨的難題。目前NFT交易平臺賽道仍處于惡性競爭的階段,主流平臺交易費率已降至0?,來到了最激烈的階段。新的綜合性NFT交易平臺搶占市場的情況大幅改善,但來自NFT的真實交易需求還未見增長,整體賽道的拐點還未顯現。之于Blur,其通過對買方流動性的有效激勵搶占了當下大部分的市場份額,但空投預期的激勵方式掩蓋了其產品上線以來代幣層面累計的赤字,如果未來Blur的流動性激勵成本集中釋放可能會對其價格產生較大影響;據目前信息,BlurSeason?2將會空投超3億代幣,占目前流動量的65%?。核心需關注Blur能否推出有效的經濟模型在避免代幣大量拋售的同時實現對流動性提供者持續綁定。

Polyhedra Network推出跨鏈數據可用性協議Greenfield zkMessenger:4月23日消息,ZK基礎設施初創公司Polyhedra Network宣布推出由BNB Greenfield和zk Bridge提供支持的跨鏈數據可用性協議Greenfield zkMessenger,允許用戶跨鏈發送Web3消息。Polyhedra Network表示,其協議通過使用BNB Greenfield提供的數據可用性來確保數據安全,將用戶數據安全地存儲在BNBGreenfield去中心化存儲網絡中,并通過zkBridge協議實現Web3中大規模數據的跨鏈數據可用性。

此前報道,Polyhedra Network 宣布在 zkBridge.com 上發布 zkBridge 主網 Alpha 版本,目前支持包括 BNB Chain、Ethereum 和 Arbitrum 等在內的 10 條區塊鏈網絡的主網。Polyhedra Network 于 2023 年 2 月份完成 1000 萬美元融資,Binance Labs 和 Polychain Capital 領投,Foresight Ventures、Animoca Brands 和 Dao5、ABCDE、Sparkle Ventures、KuCoin Ventures、DHVC、OMA3、Galxe、SPACE ID 等參投。4 月初,Polyhedra Network 完成 1500 萬美元 Pre-Series A 輪融資,Polychain Capital 領投。[2023/4/23 14:21:38]

熊市下借貸產品缺乏真實需求,等待NFT市場的整體回暖,RWA權益型NFT、半同質化代幣、Ai+NFT等可能成為新方向。Blend上線對Bend與Jpeg價格短期產生較大影響,但目前對其業務影響較小;主要是由于目前NFT借貸缺乏真實需求,驅動Blend業務量的提升的主要原因是積分激勵,Benddao高額的利率補貼、Jpegd中Peth對eth的正溢價也佐證了NFT借貸需求匱乏的情況。之于Blur,Blend借貸產品目前本質還是協議支出而非收入,同時借貸賽道估值與交易賽道估值存在數量級差距,故Blend目前對于Blur幣價提振的作用有限。由于借貸產品的需求會在牛市加杠桿中不斷放大,所以底層抵押品價格的上漲、抵押品范圍的擴大是借貸賽道的爆發的重要觀察指標。

NFT項目0N1 Force宣布已被Old Fashioned Research收購:2月22日消息,NFT 項目 0N1 Force 宣布已被 Old Fashioned Research 收購,具體金額暫未透露。目前 0N1 Force 創始人已經離開項目團隊,現任項目負責人 Henry Finn(又名 Starlordy)將成為該公司的首席執行官。

據悉,Old Fashioned Research 由前 Binance 高管和投資團隊于 2021 年 7 月創立。

0N1 Force 于 2021 年 8 月首次鑄造,是 7,777 個具有側面特征的 NFT 的集合。它是市場上首批動漫 NFT 系列之一,此后在所有市場上的交易量已累計超過 54,000 ETH(9,000 萬美元)。[2023/2/22 12:23:26]

風險:ETH鏈上收益率的提高擠壓NFT借貸需求、Blur流動性成本的集中釋放影響價格、團隊與合約風險。

一、缺乏新資金、交易高抽水導致NFT價格不斷下跌

NFT目前缺乏新敘事與新資金入場,高交易抽水使得目前NFT場內資金不斷萎縮。2022年市場由牛轉熊以來NFT的核心玩法仍然聚焦PFP,頭部項目也未經更迭,NFT交易人數不斷下降,市場整體缺乏新玩法與新資金。具體來看:

近一年NFTTraders不斷下降,自去年5月由Luna崩盤引發市場整體的系統性風險之后,NFT市場的Sellers持續大于Buyers。

圖表1:NFT交易人數不斷下跌,來源:NFTGo,LDCapital

NFT交易的高中間費用使得NFT在交易過程中大量的資金被項目方和交易平臺抽取離場;據NFTGO數據,NFT總市值88億,總成交量418億,在總市值的統計中存在45%的“Others”,這其中大量NFT缺乏活躍成交,處于有價無市的狀態;在總成交量的統計中去除了刷量交易;在總市值高估,總成交量低估的情況下,以5%的抽水估算,NFT的交易成本已經達到NFT總市值的24%?;在這個角度也可以部分解釋為何Blur上市后為NFT市場提供充足流動性卻導致NFT項目量升價跌的發生。總的來說,在市場缺乏新玩家進入的背景下,NFT場內的存量資金不斷萎縮成為當前NFT價格不斷下跌的主要原因之一。

數字資產監管機構Nexo 完成對 Yield Inc 1000 萬美元的戰略投資:數字資產監管機構Nexo已完成對Yield Inc公司 1000 萬美元的戰略投資。Yield Inc公司主要致力于構建一種名為Yield的協議,通過培育新生的 DeFi 債券市場來實現固定利率借貸。據悉,Nexo 的目標不僅是為其提供必要的資金,而且還幫助 Yield 努力構建傳統金融產品的 DeFi 原生版本。(Crypto News)[2021/7/12 0:46:18]

圖表2:NFT市場整體的量價情況,來源:NFTGo,LDCapital

圖表3:Blur上線后,NFT呈現量升價跌,來源:NFTGo,LDCapital

在該角度預判NFT價格拐點的出現的相關指標:新資金的入場,Buyers>Sellers;市場偽買方流動性的下降或交易成本的降低。

二、NFT交易平臺賽道拐點未現,累積代幣赤字帶來的集中拋壓是Blur面臨的難題

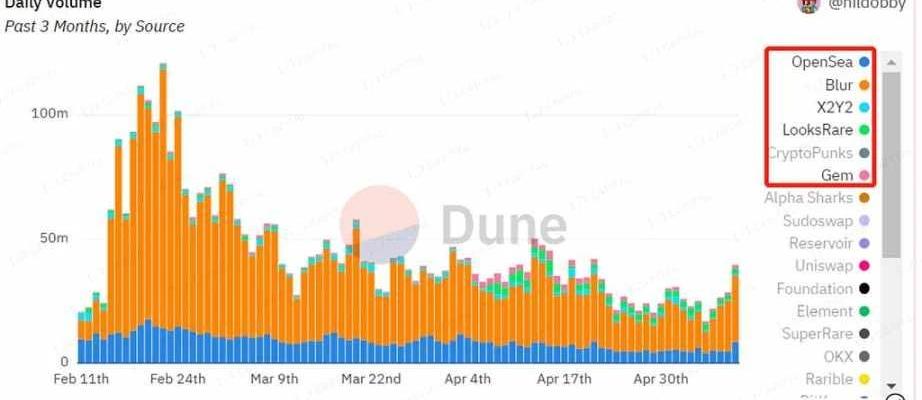

NFT賺錢效應不斷下降,NFT交易平臺不斷推陳出新,尤其是Blur的攪局將NFT交易平臺的競爭推向最白熱化的階段。由于Blur執行的0手續費政策與BidPool提供的充足流動性迅速攫取了市場中最高的成交量,即使Opensea迅速采取了調整手續費、優化產品功能等一系列措施仍然效果欠佳,Looksrare與X2Y2市占率進一步萎縮,從幣價表現上來看已較2月高點跌去近80%?。

Genesis Shards融資270萬美元,LD Capital、Spark Digital Capital等參投:3月24日消息,基于Polkadot的去中心化生態系統Genesis Shards宣布融資270萬美元,投資方包括3Commas、OKEx旗下Block Dream Fund、LD Capital、Spark Digital Capital、Momentum 6、Solidity Ventures、BlackEdge、Morningstar、BitBloc、Blocksync、Chain Capital、X21、Astronaut Capital、Moonrock Capital、Moonwhale Ventures、PNYX Ventures、AU21 Capital、Master Ventures、PetRock Capital等。(Ambcrypto)[2021/3/24 19:14:24]

圖表4:NFT交易平臺的成交量分布,來源:Dune,LDCapital

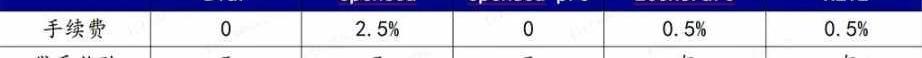

目前主流NFT交易市場的收費情況:在Blur憑借0手續費與高買方流動性迅速搶占市場后,Opensea曾階段性的調整交易手續費至0?,后恢復2.5%但將原NFT聚合器Gem打造為新產品Openseapro,執行與Blur相同的0手續費,打造與Blur相似的前端界面;Looksrare也受其影響將原本2%的手續費政策調整為0.5%?;NFT交易市場的競爭進入最白熱化的階段。

圖表5:主流NFT交易市場的手續費情況,來源:LDCapital

關注核心標的Blur,目前市場中對于Blur的分歧較大。一部分投資者認為Blur已經全面超越Opensea成為NFT交易平臺的龍頭,同時對項目團隊與投資團隊信心較強,在看好未來NFT市場的情況下認為Blur應該享有更高的估值溢價;另一部分投資者認為Blur目前的0收費政策、與積分激勵的經濟模型不可持續,Blur如果要獲得長期發展面臨很大的不確定性。

SPDR Gold Trust持倉較上日增加13.17噸 增幅1.41%:全球最大黃金ETF--SPDR Gold Trust持倉較上日增加13.17噸,增幅1.41%,當前持倉量為949.15噸;全球最大白銀ETF--iShares Silver Trust持倉較上日增加69.63噸,當前持倉量為11986.89噸。[2020/3/26]

先從產品角度來看Blur與Looksrare、X2Y2的區別:除去基本交易功能,Blur目前最大的成功在于對流動性的激勵尤其是買方流動性的激勵。回顧NFT交易平臺迭代的歷史:發Token的平臺,Looksrare最早采取交易挖礦的形式激勵交易,X2Y2開始是掛單挖礦主要激勵賣方流動性,后又轉為與Looksrare相同的交易挖礦,時間線再往后Looksrare開始掛單挖礦但是激勵買賣雙邊,之后切換為主要激勵賣方,最終出現Blur主要激勵買方流動性。

這背后的邏輯線條是:在早期收手續費且手續費歸屬平臺這個經濟模型下,激勵交易的經濟模型設計可以讓團隊和持幣者獲得很高的收入。Looksrare早期通過這一舉措賺取了大量利潤,但究其本質還是變相賣幣;X2Y2最早沒有把握住這一點,團隊和國庫幾乎沒有收入,面臨發展難以為繼的局面,所以后面也調整為了交易挖礦。但交易挖礦對真實用戶的激勵作用很低,不利于產品構建出網絡效應,基于發展的維度,后續Looksrare開始掛單挖礦激勵流動性,最早是買賣雙邊激勵力度一樣;但是由于NFT的交易模式是賣家出手續費同時賣一決定地板價,對賣方的激勵有利于壓低地板價;所以在當時聚合器已經成為流量入口買家核心關注地板價的市場情況下,買賣雙邊同步的激勵效果不如只激勵賣方,然后就看到Looksrare調整了掛單挖礦的模型為主要激勵賣方;直到今年2月中旬Blur上線,其通過Bidpool對買方流動性的激勵大獲成功,這其實和市場發展階段息息相關,一是該階段NFT交易平臺已經內卷到不收手續費,如果Blur仍然采取收取NFT交易手續費同時代幣補貼的交易挖礦模式,其也難逃Looksrare與X2Y2發展的老路;當然Blur可以執行真正的0手續費政策也和其自身資源稟賦有關,Blur獲得的兩輪融資使得其可以放棄短期團隊收入加速市場搶占。二是整個NFT市場的持續性降溫讓此時的交易痛點從之前買到低價的NFT變成將NFT盡可能的高價賣出,而此時Blur激勵買方流動性正好契合了這一痛點;在訂單簿式的交易系統中,對買賣雙方的激勵力度需要根據市場階段適時調整,這也對Blur團隊的市場敏感性與機動性提出更高要求。

參考DEX與其他交易平臺的發展經驗,一個有能力跨越周期的優秀平臺型產品的核心競爭力體現在其跨邊網絡效應的構建或對資產發行方、用戶或做市商一方或多方形成利益強綁定。從該角度看在NFT交易平臺這個賽道里,由于鏈上用戶與資產發行方的高流動性,對跨邊網絡效應的構建還未見其形。目前Blur通過積分激勵的形式綁定了一批流動性提供者,這是其當下階段獲得成功的核心原因,但要觀察其可持續性。

在經濟模型角度,目前對于核心標的Blur最大的問題在于Season?2的巨量空投如何消化。Blur通過空投預期而非傳統社區激勵線性釋放的方式掩蓋了平臺的流動性成本支出,從2月中旬上線到現在還未暴露其代幣層面的赤字。按照目前的公開信息,BlurSenson?2將發放超過3億規模的代幣,占目前流通量的65%?,如Blur不能適時調整經濟模型控制排放,加大鎖定,其二級市場價格屆時可能會面臨較大壓力。這里核心需關注Blur能否推出有效的經濟模型在避免代幣大量拋售的同時實現對流動性提供者持續綁定。還有一點需要注意,?6月14日,Blur投資人與團隊份額存在大額解鎖約2億枚,占目前流通量的42%?,其中團隊解鎖約1.2億枚占目前流通量的26%?;投資人解鎖約0.8億枚占目前流通量的16%?。

圖表6:6月14日,Blur面臨2億枚大額解鎖

三、熊市下借貸產品缺乏真實需求,等待NFT市場的整體回暖

由于2月中旬以來NFT價格的不斷下跌,借貸協議Benddao、Jpegd等借貸協議的采用率、TVL與幣價也進入了下降通道。

來源:Dune,LDCapital

圖表7:6月14日,主流借貸產品在2月中旬后業務量逐步下滑

Paraspace上線以來由于其U本位借貸功能、Ape借貸與自動復利的推出在NFT借貸賽道下行的趨勢下獲得了較好的成績,成為Benddao有力的競爭對手。2月中旬以來,NFTU本位價格不斷下跌,ETH的價格卻不斷上漲,這使得用戶抵押NFT借出ETH相較于借出USDT承擔了更大的虧損;Benddao之前只提供ETH的借貸,而Paraspace在提供ETH借貸的同時也提供了USDT的借貸,多元化的產品結構在目前的市場環境下為其捕獲了大量TVL。

仍需關注的是ETH上海升級為鏈上帶來了約5%的ETH本位無風險收益率,借貸產品的ETH存款池預計會受此沖擊不斷萎縮直至利率搬平,這也是以Benddao為代表的NFT借貸產品的面臨的不利局面。不過近日Benddao通過了新增穩定幣借款池的提案以抵御來自行業風險與賽道的競爭。

Jpegd作為CPD借貸協議,受鏈上ETH本位無風險收益率上升的沖擊較小,其通過不斷的累計CVX獲得Crv的治理權降低協議長期發展的流動性激勵成本,但由于其與產品功能與Curve的結合使得產品復雜度相較于Benddao與Paraspace大幅提升,同時使用Jpegd也會產生較高的GAS費。目前來看Jpegd通過與Curve的組合一定程度上降低了協議的長期運營成本但使得產品結構稍顯復雜。

近日Blur上線BlendNFT借貸產品之于NFT借貸賽道也如平湖投石掀起諸多波瀾。Blend上線之后,Bend與Jpeg幣價大幅下跌,NFT的價格開始回升但Blur本身的幣價表現不佳,具體來看:

Blend本質有別于Benddao與Jpeg點對池借貸的模式,是一款無借貸到期日的點對點借貸產品。其在理性貸款人假設下設計創新的再融資拍賣機制,實現了無外部預言機喂價、無到期日、允許貸款人隨時退出的同時保護借款人的利益等諸多增強用戶體驗的功能。

由于Blur在NFT市場的強大影響力結合Blend的多處創新,Blend產品上線以來TVL迅速攀升,從未償貸款角度來看,Blend上線兩天后,未償貸款已至1658?w美元,達到Benddao當時的73%?,Bend與Jpeg價格受此沖擊快速下跌。但需要關注的是在Blend業務拓展如此迅速的同時,BendDao、Jpegd與Paraspace的TVL并未出現下降的情況。如此看來Blend之于NFT借貸市場,是Blend通過積分激勵創造了需求,本質是協議支出,而非基于真實的借貸需求推動了Blend的業務發展為其產生利潤。結合NFT借貸賽道與NFT交易平臺賽道目前的估值差距巨大,從MC角度來看:當前BlurMC?2.1億,而此前NFT借貸龍頭協議BenddaoMC僅449萬,JpegdMC僅1370萬,存在數量級的差距,故在當前階段Blend并未對Blur幣價的提升做出太大貢獻。

對于Blend借貸產品,要警惕目前多數貸款人動機在于刷Blur積分,真實貸款端的資金量不充足,借款人的抵押品頻繁被貸款人發起再融資拍賣,導致借款人真實承擔的的借款利率過高,或NFT被清算產生損失。

總結

總的來說,借貸產品本質是做多資產價格的工具,牛市加杠桿,熊市也可以作為另類的流動性退出渠道,借貸產品與NFT價格的回升相輔相成,借貸基礎設施的完善有利于NFT價格的維持但真正的驅動力還是來源于底層資產的爆發放大借貸產品需求以及推動整個NFTFi生態的繁榮。目前來看值得關注的新方向有RWA催生的權益類NFT、EIP-3525帶來的半同質化代幣、Ai+NFT的新玩法等。

作者:西柚,ChainCatcher近日,由于ordi代幣的財富效應,吸引了一大批用戶涌入比特幣網絡交易BRC-20代幣,導致比特幣鏈上擁堵嚴重、Gas費激增.

1900/1/1 0:00:00最近有報道稱,FacebookInc.將要更名為元宇宙公司,而這個不太新穎的名詞已經成為了全球的頭條新聞.

1900/1/1 0:00:00XEN起因 谷歌前21號員工提出了一種新的挖礦機制:參與證明,只需要提供ETH主網的gas費即可參與,可選擇挖礦時間,時間越長能夠提取的代幣越多,全球rank排名越高能拿到的幣也越多.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00秘魯中央儲備銀行(BCRP)行長JulioVelarde宣布,他們正在與全球其他的中央銀行合作開發CBDC.

1900/1/1 0:00:00電動汽車制造商特斯拉周一公布,特斯拉在2021年第一季度出售了其持有的部分比特幣,價值2.72億美元.

1900/1/1 0:00:00