BTC/HKD+1%

BTC/HKD+1% ETH/HKD+1.36%

ETH/HKD+1.36% LTC/HKD+1.42%

LTC/HKD+1.42% ADA/HKD+3.01%

ADA/HKD+3.01% SOL/HKD+0.94%

SOL/HKD+0.94% XRP/HKD+2.13%

XRP/HKD+2.13%來源:德瑞VIP

作者:SuZhu

到目前為止,作為Deribit交易參與者,您已經熟悉看漲期權和看跌期權——包括賣出期權來收取權利金,同時在不利的價格中承擔虧損,或者如果您能準確預估價格變動的區間,則買入期權來獲利。?下面我們再來復習下相關的一些基本策略。

出于本文的目的,我們將重點關注看漲期權策略,請記住,這里討論的所有看漲期權策略都適用于看跌期權策略,但收益方向相反。

買期權

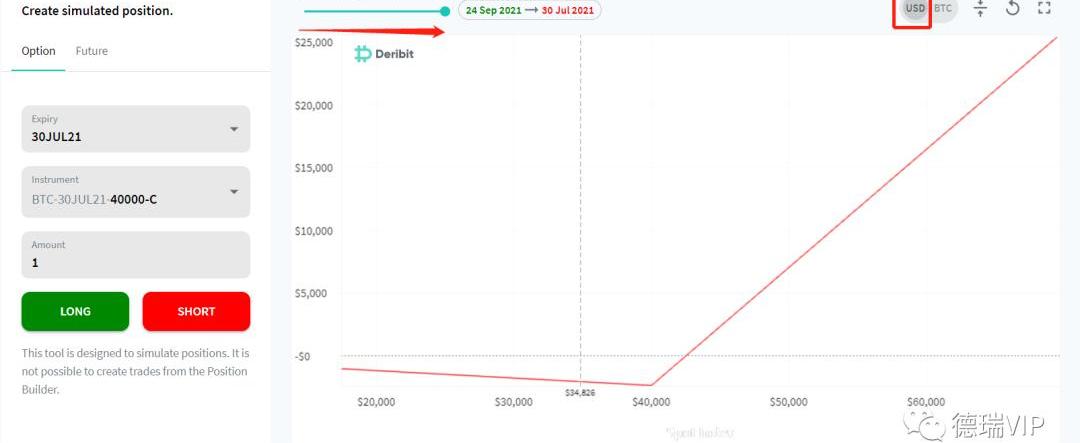

在這里,我們將使用Deribit上的PositionBuilder頭寸計算器更詳細地介紹期權到期時的收益圖。你可以在這里自己嘗試:https://pb.deribit.com/。

出于本文的目的,我們將查看以美元計的盈虧。?同時,我們把到期時間條一直拖到最右邊來僅查看期權到期時的收益圖,如下面的調用圖所示:

去中心化期權平臺Opyn推出策略產品Zen Bull Strategy:12月22日消息,去中心化期權平臺Opyn宣布推出策略產品Zen Bull Strategy。據介紹,該產品將用戶存入的ETH分別投入其crab strategy產品和lending pool。前者允許用戶從Crab的空頭oSQTH倉位中賺取ETH回報,后者幫助用戶借入美元,以購買更多的ETH。該策略產品適用于ETH緩慢上漲的市場行情。[2022/12/22 22:01:23]

關于上面的收益圖的一些說明:

如果BTC上漲超過4萬行權,則美元計價的盈虧是線性的。如果到期后BTC仍低于4萬,您可以看到該頭寸的美元損失隨著BTC下跌而減少。這是因為您支付的權利金是BTC,這個盈虧會按照BTC的美元價格來計算。當然,在交易時,您已按當時的美元價格支付了BTC。您可以交易時通過回購BTCUSD的數量來對沖這種風險,因此實際上您可以認為您的美元盈虧損失在到期前保持不變。

合成期貨

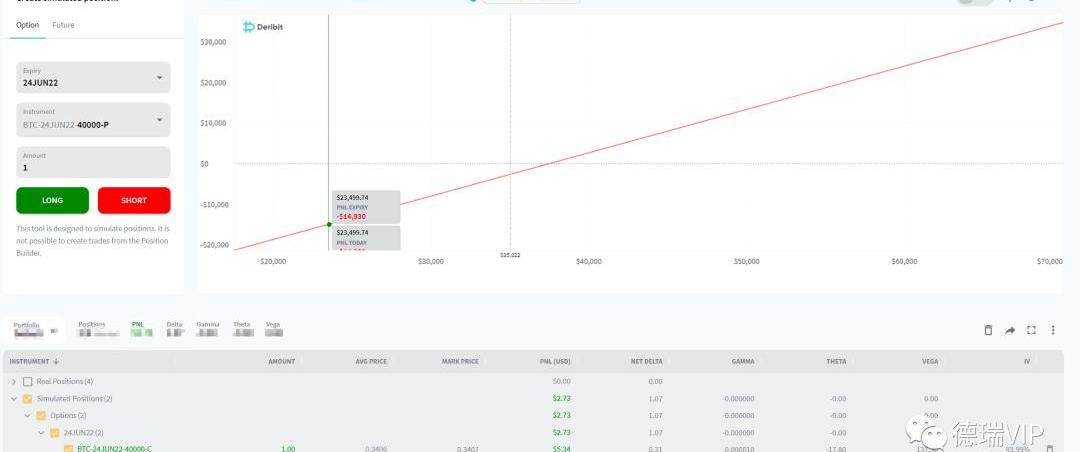

您可以通過在同一行權價上買入看漲期權和賣出看跌期權來合成多頭期貨,如下所示:

數據:2022年初以來,期權協議TVL已流出數億美元:2月11日消息,據Delphi Digital本周數據顯示,自2022年初以來,期權協議中鎖定的總價值(TVL)已流出數億美元。Hegic等平臺的TVL從1月初的10億美元降至8億美元,而Opyn等平臺的收益則出現了名義上的下降。[2022/2/11 9:45:03]

值得注意的是,因為您在相同的行使價和相同的到期日買入了一個期權并賣出了一個期權,所以收益圖是完全直線的,沒有任何曲面,因此您沒有波動率的敞口。

您可能想要這樣做的一個原因是,如果您想抵消先前期權交易中的波動性敞口。例如,如果您不久前購買了1月底到期的3萬行權價的看漲期權,而BTC上漲至3.5萬,那么這個看漲期權現在ITM實指并且流動性非常低。如果你想賣出波動率敞口,你不需要賣出這個看漲期權——你可以做的是賣出相同數量的1月底到期的3萬行權價的看跌期權,這會使你的盈虧達到上述線性,然后再可以用永續合約或交割期貨對沖掉這個組合的delta。

看跌-看漲期權平價關系

從盈虧來看,除了您為創建頭寸支付的權利金外,合成期貨(C–P)相當于多頭現貨或多頭期貨。實際來說,您可以通過1:1的Delta對沖將看漲期權轉換為合成看跌期權,反之亦然。

數據:Deribit繼續主導期權市場,未平倉合約超過20萬BTC:Unfolded發推稱,Deribit繼續主導期權市場,未平倉合約超過20萬BTC,占市場的82%。[2020/12/2 22:52:30]

舉個例子:

買入1看漲?+賣出?1合成期貨?=+C–(C–P)=P

由于合成期貨的損益等同于期貨或現貨,這也意味著買入1張看漲期權–1BTC=P。這里也有一些細微差別對太過技術性當下先忽略,假設所有頭寸都有相同的到期日并且所有權利金都對沖掉,那就是正確的?-嘗試在positionbuilder頭寸計算器上重新創建這些頭寸并親眼看看潛在的損益圖。

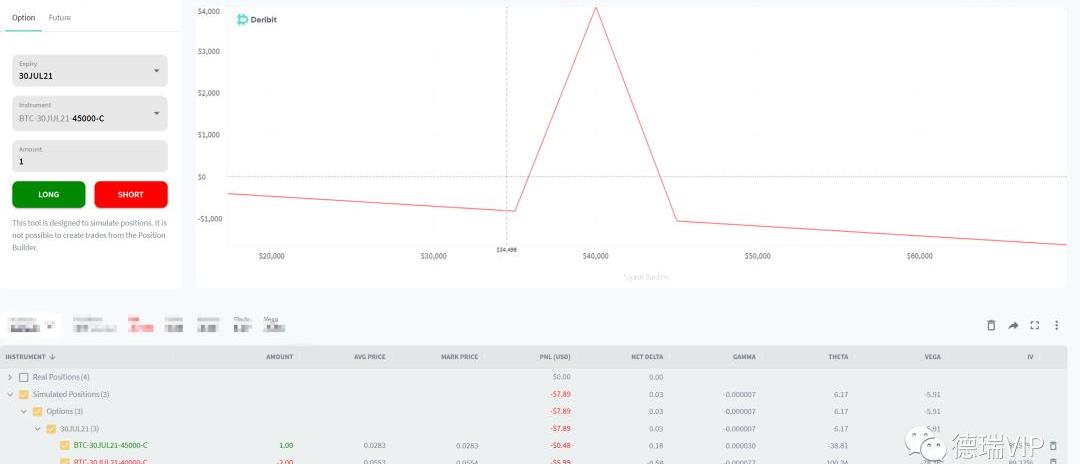

價差

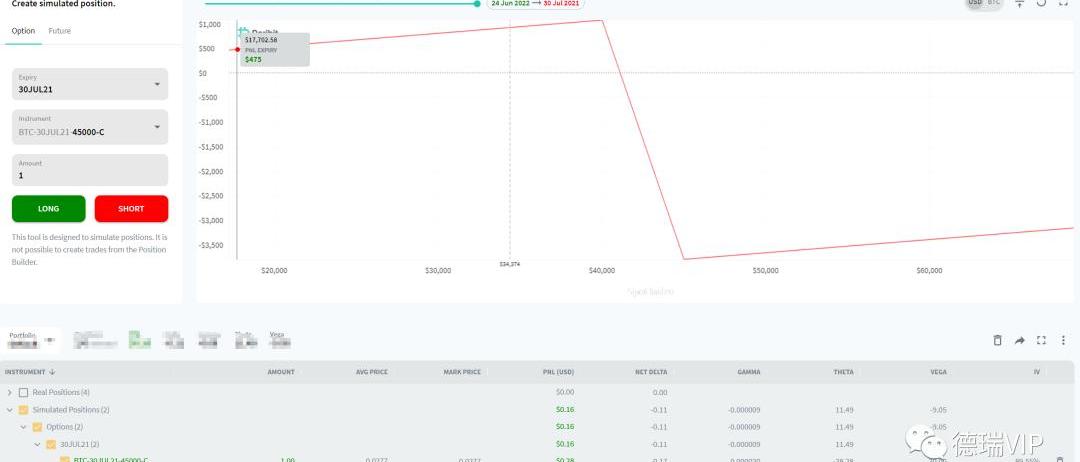

牛市價差是您買入較低行權價的看漲期權并賣出較高行權價的看漲期權。此處顯示了4-4.5萬?牛市價差的盈虧圖表。

如果BTC在到期時高于較低的行使價,您就可以賺錢;但您的最高收益限制在較高的行使價上。購買這個的主要動機是你看漲,但只是在一定程度上——因為這是在買入一個期權的同時賣出另一個,如果你判斷是錯誤的,這會降低支付的權利金。

AOFEX創新型期權24H交易量2621萬USDT:據AOFEX創新型期權交易數據:截至18:00, BTC 1M交割期權成交量481.9萬USDT,多空換手頻次16012次,看多/看空買入量比為1.25;5M交割期權成交量1052.2萬USDT,多空換手頻次28310次,看多/看空買入比為1.24。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/11/18 21:14:01]

同樣的,這是賣出牛市價差的損益圖——你賣出這個價差收取較小的權利金,但如果你錯了,你的損失將被限制在較高的行權價上。

由于看跌-看漲期權平價,相同的行權價的期權,買入牛市價差的收益與賣出熊市價差收益相同,反之亦然,如下所示:

買入4萬/4.5萬牛市價差:4萬?C?+14.5萬?C?-1

賣出4萬合成期貨和買入4.5萬合成期貨(delta中性):4萬C-1,4萬?P?+14.5萬C+1,4.5萬?P?-1

數據:BTC未平倉期權達15億美元 月漲幅達50%:據Skew最新數據,比特幣未平倉期權已達15億美元,33天前未平倉頭寸剛突破10億美元,這表明一個月左右的時間比特幣未平倉期權漲幅達50%。[2020/6/10]

總頭寸=賣出?4.5萬/4萬熊市價差:4萬?C?0,4萬P?+14.5萬?C?0,4.5萬?P?-1

跨式套利

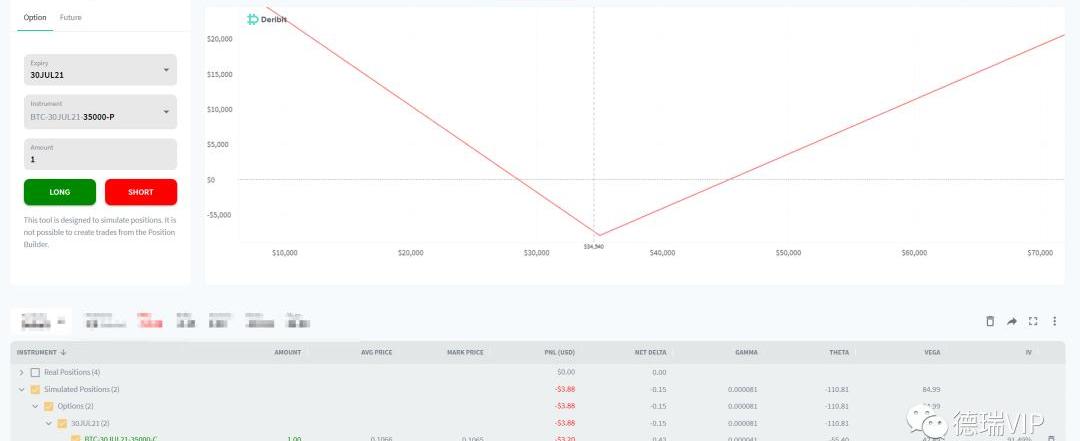

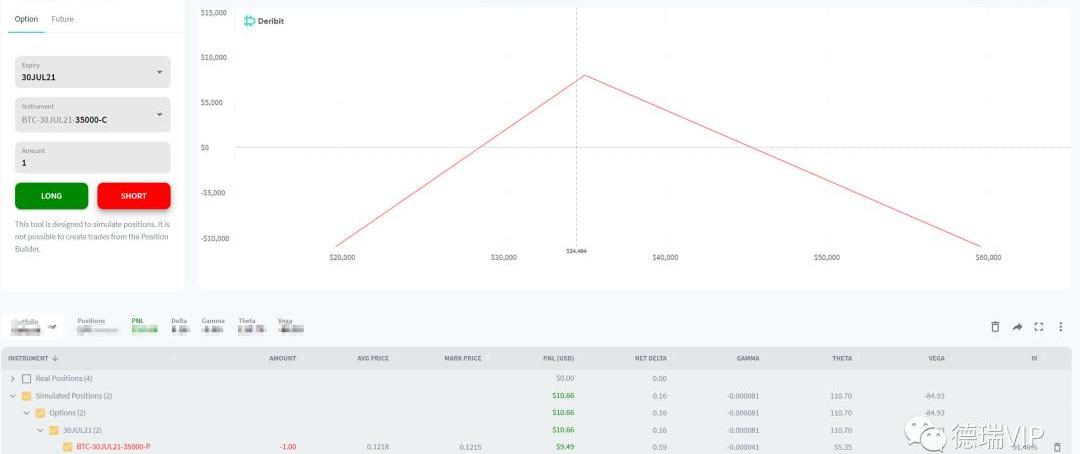

跨式是您在同一行權價上買入看漲期權和看跌期權,收益圖如下:

通過購買此策略,您的賭注是BTC會暴跌或者暴漲,它和行權價的價差超過您支付的權利金。

相反,如果您做空跨式期權:

您可以看到,您的最大收益是在跨式期權中的兩個期權到期后都一文不值不會行權,您收到出售跨式期權的全部權利金。BTC離行權價越遠,您損失的就越多。

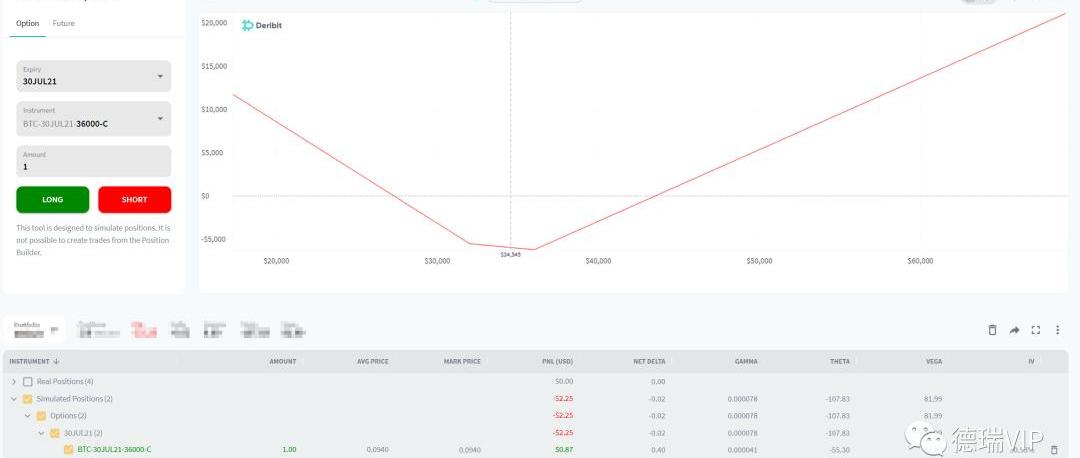

寬跨式套利

寬跨式與跨式期權相似,您買入看漲期權和看跌期權,但期權的行權價不同。正如您從收益圖中看到的那樣,通過購買寬跨式套利,您還是押注BTC暴漲或者暴跌,但是在它價格在兩個行權價之間時您都不會獲得任何利潤。?兩個行權價離平值ATM遠,您為寬跨式期權支付的權利金也低于跨式期權。

做空寬跨式套利也有同樣的考慮——你收取的保費減少了,但除非BTC價格發生大幅漲跌,不然你也不會開始虧損:

碟式套利

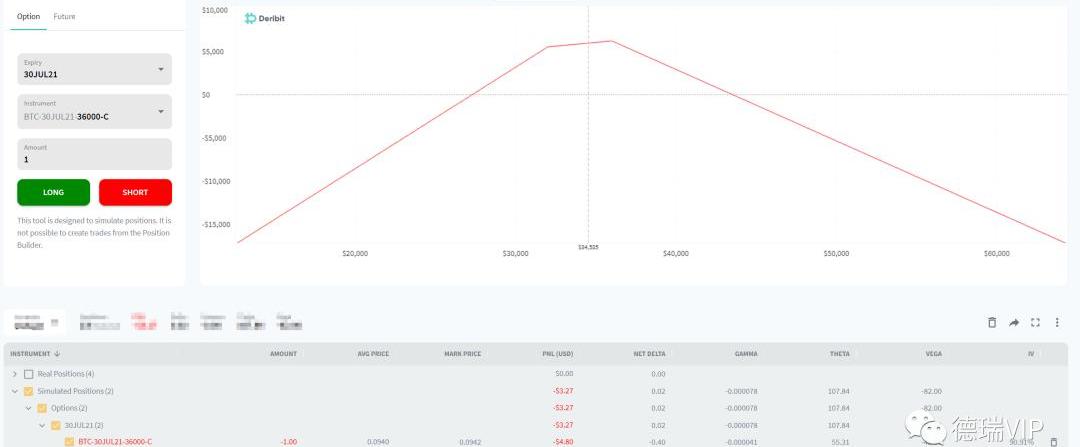

蝶式套利讓您在到期時押注相對特定的結果。3.5萬/4萬/4.5萬蝶式的收益圖如下:

您可以在圖表中看到,通過持有這個頭寸,您最有利可圖的結果是BTC到期時接近中間期權行權價,而您最不賺錢的結果是BTC的價格低于較小的行權價高于較高的行權價。因此,碟式套利的價值應該總是>=0,因為除了支付的權利金,您只會在持有后獲利而永遠不會有額外的虧損。

仔細看這個組合中的頭寸,你可以看到它是由以下組成的:

3.5萬C?+14萬?C?-24.5萬?C?+1

行權價之間的差是對稱的。您可以將其分解為前面提到的其他組合:

運用價差:買入3.5萬/4萬?牛市價差?=3.5萬?C?+14萬?C?-1

賣出4萬/4.5萬?牛市?=4萬?C-14.5萬C+1?

所以碟式價差=買入較低的牛市價差并賣出較高的牛市價差,其中中間行權價相同,兩邊的行權價價差也相同。

使用跨期和寬跨期也可以實現相同的收益圖:

買入?3.5萬/4.5萬?寬跨式?=

3.5萬?P?+14.5萬?C?+1

賣出?4萬?跨式?=4萬?C?-14萬?P?-1

該圖的斜率與碟式的斜率的差異僅是由于支付的權利金的差異,因為我們使用的是看跌期權而不是看漲期權,所以期權價格不同。

請注意,這種組合也可以概念化為賣出熊市價差+賣出中間行權價的牛市價差:

賣出4萬/4.5萬牛市價差?=4萬?C?-14.5萬?C?+1

賣出?3.5萬/4萬?熊市價差?=4萬?P-13.5萬?P+1

如上所述,因為看跌-看漲期權平價的原理,買入牛市價差相當于賣出同樣行權價的熊市價差,所以這個組合的盈利圖也相當于碟式價差。

小結

本文簡單介紹了基本期權,并展示了如何用Deribit頭寸計算器來展現相應的盈利圖。如果您選擇采用這些策略中的任何一種,您將能夠使用期權組合在更精準的預測中獲取更大收益,并能更嚴格地管理風險。

比特幣在6月22日跌破29000美元,市場上有少數分析師認為,比特幣價格可能繼續跌破20000美元.

1900/1/1 0:00:00Bee主網軟啟動在即,社區關于Swarm的運行原理、核心機制、礦工如何獲取收益的討論也越加熱烈.

1900/1/1 0:00:00巴比特訊,6月25日,特斯拉CEO埃隆·馬斯克剛剛在推特發布似乎帶有嘲諷意味的“換燈泡”笑話:問安裝燈泡需要多少位比特幣最大主義者?,并借以比特幣最大化主義者的口吻自答到“這并不好笑!”.

1900/1/1 0:00:00巴比特訊,號稱“每秒收入1億日元先生”的日本網紅TsubasaYozawa近日將記錄自己妻子分娩的圖片發到推特并以NFT的方式拍賣,最終以42ETH的價格成交.

1900/1/1 0:00:00什么是物聯網 物聯網(IoT)是指能夠通過互聯網的無線網絡交換數據和指令的聯網設備或物體。現代計算機、智能音箱、智能手表和智能手機可以被視為物聯網的基礎.

1900/1/1 0:00:00原作者:VitalikButerin,《狀態到期和無狀態路線圖》以太坊的狀態規模正在迅速增長。目前僅狀態大小大約有35GB,如果包括所有Merkle證明在內,則超過100GB,并且每年大約增加一.

1900/1/1 0:00:00