BTC/HKD-0.64%

BTC/HKD-0.64% ETH/HKD-0.71%

ETH/HKD-0.71% LTC/HKD+1.07%

LTC/HKD+1.07% ADA/HKD-0.95%

ADA/HKD-0.95% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-0.51%

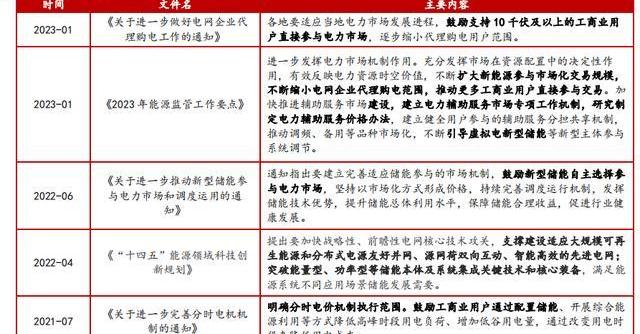

XRP/HKD-0.51%7月3日,特斯拉發布了2023年Q2生產及交付報告,憑借全球交付超過46.6萬輛電動車,繼續穩居純電銷冠。

能源業務上,4月,特斯拉儲能超級工廠項目正式落地上海;5月,特斯拉鋰精煉廠在美國正式動工。按照馬斯克在股東大會的預測,特斯拉儲能業務將比汽車業務增長更快。數據顯示,今年一季度特斯拉儲能產品裝機量實現了360%的同比增長。

需要了解的是,每季度特斯拉發布的交付報告中,只對汽車業務數據作以公示,同樣引人關注的儲能、AI等業務,或將在7月20日左右發布的財報中做出說明。

自從馬斯克“宏圖計劃3”公布后,其儲能愿景就廣受關注,加之Megapack工廠落地上海,使許多業內人士認為特斯拉憑借強大的品牌號召力,將在這一賽道繼續發揮“鯰魚效應”促進中國儲能行業發展。

但事實上,相比數年前的新能源車,國內儲能領域面臨的發展挑戰要更復雜一些,同時特斯拉也沒有足夠的領先技術與成本優勢在行業里掀風作浪。相反,中國企業在全球市場與特斯拉儲能的競爭,卻值得期待。

01、不具備領先地位

從歷史來看,特斯拉的儲能業務已經進入了第三階段。Powerwall主攻家庭戶用儲能市場,Powerpack則專精工商業儲能。到了第三代產品Megapack,特斯拉瞄準了發電側、電網側的大規模儲能項目。

馬斯克:可以用狗狗幣購買特斯拉商品:1月14日,馬斯克發推稱,可以用狗狗幣購買特斯拉商品。[2022/1/14 8:48:55]

其上海的Megapack工廠將于2024年第二季度投產,初期規劃年產商用儲能電池1萬臺,儲能規模近40GWh。這一數字相當于中國2022年儲能鋰電池出貨量的近三成,特斯拉對于未來儲能市場的雄心可見一斑。

這也給國內儲能行業的發展走向帶來了一些不確定性影響,但綜合來看利大于弊。不過,特斯拉在新能源車行業形成“鯰魚效應”的兩大主因——技術領先與成本優勢,在儲能領域并不存在。

首先是儲能系統安全技術。

如國內已有突破的鋰電固態化、阻燃電解液等本體安全技術,都是為了降低電池系統缺陷;冷卻系統以及熱失控管理等保護系統技術,核心定義是誤操作或出現極端場景時留有冗余度,不會造成連鎖反應;還有整個運維體系的保障,包括智能化安全預警、主動安全技術等新機制。

自從韓國的儲能系統火災開始,安全問題就成為全球儲能行業的最大拷問,Megapack也未能例外。

Megapack是一款標準化產品,據特斯拉官網介紹,每個電池模塊都配有自己的逆變器,以提高安全性和效率。特斯拉還為Megapack通過了防火測試,提供了集成安全系統、專業監控軟件和24/7安全監測服務。

可以看出,MegaPack的安全設計已經涵蓋了電芯,模組和系統層面的內容,但即便如此,MegaPack依然先后發生了2021年7月澳大利亞、2022年9月美國兩起火災。

美國一位特斯拉車主用 Model 3“挖礦”:1月10日消息,美國威斯康辛州一位特斯拉車主通過其 2018 年購入的特斯拉 Model 3進行“挖礦”賺取加密貨幣,每月收益達400-800美元。他通過將逆變器插入位于汽車中控臺的 12 伏電源插座為計算機供電,此外還將互連的圖形處理單元或 GPU 連接到特斯拉的“后備箱”,通過汽車的內部電池運行這些機器。 該男子表示,當以太幣的價格在 2021 年達到頂峰時,自己每月凈賺 800 美元。(CNBC)[2022/1/10 8:38:37]

作為對比,特斯拉在新能車領域最大的對手比亞迪,其儲能系統已經創造了15年零事故的記錄。

這也促使特斯拉儲能化學體系的轉換——由三元小電芯往磷酸鐵鋰大電芯方面切換,在多數情況下,大電芯在儲能領域比小電池存在天然優勢。所以去年Powerwalls、Powerpacks和Megapacks統統升級,并導入國內磷酸鐵鋰方殼電池方案。

也就是說,特斯拉的設計正在逐漸吸收、借鑒中國電池設計的特點,此外,上海megapack工廠也計劃從寧德時代采購磷酸鐵鋰電池電芯。而在中國的大儲能嘗試經驗中,從壽命和安全的角度來看,磷酸鐵鋰耐受力更強,成本更低已是定論。

從價格來看,特斯拉官網訂單信息顯示,一個Megapack(1.9MW/3.9MWh,2小時)預估價格超過266萬美元(不含稅),以匯率計算,Megapack的單價大約為人民幣4.7元/Wh。而從最新的市場信息來看,7月國內儲能投標市場,2小時儲能系統平均報價1.077元/Wh,6月平均報價為1.133元/Wh。

特斯拉短線下挫跌超5%:行情顯示,特斯拉短線下挫,跌超5%,消息稱特斯拉或會創建自己的系統處理比特幣付款。[2021/2/10 19:28:27]

顯然,在中國制造的規模化優勢面前,特別是新型儲能已由商業化初期進入規模化、產業化發展階段,特斯拉目前的價格不具備任何優勢,技術上也沒有形成絕對的領先地位。

不過,有業內人士認為,馬斯克對能源系統的思考和布局,可能會給整個儲能市場帶來一定引領作用。

而特斯拉未來想融入國內的儲能市場,不僅需要借助強大的品牌號召力、努力打通產業鏈更多環節降低價格,還需要更加適應中國市場的競爭環境——相比歐美市場,國內更“卷”。

02、國內市場更“卷”

目前,特斯拉Megapack的主要銷售地區為美國、澳大利亞、英國,這些地區毫無例外都是商業模式成熟的海外大型儲能市場。

相比上述市場,按業內權威人士判斷,國內“當前還沒有一套完整、明確的盈利模式,使儲能可以在全國或者說各應用場景下都通吃”。

根據應用場景的不同,電化學儲能可分為發電側、電網側和用戶側。用戶側可細分為工商業和戶用兩個場景。根據終端用戶處于電表前后的相對位置,可分為表前、表后兩側。

相對而言,主要應用于工業園區、充換電、港口岸電、配電站、礦場的國內工業用戶側儲能項目,近兩年增長較快,形成了比較確定的商業模式,因此2023年也被稱為工商業儲能發展元年。

特斯拉宣布投資比特幣后,Bitfinex每秒處理約40萬筆交易事件:特斯拉宣布投資15億美元購買比特幣后,當日(2月8日)下午1點到5點(UTC)之間,Bitfinex每秒從全球客戶群處理大約400000個事件或連接。加密投資者尋求交易或獲取數字代幣的價格。(LiquidityFinder)[2021/2/10 19:27:07]

工商業儲能的主要盈利模式以峰谷價差套利及延緩變壓器擴容為主,在備電和保電方面都具備了可以實現持續收益的模式和政策基礎。

以浙江為例,6、7月峰谷價差均超過了1.1元/千瓦時,工商業儲能每天兩充兩放,再結合電芯和系統價格的走勢,部分項目內部收益率達到16%,甚至超過了20%,基本上五到六年左右就可以回本。

不過工商業儲能僅占新增儲能的一小部分,占據主導地位的是發電側、電網側的配儲,這些項目功率較大,又被稱為大儲。CNESA數據顯示,2022年大儲占當期儲能裝機量的93%,2021占比更是超過95%。

大儲的盈利模式源自風光項目的強配,屬于風光并網和技術進步帶來的紅利,使儲能產業形成了規模化的體量,但商業模式如何跑通仍是最大難題。更由于利用率低、增加項目成本等原因,新能源強制配儲近期爭議頻現。

在商業模式和盈利模式滯后的影響下,國內儲能市場內卷嚴重。無法像國外較為成熟的電力市場一樣,可以使企業在計算投資時,根據盈利模式去判斷和選擇技術路線。

YouTube上出現利用特斯拉創始人及SpaceX的比特幣騙局:金色財經報道,YouTube上出現了利用特斯拉創始人Elon Musk及其公司SpaceX的名字進行的比特幣詐騙。詐騙者在SpaceX的直播視頻中疊加上了比特幣地址,要求觀眾發送比特幣來參加“直播會議”,以便有機會贏回更多的比特幣。據悉,該直播視頻吸引了超3.3萬名觀眾。[2020/6/9]

尤其大儲大安時的電芯,不僅循環次數沒法驗證,各個方面的性能和全生命周期的使用情況也無法完全驗證。在對外宣傳和投標的時候,廠商都會號稱自身的儲能系統有超過5000次的循環壽命,但實際上只有極少數集成商能做到。

也造成了目前市場產品端的趨同,沒有太多差異度,所以價格戰就成了各家最主要的競爭方式。

事實上,儲能產業的價格戰從2018年一直持續至今,“沒有最低,只有更低”是真實寫照。甚至惡意低價競爭、劣幣驅逐良幣的戲碼也經常上演,導致國內儲能安全事故近年來時有發生。

因此,特斯拉在大儲技術不領先的情況下,建廠的意義不會是指向盈利模式不明確的國內市場,勝算也不大。多半是利用中國產業鏈降低成本、提高產能,在美國之外的成熟市場銷售,比拼性價比,譬如歐洲能源高價帶來的高溢價儲能需求。

這樣一來,國內的電池產業鏈和加工生產會受益,但市場端的“鯰魚效應”就無從談起。

不過大儲屬于新興產業,全球發展的空間足夠大,增速也夠快。這樣的環境下,特斯拉天然的品牌效應會對產業起到促進作用,使國產大儲在高溢價地區的銷售更容易受到認可,這應該是最受益的部分。所以繼國產戶儲在海外大量應用,大儲也要大顯身手。

03、全球競爭值得期待

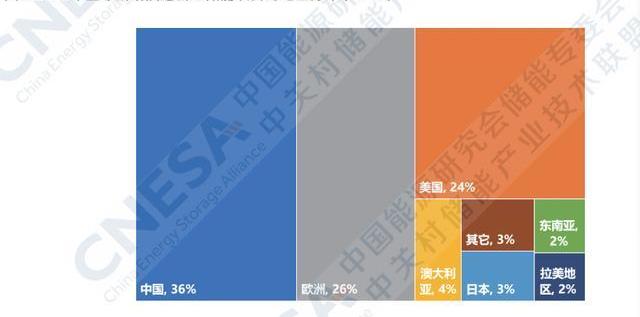

近年來新增投運新型儲能項目地區主要在美國、歐洲和中國,合計占全球市場高達80%。

美國儲能規模一直相對穩定,主要應用場景為表前大儲。但由于成本價格上漲以及供應鏈采購受限,最近幾個季度裝機量大幅下降。不過隨著今年1月《消減通脹法案》正式生效,儲能項目都可獲得30%以上投資稅收抵免,大幅提升了經濟性因此有望快速放量。

目前陽光電源、比亞迪等以技術和成本性能為核心競爭力的中國系統集成商已在北美開展相關業務。

歐洲市場的戶用儲能領跑全球,2021-2022年同比增速分別達到50%、71%。特別是能源危機下的高電價使戶儲成為剛需,滲透率仍有較大提升空間,有望在2023年飆升到一個新的峰值,同時高毛利率也吸引著國內儲能企業紛紛鎖定歐洲市場。

因此歐美等海外地區,已成為支撐中國儲能企業業績增長的第二曲線。特別是第三方動力電池企業,需要動力和儲能進行對沖,以平衡波動的需求。

而依靠中國完整的制造業產業鏈,且在磷酸鐵鋰電池的開發上一直處于全球領先地位的中國企業,一直霸榜全球市場儲能電池出貨量榜單。

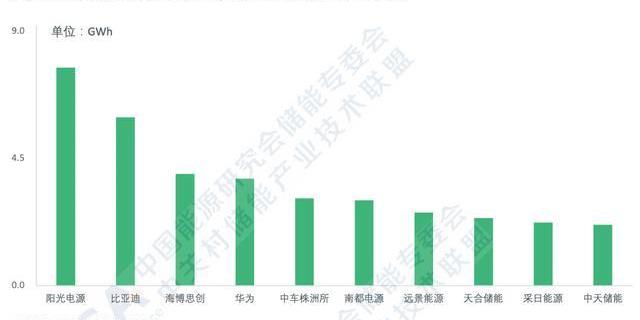

據InfoLink發布的2023年第一季度全球儲能電池出貨排名,相比2022年,除韓系廠家SamsungSDI排名掉出五名外,前十名其他廠家皆無跨梯次的調動,且均為中國企業。

這其中最具代表性企業,當然屬新能源車與大儲能時代雙龍頭的寧德時代,其早在成立之初就定下了動力電池與儲能電池兩個主業目標;穩居次席的比亞迪,在儲能領域布局也比特斯拉要早,目前已實現了電池電芯、BMS、EMS、PCS等業務全覆蓋,基本為自研自產。

在出貨量上,2022年全球儲能電池出貨量142.7GWh,其中寧德時代、比亞迪出貨量均超過10GWh;今年第一季度,全球出貨為43.9GWh,寧德時代出貨約14GWh,比亞迪出貨超3GWh。

比亞迪也占據2022年度全球市場儲能系統出貨量榜單的第2名,華為第4。

華為在2009年就涉足PCS、系統集成領域,2021年拿下了全球最大儲能項目“沙特紅海新城儲能項目”,去年參與了橫跨新加坡裕廊島兩個站點的勝科儲能項目。

力壓比亞迪、華為,蟬聯第一名的陽光電源,2022年儲能系統業務實現營收101.26億元,同比增長222.74%。全球出貨量7.7GWh,廣泛應用在美、英、德等成熟電力市場。

除了這些代表企業,近期其他中國企業也頻頻簽下海外大單。如6月份億緯鋰能與美國企業Powin、ABS連續簽下合計23GWh的儲能生產合同;5月瑞浦蘭鈞與美國儲能技術開發商EnergyVault簽署了10GWh的液冷儲能電池供貨合同等。

對此,業內人士認為,“基于國外比較成熟的商業環境,海外市場整體的交付情況較好。同時,海外電價比較高,可承受更貴的設備成本,中國制造業在同等條件下,市場競爭力較強”。

但不可否認的是,特斯拉在面向歐美儲能市場時,有著天然的品牌效應,特別是上海Megapack工廠投產后,將極大彌補其供應鏈和產能短板,成本有望減半甚至跟國內看齊。

而隨著上游產能釋放和原材料拐點接近,儲能裝機成本正在重回下行通道,大型儲能仍將是引發全球儲能市場爆發的新增量。

屆時,在海外快速崛起的中國儲能企業將與特斯拉從“成本競爭”轉向“價值競爭”。從更長遠來看,伴隨全球儲能市場的進一步成熟,這也是必然要經歷的一個階段。

Tags:馬斯克ABSEMS馬斯克五大發明改變世界馬斯克什么星座馬斯克資產多少億美元ABS幣ABS價格EMS幣EMS價格

近日,嵐圖追光的插電混合動力版車型申報圖首次曝光,這款新車定位為行政級轎車,預計將在第三季度正式上市.

1900/1/1 0:00:00數據和行動才是應對一切不確定性的最好方式。文|《中國企業家》記者譚麗平 編輯|米娜 頭圖來源|受訪者 在新冠疫苗中首次獲得大規模商業化成功之后,mRNA的未來在哪里?對此,艾博生物創始人英博的回.

1900/1/1 0:00:00提到加密幣,你的第一印象會是什么?普通人對加密幣的認知,是一個又一個的造富神話,還是一直處于浪口風尖的“高風險”財富投資?富人越來越富,窮人越來越窮.

1900/1/1 0:00:00AI吞噬軟件?這是當下軟件行業最棘手的一道辯論題。這一波AI的到來,讓機器在理解人的自然語言指令時有了質變的提升.

1900/1/1 0:00:00QQ飛車×瑪莎拉蒂聯動正式開啟!7月29日年中盛典,車手們當天登錄游戲即可領取永久A車瑪莎拉蒂MC20,是不是十分期待啦?同時,還有專屬活動重磅來襲.

1900/1/1 0:00:00真我BudsAir5Pro是科技潮牌realme于5月10日“真我11系列新品發布會”上推出的一款真無線降噪耳機,作為新一代“Pro”級產品.

1900/1/1 0:00:00