BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+0.67%

ETH/HKD+0.67% LTC/HKD+1.37%

LTC/HKD+1.37% ADA/HKD+4.17%

ADA/HKD+4.17% SOL/HKD+1.28%

SOL/HKD+1.28% XRP/HKD+4.71%

XRP/HKD+4.71%匿名團隊開發的去中心化預言機系統 NEST 在 7 月 13 日正式發布了 3.0 版本;與此同時,NEST 也正式對外開放,提供外部調用接口。這是 NEST 預言機系統首次正式對外開放,提供外部調用接口為其他 DeFi 開發者所用。

這意味著,一直處于內部測試中的 NEST 預言機報價系統將首次接受市場的公開驗證,驗證其提供的報價預言機是否能其他為區塊鏈系統所用。如果通過測試, NEST 一直持續運轉的報價挖礦系統將最終觸達到現實世界,為現實世界提供真正的價值——即解決一直無法解決的預言機報價難題,從而為該系統中的核心代幣 NEST 提供價值支撐。

而提供精準的鏈上資產對報價正是去中心化預言機 NEST 提供的核心價值,也是區塊鏈系統和開放金融系統中一直無法解決的核心難題。

與此同時,NEST3.0 還新增了 nToken 報價系統,即除了原來唯一報價對 ETH/USDT 之外,新增支持開通任意的 ERC20 代幣 與 ETH 的交易對。

NEST3.0 還有新哪些功能?新增的 nToken 系統如何實現冷啟動?nToken 代幣如何捕捉價值?以及普通人是否還有投資機會?以下鏈聞將對此次更新的進行一一解讀。此外,鏈聞還采訪了化名為 Bruce 的 NEST 社區負責人,讓他告訴我們 NEST 整體推進的引導策略及其激勵設計背后的意圖。

首先,讓我們看看 3.0 版本的 Nest 預言機有哪些新增功能——當然,如果讀者對去中心化預言機系統 NEST 還尚不了解,建議閱讀鏈聞之前發表的文章 如果說 Uniswap 不是一個好的預言機,那要如何改善?,了解其基本設計理念和運行原理。

據 Bruce 介紹,NEST 3.0 新增了價格偏離防御機制。

此前,為了防止報價作惡行為,NEST 系統會對吃單者(即系統的「驗證者」)強制實行一個成交者報價規模的限制,即如果對報價礦工的報價吃單,需要再次提交一個規模為前者 beta 整數倍的報價,其中 beta > 1(目前 beta=2),這意味著價格鏈一定會隨著規模的擴大而最終終止 (停機),并且作惡者的成本幾何級增長,從而對抗攻擊行為。

此次,NEST 3.0 新增的「價格偏離防御機制」則進一步有效防御作惡行為:如果吃單者的報價相對于上次生效報價偏離超過 10%,則本次報價規模為 10 ETH * 10 (規模擴大 10 倍),這讓系統更加安全。

美SEC主席重申尚未對Ripple案的簡易判決做出上訴決定:金色財經報道,美國證券交易委員會 (SEC) 主席Gary Gensler周四接受彭博社采訪時重申,尚未對Ripple案的簡易判決做出上訴決定。然而,他堅稱盡管法官對XRP做出了初步裁決,但加密市場仍然違反證券法。

Gensler最近表示對XRP裁決表示失望,SEC在Terraform Labs訴訟中正式提到,打算對Ripple訴訟判決進行進一步審查。[2023/7/28 16:03:31]

新增的 nToken 系統本質上是 NEST 2.0 的擴展。除了原來唯一資產對 ETH/USDT 之外,新增了任意 ERC20/ETH 資產對報價——這意味著,新版支持開通任意的 ERC20/ETH 交易對,在 NEST 3.0 中,這被稱為是「nToken 系統」。

每一個單獨的 nToken 系統都有自己獨立的 nToken 代幣,它是一種基于以太坊網絡發行的 ERC20 Token。每開通一個 ERC20 Token/ETH 的價格預言機,就會有一種 nToken 被創建出來,它可能是 nDAI,也可能是 nHBTC。

以 HBTC Token/ETH 為例,一旦在 NEST 3.0 中開通該交易對,將會在 NEST 系統中生成一個映射 HBTC 的代幣「nHBTC」。

nToken 系統如何運行?

在新的 nToken 系統中,礦工通過報價進行挖礦,其挖礦方式與 2.0 系統基本相似,但是如何開通全新的報價對,則是一門學問。

nToken 預言機是一個開放的系統,任何錢包地址或智能合約地址都可以通過 nToken 拍賣合約來創建新的 ERC20 Token/ETH 的價格預言機。每個 ERC20 Token/ETH 價格預言機只可創建 1 次,已被創建的預言機不能被再次創建。

而創新任何新的 ERC20 Token/ETH 價格預言機, 都需要使用 NEST 代幣進行開通——開通 nToken 系統成為 NEST 代幣的新用例之一。

開通任何一個新的 ERC20 Token/ETH 報價對,創建者需持有最低 10 萬 NEST ,通過競標拍賣實現。任何人均可參與競拍,拍賣為期 5 天。當然,競標成功者最終需要付出 NEST 代幣作為競拍資金,這些代幣將在系統中永久銷毀。而競標成功者為此獲得的好處是,一旦競標成功,可永久性獲得區塊挖礦釋放獎勵 nToken 的「5%」份額。

以太坊Layer2上總鎖倉量為94.32億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為94.32億美元,近7日跌3.20%。其中鎖倉量最高的為擴容方案Arbitrum One,約56.72億美元,占比60.13%,其次是Optimism,鎖倉量21.25億美元,占比22.53%。[2023/7/8 22:25:49]

對于未競拍成功的參與者來說,不僅可以拿回競拍資金,甚至可以通過 nToken 的競拍激勵賺取 NEST 代幣收益。具體來說,該競拍激勵機制會將當前競拍者與上一個競拍者出價差額的一部分( 50%)將用來獎勵上一個競拍者,該機制可有效減少未能競標成功的競拍者的損失,甚至可以此投機賺取 NEST 代幣,激勵市場參與度。比如,投機者會直接在市場上購買 NEST 參加拍賣,在低價時開始加入競拍賺 NEST,由于知道自己拍不到最后競標價,所以這樣賺取 NEST 很安全。

這是一個精巧的博弈設計:表面上看,相當于將 NEST 銷毀數量補貼給了競拍參與者,但同時又刺激了更多的競拍競爭,更多競拍者的參與又會刺激產生更高的中標額度。

Bruce 告訴鏈聞,這種競拍激勵機制的設計主要是為了激勵市場參與度,雖然每次拍賣結束后銷毀 NEST 的總量降低,NEST 代幣銷毀計算公式為(起拍價 P0+最后中標者出價 Pm)/2,相當于將 NEST 的部分銷毀量補貼給未競拍成功的參與者,但整體上增加了互動和提升了全市場的參與度。整個過程下來,增加了 NEST 的需求。他預見,在項目前期,銷毀的效果不一定比增加活躍度來得直接。

根據新版白皮書, nToken 總量無上限,釋放機制為逐年通縮遞減。除了開通報價對的成功競標者可永久性獲得「5%」的區塊釋放獎勵之外,剩下的95%則由礦工獲得。礦工挖礦對該資產對成功報價(成功報價意味著該報價沒有被吃單,被系統采用),則可獲得 nToken 區塊獎勵。根據新版白皮書,nToken 預言機在被激活時的以太坊區塊號為初始產出區塊,起始每個區塊產出 4 枚 nToken ,每隔 2400000 個區塊(約為 1 年)衰減一次,每個區塊產出 nToken 的數量依次衰減為原來的 80%,當單個區塊 nToken 出礦量為 0.4 枚時停止衰減。

Do Kwon被捕后將近3000萬美元的Token轉移到匿名錢包中:金色財經報道,首爾南區檢察院金融犯罪調查局局長Dan Sunghan稱,Do Kwon在黑山被捕后不久,將近 3000 萬美元的Token轉移到匿名錢包中。根據 Sunghan 的說法,Terraform Labs 的聯合創始人Do Kwon在被捕后從屬于 Luna Foundation Guard (LFG) 的錢包中轉移了加密貨幣藏匿處,然后將其兌現。[2023/6/10 21:27:22]

nToken 的價值是什么?

獲得的 nToken 有什么用處呢?換句話說, 礦工和開通者獲得 nToken 的動機是什么呢?

在 NEST 生態中,nToken 代幣主要有兩大用處,其一是可在交易所、場外 OTC 平臺或 DEX 自由交易,另一個是持有 nToken 獲得 ETH 每周收益池獎勵。

根據新版白皮書,基于持有 nToken 的持倉占比,礦工可獲得 nToken 系統的 ETH 收益池分配,系統會每周將 ETH 收益池匯聚起來進行一次分配,分配機制和 NEST 一樣,也是基于特定 nToken 代幣的持倉占比進行計算。

也就是說,持有 nToken 代幣越多,領取的每周收益池 ETH 收益越多,而對 nToken 收益池起決定性影響的是 nToken 預言機調用費(DeFi 開發者調用 nToken 預言機價格數據時,需要向 nToken 系統支付一定數額的 ETH 費用,該費用 80% 進入 nToken 收益池,另外 20% 獎勵給當時挖到該區塊的報價礦工),另一部分收益為礦工付出的部分手續費(報價手續費為報價 ETH 規模的 1%)以及 nToken 報價對驗證者吃單的手續費(吃單手續費為吃單 ETH 規模的 0.1%)。

也就是說, nToken 的價值捕獲取決于下游 DeFi 產品調用該 nToken 預言機的次數。這是一個預言機系統通過對外輸出報價,換得外部系統輸入的「價值」的過程。下游 DeFi 應用使用 NEST 報價系統的次數越多,該預言機系統捕獲的價值越大。但是,只有新創建的 nToken 報價對有更多礦工參與報價,實現了穩定且準確的報價之后,才會又更多的下游 DeFi 產品會選擇調用其報價。在早期階段,如何推進 nToken 報價交易對的冷啟動呢?

VGX突破0.65美元,24小時漲幅36.59%:金色財經報道,據行情數據顯示,Voyager Token VGX 突破 0.65 美元,現報價 0.657 美元,24 小時漲幅 36.59%。[2023/2/16 12:10:18]

Bruce 告訴鏈聞,雖然 DeFi 下游調用決定了系統的穩定,但下游調用無法實現冷啟動,只有激勵決定了系統能不能啟動。他說,nToken 采用了通縮機制以激勵早期參與者挖礦報價,讓先進來的人挖到更多 nToken,提供早期挖礦優勢,等讓這個優勢維持到報價連續出現時,調用者就會出現。

以熱門報價資產 HBTC 為例,由于人們對其預期很高,一旦在 NEST 上開通 nHBTC,將會促進人們持有 nHBTC 的需求,這將會有效推進該報價對的冷啟動。

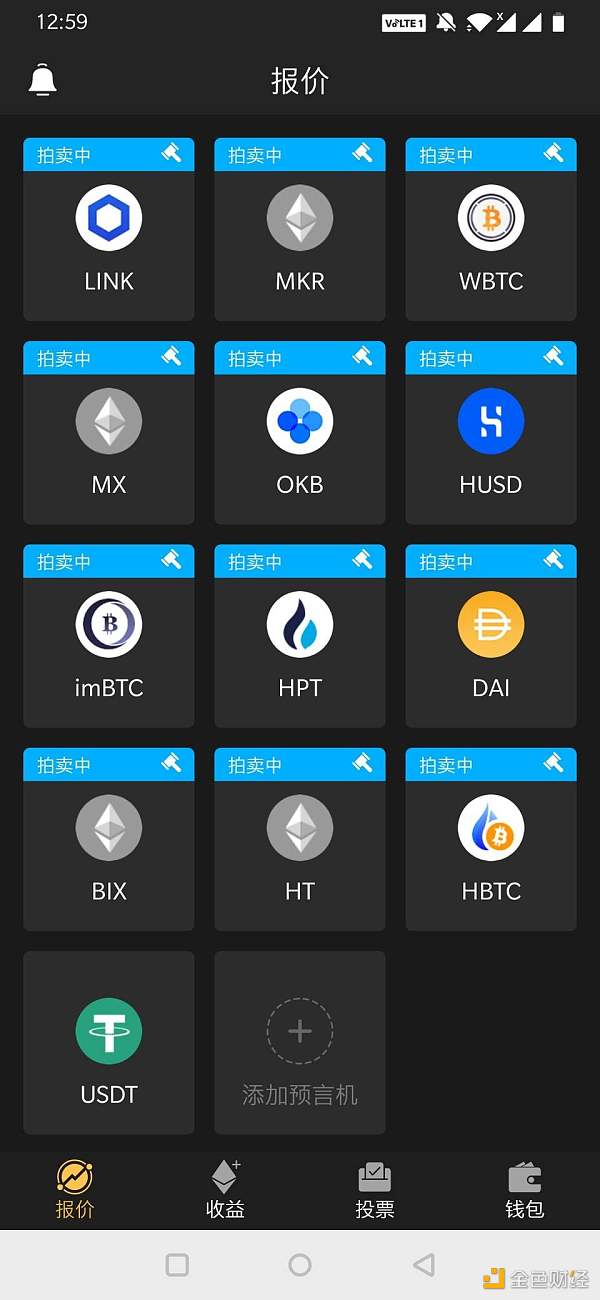

NEST 3.0 已正式啟動 1 天,目前已有多個預言機報價資產正在進行拍賣開通中,其中 HBTC 預言機的開通競拍資產規模達 133 萬 NEST ,其他正在進行拍賣開通中的報價資產有 HT (115 萬 NEST)、OKB (100 萬 NEST)、HUSD (93 萬 NEST)、DAI (78 萬 NEST)、imBTC (73 萬 NEST)、WBTC (72 萬 NEST)、BIX (71 萬 NEST)、LINK (50 萬 NEST)和 MKR (41 萬 NEST)。

「只有在未來有持續價值輸入的時候,NEST 系統才有可能出現進一步放大或者均衡 ,而早期都是非均衡的 ,都是先進來的人具備優勢。」

需要注意的是,nToken 的收益池中, nToken 礦工報價支付的部分手續費 ETH 會「輸血」給 NEST 收益池,初始該收益的 40% 輸給 NEST 收益池,之后每半年衰減一次,后衰減至 20% 維持恒定,即始終將 nToken 礦工報價手續費的 20% 輸送給 NEST 收益池 。

新版 3.0 上線后,在 ETH/USDT 報價資產對之外,將平行存在多個獨立的 nToken 報價對。原先的 ETH/USDT 報價資產對將會繼續運轉,ETH 作為一種主流加密資產,其報價體量的大小和持續運行將起著至關重要的作用。不過,3.0 上線后,原先一直在運行的報價資產對 ETH/USDT 會有一些變化,主要體現在收入來源上。

Web3數字廣告初創公司ExperientialEtc完成35萬美元pre-A輪融資:金色財經報道,Web3 數字廣告初創公司 ExperientialEtc宣布完成 35 萬美元 pre-A 輪融資,We Founder Circle、India Accelerators 等投資者參投,其估值已經達到 2200 萬美元。ExperientialEtc 已經為 200 多個品牌提供基于 AR、VR、游戲、區塊鏈和元宇宙技術的數字廣告解決方案,包括 Amazon、SonyPix、BCCI 等,新資金將推動其加速擴張并進一步挖掘視覺技術和元宇宙應用潛力和 Web3 市場機遇。(adgully)[2022/11/17 13:18:28]

此前,每周進行一次收益分配的 ETH 收益池主要來源有報價礦工的手續費(為報價 ETH 規模的 1%)和驗證者吃單時的手續費(比例為吃單 ETH 數量的 0.2% )。

3.0 上線后, ETH/USDT 資產對的收益池將會新增兩大收入來源:其一是下游開發者支付的調用費 ETH ,其中 80% 的調用費會輸入到 ETH/USDT 資產對收益池進行每周分紅,剩下的 20% 則分配給調用產生時對應區塊的報價礦工;其二是來自 nToken 礦工報價時支付的部分手續費 ETH。

其中,通過外部 DeFi 調用獲得的 ETH 調用費不僅成為 ETH/USDT 收益池的核心收入,也是支撐 NEST 整個生態系統的關鍵。作為一個去中心化預言機,只有在其核心報價資產對 ETH/USDT 被市場驗證,且真的能為開發者所調用,才算真正可以捕捉到系統外部的價值,成為一個與市場匹配的產品(Product-market fit)。

ETH/USDT 價格預言機每被調用一次,開發者需向 NEST 系統支付一定數額的 ETH 費用。關于收費規則,DeFi 開發者單次調用每個區塊價格需要付出的費用為 0.0001 ETH ,單次調用最低支付費用為 0.001 ETH ,單次調用最高支付費用為 0.01 ETH。這部分的 ETH 收益,其中的 20% 會直接獎勵給報價礦工,另外的 80% 會流入系統收益池。

與此同時,作為 NEST 系統中最為重要的核心資產 , NEST 代幣將獲得新的使用價值(下文將提到的治理投票功能),以及新增的一系列銷毀機制,則為 NEST 代幣帶來隱形的價值支撐。這些銷毀機制包括上文提到的,參與和開通 nToken 預言機競標需持有最低 10 萬 NEST 代幣,且一旦競標成功,將會永久銷毀競標費;此外,在去中心化治理方面,參與節點投票的 NestNode 持有人在治理投票期間的 NEST 收益會被系統銷毀;而下游 DeFi 應用在首次對接 NEST 預言機時,需銷毀一定數量的 NEST 代幣。

NEST 3.0 的升級中,另一個重要功能更新是新增了投票系統,該治理機制分為常規治理和緊急治理,參與者主要是 NestNode 持有人和 NEST 代幣持有人。

這里需要簡單介紹一下 NestNode 代幣,這是 NEST 系統中的治理代幣,可發起投票和進行投票。作為一種 ERC20 代幣,NestNode 代幣可進行交易和流轉,但總量恒定為 1500 枚。除了治理權限,持有 NestNode 代幣還可獲得 15% 的 NEST Token 挖礦收益,即報價礦工在挖礦過程中,NEST 礦池合約每釋放 100 枚 NEST Token,就有 15 枚分配給了守護者節點 NestNode。

一次典型的常規治理流程為:NestNode 持有人質押至少 10 枚 NestNode 代幣后,可以發起投票合約,之后進入為期 1 天的「節點投票(NestNode 投票)」環節,質押 NestNode 數量達到 100 枚以上,則節點投票通過(NestNode 在質押期間的 NEST 收益將進行銷毀),此后進入為期 7 天的「社區投票(NEST Token 投票)」環節,期間 NEST 持有人可使用當前已存入 NEST 存取合約的 NEST 代幣進行投票,1 NEST = 1 票,同時只能對 1 個投票合約進行投票,在投票周期結束時,得票率 >= 51% ,則該投票為通過狀態,任意人可以執行并且使得該合約生效。

而緊急治理模塊主要目標則是為了防止 NEST 在合約里被盜走的風險。

當 NEST 被盜時,可通過治理發起對合約分叉,這就是 NEST 系統中最高級別的治理——緊急治理。這意味著,當 NEST 被盜時,可進行合約分叉,重新寫一個 NEST token。

一次典型的緊急治理流程如下:和普通治理流程一樣,也是質押至少 10 枚 NestNode 后發起投票合約,之后進入「NestNode 投票環節」,在此在投票周期內至少質押 1000 枚 NestNode 以上(與之對比常規治理中,該流程只需 100 枚 NESTNode 就算通過) 數量才算通過(NestNode 在質押期間的 NEST 收益將進行銷毀),通過后即刻生效進入下一個「NEST Token 投票環節」。在該環節中,此時由于 NEST 被攻擊了,所以需通過「n-1」期的 NEST 鎖倉數量來投票,同樣是 1 NEST = 1 票。一旦得票率 >= 51% ,則該投票為通過狀態,任意人可以執行并且使得該合約生效,無需再等待 7 天投票期結束。

簡單總結一下新增的治理體系:

NEST 3.0 將 NEST 代幣和 NestNode 代幣都納入到治理體系中來,這為 NEST 代幣和 NestNode 代幣新增了使用價值,即投票發起權和投票表決權。其中,質押 NestNode 代幣可發起投票,而 NEST 代幣則可用于投票表決意愿;

持有 NestNode 代幣可發起合約分叉投票,該情況適用于在 NEST 代幣被盜時的緊急治理,為該系統中最高治理級別,可對合約進行分叉,然后重新寫一個 NEST token;

參與治理期間 NestNode 代幣的區塊釋放獎勵會被銷毀,該銷毀機制會使 NEST 代幣增值。

可以說,NEST 生態系統已從最初的 NEST 代幣發展成為一個多代幣系統,其中每一種代幣都有各自的用例,并履行不同的功能。

有必要總結一下 3.0 版本升級后,各個代幣的主要用例:

NEST 代幣用例:作為 NEST 生態系統系統中最早出現的原生資產,NEST 代幣成為持幣用戶最多也是最去中心化的代幣,在 2.0 階段持有 NEST 可進行以下操作:1)每周根據持倉占比,獲取 NEST 系統的 ETH 收益收益分配;2)作為鏈上原生資產,可自由交易;

此次 3.0 上線后,NEST 代幣又新增更多效用,比如治理中的投票權,1 NEST = 1 票;同時 NEST 代幣新增一系列銷毀機制,該機制將成為 NEST 的一種基礎價值支撐,包括 1) NESTNode 持有人進行治理投票期間的 NEST 收益會被系統銷毀;2)持有 NEST 可參與 nToken 競標和開通 nToken 預言機,一旦競標成功,將永久銷毀競標費;3)下游 DeFi 在首次對接預言機時,需銷毀一定的 NEST。

NestNode 的用例:1、擁有發起 NEST 系統投票合約的權利;2、擁有發起 NEST 系統分叉的發起權;3、擁有 NEST 系統挖礦釋放量 15% 的收益權;4、鏈上原生資產,自由交易。

nToken 的用例:1、每周根據持倉占比,獲取 nToken 系統的 ETH 收益收益分配;2、鏈上原生資產,可以進行自由交易;

毫無疑問,NEST 是一個以激勵機制見長的團隊,他們希望在早期調用需求不足的時候,靠激勵機制的設計刺激早期參與者加入并引導流動性,以激勵連續性報價和促進共識的產生,最終當下游調用需求出現,并當 NEST 系統能為其自身持續提供價值輸入的時候,該系統才會進一步放大并呈現均衡狀態。理論上看,NEST 的機制設計非常巧妙,而結果如何,還需要等待市場的驗證。

撰文:LeftOfCenter

來源鏈接:www.NESTfans.com

關鍵要點 ● Messari估計實物出資占灰度認購量的80%,該估計具有誤導性。● 從GBTC(比特幣信托基金)或ETHE(以太坊信托基金)交易中套利賺錢并不容易.

1900/1/1 0:00:00未來的數字金融生態一定是建立在分布式記賬技術為主的金融基礎設施之上的。 在這個數字金融生態當中,數字貨幣和數字資產都是原生的。 用戶只需要一個錢包地址來管理自己的數字貨幣和數字資產.

1900/1/1 0:00:00本文對 EOS 的經濟模型進行了深入研究,重點聚焦 EOS 的供需情況、EOS 網絡資源的產生和獲得以及 EOS 的投票機制。EOS 的價格會受到基本面和供需情況的影響.

1900/1/1 0:00:00前言 2020 年 7 月 1 日,VETH 合約遭遇黑客攻擊。慢霧安全團隊在收到情報后對本次攻擊事件進行了全面的分析,下面為大家就這次攻擊事件展開具體的技術分析.

1900/1/1 0:00:00要點: 在過去的三個月中,與各種DeFi應用相關的十個代幣的表現超過了更廣闊的加密市場。一些代幣記錄了超過700-800%的上漲。與貸款和流動性協議相關的代幣表現最佳.

1900/1/1 0:00:00盡管加密貨幣市場歷經了長達近三年的熊市,我們仍可以看到,有一些小幣種在萎靡不振的市場內,有著異乎尋常的表現.

1900/1/1 0:00:00