BTC/HKD-0.08%

BTC/HKD-0.08% ETH/HKD-0.96%

ETH/HKD-0.96% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD-2.79%

ADA/HKD-2.79% SOL/HKD+1.21%

SOL/HKD+1.21% XRP/HKD-1.57%

XRP/HKD-1.57%1、膠原蛋白的應用與制備

1.1、作為人體含量最多的蛋白質,膠原蛋白作用不容小覷

膠原蛋白廣泛分布于人體結締組織中,常見類型有五種。膠原蛋白是人體內非常重要的一類功能性蛋白質,廣泛分布于人體的結締組織中,如皮膚、軟骨和骨、肌腱、韌帶、角膜、器官被膜、硬腦膜等。正常人90%的膠原存在于皮膚和骨頭中,膠原約占真皮結締組織的95%;人體正常骨骼中含有80%的膠原;肌腱組織中膠原含量高達85%。截至目前已發現有27種膠原蛋白,最常見的為Ⅰ型、Ⅱ型、Ⅲ型、Ⅳ型和Ⅴ型,其中人體內含量比較高的Ⅰ型、Ⅱ型、Ⅲ型膠原,占總膠原含量的80-90%,均為成纖維膠原。

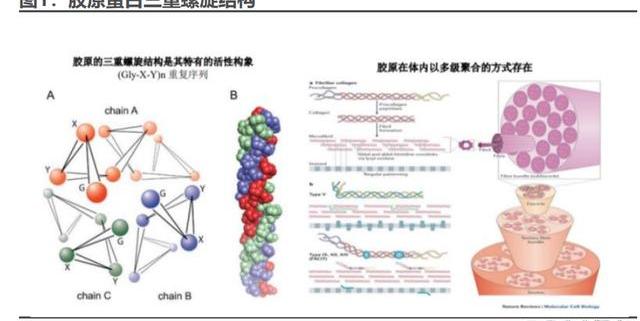

膠原蛋白呈三螺旋構象,使其具備相應的理化特性和生物學活性。膠原在結構上由三個自身按左螺旋排列的多肽鏈構成,三條相互獨立的膠原蛋白肽鏈依靠甘氨酸之間形成的氫鍵維系三股螺旋相互纏繞的結構。眾多膠原蛋白大分子又可彼此并排形成纖維互相交聯的結構,使最終產物具備較高機械強度。膠原蛋白正常的三螺旋構象是其理化特性和生物學活性的基礎,使其具備高拉伸強度、生物降解性能、低抗原活性、低刺激性、低細胞性。此外,膠原可直接與細胞表面受體結合,也可間接與其它中介分子結合后,參與細胞表面受體識別及信號傳導過程,因此具備促進細胞生長、促進細胞粘附、與新生細胞和組織協同修復創傷等特性。

1)傳統醫療,基于其生物相容性和誘導細胞分裂增殖等特性,運用于創面敷料、止血材料、注射填充材料以及藥物載體等領域。2)醫美,主要用于注射填充劑及美塑領域。3)專業皮膚護理,主要運用于醫美術后修復的醫用敷料和功能性護膚。4)食品領域,多用于功能性食品和食品添加劑。

1.2、以提取為主流制備方式,基因工程法為發展趨勢

膠原蛋白一般可以分為天然膠原和重組膠原。基于原料制備方式的差異,膠原蛋白又可分為從牛跟腱、豬皮等動物組織提取的天然膠原,以及基于基因工程編碼的重組膠原。1)天然膠原以酸法提取和酶法提取法為主。天然膠原提取方法多樣,包括酸提法、酶提法、中性鹽提取法、堿提法等,基本的原理都是通過改變蛋白質的環境條件來使膠原蛋白從其他蛋白質中分離。目前酸提法和酶提法是膠原蛋白提取工藝中最常用的方法,主要因組織中絕大部分膠原交聯程度較高,需要酸性條件或酶處理后溶解。相較于酸提取法,酶提取法的優勢更為顯著,主要表現為反應速度快、提取率高,所得膠原蛋白純度高、性質好。

2)重組膠原是通過基因工程構建、發酵表達以及分離純化最終得到。重組膠原蛋白制備的第一步為將目的基因按人膠原基因進行特定序列設計、酶切和拼接并連接載體;第二步將連接后的目的基因和載體導入宿主細胞中進行表達,其中應用最廣泛的為大腸桿菌表達體系、研究較多的為酵母表達體系,此外,海外對動植物表達體系也在加大研究投入;第三步分離純化,包括有親和層析法、鹽析沉淀法、離子交換層析法和凝膠過濾層析結合法等,該過程決定了產物的純度。基于不同的基因編碼技術方式,又可進一步將重組膠原蛋白分為重組類膠原蛋白、重組人源化膠原蛋白以及重組人膠原蛋白,其中重組人膠原蛋白載體表達產率和生物活性最優,其次為重組人源化膠原蛋白;而生產難度上,重組人膠原蛋白難度最高,當前暫無生廠商布局。

當前天然膠原提取法為產業主要制備方法,但隨著技術進步,基因工程法制備的重組膠原蛋白為未來一大趨勢。當下動物源提取法為主要的膠原蛋白制備方式,但其在商業化應用中仍存在一定的問題,例如,原料來源有限致使成本過高,也存在可能攜帶病、異體排斥反應等問題,而重組膠原蛋白能很大程度上彌補天然膠原蛋白的缺點,未來隨著針對重組膠原蛋白制備技術的持續推進,基因工程法或將得到廣泛運用。

2、重組膠原技術下,推動膠原蛋白追趕玻尿酸市場發展

2.1、多維度看,膠原蛋白與玻尿酸原料存在一定程度可比性

玻尿酸與膠原蛋白類似,同樣存在于人體組織中,并起到保濕作用。玻尿酸又稱透明質酸,是一種由D-葡萄糖醛酸和N-乙酰葡糖胺合成名為“葡萄醛酸-N-乙硫氨基葡糖”的雙糖分子單位重復連接而成的直鏈高分子多醣,廣泛存在于人體結締組織細胞外基質、神經組織以及真皮層中,人體中的透明質酸平均含量約為15g。玻尿酸的成分結構使其具備極強的鎖水能力,1個玻尿酸分子可攜帶500倍以上的水分,進而起到補水保濕的效果。

具體而言,玻尿酸的生物活性、使用效果與其相對分子量直接相關,根據不同分子量下玻尿酸的特性,應用領域有所差異,但存在與膠原蛋白應用領域的重疊。高分子量的HA具有較好的粘彈性、保濕性、抑制炎性反應、潤滑等功能,可用于眼科手術黏彈劑和關節腔內注射治療。當其Mr在100~200萬道爾頓范圍時,HA具有良好的保濕性、潤滑和藥物緩釋作用,可廣泛用于化妝品、滴眼液、皮膚燒傷愈合及術后防粘連。當Mr<8萬道爾頓時,具有抗腫瘤、促進創傷愈合、促進骨和血管生成、免疫調節等作用。

2.2、相比玻尿酸,膠原蛋白市場發展較緩

玻尿酸原料的早期采用動物源提取技術,隨著技術推動下,主流制備方法為微生物發酵法,加速了玻尿酸市場應用。1934年,眼科專家卡爾·邁耶與助手約翰·帕爾默在牛眼玻璃體中分離出了一種含糖醛酸和氨基糖的高分子多糖,并用“玻璃酸”命名;1970年開始,玻尿酸作為關節潤滑劑;1980年被護膚界關注;2004年首款玻尿酸注射劑獲批。玻尿酸發展至今,其生產工藝可分為動物組織提取法、微生物發酵法和合成法三種。其中,動物組織提取法制備主要來源干雞冠和豬、牛、羊的眼睛玻璃體等,但原料來源有限,提取成本高、收率低,售價昂貴。

當下主流方式為微生物發酵法制備,微生物發酵采用葡萄糖作為碳源發酵液,在培養基中發酵48小時,發酵結束后過濾除去菌絲體和雜質,然后用醇沉淀法等簡單操作即得到高純度的產物。采用發酵法制造的透明質酸能按商品設計來設定分子量大小,滿足不同用途的需求,實現了規模化生產,極大降低玻尿酸的制備成本,也拓寬了玻尿酸的市場應用。

智能合約代幣和DeFi行業遭受重大損失:金色財經報道,在過去的24小時內,加密經濟的總體價值對美元貶值超過了5%,與此同時,頂級智能合約代幣領域在同一時間范圍內損失了超過8%。這一下滑也影響了去中心化金融(defi)領域,在過去一天內,defi鎖定的總價值嚴重接近跌破400億美元的范圍,貶值了5.65%。[2023/6/11 21:29:31]

相比之下,膠原蛋白應用初始期早于玻尿酸。膠原蛋白主要經歷了四個階段的演變。1977年膠原時代開啟,第一支牛膠原注射產品上市。1981-2000年屬于填補時代,1981年首款牛膠原填充劑Zyderm獲FDA批準,在歐美地區掀起注射膠原蛋白美容風潮。2000-2015年進入液態提升時代,膠原蛋白鎖水緊致、容量提升的作用開始被挖掘,進一步發揮其在注射美容領域的功效。2015年以后進入復位營養再生時代,膠原蛋白根據各年齡階段的求美需求,多部位、多層次作用于骨骼層、韌帶層、皮膚層等,滿足更高級的醫美需求。

受制于制備方法帶來的一系列問題,膠原蛋白的市場發展不及玻尿酸。因膠原蛋白的制備成本較高,且存在一定免疫反應,在應用端的發展速度及規模不及玻尿酸。其中,國內市場中,功能性護膚品、醫用敷料以及輕醫美場景下的玻尿酸終端規模均大于膠原蛋白類,且在醫用敷料和輕醫美場景應用中呈現顯著性領先優勢。

2.3、政策+技術加碼下,推動重組膠原蛋白市場發展

政策角度,通過制定標準、規范行業,推動重組膠原蛋白的研發和成果轉型。重組膠原蛋白為新型生物材料的典型代表之一,國家藥監局高度重視其標準化工作,過去兩年內持續頒布相關法則,通過快速立項、快速制定標準通道,以創新監管思路加快推進創新成果轉化。

當前國內多個企業均加速部分膠原蛋白的研發及布局。錦波生物作為行業頭部“玩家”,推動了行業對于重組膠原蛋白的認知,致力于研發生產以大腸桿菌為表達體系的重組Ⅲ型人源化膠原蛋白;巨子生物也圍繞大腸桿菌表達體系生產重組Ⅰ型/Ⅲ型類人膠原蛋白,同時也貯備有啤酒酵母菌和畢赤酵母菌表達體系;江山聚源與江蘇創建則圍繞畢赤酵母菌表達體系研發生產重組人源化膠原蛋白;潛在“玩家”中,暨源生物也布局了重組人源化膠原蛋白、重組類人膠原蛋白的研發生產。我們認為未來在政策的激勵,同時在各大企業加速布局和擴產下,重組膠原蛋白市場將持續增長,推動整體膠原蛋白應用市場的不斷壯大,有望加速追趕玻尿酸市場布局。

3、應用領域對比之一:專業皮膚護理市場

中國專業皮膚護理市場規模呈現高速增長,其中膠原蛋白和玻尿酸類產品占據過半市場。按零售額計,2021年中國專業皮膚護理市場的整體規模為566億元,從原料角度看,其中膠原蛋白專業皮膚護理市場規模135億元,占比約為23.9%;玻尿酸專業護理產品市場規模193億元,占比約為34.1%。

從產品類別看,可以分為醫用敷料市場和功效性護膚品,其中醫用敷料市場呈現快速增長。1)功效性護膚市場從2017年的133億元增長至2021年的市場規模達到308億元,2017年至2021年的復合年增長率為23.4%;截至2021年占整體皮膚護理市場規模達到54%。2)中國醫用敷料市場規模從2017年的67億元增長至2021年的258億元,2017年至2021年的復合年增長率為40%,截至2021年市場占整體皮膚護理市場規模達到45.6%。

3.1、醫用敷料領域,膠原蛋白有望加速追趕玻尿酸

3.1.1、當下市場環境如何?

醫用敷料定義為輔助治療產品,用于醫療手術、損傷、慢性濕疹和過敏性的皮膚修護需求,2020年終端銷售市場規模達到182億元,同比增速為26.4%。按產品類別分,又可分為貼片式和非貼片式醫用皮膚修復敷料兩大類,其中貼式敷料產品市場需求較高,2020年貼式醫用敷料市場規模占比接近80%。

貼式醫用敷料成分多樣,大多主打修復類功能,其中以玻尿酸或膠原蛋白為核心原料的貼式敷料市場占比較大,且重組膠原占比快速提升。目前市場上貼式醫用敷料的常用成分里包括膠原蛋白、玻尿酸和其他:膠原蛋白促進保濕修復;玻尿酸具有鎖水、保濕、潤滑功能;殼聚糖抑菌止血、富勒烯可以抵抗光老化、抗菌肽能夠抑菌。從市場規模角度,2021年膠原蛋白敷料市場占醫用敷料市場比為28%,透明質酸市場占比達到45%,同時結合貼式醫用敷料為主要市場,推斷預計膠原蛋白和透明質酸類的貼式敷料占據貼式敷料較大市場。此外,根據弗若斯特沙利文,重組膠原蛋白類醫用敷料占比持續提升,也進一步體現了重組膠原蛋白對膠原蛋白貼式敷料市場增長的推動。

競爭格局角度,國內醫用敷料市場兩大頭部企業分別為以玻尿酸為核心成分的敷爾佳和以重組膠原蛋白為核心成分的巨子生物。2021年,醫用敷料市場CR5為26.5%。在膠原蛋白領域,巨子生物實現23億元銷售額,占據9%的市場份額,在醫用敷料整體行業位居第二,在膠原蛋白醫用敷料細分市場中排名第一。

進一步對比各品牌產品,我們發現因醫藥敷料行業監管政策嚴格,產品備案時間較長且原料制備成本較高,貼式敷料產品較一般化妝品具有更高產品溢價,且膠原蛋白類貼式敷料價位高于玻尿酸類:1)貼式醫用敷料具有較為嚴格的政策要求,備案時長遠超過妝字號產品。醫用敷料因主要用于皮膚組織、創面損傷修復,需要按照醫療器械注冊管理辦法執行,存在由一類至三類的備案種類,風險程度由低到高,企業申請拿證的難度也由低至高,其中一類醫療器械首次注冊平均周期在1-3個月、二類醫療器械首次注冊的平均周期為1-2.5年、三類醫療器械首次注冊的平均周期為1.5-3年,周期均長于妝字號產品。此外,2021年底,國家藥監局明確要求醫用冷敷貼需按照二類及三類進行備案,進一步加大了貼式敷料的監管力度,也增強了行業進入壁壘。

2)在更嚴格的監管以及更繁瑣的流程之下,貼式敷料相較普通妝字號面膜產品有更高溢價,且膠原蛋白類貼式敷料定價高于玻尿酸類產品。從各產品價格對比看,普通妝字號面膜定價在8-30元/片,而貼式敷料面膜價位在14-40元/片;此外,膠原蛋白貼式敷料價格在35-40元/片,玻尿酸貼式面膜價格帶在14-40元/片,膠原蛋白類產品呈現更高溢價。

幣安:已協助美國執法部門扣押與朝鮮網絡犯罪組織有關的440萬美元:5月25日消息,幣安官方今日表示:已協助美國執法部門扣押 440 萬美元并凍結與朝鮮有組織犯罪有關的賬戶,幣安調查團隊堅定不移地致力于打擊全球犯罪。[2023/5/25 10:38:58]

3.1.2、未來將如何走向?

對應貼式醫用敷料的原料及功效,其貼式醫用敷料的用戶大致可分為三類:一類為具有痤瘡、皮炎等皮膚問題的患者,一類為接受輕醫美手術后急需皮膚修復的醫美人群,一類為追求功能性護膚的消費者。據標點醫藥,2019年三類人群潛在的貼式醫用敷料需求量達到11.065億片,實際需求量為3.37億片,滲透率僅30%,尚存在較大可提升空間。

未來輕醫美市場消費者需求和功能性護膚需求將成為行業增長的核心驅動力。基于貼式敷料的潛在消費群體分類情況,我們認為未來痤瘡患者及面部皮炎患者療程次數穩步增長,而輕醫美需求高增下對應術后修護需求將呈現較快增長,同時功能性護膚需求也將成為行業增速的拉動力,據我們測算預計2025年貼式面膜銷量有望超過10億片,2019-2025年CAGR達到22%。

同時,消費者呈現需求多樣化,而非單一聚焦補水,膠原蛋白更符合消費需求下的發展趨勢。對于痤瘡、皮炎等皮膚問題的患者對于祛痘美白的需求日益增長;輕醫美流行后,術后人群急需具有保濕、修復效果的皮膚護理產品;追求功效性護膚的消費者則愈發注重各類活性成分在解決肌膚問題上的高效性。相比于玻尿酸相對單一的補水功效,膠原蛋白具有修復保濕、美白抗衰、潤滑肌膚等多重功效,其中重組膠原蛋白的功效性表現突出,而其自身的低致敏性和更易量產能力,有望滿足消費者日益增長的皮膚護理和修護需求。

3.2、功效性護膚領域,膠原蛋白和玻尿酸將如何角逐?

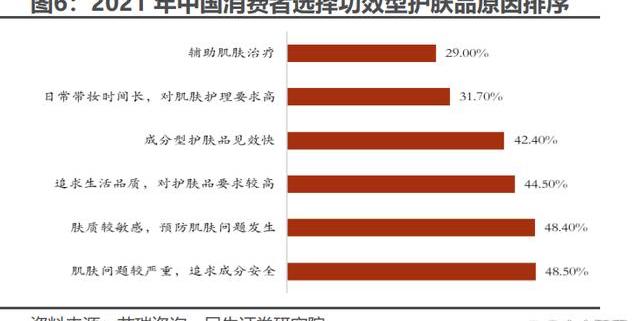

“Z世代”消費群體護膚選擇聚焦成分與功效性。據艾瑞咨詢,2021年護膚品消費者中17-35歲人群占比超過70%,其中18-24歲達到39.5%,根據年齡分布,護膚核心群體為95后的“Z世代”人群;同時當前男性及女性消費者均將成分和功效作為影響其消費決策的最重要的因素。在消費者功效性需求下,國內功效性護膚品市場規模呈現高增長。2017-2021年國內功效性護膚品市場由133億元增長至308億元,CAGR達到23.36%,其中膠原蛋白類市場規模由16億增長至62億元,CAGR為40.3%,玻尿酸類功效性護膚品市場規模由25億元增長至78億元,CAGR為32.9%。

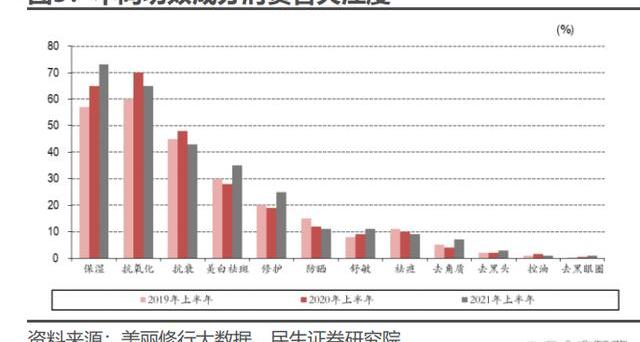

功效性護膚品市場中,當前最熱門的功效需求聚焦于保濕、雙抗、美白和修護。消費者選擇功效性護膚品的主要原因集中在解決肌膚問題、追求成分安全和收效顯著這三個方向,據美麗修行大數據統計,消費者在過去三年呈現持續較高需求的功效聚焦于保濕、抗氧化及抗衰和美白祛斑。對應2021年上半年功效性成分榜單可見保濕核心成分玻尿酸位居第一,其次為美白核心成分煙酰胺以及抗氧化抗衰作用的生育酚位居第三,具有較好修護效果的積雪草提取物位居第四,此外美白效果較好的光果甘草根提取物排名呈現快速上升。

各企業通過與需求功效及對應活性成分綁定,形成消費者強品牌意識,進一步占領市場份額,呈現出功效性護膚市場集中度較高。中國功效性護膚市場中,前五大企業分別為貝泰妮、歐萊雅、巨子生物、華熙生物和上海家化,2021年市場份額分別為21%/12.4%/11.9%/11.6%/10.6%,CR5達到67.5%,遠高于護膚品市場CR5。其中貝泰妮主打修護活性成分滿足消費者舒敏修護需求,華熙生物圍繞保濕成分主打玻尿酸,歐萊雅主打修護和抗衰,巨子生物主打美白、修護及抗衰,上海家化主打保濕和溫和。

未來來看,功效性需求方面,保濕需求持續,美白、抗衰和修護仍將呈現高增。根據美修數據,消費者對不同功效性成分的統計,過去三年呈現快速增長的功效為保濕、美白和修護;根據益普索統計,消費者未來計劃增加投入的護膚功效主要聚焦在抗衰、補水、美白和保濕。綜合兩者,預計未來消費者需求高需求的功效將聚焦于保濕、美白、抗衰和修護。

基于消費者未來的功效性需求,膠原蛋白將憑借自身多重功效特點突圍,市場規模有望超越玻尿酸類護膚品市場。在美白和抗衰領域中,部分活性原料存在一定敏感性/刺激性,相比之下膠原蛋白不僅能夠具備修護效果,還具備美白、保濕、抗衰等多樣化功效,有望對當前部分活性成分實現替代,同時結合重組膠原蛋白技術的推動,膠原蛋白市場規模將呈現持續上行,據弗若斯特沙利文預測,2025年膠原蛋白類功效性護膚品將達到328億元市場規模,首次超過玻尿酸類功效性護膚品。

4、應用領域對比之二:醫美注射類市場

4.1、當下注射類項目以玻尿酸為主,作用圍繞面部年輕化

當下輕醫美市場分為光電類和注射類材料,注射類項目占比較大,其中玻尿酸注射項目占據較大市場份額。2021年輕醫美市場規模為977億元,同比增速26.39%,其中注射類規模達到505億元,占比超過50%。在注射類市場中,占比最大的為玻尿酸注射項目,2021年市場規模為217億元,同比增速達到26.16%。

玻尿酸注射劑的需求分為三類,包括補水/改善膚色、充填軟組織、塑性。玻尿酸分子的大小會影響其質地,進而影響吸收時間。分子越大質地越硬,吸收時間越長;分子越小越軟,吸收的時間越短。因此質地硬的大分子主要用于填充定型;質地適中的中分子主要用于填充凹陷、除皺;質地軟的小分子適合補水和修復皮膚。由于單鏈玻尿酸分子半衰期為1-2天,需要通過交聯的手段,將單鏈的玻尿酸分子鏈連接成網狀或立體狀的高分子結構,經過交聯的玻尿酸可在體內維持數月甚至數年。

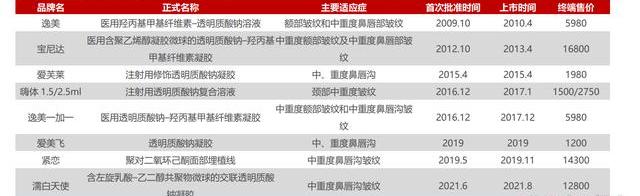

當下該市場中,國內外品牌眾多,競爭較為激烈。自2008年瑞藍成為國內首個獲批玻尿酸注射針劑后,國內玻尿酸注射劑市場正式打開,且2015年開始各品牌加速布局玻尿酸注射劑市場,截至目前中國市場中,國內外品牌眾多,產品布局不同分子大小、交聯/非交聯的玻尿酸注射劑,對應應用在不同需求場景。從價格段看,千元至一萬元以上均有對應不同療效產品,整體市場競爭呈現紅海化。

Multichain將針對大額交易加強跨鏈風險管理:據官方消息,由于最近的市場波動,Multichain將針對大額交易加強跨鏈風險管理,大額資金門檻從100萬美元調整至20萬美元,20萬美元以上跨鏈交易將需要12個小時,此次調整將適用于Cronos 、 OKC 、 KCC 、 Heco 、Gatechain 、BTTC鏈。[2022/11/11 12:50:19]

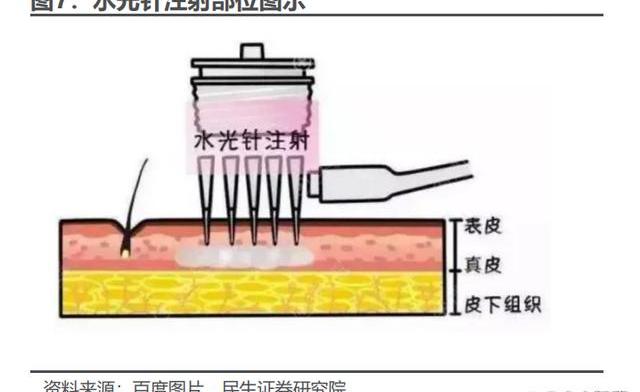

其中,基于玻尿酸成分的補充型注射劑水光針,更為市場一大熱點。該注射劑主要為水光針產品,是通過利用負壓機打或手打方式直接注入玻尿酸及其他營養物質到皮膚真皮層,即刻補水的同時,促進營養成分吸收讓皮膚變得水潤有光澤,增加彈力,緊致皮膚,達到祛除皺紋、淡斑、收縮毛孔、長久維持白皙水嫩的效果,效果持續時間為1-2個月左右,大多消費者每年進行3次療程。

4.2、膠原蛋白對年輕化意義重大,注射類醫美細分需求領域功效突圍

人體內的膠原蛋白具備改善皮膚彈性的作用,但隨著年齡的增長,膠原蛋白逐步流失,因此膠原蛋白的補充對皮膚年輕化意義重大。人體膠原蛋白主要為Ⅰ型和Ⅲ型膠原蛋白,其中Ⅰ型占80-85%,Ⅲ型占10-15%,Ⅲ型膠原蛋白是富有彈性的細軟纖維網,可以提升皮膚彈性。20歲后皮膚厚度每10年膠原蛋白降低7%,女性絕經后5年內膠原蛋白流失30%,之后每年流失1.13%,40歲時皮膚所含膠原蛋白則不到20歲的一半。因此及時補充膠原蛋白對皮膚年輕化而言十分重要,小分子膠原蛋白肽通過被動擴散至皮膚的淺層結構起保濕和護理作用;大分子結構的活性膠原蛋白通過物理性透皮吸收和細胞介導的生物性透皮兩種方式進入皮膚角質層、真皮層發揮生物護理作用。

4.3、重組膠原蛋白加速市場拓展,新藍海市場浮現

重組膠原蛋白注射材料質地較軟,功效方面不僅能夠滿足補水保濕,還能夠提供多樣化氨基酸營養,同時具備刺激再生膠原蛋白等特點。未來隨著產品愈加豐富,有望滿足消費者復合需求效果,豐富水光針市場;此外,在眼周年輕化市場中,尤其在填淚溝等領域,也將得益于其保濕及刺激再生效果進一步擴大市場應用:水光針市場:一方面,隨著輕醫美的普及,水光針作為入門級產品,市場規模有望加速上行,同時在重組膠原蛋白技術推動下,膠原蛋白產品實現規模化量產,滿足消費者需求,拉動行業規模持續上行。據我們測算2025年水光針市場規模將超過300億元,5年CAGR為29.1%,其中膠原蛋白水光針規模有望超過50億元,5年CAGR達到66%。

此外,在填充塑性市場中,交聯型重組膠原蛋白注射劑和刺激再生注射劑也將有望拓寬市場。隨著重組膠原蛋白的研發和量產,疊加更成熟的交聯技術,其填充和塑性效果將優于部分玻尿酸產品,實現產品的替代,拓寬市場空間。此外,刺激再生類注射劑持續豐富與升級也有望進一步實現市場替代,據弗若斯特沙利文預測,基于PLLA的刺激再生針劑出場價口徑的國內市場規模2021-2025年CAGR有望達到75.9%。

5、應用領域對比之三:傳統醫療及食品保健市場

5.1、傳統醫療市場:膠原蛋白與玻尿酸布局差異較大,未來均有寬廣空間

膠原蛋白和玻尿酸在國內傳統醫療終端的運用市場規模占比較大,且規模均呈現穩步上行。在傳統醫療領域,膠原蛋白和玻尿酸類材料近年來國內市場穩步發展:根據弗若斯特沙利文,基于膠原蛋白的生物醫用材料市場規模從2017年的10億元人民幣增長至2021年的32億元人民幣,CAGR達33.5%;玻尿酸因其良好的生物特性,被廣泛應用于骨科、眼科、軟組織填充等醫藥領域中,根據研究機構弗若斯特沙利文2019年的分析;在骨科細分領域中,中國2018年骨關節炎注射類藥物市場規模約為98億元,其中玻尿酸終端產品的市場規模約為15.7億元,占比達16%;在眼科細分領域中,醫藥級透明質酸眼科終端產品的市場規模約為16.1億元。

膠原蛋白應用領域與玻尿酸存在一定差異。膠原蛋白憑借其良好的生物力學性能、生物相容性以及與宿主良好的協調性,主要的應用領域包括創面敷料、止血材料、注射填充材料以及藥物載體等;而玻尿酸在醫藥和臨床診治中主要應用在粘彈性手術、粘彈性補充治療、粘彈性填充、粘彈性阻隔、粘彈性防護以及藥物載體,兩者因材料特性不同,在傳統醫療領域應用差異較大。

未來膠原蛋白在高端創傷敷料藍海市場仍有挖掘空間,此外,組織工程、再生醫學等領域也具備發展潛力。相比于傳統的創傷敷料在臨床應用中的局限性,現代發展起來的高端創傷敷料具有更優越的性能和對特定場景更好的適用性,也具備減輕換藥痛苦、縮短愈合時間、減少換藥次數、降低醫務人員的勞動強度、降低綜合治療成本、換藥操作簡便易行等多種優點,近年來,高端創傷敷料在市場中的需求也日漸迫切,根據GrandViewResearch,2019年全球高端創傷敷料市場規模達65.79億美元,其中膠原類高端創傷敷料市場規模達到6.25億美元,預計2025年市場規模有望達到7.73億美元。

此外,醫用膠原蛋白因其出色的修復、引導再生能力和生物相容性,在組織工程和再生醫學等最前沿的醫學領域中有巨大潛力。相比之下,玻尿酸具備良好的保水性、潤滑性、生物降解性以及生物相容性,在腫瘤治療靶向藥物載體和骨骼再生等醫藥科技前沿領域有較大的應用潛力。

5.2、食品市場:膠原蛋白與玻尿酸均布局保健品

保健品市場主打多樣化功能性,膠原蛋白和玻尿酸均有布局。保健品又稱營養補充劑,是一種成分是從食物中萃取對人體有益的營養素的補充品。通常對人體有益的營養素包含氨基酸、微量元素、和礦物質等。隨著社會的發展水平不斷提高和國民對健康生活的需求逐漸增長,保健品市場也在近年蓬勃發展,根據艾媒咨詢,中國保健品市場從2013年的993億元人民幣增長至2020年的2503億元人民幣,CAGR達12%,預計2023年增長至3282億元。

元宇宙公司Translucia投入“千萬美元”收購電競社區Infofed主要股份:10月21日消息,元宇宙公司Translucia已收購泰國電競社區Infofed主要股份,盡管按美元計價的具體收購金額暫未披露,但估計達到“8位數”。

據悉,Infofed成立于2015年,為游戲廠商、游戲愛好者和電競玩家提供一站式社區服務,擁有線上電競比賽社區eArena和線下電競場館Thailand E-Sport Arena。

Translucia是泰國娛樂巨頭T&B Media Global旗下元宇宙開發商,他們將和Infoded建立一個電子競技訓練營,并在旗下元宇宙內開發電子競技內容。(Techinasia)[2022/10/21 16:34:27]

膠原蛋白和玻尿酸保健品種類豐富。膠原蛋白作為人體中一種重要的結構性蛋白質,食用膠原蛋白可以幫助防范皮膚出現衰老的痕跡和調節腸胃,因此保健品市場具有多種膠原蛋白類產品,包括膠原蛋白粉、膠原蛋白糖和膠原蛋白口服液等。根據GrandViewResearch,2019年全國膠原蛋白應用領域中,食品飲料領域市場規模已達3.15億美元,占全國膠原蛋白市場規模的32.06%,僅次于醫療健康領域。同時,玻尿酸因其功能性,可以在補水、改善關節功能和骨質酥松等方面對人體帶來益處,因此玻尿酸也被廣泛的運用到各種食品及飲料中。

除此之外,膠原蛋白在食品添加劑、食品包裝方面,均有布局。隨著人們對膠原蛋白的認知逐漸完善和對其提取技術的發展。膠原蛋白也被運用在越來越多的方面。在如火腿腸、肉罐頭和腌制肉等工業肉制品中,膠原蛋白可以用來改善肉質的含水性從而達到使肉質更為軟嫩的效果,膠原蛋白還可以運用在鮮奶、酸奶等乳制品中,以增加營養成分。此外,膠原蛋白還可以運用在食品包裝中,常見的應用為人造膠原腸衣,與天然腸衣相似的良好的透氣性以及透明性加上其厚度均勻、穩定性強的特點讓人造腸衣逐漸占據市場優勢地位。

6、重點企業分析

6.1、巨子生物:基于合成生物技術,布局膠原蛋白類專業皮膚護理

巨子生物由其創始人范代娣博士及其團隊于2000年成立,自創立之初便專注于重組膠原蛋白及其他生物活性成分的研發,2021年巨子生物成為中國第二大專業皮膚護理產品公司,也是全球首家實現量產重組膠原蛋白護膚產品的公司。目前公司旗下擁有涵蓋功效性護膚品、醫用敷料和功能性食品的八大主要品牌,共計達105項SKU產品組合以及85款在研產品。2019-2021年,公司營業收入由9.57億元增長至15.52億元,CAGR達27%、歸母凈利潤由5.75億元增長至8.28億元,CAGR達20%。

以專業皮膚護理產品為核心,深耕重組膠原蛋白細分賽道。公司為中國基于生物活性成分的專業皮膚護理產品行業的的先行者,通過其專有的合成生物學技術打造了以專業皮膚護理為核心、功效性食品以及其他產品為輔助的業務矩陣。公司的主要收入來自于專業皮膚護理產品,收入由2019年的8.52億元增長至2021年的15.03億元,CAGR達到32%,2021年占總收入96.8%。

兩大旗艦品牌共驅收入持續增長。基于公司的合成生物學技術平臺,巨子生物通過自主研發推動品牌持續上行,公司旗下的品牌包括可復美、可麗金、可痕、可復平等。其中公司的領先品牌可麗美于2009年推出,主打中高端多功能皮膚護理市場,其主要功效為抗衰老、皮膚保養及皮膚修護;另一大領先品牌可復美于2011年推出,旨在提供皮膚修復和其他護膚解決方案,為中國首款獲得此類注冊的基于重組膠原蛋白的產品,品牌發布之初是作為面向專業醫療機構客戶的皮膚科級別專業皮膚護理品牌,由于該其功效和安全性自上市之初迅速受到醫學界的認可和商業上的成功,公司隨后將其推廣至大眾市場。

渠道角度,醫療機構和大眾消費者雙軌銷售策略。巨子生物的主要業務面向醫療機構和大眾消費者兩個市場。TOB端,通過線下直銷和經銷商的方式,公司將產品銷售和經銷至中國1000多家公立醫院、約1700家私立醫院和診所以及約300個連鎖醫藥品牌。TOC端,主要有線上和線下兩種銷售模式:1)線上,公司主要通過電商平臺以及社交媒體平臺上的DTC店鋪進行直接銷售,此外,向京東以及唯品會等電商平臺的自營部門進行銷售。2)線下,公司采取直銷加經銷商的策略,經銷網絡覆蓋個人消費者以及屈臣氏、調色師、Ole等化妝品連鎖店及連鎖超市的約2000家中國門店。按銷售渠道劃分,2021年公司直銷和經銷的營業收入分別為為6.89億元、8.63億元,直銷占比44.4%,經銷占比55.6%。

6.2、雙美生物:膠原蛋白注射劑市場的引領者

雙美生物科技成立于2001年,在臺南科學園區設立符合世界衛生組織定義的GMP藥廠。公司運用專利純化技術技術研發了具有高度生物相容性、低免疫原性的生藥級膠原蛋白原料。因其生產的膠原蛋白原料精良的純度,雙美生物的產品多運用在腦神經外科、眼科手術、牙科手術、骨科手術以及外科手術等醫療領域。2017-2021年公司收入由1.9億新臺幣增長至10.3新臺幣,CAGR達到53%;歸母凈利潤由0.16億新臺幣增長至2.4億新臺幣,CAGR達到96%。

押寶膠原蛋白植入劑細分領域。膠原蛋白植入劑為雙美生物主營項目,該產品把膠原蛋白對止血及細胞的親合性的優點應用于傷口修復上。公司于2009年取得國家藥品監管管理局的醫療器械注冊證并上市以來經過四代產品的更迭。目前第四代產品已于2018年開展人體臨床試驗,目前已成功完成252例有效受試者的注射受測,臨床試驗中,全敷受試者無不良反應,臨床結果較為成功,效果良好,截至2021年膠原蛋白植入劑收入占比達到98.76%。

公司的膠原蛋白產品應用于三大領域中。雙美生物公司公司產品均通過使用無特定病原豬場之豬體皮為原料,再在工藝上進行區分,進一步應用于生醫材料、醫療器械應用產品、醫美領域。其中醫美領域中,公司主要布局三款產品包括去端膠原纖維的膚柔美、交聯去端膠原纖維的膚麗美以及交聯膠原蛋白同時添加利多卡因的膚力原。

Layer 2解決方案Scroll發布Pre-Alpha測試網升級版本,已支持部署智能合約:10月11日消息,基于zkEVM的Layer 2解決方案Scroll發布其Pre-Alpha測試網升級版本。據悉,新版本已支持開發者使用Hardhat和Foundry等工具部署智能合約,并支持用戶在升級的跨鏈橋合約上在其Layer 1和Layer 2測試網之間橋接NFT和用戶自定義的ERC-20 Token。[2022/10/11 10:30:42]

未來持續深化技術,拓寬營運模式。在技術于產品研發方面,雙子生物計劃以生醫級膠原蛋白技術平臺為基礎,持續深化,開發高價值、有市場差異性的醫材產品。并通過自主研發與技術合作兩種方式維持公司長期的創新研發動能。在營運模式方面,公司將以自有品牌與專業研發代工服務,同步發展的策,專注于技術研發與生產,同時建立研發生產與通路銷售專業分工的營運模式。目前公司確定的研發項目包括膠原蛋白與透明質酸進行物理或化學的復合以及第4代膠原蛋白植入劑。

6.3、錦波生物:重視功能性蛋白領域,持續加碼重組人源化膠原蛋白研發

公司以重組膠原蛋白產品和抗HPV生物蛋白產品為核心,近幾年收入、凈利潤快速增長。錦波生物成立于2008年3月28日,2022年6月7日公司的上市申請獲得北京證券交易所受理。公司自成立起逐步建立了一套從功能蛋白基礎研究到產業化研發的研發體系,形成了以酸酐化牛β-乳球蛋白和重組人源Ⅲ型膠原蛋白為主,從原料到醫療終端產品及功能性護膚品的全產業鏈業務體系。在婦科、皮科、外科、肛腸、護膚等不同應用場景中,覆蓋了疾病預防、疾病治療、健康護理和美容護膚對產品的需求。2017-2021年公司收入由1.03億元增長至2.33億元,CAGR達到22.70%;歸母凈利潤由0.35億元增長至0.57億元,CAGR達到13.49%。

錦波生物銷售渠道模式多樣。公司醫療器械終端產品采用經銷為主的銷售模式,具體細分為普通經銷模式、配送經銷模式及全國總代理模式,同時部分醫療器械產品采取直接銷售模式;公司化妝品主要采用線下和線上兩種渠道進行銷售,線下渠道以經銷模式為主,同時,隨著電子商務的快速發展,公司也逐步建立了線上渠道,銷售收入逐年增長;公司衛生用品主要采用線下經銷模式,主要通過經銷模式銷售給專業美容院或診所,并最終銷售給消費者。同時,少部分衛生用品直接銷售給個人客戶、美容院、診所等。

錦波生物高度重視研發,設有三個研究部門,且研發投入逐漸增長。公司圍繞病進入抑制劑和人源膠原蛋白領域展開創新研究,采用自主研發、產學研合作研發及委托開發相結合的形式,目前設立有研究院、研發一部及研發二部三個研發部門,采取分工協同模式。從研發費用看,呈現逐漸增長,在2019-2021年分別為0.14/0.24/0.29億元,占當期營業收入比重分別為8.86%/14.74%/12.45%,其中,2021年研發投入占比最大的項目為重組人源化膠原蛋白新材料項目,體現了公司對重組膠原蛋白領域的重視。

未來公司持續加大研發投入,擬用募集資金2.32億元投入到重組人源化膠原蛋白的研發項目中。公司擬向不特定合格投資者公開發行股票,發行新股的募集資金扣除發行費用后,擬投資于膠原蛋白研發項目資金為2.32億元,占募集資金的38.54%,持續加碼重組膠原蛋白研發力度。

6.4、創爾生物:深耕活性膠原,布局多樣化皮膚護理

創爾生物深耕于活性膠原原料、醫療器械及生物護膚品領域,公司毛利率較高,且維持在較穩定水平。公司成立于2002年8月20日,是一家深耕于活性膠原原料、醫療器械及生物護膚品領域,集研發、生產、銷售于一體的高新技術企業。其擁有的生物醫用級活性膠原大規模無菌提取制備技術,解決了動物源性膠原提取過程中病滅活和免疫原性控制兩大行業技術痛點,同時取得了液態膠原在有效保持天然構象和生物活性的前提下進行大規模無菌生產的技術突破。創爾生物在2017-2021年公司收入由1.35億元增長至2.4億元,CAGR達到15.47%,歸屬母公司股東的凈利潤由0.27億元增長至0.35億元,CAGR為6.82%。

創爾生物的產品分為膠原產品和非膠原產品兩大類。膠原產品包括醫療器械和生物護膚品,其中醫療器械又包括膠原貼敷料、膠原蛋白海綿等產品,生物護膚品包括膠原多效修護面膜、膠原多效修護原液等產品。非膠原產品主要包括醫療器械和一般護膚品,其中醫療器械包括醫用冷敷貼、液體敷料等產品,一般護膚品包括水楊酸祛痘面膜、凈膚亮采面膜等產品。

創爾生物擁有兩大品牌,分別為創福康品牌和創爾美品牌。創福康成立于2004年,系列產品主要用于創面的輔助治療,促進創面止血和修復,并可用于痤瘡、皮炎、濕疹、皮膚過敏疾病的輔助治療,產品包括膠原貼敷料、膠原蛋白海綿等,是膠原蛋白類敷料產品的領導品牌。2019年創福康的第二類與第三類膠原蛋白類敷料產品單片定價分別為25.2元、26.7元。創爾美品牌于2017年12月成立,其系列產品主要用于皮膚屏障護理、提升肌膚愈活能力,產品包括膠原多效修護面膜、膠原多效修護原液等。創爾美膠原多效修護面膜平均銷售單價超過25元。

公司醫療器械類產品采用經銷和直銷相結合的銷售模式。經銷模式下,公司向推廣配送經銷商或配送經銷商銷售產品,再由推廣配送經銷商或者配送經銷商銷售給公立醫院、民營醫院及藥房等終端機構;部分推廣配送經銷商通過零售或者電商平臺向終端消費者銷售。直銷模式下,公司主要通過“天貓旗艦店”、“京東旗艦店”為代表的直營網絡店鋪及自有線上平臺銷售產品。公司生物護膚品采用經銷和直銷相結合的銷售模式,以直銷模式為主,通過“天貓旗艦店”、“京東旗艦店”為代表的直營網絡店鋪銷售產品。

6.5、敷爾佳:定位專業皮膚護理,聚焦玻尿酸與膠原蛋白領域敷料

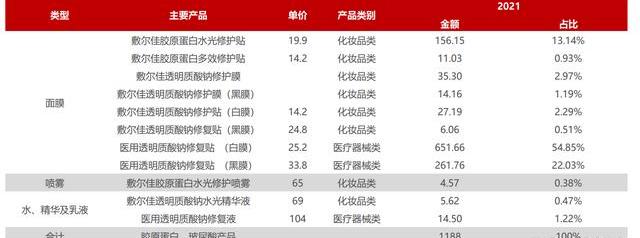

敷爾佳定位專業皮膚護理領域,近幾年收入快速增長。公司成立于2017年11月28日,是一家從事專業皮膚護理產品的研發、生產和銷售的公司。公司在售產品覆蓋醫療器械類敷料產品和功能性護膚品,主打敷料和貼、膜類產品,并推出了水、精華及乳液、噴霧、凍干粉等其他形態產品。基于對透明質酸鈉及膠原蛋白的研究,公司形成了以適用于輕中度痤瘡、促進創面愈合與皮膚修復的II類醫療器械類產品為主,多種形式的功能性護膚品為輔的立體化產品體系。敷爾佳在2018-2021年公司收入和凈利潤快速增長,收入CAGR達到64.07%、歸母凈利潤CAGR達到41.75%。

公司械字號產品占據過半收入。2019-2021年公司械字號產品收入規模分別為9.2/8.8/9.3億元,占比分布為68%/56%/56%。1)械字號產品:醫用透明質酸鈉修復貼、醫用透明質酸鈉修復貼、醫用透明質酸鈉修復液,2021年三種產品銷售收入占械字號收入比重分別為70.23%、28.21%、1.56%。2)妝字號產品:玻尿酸和膠原蛋白產品共有8款,其中膠原蛋白產品有3款,包括敷爾佳膠原蛋白水光修護貼、敷爾佳膠原蛋白多效修護貼、敷爾佳膠原蛋白水光修護噴霧,2021年三者銷售收入占化妝品收入比重分別為21.64%、1.53%、0.63%;玻尿酸產品主要有5個:敷爾佳透明質酸鈉修護膜、敷爾佳透明質酸鈉修護膜、敷爾佳透明質酸鈉修護貼、敷爾佳透明質酸修護貼、敷爾佳透明質酸鈉水光精華液,2021年5種產品銷售收入占化妝品收入比重分別為4.89%、1.96%、3.77%、0.84%、0.78%.

銷售渠道以線下為主,線上為輔模式。2021年公司線上渠道銷售收入占比為36.23%,進一步分為直銷、代銷和經銷三種模式,且以直銷為主,21年占線上收入比重為86.78%。三種銷售模式的銷售收入分別占線上渠道銷售收入的比重為86.78%、7.52%、5.69%。在線下渠道中,公司采用的為經銷模式,且公司將經銷商分為甲、乙、丙三類,分級管理的經銷商主要面向美容機構、連鎖零售藥店等終端渠道。當前,敷爾佳研發方向集中于保養、護膚、修復方面。在研項目五類,包括:Ⅲ類醫療器械開發、敷爾佳防曬產品開發、美容飲品開發、修護面膜類產品開發和修護水乳類產品開發。其中Ⅲ類醫療器械開發項目研究方向為重組Ⅲ型人源化膠原蛋白材料對皮膚創面的修復。

敷爾佳計劃公開發行股票募集資金將主要用于品牌推廣和生產及檢測基地擴建。其中生產基地建設項目擬實現敷爾佳醫用透明質酸鈉修復貼、敷爾佳醫用透明質酸鈉修復貼、敷爾佳透明質酸鈉修護膜、敷爾佳膠原蛋白水光修護貼等產品的擴產,計劃投入募集資金6.555億元,占總募集資金的34.51%。研發及質量檢測中心建設項目計劃主要為對功能性護膚品和醫用膠原蛋白敷料進行研發,投入募集資金0.57億元,占總募集資金的3%。

6.6、華熙生物:產業鏈一體化布局,收購益而康加碼膠原蛋白領域

華熙生物成立于2000年1月3日,是一家知名的生物科技公司和生物活性材料公司。華熙生物以合成生物科技為驅動,主要聚焦在功能糖、蛋白質、多肽、氨基酸、核苷酸、天然活性化合物等有助于生命健康的生物活性物開發和產業化應用。公司憑借微生物發酵和交聯兩大技術平臺,建立了生物活性材料從原料到醫療終端產品、功能性護膚品、功能性食品的全產業鏈業務體系,服務于全球的醫藥、化妝品、食品等領域的制造企業、醫療機構及終端用戶。華熙生物在2017-2021年公司收入和凈利潤速快,收入由8.2億元增長至49.48億元,CAGR達到56.82%,歸母凈利潤由2.22億元增長至7.8億元,CAGR為36.97%。

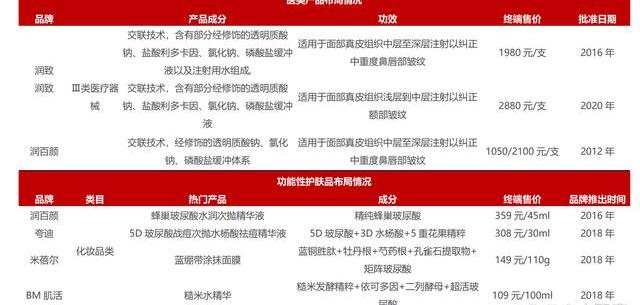

華熙生物圍繞玻尿酸核心原料,進行多品牌布局。在醫美業務上,華熙生物旗下有兩個品牌——潤致和潤百顏;在醫藥領域有海力達、海視健、海潤通等;在功能性護膚品核心品牌包括潤百顏、夸迪、米蓓爾、BM肌活;2021年,公司布局功能性食品業務,推出三大品牌,包括玻尿酸水品牌“水肌泉”、透明質酸食品品牌“黑零”和透明質酸果飲品牌“休想角落”。

渠道角度看,公司以直銷為主模式進行銷售。2021年公司直銷和經銷的營業收入分別為33.41/16.07億元,占比分別為67.52%/32.48%。其中零售端線上直銷模式包括平臺合作模式和自有平臺模式,即華熙生物與天貓、淘寶等平臺簽訂平臺服務協議,在平臺開設店鋪面向終端用戶進行銷售。自有平臺模式即公司利用微信小程序、有贊商城等技術服務商,搭建官方渠道直接面向個人消費者進行銷售。線下渠道公司采用經銷商銷售為主的模式,公司將產品以賣斷方式銷售給經銷商,經銷商再另行向終端客戶進行銷售。

華熙生物高度重視自主研發,不斷增強品牌實力。2021年華熙生物研發費用達到2.84億元,同比101.43%。2021年研發項目數量達239個,較同期增長94.31%。研發領域布局醫療器械、功能性護膚品、功能性食品、藥品及相關領域原料等多個方向的技術研究及產品研究。此外,華熙生物并購益而康生物,加速布局膠原蛋白產業。2022年4月,華熙生物與中煤地質集團有限公司正式簽署合同,以人民幣2.33億元收購北京益而康生物工程有限公司51%的股權,加速布局膠原蛋白領域。

6.7、愛美客:差異化布局玻尿酸注射劑,刺激再生產品打開新成長空間

愛美客立足于生物醫用材料的研發和轉化,布局多樣化輕醫美產品。愛美客成立于2004年6月9日,是國內生物醫用軟組織修復材料領域的創新型領先企業。2017-2021年公司收入和凈利潤增長迅速,收入CAGR達到59.72%,歸屬母公司股東的凈利潤CAGR達到84.76%。

以嗨體為主的溶液類注射產品貢獻公司主要收入。公司產品據其物理狀態分為凝膠類和溶液類,溶液類包括嗨體和逸美,凝膠類為寶尼達、愛芙萊、愛美飛、逸美一加一,其中溶液類注射產品收入占比快速圖示,截至2021年占比達到72.25%,且其中主要收入由嗨體貢獻。當下濡白天使市場穩步拓展中,未來來看,刺激再生注射劑濡白天使有望成為公司的新增長驅動力。分渠道看,愛美客堅持直銷為主、經銷為輔的模式。公司持續拓寬醫美機構覆蓋率,截至2021年底機構拓展至4000家,其中直銷收入為8.833億元,占比61.01%;經銷收入為5.646億元,占比38.99%,同比增長103.95%。未來公司將延續機構拓展,計劃2022年機構數實現6000家,同時也不斷提升機構質量。

愛美客持續研發創新投入,重視膠原蛋白產品的研發。2021年,愛美客研發投入1.02億元,主要研發項目由8個,包括面部埋植線產品、皮膚填充劑、美容產品等。2020年,公司通過公開發行股票募得資金共34.35億元,截至2021年,共投資于11個項目,其中涉及到膠原蛋白、玻尿酸的項目有基因重組蛋白研發生產基地建設項目、醫用材料和醫療器械創新轉化研發中心及新品研發建設項目、植入醫療器械生產線二期建設項目、注射用基因重組蛋白藥物研發項目。

6.8、貝泰妮:堅持專業化品牌打造,新品牌注入發展活力

公司成立于2010年,是一家集研發、生產和營銷為一體,定位于皮膚健康互聯網+的大健康產業集團。2017-2021年,公司營業收入由7.98億元增長至40.22億元,CAGR達49.83%、歸母凈利潤由1.54億元增長至8.63億元,CAGR達53.86%。

以薇諾娜品牌為核心,堅持走產品專業化路線。薇諾娜為公司核心品牌,對應拉動公司護膚品收入由2019年的16.80億元增長至2021年的36.29億元,CAGR達到46.97%;從渠道角度看,公司深度綁定“專業護膚”理念,以線下大藥房/OTC等專業化渠道為基礎,同時把握線上高增速機遇,持續多樣化平臺布局2021年公司線上銷售收入33.00億元,占比82.04%;線下銷售收入7.23億元,占比17.96%。

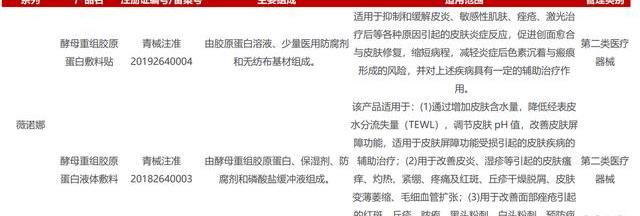

重視膠原蛋白研發投入,主品牌薇諾娜及新品牌AOXMED均有布局膠原蛋白類產品。據貝泰妮招股書顯示,其研發項目投入中布局膠原蛋白III類敷料研發項目和酵母重組膠原蛋白敷料研發。薇諾娜品牌于2019年/2020年推出酵母重組膠原蛋白敷料貼、酵母重組膠原蛋白液體敷料產品。2022年,新品牌AOXMED官網上線,主打長效持續性內源抗老、促進膠原蛋白生成,未來有望為公司增長帶來新動能。

6.9、華東醫藥:醫美全球化布局,少女針進軍再生市場

華東醫藥成立于1993年,于2000年在深交所上市,業務以醫藥工業為主導,同時拓展醫藥商業和醫美產業。其中醫美產業聚焦于面部填充劑、身體塑形、埋線、能量源器械等非手術類主流醫美產品的研發、生產和銷售。2017年至2021年公司收入CAGR為5.56%,其中2021年收入實現345.6億元;2017年至2021年CAGR為6.64%,其中2021年歸母凈利潤為23億元。

公司業務分為醫藥商業、制藥板塊、工業微生物以及美容護理,其中醫藥商業貢獻主要收入來源。截至2021年公司醫藥商業板塊業務占比達到70%,醫美業務收入占比存在一定波段,2019-2021年收入占比分別為3.75%/1.33%/2.9%。

公司醫美業務布局全球,主要采取持續戰略并購、合作和入股的模式。目前公司已擁有“微創+無創”醫美國際化高端產品35款,其中海內外已上市產品達21款,在研全球創新產品14款,產品組合覆蓋面部填充、埋線、皮膚管理、身體塑形、脫毛、私密修復等非手術類主流醫美領域。其醫美業務的布局源于不斷的合作、收購和入股:2013年與韓國LG合作,獲得伊婉玻尿酸中國獨家代理權;2018年,以14.9億元收購全資子公司Sinclair,覆蓋Ellanse少女針、Silhouette鈴鐺線、Perfectha透明質酸鈉注射劑等產品;2019年,入股美國R2公司,取得F1、F2光電醫療器械在亞太地區的獨家分銷權。2020年8月,與韓國Jetema公司合作,獲得A型肉素在國內的獨家代理權;2020年10月,Sinclair與Kylane公司達成股權投資和產品合作開發的深度戰略合作;2021年、2022年Sinclair又通過收購國際能量源醫美器械公司HighTech、Viora,實現非手術類醫美注射產品和能量源器械中高端市場全覆蓋。

收購全資子公司Sinclair,覆蓋少女針,布局再生注射市場,國內市場快速銷售起量。公司于2018年以15.2億元人民幣現金收購英國Sinclair公司,旗下涵蓋少女針,布局再生注射市場,產品于2021年4月藥監局獲批,8月底國內上市。其成分主打:30%PCL+70%CMC,CMC效果即刻顯現、PCL刺激再生維持長期效果,進而呈現立即起效+漸進式效果,產品作用效果接近1年。在產品上市后4個月內,收入達到1.85億元,拉動母公司2021年收入同比108%。。

6.10、江蘇吳中:布局醫美板塊,童顏針蓄勢待發

江蘇吳中醫藥發展股份有限公司成立于1994年,于1999年在上交所上市,公司業務聚焦醫藥領域,包括抗病/抗感染、免疫調節、抗腫瘤、消化系統、心血管類藥品的研發、生產和銷售。2021年總營收17.75億人民幣,同比下降5.14%,歸屬母公司凈利潤0.23億人民幣,同比增長104.5%。醫藥大健康為核心產業,快速切入醫美產業。目前公司以醫療大健康行業作為核心產業發展方向,在此基礎上把醫療美容產業作為新興大健康子行業重點培育,2021年江蘇吳中成立醫美事業部,以自有資金1億元投資設立全資子公司江蘇吳中美學,未來欲以收購/控股等模式加速布局醫美領域。

送模式為主,客戶多來自于江蘇。公司目前以自營終端銷售模式、配送模式、招商模式、OTC、電商模式等幾種模式為主,銷售渠道包含全國各區域內的代理商、醫療機構和零售藥店等。公司最主要的銷售模式為配送模式,2021年公司營業收入中通過配送模式取得收入占比達49.08%,其中醫院客戶占比達43.71%。從客戶分布地區來看,公司的主要客戶集中在江蘇省。目前公司擁有兩家醫藥銷售子公司,并組建了經營銷售管理部、商務管理中心、中央市場部等部門,在全國范圍內有著多個銷售中心。

精選報告來源:

日線級別,以太坊在上個交易日同步回調收取一根陰十字星,盤中最高點1693,最低點1605,收盤價1655,十字星形態暗示目前市場多空分歧較大.

1900/1/1 0:00:00數字人民幣智能合約預付資金管理產品今日正式亮相。中國人民銀行數字貨幣研究所在2022第二屆中國數字金融論壇上發布了數字人民幣智能合約預付資金管理產品—“元管家”.

1900/1/1 0:00:00財聯社|區塊鏈日報8月31日訊近日,市場傳言加密交易所FTX以50億美元的估值正式收購火幣,后續將更名為HTX.

1900/1/1 0:00:00CLOAK是MILO的子幣。在CLOAK的生態系統中將以服務Milo為主,作為MiloInu生態的第二個代幣,在生態當中,與MILO共同維持著整個生態系統.

1900/1/1 0:00:00在過去的幾天里,比特幣和主要的山寨幣見證了顯著的上漲。盡管目前出現回調,但該資產仍保持了不錯的實力,并顯示出重新獲得看漲勢頭的趨勢.

1900/1/1 0:00:00行情觀察 比特幣:昨天一整天4小時線收盤價沒有一根跌破24200刀的,今早做了一個誘多行情后再次突破25000刀了,但是沒有站穩25000刀.

1900/1/1 0:00:00