BTC/HKD+1.22%

BTC/HKD+1.22% ETH/HKD+1.31%

ETH/HKD+1.31% LTC/HKD+0.72%

LTC/HKD+0.72% ADA/HKD+2.46%

ADA/HKD+2.46% SOL/HKD+4.82%

SOL/HKD+4.82% XRP/HKD+1.57%

XRP/HKD+1.57%6 月 16 日,“DeFi 銀行”Compound 啟動治理代幣 COMP 分發機制,所有使用 Compound 存款和借貸的用戶都能按規則分到 COMP。

無獨有偶,去中心化穩定幣平臺 Curve 官方也表示,即將推出治理代幣,所有從 2020 年 1 月為 Curve 提供流動性的用戶都有可能獲得 Curve 治理代幣的發放。

為何近期 DeFi 項目紛紛宣布推出治理代幣?治理代幣在 DeFi 生態中有何作用?DeFi 治理代幣是一項好的投資標的嗎?

區塊鏈項目的代幣各有自己的用途。有的是價值存儲方向,如比特幣,可以用它來存儲價值和流通價值。

除了比特幣,有的代幣可支付交易費用,ETH 用來支付 gas 費用;也有的作為工作權利,只有質押一定量的代幣才能參與網絡的出塊,如各種 PoS 代幣(如 EOS、Harmony 等);也有的可以捕獲交易費用,比如 kyber 等通過銷毀代幣來捕獲價值;也有的代幣以治理為主,例如 MKR、0x 等代幣。當然,多數代幣都不止一個用途。有的代幣既能捕獲費用,也可以用以治理,如 MKR 和 Kyber。

美國財政部正在研究如何使用數字美元來保護隱私:金色財經報道,負責金融機構的助理部長Graham Steele表示,美國財政部一直在研究如何使潛在的數字美元的零售交易盡可能保持私密和匿名,盡管他說美國還沒有決定是否推進中央銀行數字貨幣(CBDC)的發展。

然而,Steele也指出了零售業CBDC可能存在的風險,特別是運行的危險。最近的美國銀行業動蕩表明,\"使存款流動的技術只會越來越快,\"這增加了高速、恐慌性的資金流動的危險。斯蒂爾說,一個由財政部領導的小組正在研究建立美國中央銀行數據中心的可能性,\"該小組正在評估與全球金融領導地位、國家安全、隱私、非法金融和金融包容性有關的政策目標。[2023/6/14 21:34:44]

捕獲交易費用的代幣,其價值的基本面往往來自于其業務量,比如交易規模,其溢價來自于人們對其未來業務量的增長預期,這個大家比較容易理解。今天我們要聊的是 DeFi 治理代幣的治理價值捕獲,它的博弈價值不像交易費用那么明顯,所以很容易被人們忽略。

迪士尼CEO:過去一年一直在探索如何利用Web3技術:9月14日消息,在迪士尼兩年一度的 D23 Expo 大會上,該公司首席執行官鮑勃·查佩克稱迪士尼正在繼續探索和制定虛擬世界計劃,而且在過去一年時間里一直在悄悄探索如何利用 Web3 技術。鮑勃·查佩克表示,迪士尼希望使用來自物理世界和數字世界的數據來推動其元宇宙戰略,來自主題公園訪問數據和消費者流媒體習慣數據將使迪士尼元宇宙戰略中最關注的兩大領域。(nftevening)[2022/9/14 13:30:06]

DeFi 治理代幣的溢價主要源于項目本身鎖定的資產規模,這也與安全相關。隨著鎖定資產規模的增大,對治理的博弈需求也隨之增大。

MakerDAO 的治理代幣是 MKR。

MKR 是一種投票權利。類比 DPOS 頭部項目 EOS,持有 EOS 可以參與選舉 21 個超級節點,超級節點代表社區發起提案和投票等。MKR 具有相似的功能,MKR 的持有者投票決定系統中的風險參數,如抵押物選擇、清算比例、穩定費率等。稍微思考一下便知道,散戶的投票權基本形同虛設,大戶擁有決定權。

美眾議院金融服務委員會:正深入研究如何更好地監管加密行業:金色財經報道,據官方推特消息,美國眾議院金融服務委員會正在關注加密貨幣作為長期投資的影響,并正在深入研究如何更好地監管這個快速增長的行業。[2021/7/1 0:18:18]

MKR 享受項目紅利。用戶在贖回抵押資產時,需要用 MKR 支付利息,這筆 MKR 將會銷毀。如果 MakerDAO 項目動作良好,MKR 的銷毀速度將有助于提升 MKR 單價。

「3.12」黑天鵝事件導致 MakerDAO 產生了約 500 萬美元的系統壞賬,并讓 MKR 的價格一度跌到 200 美元,為此就需要拍賣更多的平臺幣 MKR 來彌補平臺損失。這些 MKR 被賣掉換來 DAI,這些 DAI 被銷毀,直到系統處理掉不良債務。競拍者固定數量 DAI 出價,會買到越來越少的 MKR,直到出價最高的競拍者勝出,系統的債務得到償還。

但是,大膽設想若是黑天鵝的影響持續,系統壞賬持續增加的話,那么 MKR 下跌也會持續,隨之而來的就是惡性死循環。另外,在流動性方面,市面上非常缺 DAI 去參與 MKR 的拍賣,所以 Maker 迅速開啟了 USDC 的超額抵押通道彌補市面上 DAI 的流動性缺失。

聲音 | 王小云:區塊鏈技術創造性地解決了如何在無許可環境下達成共識的問題:12月7日,由中國科學院學部主辦的“區塊鏈技術與應用”科學與技術前沿論壇在深圳舉行。中國科學院院士、國際密碼協會會士王小云在題為“Hash函數與區塊鏈技術”的演講中表示,密碼是保障網絡與信息安全的核心技術和基礎支撐,加密算法、數字簽名算法和Hash函數是密碼學三類基礎算法,其中Hash函數是區塊鏈的起源性技術。她指出,區塊鏈技術的出現,創造性地解決了如何在無許可環境下達成共識的問題。區塊鏈共識協議的一致性,確保了所有用戶記錄的區塊鏈數據相同;鏈增長速度,確保了區塊鏈區塊數量增長速度的穩定;鏈質量,確保鏈區塊鏈中敵手生成的區塊數量不超過可容忍比例。[2019/12/7]

下面,我們來看一下 Compound 的治理代幣是如何設計的呢?

鏈上數據顯示,COMP 代幣總量為 1 千萬枚,并準備供公共審查。

根據 Compound 發布的消息,新的 COMP 將根據使用情況,每天獎勵給協議用戶。423 萬枚 COMP 代幣(占總量的 42.3%)將會被放置在一個“Reservoir”智能合約中,并且每個以太坊區塊都會轉出 0.5 個 COMP(也就是每天約 2880 個 COMP,這也就意味著 423 萬 COMP 需要 4 年的時間分發),等待協議分發。

聲音 | 日本金融廳長官:針對區塊鏈等分布式金融系統,如何確保公眾利益已成為新課題:據日經新聞消息,今日在日本福岡舉行的G20峰會上,日本金融廳長官遠藤俊英發表演講指出“監管規則可能抑制創新,監管規則也會跟不上技術變革”。此外,以區塊鏈技術為首的分布式金融系統在沒有金融機構充當中介的情況下,可能實現顧客和市場參與者之間的直接交易,因此金融機構的地位存在下降的可能性,在這種情況下,如何確保公眾利益已成為新的課題。[2019/6/8]

每天一半的 COMP 分配給了資產供應商,另一半給了借款人。最活躍的資產每天也會收到最多的 COMP,所以配置會隨著市場的變化而變化。

Compound 創始人 Robert Leshner 表示,Compound 治理已準備從核心團隊和股東擴展到整個生態系統。任何社區成員都可以提議對 Compound 協議進行更改。更改可能包括添加新資產、更改用于設置給定資產利率的模型或取消資產。

只有當 1% 的 COMP 代幣顯示應該進行投票時,才會對提議的治理更改進行投票。從投票到修改代碼的整個過程需要幾天時間。據稱,所有這些措施最近都在對治理平臺的封閉測試中進行了嘗試。

要想了解 DeFi 治理代幣是否值得投資,首先要知道這些 DeFi 治理代幣如何估值?

國外自媒體 Bankless 最近寫了一篇相關文章,作者 Lucas Campbell 指出,由于大部分 DeFi 項目都允許持幣人共享協議所產生的部分收益,無論是通過參與治理、成為流動性提供商還是單純持有代幣,都能使代幣具備分享協議收益的經濟權利。

因此,作者嘗試使用傳統金融市場中的市盈率估值模型(Price-to-Earning Ratio 簡稱 PE)為各個 DeFi 協議的代幣進行估值。

PE 的公式為「每股市價(P)除以每股盈利(EPS)」,該模型是當前證券市場上運用最廣泛的指標之一。它以股票價格和每股收益的比率來反映公司的價值,體現公司未來的盈利能力。

舉個例子,撰文時 Apple 股票 ($AAPL) 的市盈率是 23.75 倍,這意味著當前投資者愿意為該公司每賺取 1 美元支付 23.75 美元。市盈率高的資產一般意味著,要么該資產的價值被高估,要么市場對其有著很高的增長預期。反之亦然,如果一項資產的市盈率較低,意味著要么該資產的價值被低估,要么對其未來增長的預期較低。

通過 Token Terminal 的 DeFi 收益數據,作者將有發幣的 DeFi 項目套入市盈率估值模型,借此估算項目的代幣價值。

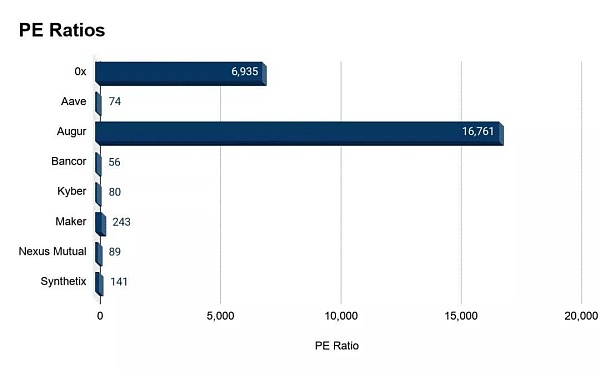

市盈率較低表明購買單位利率資產的成本較低(數據截至2020年5月1日)

計算結果表明,在所有附有代幣的 DeFi 項目中,有兩個明顯的異常值:Augur(REP)和 0x(ZRX),比率分別為 16,761 和 6,935。作者表示,這種現象可能表明投資者對這兩個流動性和衍生工具協議有很大的增長期望。

而 Bancor、Aave 和 Kyber 目前在 DeFi 領域的市盈率很低。

雖然 Bancor 的市盈率最低 ( 56 倍),但這個流動性協議的平均預計收益大約有 32.7 萬美元,其本地代幣 BNT 市值為 1360 萬美元 (其市值是 DeFi 領域最低的)。并且 Bancor 協議本身對于整個加密貨幣行業具有極大的價值,解決了交易量小的數字貨幣的流動性問題。Bancor 代幣絕對可以說是一個價值洼地,值得投資者關注。

市盈率第二低的是 Aave,為 74 倍。不過最近 Aave 表現確實厲害,從我第一次寫文章介紹他們的 Flash Loan,短短幾個月,幣價不斷攀升,已經數倍, 證明有好產品、肯創新的項目,才能跑長途。

在傳統金融市場中,市盈率落在 50~100 之間對于許多高增長的科技股來說是很正常的數值:例如 Netflix 當前的市盈率約為 86。因此,那些市盈率小于 100 的 DeFi 協議意味著以當前的收益狀況來看,當前的代幣價格是相對公允的。

參考文章:

·《DeFi代幣是否值得買?如何估值?》

·《DeFi治理代幣的價值捕獲》

·《投資 DeFi 代幣之前,你需要知道的那些事兒》

END

美國東部時間6月24日,納斯達克推出市場服務平臺。這是一個基于SaaS(Software as Service)的數字資產組件,旨在幫助公司構建一個使用分布式賬本技術的金融工具,讓客戶更好地發行.

1900/1/1 0:00:00據火幣行情顯示,昨日晚間BTC價格從最高9430開始大幅下跌,窄幅震蕩后跌勢未止,中午再度下挫,最低觸及9126.49,目前局部價格在9150附近.

1900/1/1 0:00:00近日,深圳市工業和信息化局發布了關于公開征求《深圳市數字經濟產業創新發展實施方案(征求意見稿)》(下稱《實施方案》)意見的通告,表示將努力建成全國領先、全球一流的數字經濟產業創新發展引領城市.

1900/1/1 0:00:00有關區塊鏈的討論和探索仍在繼續,但是,它的發展方向逐漸明朗卻是一件非常肯定的事情。越來越多的區塊鏈玩家經歷了早期的狂熱追捧之后,開始較為理性地看待區塊鏈并且試圖找到真正適合自己的區塊鏈的發展道路.

1900/1/1 0:00:00全球最受歡迎的加密貨幣交易平臺之一Bittrex Global將成為摩根大通旗下區塊鏈子公司Kadena的代幣第一個上市的加密貨幣交易所。Kadena代幣(KDA)終于在6月25日首次正式上市.

1900/1/1 0:00:00頭條 ▌以太坊開發人員決定推遲柏林硬分叉金色財經報道,許多用戶仍依賴于以太坊客戶端Geth,因此如果出現漏洞,則可能會使網絡暫時凍結.

1900/1/1 0:00:00