BTC/HKD+1.47%

BTC/HKD+1.47% ETH/HKD+2.05%

ETH/HKD+2.05% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+2.59%

ADA/HKD+2.59% SOL/HKD+4.27%

SOL/HKD+4.27% XRP/HKD+3.23%

XRP/HKD+3.23%作者:楊民道

@dForce

文章翻譯自:ATaleofThreeProtocols:UnifyingLending,Stablecoin&SyntheticProtocols

在《揭秘dForce的多貨幣資產和借貸協議》一文中,我們曾提到計劃在dForce借貸協議之上構建一個超額抵押多貨幣協議,現在我們很高興地宣布,即將發布的新版本將升級并支持更多種類的合成資產。

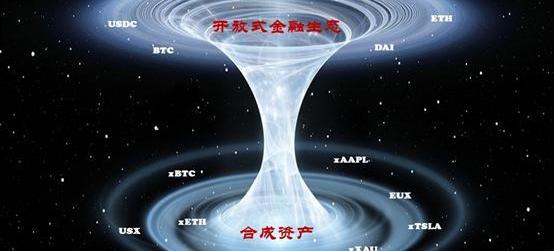

作為DeFi新物種,它完美地融合了借貸協議、原生穩定幣與合成資產協議,不僅保留了借貸協議的靈活性和資產的可擴展性,同時又使合成資產的資金來源得以成倍增容,從而進一步提高了資本效率。我們的新協議彷佛是打通主流數字資產與合成資產兩個平行宇宙的蟲洞。

眾所周知,借貸協議主要分為兩類:一種是基于資金池的借貸協議,支持多邊交易,目前市場上最常見和最主流的借貸協議都屬于該類別,包括dForce借貸協議、Aave和Compound。另一種是MakerDAO的模式,即支持單邊交易、非資金池模式的借貸協議,僅接受特定資產作為抵押物鑄造DAI,DAI作為系統里的唯一債務,用戶的債務及資產是隔離的。

Ripple首席技術官:XRP是除比特幣之外唯一在美國監管明確的加密貨幣:金色財經報道,Ripple首席技術官David Schwartz表示,在與SEC的法律斗爭中獲勝后,XRP是除比特幣之外唯一在美國監管明確的加密貨幣。[2023/9/10 13:29:37]

DAI屬于非資金池模式、支持多種抵押資產的合成型美元穩定幣,長期以來,這種模式的穩定幣協議屢遭詬病:

存款的資本效率低下。支持借DAI的抵押資產被鎖在獨立的CDP里面,無法參與借貸以獲得利息收入,有巨大的機會成本損耗。從合成資產來看,Maker協議僅支持錨定美元的合成型穩定幣DAI,在設計上并未考慮其它類型的合成資產,如錨定不同法幣的穩定幣、大宗商品、股票等。合成資產種類嚴重限制了DAI的貨幣基數和規模,初始流動性在很大程度上依賴于外部協議的支持。作為一個借貸協議,MakerDAO的資本效率和可擴展性明顯低于通用型借貸協議;作為一個合成資產協議,其合成資產量又受限于單一穩定幣的設計。作為最早期的DeFi協議,Maker的更新迭代伴隨著各種權衡和取舍,因此技術和設計上背負著較重的歷史包袱。

Synthetix是合成資產協議的翹楚,其平臺幣SNX是合成資產的主要原料,盡管在合成資產的類別方面不設限制,但超高的抵押率和有限的抵押物嚴重地限制了合成資產的規模。長久以來,Synthetix由于過分依賴SNX作為合成資產的抵押物而飽受非議。

Zapper官方沒有計劃推出Token:金色財經報道,DeFi資管平臺Zapper在推特表示,“沒有Token,我們不打算推出Token”。[2023/4/27 14:29:38]

Synthetix曾經僅接受SNX作為抵押物生成合成資產,即使現在增加了ETH和renBTC,但非SNX抵押物僅占抵押資產總量的不到1.5%,從而暴露了很多問題:

資本效率極低——整個網絡的抵押率高達700%,極大降低了抵押物的資本效率;原料端受限——除了高抵押率,Synthetix的瓶頸在于超過98%的抵押物是系統自己的SNX代幣。雖然合成資產的類別不設限制,但合成資產的總量卻受制于SNX的市值;系統債務的可擴展性問題——類似于自融資的資產負債表,系統債務是一個封閉的系統,是否穩定以及能否增長高度依賴于市場反身性,因此極大地限制了貨幣的擴張和資產負債表的擴大,尤其是在熊市期間。那么,我們的協議想解決什么問題?

廣而言之,我們設計的是一個將通用型借貸、原生穩定幣及合成資產“三箭合璧”的全新協議,將同時囊括三種協議的優勢:

原料端不受限制。理論上,dForce借貸協議支持的所有抵押物都可以鑄造合成資產,因此抵押物的供應沒有規模上的限制,更重要的是,它打通了合成資產和其他同質性的主流數字資產,使其資產負債表可以實現無限擴張。產出端不受限制。可合成的資產包括錨定外匯的原生穩定幣,金、銀等大宗商品,特斯拉、蘋果等股票,SPX、IXIC等指數。合成資產的規模不受限于DF代幣的市值,因為其他主流數字資產也可作為合成資產的抵押物。更高的資本效率。支持借貸的抵押物可以持續生息,因此,抵押物的利息收入可以有效降低合成資產的資金成本。也就是說,所有合成資產的抵押物都在同時賺取利息。更靈活的風險、貨幣、費用政策。不同的資產擁有不同的風險、貨幣、費用政策,如:穩定幣與其他合成資產的利率曲線不同,針對不同資產和資金池設置不同的抵押率,從而更好地滿足各種應用場景。內置多邊借貸功能。原生的合成資產同時被借貸市場整合,用戶可以存款、貸款、生息。創建了一個原生的外匯貨幣市場,并有望形成真正全球性的多貨幣利率市場。下面我們會簡明介紹一下該產品的設計特點。合成資產協議擁有多個資金池:

Galaxy Digital CEO:購買Helios挖礦設施是該公司的變革性收購:12月30日消息,Galaxy Digital首席執行官Mike Novogratz表示,購買Helios挖礦設施是該公司的變革性收購。Novogratz稱,熊市是用來建設的。我們長期相信BTC,并期望成本最低的礦商能隨著時間推移而獲勝。Helios對我們來說是變革性的收購,它將擴大我們的挖礦能力和服務能力,因為我們將繼續為去中心化的未來做準備。

Mike Novogratz對此交易進一步解釋稱,擁有“低成本電力、高效團隊”和“廉價購買ASIC礦工”可使該公司更接近加密礦業。

此前12月28日消息,Galaxy Digital將以6500萬美元的價格收購Argo Blockchain的Helios挖礦設施,并將向該礦企提供一筆新的3500萬美元貸款。[2022/12/30 22:16:44]

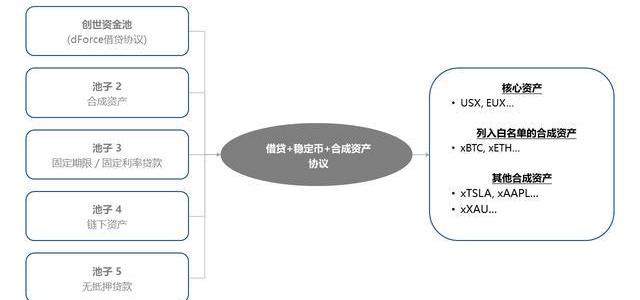

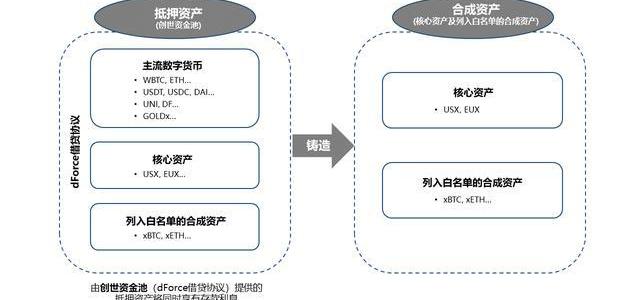

第一個池子——創世資金池,將打通dForce借貸協議的資金池,支持用戶利用存入借貸協議的抵押物鑄成核心資產及其他被列入白名單的合成資產。

我們將通過社區治理的方式,決定允許創世資金池鑄造的資產類別。這幾種資產同時也將被借貸協議整合并支持抵押貸款:

Coinbase新增Ooki Protocol至路線圖資產列表:8月13日消息,Coinbase宣布新增Ooki Protocol(OOKI)至路線圖資產列表。

Coinbase此前決定,為提高資產透明度,將提前列出已決定上線的資產,并移至路線圖。[2022/8/13 12:23:33]

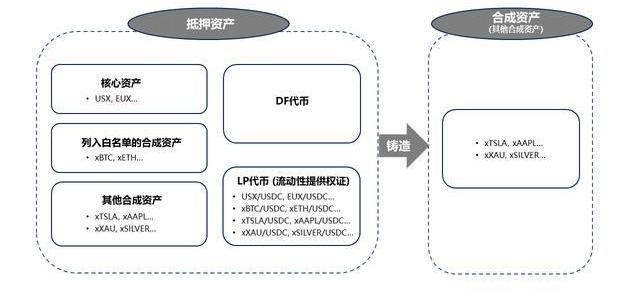

第二個池子是合成資產池,與創世資金池相互獨立。該池子接受的抵押物包括DF代幣、全部核心資產及列入白名單的合成資產,并有可能包括其他合成資產。除此之外,為了提高合成資產的流動性,系統還有望接受合成資產的LP權益代幣作為抵押物。

協議發布初期,我們將關閉池子中合成資產的交叉借貸功能。待流動性穩定后,我們將開放交叉借貸,允許用戶進行自由組合,這相當于開啟了合成資產的保證金借貸和交易。

除了上述兩個池子,后續還會根據更多的使用場景增加不同的池子,如:

數字資產的低滑點大宗交易,例如:可以利用流動性幣對,并通過系統增加杠桿,用價值一千萬美元的USDT購買ETH或BTC。利用USX/USDT->USX/xETH->xETH/ETH進行兌換,USDT到ETH的交易滑點可以媲美低滑點穩定資產交易。合成穩定幣的固定利率和固定期限貸款,如年化利率為3%的USX或EUX的三個月貸款。鏈下融資。無擔保貸款。該組合的一大亮點在于合成資產協議原生整合了多貨幣穩定幣,極大地拓展了使用場景,例如:

美股短線走高 三大指數集體轉漲:金色財經消息,行情顯示,美股短線走高,三大指數集體轉漲。納指漲幅擴大至0.5%,標普500指數現漲0.24%,道指漲0.01%。[2022/7/14 2:11:24]

天然對沖。借款人無需承擔外匯風險。對于歐洲的比特幣礦工來說,他們的成本和固定資產投資都是以歐元計價的,因此美元穩定幣對他們來說十分雞肋。現在,歐洲的礦工可以通過抵押比特幣或者以太坊并借出EUX來對沖外匯風險,這也同樣適用于以歐元結算利潤的交易員。空頭/多頭頭寸。多貨幣穩定幣為交易員投資外匯市場提供了便利。例如,當交易員看跌美元并看漲歐元時,可以借出美元并兌換成歐元。低摩擦全球利差交易。對負利率歐元區的存款人來說,盡管美元穩定幣的流動性挖礦收益頗具吸引力,但進行利差交易的摩擦成本仍然很高。交易方需要先將歐元兌換成USDC或USDT,這將帶來額外的交易成本和外匯風險。EUX幣對將有效降低摩擦成本,為歐元持有者參與流動性挖礦和使用其他DeFi協議提供了便捷。全球利率市場。由于市場供求是一個動態調整的過程,USX、EUX的利率也會隨之發生變化,從而創造一個活躍的全球利率市場。全球外匯市場。隨著對多幣種穩定幣需求的增加,流動性幣對也將逐漸增強,最終形成一個多貨幣的全球外匯市場。交易場所

我們將傾力為穩定幣及合成資產提供最好的交易體驗,率先從dForce交易聚合器開始,未來我們的AMM也有望支持合成資產的流動性添加。與此同時,用戶還可以使用其他AMM和去中心化交易所為dForce的穩定幣及合成資產添加流動性,我們會為部分資本效率更高的AMM提供定向激勵。眾所周知,以太坊layer1的gas費用居高不下,因此我們也在積極探索更多的擴展方案,包括在Layer2和類似幣安智能鏈這種gas費用更低的區塊鏈上部署升級后的協議。更多關于流動性挖礦的激勵細節,將隨著協議的正式發布,同期向外披露。

穩定幣和合成資產的利率政策

借貸與合成資產的結合將進一步加速創新,以穩定幣為例,我們解決了Maker在資金供應端的低資本效率問題,并將鑄造的合成資產擴大至錨定其他法幣的穩定幣。以此,我們打通了多貨幣穩定幣與借貸協議之間的資金通道。

與DAI和DSR相似,超額穩定幣USX和EUX將同時擁有系統原生性的借款和存款利息,并由DF持幣人統一治理。然而,雖然所有資金池中的相同資產將合并起來計算利息,但創世資金池和合成資產池的利率政策卻保持相互的獨立性。

為鼓勵鑄幣行為,我們建議免去非穩定幣資產的鑄造利息費用。在協議發布初期,我們還將同時免去穩定幣的鑄造利息費用。

除了系統原生性利率政策,dForce借貸協議也將同時支持USX和EUX作為抵押物和借出資產,持有這兩種資產的用戶可以將它們存入dForce借貸協議賺取利息。合成穩定幣與其他穩定幣一樣,利率曲線將取決于該資產的利用率。

因此,系統性利率與借貸協議的利率之間有可能會出現較大的差異。

安全性

協議安全永遠是我們不眠不休的關注點。我們聘請了四家全球頂級審計公司對我們的借貸及合成資產協議進行了代碼審計,包括TrailofBits、ConsenSysDiligence、CertiK、Certora。同時,我們與白帽展開了合作,積極查找漏洞。到目前為止,所有發現的潛在的主要問題已修復。此外,我們對不同資產設置了嚴格的風控參數,并啟用24/7鏈下監控系統。但是,DeFi目前仍處在深水域/無人區,再多審計也無法確保零漏洞。

治理與價值捕獲

目前,dForce核心協議的全部決策都是DF持幣人通過Snapshot系統來投票決定的,我們希望盡可能降低dForce協議的治理難度,借貸與合成資產協議的全球性參數將決定協議的大部分參數,最終決策權掌握在DF持幣人的手中。

借貸、原生穩定幣和合成資產協議的整合,將極大地提高DF代幣的價值捕獲能力。用戶可以質押DF代幣并鑄造合成資產。我們將于近期公布DF代幣經濟的2.0版本,敬請期待!

特別鳴謝:Maker的潘超、MableJiang和Multicoin團隊

Tags:穩定幣dForceDAI為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣dForce幣是什么幣DAI價格DAI幣

通貨膨脹下,哪里是下一個蓄水池中國在本次全球貨幣大放水中,保持了極度的理性和克制,所以在全球都“大水漫灌”的時候,人民幣就是匯率的洼地,不光要承受來自國外的輸入性通脹.

1900/1/1 0:00:00最近挖礦這個奇亞幣簡直是瘋了!好多人都在炒硬盤。1.今天給大家分享起亞幣未來是否能上交易所?2.它的實時價格大概在多少?3.為什么這么多人玩命地去挖這個幣?4.它能不能成為未來的FIL? 現在給.

1900/1/1 0:00:00學而不思則罔,思而不學則殆。 ——孔子 上周互聯網資訊要聞 01 首汽約車原CEO加盟百度,牽頭無人車商業化5月10日,百度Apollo對外宣布重要人事任命:原首汽約車CEO魏東正式加盟百度,擔.

1900/1/1 0:00:00來源:包圖網 中新經緯客戶端5月19日電(高佳)近日虛擬貨幣圈內特別熱鬧。在狗狗幣的一波行情帶領下,除了柴犬幣、秋田犬幣等與狗相關的幣種外,豬豬幣、貓貓幣、猩猩幣、牛幣、烏龜幣等紛紛出現,不少網.

1900/1/1 0:00:00中國經營報《等深線》記者鄭瑜北京報道比特幣,一個小眾的“另類投資品”。其定性在各國都尚未形成統一,卻因各種真真假假的造富故事已經強勢“出圈”.

1900/1/1 0:00:00私鑰和公鑰是區塊鏈應用里非常重要的術語,源自密碼學,是加密貨幣交易不可或缺的部分。對外公開的叫公鑰,只能自己知道的是私鑰。公鑰和私鑰是成對出現的,一個私鑰簽名數據,只能對應的公鑰才能解開.

1900/1/1 0:00:00