BTC/HKD+3.59%

BTC/HKD+3.59% ETH/HKD+4.32%

ETH/HKD+4.32% LTC/HKD+6.33%

LTC/HKD+6.33% ADA/HKD+5.47%

ADA/HKD+5.47% SOL/HKD+3.07%

SOL/HKD+3.07% XRP/HKD+3.95%

XRP/HKD+3.95%

4月18日,人民銀行前行長周小川在談到數字人民幣時公開表示,發展央行數字貨幣應尊重各國央行的貨幣主權,不應采取某一個貨幣“一統天下”的做法。

這話說給誰聽不言自明。

周小川還說,發展數字人民幣的初始動機并不是用于跨境支付,而是做好零售系統的升級換代,而后才是批發系統、跨境支付等等。

這兩句結合起來,應該這么理解:

正是因為數字人民幣不是想著“一統天下”,所以先不搞跨境結算體系,而是干好自己的家里的事情。

這可能讓不少人“失望”了,畢竟美元霸權,看似強弩之末,但全球深受其害,卻近乎無解。

好不容易人民幣有了代替美元的機會,為什么不快馬加鞭直接上呢?

不急,讓子彈飛一會。

1

這兩年,比特幣一路創下新高,伴隨著一如既往的過山車行情,令無數人為之癲狂。

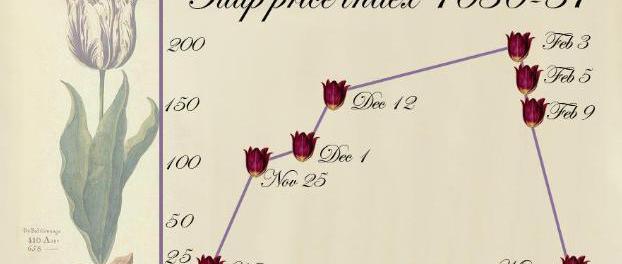

如果400多年前的荷蘭人看到今天人類瘋炒比特幣等一眾虛擬貨幣的情景,大概會為自己感到不值,因為當年他們就因為瘋狂炒作郁金香,成為人類金融泡史中的反面典型。

郁金香產業好歹也算是一種關于流行時尚的實體經濟,一顆包含獨一無二基因信息的球莖能繁育一大片優質郁金香花田。你們這算個啥?

如果回到一切開始的起點,比特幣真不算個啥。

今天一談起比特幣,很多人都會想到“挖礦”,給人一種比特幣是挖出來的寶物的印象,跟黃金一樣,放在那里天然值錢。

但“挖”,只是一種比喻,或者說是忽悠,暗示你比特幣似乎是虛擬世界的礦產。

其實,比特幣系統本質是一套公共、公開的虛擬賬本,這個系統沒有專門的人負責記賬,而是通過一種“共識算法”來確定每一輪的記賬人。

只要創始人愿意,這個共識算法設定為搖骰子、抓鬮、劃拳都可以,只要大家認可。

問題來了:你靠什么讓別人來為這個系統記賬呢?義務勞動嗎?

義務勞動不現實,但又沒人站出來給大家發真正的錢,為了激勵人們參與其中,系統就出了一個獎勵規定:

輪到誰記賬了,系統就在賬本上獎勵記賬者一個比特幣。

相對應的,確定誰有資格記賬,并獲得獎勵的過程,就是挖礦。比特幣采用工作量證明,就是讓大家一起算一個特別復雜的的數,誰先算出來,誰就為系統記賬。

BXB Capital計劃為旗下基金籌集1000枚比特幣,目前已募集約400枚:5月22日消息,加密貨幣對沖基金 BXB Capital 計劃籌集 1000 枚比特幣以在 7 月推出該基金,目前已募集了約 400 枚比特幣(約1000萬美元)。BXB Capital 將專注于保證金期貨交易,其交易策略和投資者回報也以比特幣為單位。BXB Capital 此前憑借泡菜溢價和首個韓元支持的穩定幣而備受矚目。(《財富》雜志)[2023/5/22 15:18:48]

總之,比特幣只是符號,可以叫任何幣,甚至不叫幣都可以,本質上就是系統給出的空口無憑的承諾,一個最初只在比特幣系統內才有意義的數字。

為了所謂的稀缺性,系統設定,比特幣數量上限為2100萬個。為什么是這個數?其實不為什么,你要是發明人,你想設置多少都可以。

跟大富翁游戲中角色的“玩具鈔票”是一樣的,只要沒人陪你玩,你再稀缺,價值也一樣歸零。

試想,在街上,有人給你一支筆,一個本子,讓你來負責記東西,順便報酬也是在這本子里給你記一個數,你愿意嗎?

沒人愿意,除非這個數可以換成現實中的錢。比如,小明過來給你現實中的一塊錢或者一個蘋果,換你手中的比特幣。你才會相信這個賬本上的數字真的代表財富。

他給的越多,你越樂意挖礦記賬。但小明也不傻,為什么他愿意跟你換呢?無非是他認為他可以更高價與別人換。

于是,從比特幣誕生那天起,如何把比特幣與現實金錢聯系在一起,把價格炒起來,保證源源不斷有人參與記賬,就成了比特幣系統維系下去的根本。

沒有炒作,比特幣就一文不值,更沒有今天的財富狂潮。

炒作固然可以提升比特幣“價值”,問題是,要用作流通中的貨幣,價值必須穩定,你自己都不穩定,誰還靠你衡量價值?

想想,你今天用比特幣剛付完錢,結果明天就可能漲20%,你肯定是愿意屯著,而賣你那個人卻害怕今天收了比特幣,明天就會掉20%,所以寧可不收。

一來二去,誰也不愿意用比特幣等虛擬幣交易,這還算什么貨幣呢?

不過,這難不倒那些區塊鏈天才們,于是“穩定幣”就出現了。

你不是要穩定嗎?我就給你穩定幣值的方案,而且是三種:

1、抵押法定貨幣——有多少美元發多少穩定幣,值不值錢,全憑發行機構的荷包鼓不鼓;2、多資產池超額抵押——資產大于發行總幣值,通過算法預測投資,穩賺不賠;3、靠算法管理幣值,漲了就增發,跌了回購銷毀——你上我就下,玩蹺蹺板平衡。

由于環境問題和監管收緊,比特幣長期價值受到質疑:比特幣在經歷了近一年來最嚴重的一周暴跌后,正在逐漸收復虧損。有一種觀點認為,由于環境問題和監管收緊,比特幣的長期前景可能會更糟。BCA Research Inc.表示,開采比特幣所需的巨大能量,以及政府將為其制造更多障礙的前景,都表明比特幣“會隨著時間的推移失去大部分價值”。

BCA Research首席全球策略師Peter Berezin在上周五發布的報告中寫道,比特幣交易的成本高、速度慢,這使得它“不適合作為一種交易媒介”。此外,關注環境、社會和治理的資金可能會避開與比特幣有關聯的公司,因為礦工在其網絡上消耗大量能源。(彭博社)[2021/3/1 18:02:57]

可前兩種已經失去了比特幣吹的最響的“去中心化”,把自己變成中央銀行,不但有抵押資產凍結、連續暴雷的風險,甚至連發行機構都曾陷入了財務丑聞中。

第三種“算法穩定幣”,經過不斷迭代,本質上成為了一款“模擬美元體系”,無法真正“穩定”。因為與現實中的美元依賴超發一樣,所謂“算法穩定幣”需要靠高收益,吸引投資者往系統內注入資金,通過流動性來實現動態平衡,否則就是一潭死水,然后崩盤。

無論哪一種,實際上都離不開今天美元寬松的大環境。一旦泡沫退潮,底褲就遮不住了。

這也是為什么馬斯克能夠憑一己之力,把本來就為了諷刺比特幣而誕生的狗狗幣給吹上火星,導致今年以來漲幅高達百倍,近一周就暴漲5倍,成為比特幣之后的頭部主流虛擬貨幣之一。

更諷刺的是,狗狗幣故意沒有設置數量上限,仍舊如此暴漲,顛覆了的比特幣稀缺性設定,把數字貨幣的泡沫赤裸裸攤開在世人面前。

自身只是電子信號,沒有使用和儲藏價值,這就注定了比特幣們不可能扮演歷史上黃金那種金融系統基石的角色。

更何況,比特幣們還會引爆另一個被少數人操控的泡沫市場——電腦硬件。

近些年,隨著比特幣價格屢創新高,很多不買比特幣的人也急了,為啥?因為配臺好電腦越來越貴了,現在與一年前相比,可能要多出整整3000塊錢。

前面說了,比特幣的發行需要有一個共識算法,確定每一次獎勵的比特幣給誰。

所以,誰運算快,誰就能夠搶先得到比特幣。為了爭奪獎勵,計算速度更快的顯卡成為了香餑餑,還出現了“電源+顯卡”組成的專門礦機,然后由礦機組成的礦場、礦池。

顯卡原本是設計師和游戲玩家的剛需,可隨著比特幣漲到6萬多美元,不但最新高性能顯卡一卡難求,就連一些過氣甚至已經停產的顯卡都身價翻番,一些高端顯卡賣到一兩萬都沒有貨,逼得玩家們只能用低端顯卡充數。

信息虛擬世界看似平等,可現實中的物質條件是不平等的。

Joseph Young:過去24小時內價值6.2億美元的比特幣期貨合約被平倉:加密分析師Joseph Young發推稱:“在過去24小時內,價值6.2億美元的比特幣期貨合約被平倉。是的,這是機構在Coinbase買入引發的的無休止的空頭擠壓。交易數據顯示,‘巨大的’比特幣鯨魚已經結清頭寸。最有可能是從3萬美元的空頭手中擠出來的。現在沒有真正賣壓,我們將不得不等到一個形式。同時,整晚都需警惕大量的市場拋售。”[2021/1/3 16:18:01]

早在2018年1月,美國康納爾大學計算機科學五位教授就合著了一篇論文,狠狠地批判了比特幣世界奉為最高原則的“去中心化”。

他們發現,當時比特幣50%以上的算力都被前四大礦場控制了,依然是權力中心結構。

這種過度中心化危及了比特幣網絡的安全,最后只能以頭部礦池自我約束來緩和,簡而言之就是靠自覺,自覺....

最夸張的是最近的奇亞幣飆漲事件。

一個幣圈大佬、一個機械硬盤廠商,加上一串代碼,硬生生把快要被固態硬盤淘汰的機械硬盤給推上了風口,致使大容量的企業級機械硬盤大規模的缺貨。

從8T到18T容量,全部被大型礦廠買斷,出現了機械硬盤多年來不常見的搶貨風波,不認型號不認容量,只要有大容量機械硬盤,到貨就被搶光。

然后又是熟悉的場景,一些硬盤行情三天狂降2000多,有人投300多萬被套牢。

隨著暴漲暴跌,硬盤被虛擬幣挖礦者瘋搶,長此以往,急需存儲產品的個人、企業面臨無盤可用或是高價購盤的威脅,整個存儲行業都將徹底癲狂。

共識算法,一個商量誰來記賬的中間環節,就這樣被投機泡沫催化了吞噬資源的黑洞嗎,這就是所謂的挖礦。

只要想象力夠足,任何可用代碼標記的硬件資源,通過加密算法都可以投入到本身沒有任何價值的“挖礦”中。

無論是比特幣采用的“工作量證明”,還是奇亞幣的“空間和時間證明”,只是一段代碼的區別,卻能讓大量資源投入到金融泡沫的制造中,引起一連串行業地震。

泡沫即賭博,而賭博就是不見血的資源戰爭。

可以說,在信息技術理想主義的虛幻外殼下,虛擬貨幣戰場仍舊是現實世界資源的博弈,區塊鏈也好、數字貨幣也罷,最終還是關于社會資源分配權的爭奪。

是私人擁有,還是大企業大資本壟斷,或者納入政府監管,全在于利益的爭奪。

2

比特幣在誕生之初,在各國政府眼里,更像是一個密碼無政府主義的金融恐怖工具。

《比特幣獨立宣言》就自夸道:比特幣本質上是反建構,反系統和反國家的。比特幣破壞了政府并破壞了機構,從根本上是人道主義的。

加密投資者CryptoWhale:如果Tether崩潰,將使比特幣和山寨幣下跌80%-90%+:加密投資者CryptoWhale發推稱,由于美國SEC對Ripple的指控,XRP在幾天內損失了其價值的70%。想象一下,當Tether從1.4萬億美元的訴訟中破產時,市場將下跌多少。該訴訟案的罰款額將超過100000%,并使比特幣和山寨幣下跌80%-90%+。[2020/12/30 16:04:01]

而諾貝爾獎經濟學獎獲得者保羅·克魯格曼最早也認為,比特幣這樣的加密貨幣是基于反對政府權力的“偏執幻想”的“邪教”。

因為比特幣能夠被追捧,離不開兩大極端思想團體:自由主義者與無政府主義者。

更確切的來說,是美國傳統極右翼思想所影響的群體。

弗吉尼亞聯邦大學教授大衛·格倫比亞認為,比特幣擁躉的想法來自右翼極端主義運動,例如自由大廳和約翰·伯奇協會及其反中央銀行的言論,或者最近出現的是羅恩·保羅和茶黨式的自由主義。

特朗普“軍師”、臭名昭著的反華政客、中國制裁名單上的史蒂夫·班農就買了很多比特幣,他毫不諱言比特幣是破壞性的民粹主義,鼓吹其“革命性”。

你品,這個味道,是不是有點原教旨主義的趕腳。

可以說,比特幣誕生的思想根源,根植于美國核心價值觀中最極端的部分,以最現代化的信息加密技術表現了出來。

所以,美國對比特幣的情緒是復雜的。

首先,因為全球最大的金融中心就是美國與美元。比特幣創始人中本聰說要去中心化,首當其沖就是以美元為中心的全球金融體系。

所以,前美聯儲主席伯南克在2013年表示,比特幣既有前途,也有風險,代表了美聯儲的矛盾態度。前前美聯儲主席格林斯潘干脆認為,比特幣就是泡沫。

2017年開年,比特幣猛漲40%又猛跌40%之后,紐交所前副總裁喬治·烏杜嘴炮大開,痛罵比特幣不過又是一個龐氏騙局。他出書直言比特幣只是支付工具,缺乏儲藏價值,還批判美聯儲對比特幣采取姑息綏靖政策。

多年來,美國金融市場的監管機構就一次次警告投資者,比特幣市場缺乏監管,欺詐、操縱風險巨大,但美聯儲一直模棱兩可。

如果說在美國監管者眼里,比特幣充其量只是一個混亂的投機市場,那么基于區塊鏈技術的“穩定幣”在美國政府眼里,就是實實在在的威脅。

比如,Facebook在2018年啟動的穩定幣計劃——Libra,意思是天秤,也是宣傳自己公平的意思。

分析 | 巨鯨賬戶被盜比特幣曾少量直接打入交易所地址:北京鏈安Chainsmap監測系統發現,此前巨鯨地址被盜1547枚BTC后,5筆同樣數額的小額比特幣直接打入了HitBTC的5個不同充值地址,且均為這些地址的第一筆交易,總額在4BTC左右。與經過中間混幣和場外交易在進入交易所的過程不同,這種涉案比特幣直接進入交易所的交易或將成為追索的最佳切入點。就目前來看,被盜BTC已經有267枚左右進入洗錢過程,且拆分很細,進入的交易所和地址分散,理論上對市場本身不會產生直接影響。[2020/2/25]

為了自證公平,由各大金融機構與支付巨頭組成的Libra中心委員會地點特地放在了中立國瑞士,明擺著不想被美國政府插手。

眾所周知,美元霸權的厲害之處是只要由美元交易的地方,都在美國國內法律的影響之下,是不公平的。

Libra一出,憑借全球共計24億活躍用戶的影響力,理論上可以通行在全世界很多國家,打穿金融國界,建立一套完全不同于美元的支付系統。

美國一想,這不是砸我的飯碗嘛??

歐盟一琢磨,光美元還不夠麻煩的,還來一個Libra?

于是,一連串聽證、質詢、監管的壓力就向扎克伯格壓了過來。美國國會議員還罕見組團訪問瑞士,直接施壓瑞士政府,要求披露FacebookLibra細節,后者不得不暫緩該項目。

想躲?后路都給你斷了。

前后堵截下,Libra委員會中的Visa、PayPal、Uber這樣的傳統巨頭公司都開始打起了退堂鼓,而扎克伯克也只能一次次對美國國會彎腰:

我們無意挑戰美元權威,我們會讓監管滿意......

當然,美國政府的出發點根本不是因為全球金融安全,說到底還是兩個字——利益。

因為就在美國國會議員們氣勢洶洶奔赴瑞士的時候,美國政府高層卻公開了自己的比特幣持倉!

他就是BobGoodlatte,美國眾議院司法委員會的主席!此公的地位堪比古代的太師,所領銜的司法委員會的權力之大,連總統都可以彈劾。

同樣,BobGoodlatte也負責制定美國加密技術相關法規,對比特幣們握有生殺大權。好巧不巧,他兒子BobbyGoodlatte就是圈內人,是美國最大比特幣交易所之一的Coinbase的天使投資人!

當時輿論普遍認為,這位政界大佬主動披露比特幣持倉,意味著美國金融監管將接納比特幣。

2021年4月14日,事情得到驗證,Coinbase在納斯達克上市,BobGoodlatte家族賺得盆滿缽滿,比特幣也因此在早盤飆升至61,219.72美元,達四周高點。

炒幣、吹泡沫、利益分贓,可以;另立門戶,重塑金融秩序,絕對不行。

這就是美國對加密貨幣的真實態度。

更何況,真正把比特幣等加密貨幣炒上天的,不是別人,正是一再強調比特幣不能代替美元的美聯儲。

2020年8月,正當美國為緩解疫情影響大放水的時候,從事數字資產交易的雙子星交易所的聯合創始人之一TylerWinklevoss認為,美聯儲的貨幣政策是推動比特幣價格上漲的助推器。

他在推特上說:“市值最大的加密貨幣比特幣的大部分價格支撐來自美聯儲。在鮑威爾的領導下,美聯儲繼續成為比特幣的最大助推器。”

同一時期,主流財經媒體巨頭《福布斯》發布了有史以來第一屆“福布斯加密貨幣獎”,頭獎也給了鮑威爾。

“獲獎”理由是,疫情期間,鮑威爾領導美聯儲印刷了大量刺激貨幣,并使美聯儲資產負債表幾乎翻番。此次“獎項”的評委戲稱,鮑威爾開展了一場“3萬億美元的比特幣營銷活動”。

如果觀察時段拉長到過去十多年,從2009年比特幣誕生開始,其幣值能夠狂飆到今天,離不開后金融危機時代,美聯儲持之以恒的大放水,形成了今天加密貨幣市場的超級大泡沫,而且每一次小泡沫破裂,都吹出了更大的泡沫。

比特幣等加密貨幣,具有貨幣的大部分屬性,卻少了一般等價物最關鍵的儲藏、使用價值,只能把價值建立在炒作與泡沫上。

恰好,比特幣思想根源來自美國核心價值觀,所以正中了美元霸權的下懷。

因為,如今美國的實體經濟實力,已經無法支撐起美元的規模,只有通過、金融、文化優勢,不斷制造一個個泡沫,才能讓泛濫的美元流動起來,在石油美元、國債美元之外搞比特幣美元,繼續支撐以美國為中心的美元大循環,支撐美元霸權。

無中生有,不過如此。

這場數字貨幣博弈中,美元霸權真的無解了嗎?非也。

3

在中本聰等原教旨主義者眼里,加密數字貨幣推翻了央行貨幣信用體系,所以叫“去中心化”。

但現實中,比特幣等等最終還是回到了物質世界的博弈,被操控在權力之下,成為了美元這個中心得不能再中心的貨幣霸權的幫兇。

與此類似,曾經的互聯網技術,早期的程序員大牛往往也有一種互聯網烏托邦思想,幻想人人都有自己的網站,每一個人的互聯網地位都是平等的。結果今天,互聯網巨頭的壟斷優勢比任何傳統巨頭都要厲害,被美國當作互聯網霸權的一部分。

百年來,美元代替了黃金,成為了信用貨幣競賽的贏家,被全世界接受,卻霸道地破壞了其他國家信用體系,透支著自己的信用。

幸好,比特幣的泡沫,還是推動了區塊鏈技術的全球普及。既然公司、個人能發幣,當然主權國家也可以開始發幣。

2020年2月20日,全球首個由主權國家發行的數字貨幣在一個被美國制裁的拉美小國委內瑞拉誕生——“石油幣Petro”。

每個石油幣與一桶石油等價,以委內瑞拉奧里諾科重油帶阿亞庫喬區塊1號油田的石油儲量作為發行石油幣的物質基礎,該油田預計藏有53.42億桶原油,總價值超過267億美元。

但是“石油幣”并不能兌換回石油,一桶石油的價格,也是由委內瑞拉政府說了算,所以最終還是靠政府的信用背書。

除了“石油幣”,委總統馬杜羅還宣布將發行另一種以黃金為支撐的加密貨幣,并要求該國全球領事館以及其他服務機構和加油站接受“石油幣”支付,甚至支持所有加密貨幣。

馬杜羅在Twitter非常開心地宣布,在開啟預售的第一天,“石油幣”已經賣出7.35億美元,折合人民幣47.7億元,購買者來自中東,歐洲和呃......美國。

由于石油幣可能直接瓦解美國對委制裁,所以美政府連忙出面,警告投資者購買石油幣可能觸犯美國相關法律。

哎,居然破防了!

試想下,如果沒有比特幣帶起來的區塊鏈技術,委內瑞拉想要影響美國投資者與金融政策根本不可能,美國金融機構根本不會鳥馬杜羅!

但現在不同了,無論立場如何,科技已經改變了時代潮流,這就是加密貨幣技術本身的魅力。

也許有人會說,委內瑞拉畢竟是個失敗國家,馬杜羅政府也缺乏足夠信用,不會對美國美元有任何威脅。但委內瑞拉只不過是一個出頭鳥而已,推動主權數字貨幣的國家大有人在,而且還包括依賴美元的很多美國盟友。

在Facebook提出數字貨幣Libra的時候,各國央行及金融機構曾紛紛表示反對,害怕會沖擊本國法定貨幣。

但從那時起,各國央行便抓緊研發自己的數字貨幣了。

日本銀行、歐洲央行、英格蘭銀行、瑞典央行、瑞士國民銀行、加拿大銀行及國際清算銀行,都早已成立了“評估央行數字貨幣利用可能性”的工作組,共同研發數字貨幣。

另一邊,投機比特幣等數字貨幣最積極的美國,卻遲遲沒有行動,甚至明明縱容比特幣泡沫的美聯儲還一再表示對主權數字貨幣不感興趣。

因為很多經濟學家都認為,央行數字貨幣未來有望成為新的全球儲備貨幣。

由于與主權掛鉤,采用區塊鏈技術的央行數字貨幣一旦被承認,發行國將會在融資成本、金融交易控制方面獲得重大優勢,等于切走了原來美元才有的特權。

你切一點,我切一點,美元霸權大概就這樣沒了。

所以說,比特幣背后的區塊鏈技術的確可以“去中心化”,但去哪個中心,還是要看國家間的博弈。

而最讓美國不放心的是中國。

根據普華永道的最新報告,在零售型央行數字貨幣項目(CBDC)的成熟度排名中,中國在60多個國家中高居第三,僅次于兩個小國,領跑主要經濟體,技術處于先進水平,積極推動主權數字貨幣這波節奏。

面對各國主權加密數字貨幣浪潮,美國政府行動遲緩,反而自己加強美元體系的中心化地位,卻大肆刺激全球對美元計價的數字貨幣市場進行泡沫投機,沖擊了各國金融體系,所以體現的,其實是美國的一貫雙標霸權。

美元發得越多,比特幣漲得越高,數字貨幣泡沫吹得越大,相關區塊鏈技術發展就越成熟。

技術越成熟,中國就越能引領全球主權數字貨幣,強化各國金融主權。中國表態不主張某一個貨幣“一統天下”,就是要借力打力,治治美國的雙標,一切水到渠成。

最終,被去掉的,正是美元霸權這個“中心”。

部分參考資料:

白話區塊鏈蔣勇等著比特幣一度暴跌!因美國財政部指控多家金融機構用加密貨幣洗錢?東方財富網狗狗幣火爆后,Chia硬盤挖礦掀起新的浪潮騰訊新聞幣投匯比特幣直沖6.1萬美元Coinbase上市點燃投資者熱情紐交所加入NFT狂歡財經報社比特幣崩盤了?過山車行情的背后發生了什么創事記全球首個主權國家發行的數字貨幣,是偉大創新還是垂死掙扎?“殺氣騰騰”的美國、顫抖的Facebook,數字貨幣的震撼只是開始歐易OKEx情報局比特幣維基百科

Tags:比特幣數字貨幣加密貨幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢十大數字貨幣交易所排名數字貨幣交易所官方網址數字貨幣詐騙案例視頻加密貨幣是什么意思啊加密貨幣市場還有

衍生品基本情況介紹 在傳統金融世界,衍生品的交易量均比現貨市場的交易量要高。以外匯市場為例,衍生品成交額為現貨的3倍.

1900/1/1 0:00:00為了摸索未來創業者圈子的組建,今天參加了某創業者學社的線下資源鏈接會,感觸頗多。1.認知決定了一個人的人生設計規劃能力厲害的人的本質是什么?是對世界認知程度極深,這個認知程度可以從橫向來說是廣度.

1900/1/1 0:00:00男子偷拿公司“金鈔”工藝品,又從網上淘來紀念章,竟謊稱為一公斤重超大“銀幣”,哄騙了老太太兩萬多元.

1900/1/1 0:00:00拼才會贏,這不僅僅是一句宣言,而是一種態度。一種樂觀向上的態度。一種端正的態度。請相信,有什么樣的態度,就有什么樣的結果。有什么樣的態度,就有什么樣的人生與未來。端正的態度,毫不夸張的說.

1900/1/1 0:00:00來源:中新經緯 狗狗幣價格2021年以來已累計上漲超過12000%,比特幣價格上個月則短暫升破6萬美元,投資者由此將注意力轉向極特幣、唯鏈幣和SafeMoon等較新的數字資產.

1900/1/1 0:00:00除了中本聰,誰是最能左右比特幣市場風向的第一大戶?是Microstrategy、特斯拉這些上市公司,還是Blockone等原生的數字資產公司,又或者是美國政府?都不是.

1900/1/1 0:00:00