BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD+0.02%

ETH/HKD+0.02% LTC/HKD+0.1%

LTC/HKD+0.1% ADA/HKD-0.06%

ADA/HKD-0.06% SOL/HKD+1.52%

SOL/HKD+1.52% XRP/HKD-0.43%

XRP/HKD-0.43%

去中心化金融無疑是今年的熱點之一,從COMP暴漲5倍,到LEND暴漲17倍,再到UMA的4個月13倍,這些概念幣上演著一個個財富神話與泡沫。

那么,什么是去中心化金融?有哪些概念幣?存在哪些機會?如何參與?Billions項目組一文深度分析Defi領域投資機會。

什么是去中心化金融

去中心化金融是一種不受單一中央機構控制的開放系統,目的是通過區塊鏈技術降低傳統金融的中間成本。下面通過三個案例,簡述去中心化金融的優勢。

首先以Defi借貸為例。Billions項目組通過Defi平臺借款無需征信審核,僅需抵押一定資產,整個借款過程不到3分鐘;而另一端,債權人也無需擔心Billions項目組還不上款,因為有足額的抵押作為保障。相反,假如Billions項目組去銀行借款,整個過程要遠比去中心化借貸復雜的多。再以跨境匯款為例。普通匯款一般需要7天或更長時間,中間銀行會收取巨額的手續費,而通過Defi僅僅只需幾分鐘,并且手續費更低。最后以數字貨幣交易所為例。火幣、OK、幣安等主流的交易所均為中心化交易所,用戶資產實際上由交易所掌握,若交易所出現跑路或倒閉,用戶便會遭遇巨額損失,比如。而在去中心化交易所中,用戶的資金自己控制,不會出現中心化交易所的倒閉風險。可以這樣理解:中心化金融資金掌握在別人手中,Defi資金掌握在自己手中。與傳統金融平臺相比,Defi平臺還有交易過程透明、代碼開源、資金自己掌控等優勢。

周小川:數字貨幣小額便利性支付工具應在實踐中考慮,優勝劣汰:金色財經報道,在10月22日晚舉辦的2021金融街論壇年會上,中國人民銀行原行長周小川表示,數字貨幣是數字經濟一個重要的組成部分,數字貨幣與傳統貨幣的功能是有聯系的。周小川提出,最近看到的數字貨幣展示中,不同的機構都在發展一些小額便利性的支付工具,其實都很有意思,都應該放在實踐中進行考慮,優勝劣汰。[2021/10/23 6:09:08]

實際上,Defi是一個寬泛的概念,一般包括:借貸、交易所、穩定幣、衍生品等分類。

目前,大多數去Defi平臺部署在以太坊主網之上,如果把以太坊看成一個安卓系統,那么Defi就是手機“APP”。當“APP”太多時,以太坊網絡交易量變大,以太坊網絡會變得異常擁堵,這也會導致交易手續費直線上升。

DecentralizedFinance,簡稱Defi,中文名稱去中心化金融。

去中心化金融概念幣

與股票類似,數字貨幣也有很多概念板塊,去中心化金融便是今年的熱點板塊之一。進一步細分,去中心化金融又分為借貸理財、交易所、金融衍生品、預言機、穩定幣等概念幣。

2020年Defi熱門概念幣漲幅榜

三大平臺幣小幅震蕩 BNB24h下跌0.51%:金色財經數據顯示,截至目前主流平臺幣種概況如下:BNB現價12.114美元,24h下跌0.51%;OKB現價4.139美元,24h上漲0.75%;HT現價3.2377美元,24h上漲0.18%。[2020/3/29]

去中心化借貸

去中心化借貸是指通過去中心借貸協議匹配借方與貸方,在抵質押確認后即時劃轉資產、完成借貸行為。

簡而言之,去中心化借貸多數都是需要抵押資產借入另一種資產,比如抵押ETH借入Dai。

Defipluse數據顯示,在Defi領域,排名前十的應用借貸平臺獨占4席。借貸概念幣有MKR、COMP、LEND等。

Compound是典型的抵押借貸平臺,通過抵押一種加密貨幣借出另一種加密貨幣,平臺的亮點是“流動性挖礦”。

流動性挖礦是指不論用戶在平臺借款或者放貸,均可免費挖出一種COMP的代幣。

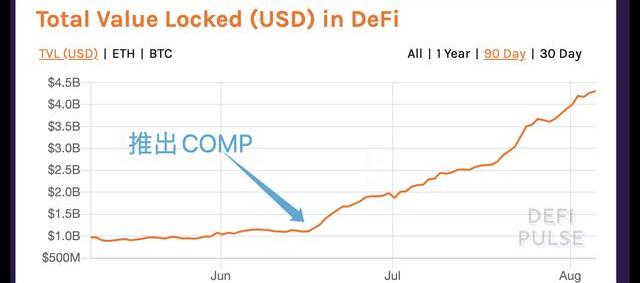

COMP用于參與平臺的治理(投票、發起提案等),發行總量1000萬枚,上市后僅僅3個交易日便取得500%的漲幅,一時將Defi概念激活。隨后,Defi領域鎖倉資產由10億美元陡增至40億美元。

行情 | 比特幣小幅上漲 站穩9800美元:據火幣全球站數據顯示,比特幣短時小幅上漲,已站穩9800美元,現報9839.64美元,火幣日內跌幅為0.25%,行情波動較大,請注意風險控制。[2020/2/11]

Defi鎖倉資產

MKR是去中心化自治組織Maker的權益和管理代幣,MKR持有者參與Maker的治理并獲取權益。

Maker是去中心化金融的開山鼻祖,首創了加密貨幣抵押發行的穩定幣Dai,可以理解為1Dai=1美元。簡而言之,Maker是一個去中心化的“央行”,目前鎖倉資產高達13.5億美金,排名第一,占據近31%的市場份額。

MKR作為權益代幣,其功能是支付利息,用戶償還Dai時需要用MKR支付一部分利息,支付的MKR會被銷毀。也就是說MKR持有者將以回購的形式獲得不斷的利息收入。

Lend是Aave項目的治理代幣,是今年市場上耀眼的百倍幣。Aave的亮點是無抵押閃電貸和信貸委托。Billions項目組曾經寫過一篇相關的文章——《不到一年,漲幅100倍,這個幣99%的人看走眼了》,感興趣的朋友自行查看。

去中心化交易所

與中心化交易所相比,去中心化交易所有如下特點:

用戶自己控制資金,交易無需存入資金,僅需通過錢包連接即可完成交易。去中心化的交易所無需注冊。用戶僅需一個錢包即可參與不同DEX平臺的所有交易,這個錢包具有通用性。這就好比你只有一個賬戶,便可在天貓、拼多多、京東等等平臺買東西,體驗非常的方便。DEX提供了更好的私密性、透明度和耐審查性,并允許用戶用無限制的交易對進行交易。利用原子互換技術,交易者可以在任意兩種上市的加密貨幣資產之間進行跨鏈交易。常見的去中心化交易所有:Uniswap,Balancer,Loopring,KyberNetwork等。

動態 | 土耳其抓獲四名比特幣小偷,涉案金額170萬美元:據Tr.cointelegraph消息,土耳其抓獲4名盜竊比特幣的小偷,涉案金額達170萬美元。據報道,受害人的個人GSM線路被轉移到另一個運營商處激活,該團伙通過短信一次性密碼訪問相關帳戶。[2019/12/27]

Uniswap是目前去中心化交易所的龍頭,與其他交易所不同,Uniswap并沒有自己的治理代幣。通過自動化做市商,Uniswap取得了非常不錯的流動性。用戶交易時,無需對手盤,即可進行交易。Uniswap針對每筆交易,會收取0.3%的手續費,這部分收益會分享給平臺的流動性提供者。

由于上幣不審核,在Uniswap,充斥著大量的空氣幣,十倍幣、百倍幣、甚至千倍幣屢見不鮮,然而炒作過后便是猛烈的暴跌,大量投機者猶如火中取栗,稍微拿捏不慎,便是萬丈深淵。

Loopring(路印)并不是真正的去中心化交易所。反而與0x項目類似,它是在多個區塊鏈上構建DEX的模塊化協議。其官網簡單地稱之為“去中心化令牌交換協議”,同樣的,路印只支持基于以太坊發行的加密貨幣。LRC是該平臺的治理代幣,年內漲幅518%。

Kyber是一個基于以太坊網絡的去中心化交易所。與0x、路印協議的鏈下交易不同,Kyber是一種鏈上交易。Kyber網絡中有三個核心角色:儲備實體、儲備貢獻者、儲備管理者。Kyber收取0.25%的手續費,其中70%用于銷毀平臺治理代幣KNC,KNC年內漲幅900%。

比特幣小幅上漲 回升至8000美元:BTC比特幣報 8070.4993美元,24小時漲幅1.73%。ETH以太幣報462.5084美元,24小時漲幅0.65%。XRP瑞波幣報 0.5853美元,24小時漲幅2.67%。[2018/3/28]

去中心化衍生品

衍生品本質上是一個代表現實世界的合成資產。在區塊鏈上創造這類資產,使用戶可以訪問現實世界市場,同時提供去中心化網絡隨附的安全性。

Synthetix是去中心化衍生品領域的主力,簡單來說,Synthetix就是允許用戶通過超額抵押SNX代幣,來合成各類鏈上資產。在該平臺上,可實現做多、做空、杠桿交易等功能。

Synthetix目前鎖倉規模高達5.4億美金,位列Defi領域第三名。SNX是Synthetix平臺的治理代幣,Billions項目組網站顯示,SNX從底部已經漲了80倍。

此外,去中心化預測也被列為衍生品的范疇,典型的代表是Chainlink。

Chainlink是去中心化的預言機網絡,將區塊鏈上的智能合約連接至鏈下數據。

Link是ChainLink網絡的主網資產,該令牌將用于支付節點運營商的服務費用。與一般的加密貨幣走勢不同,LINK目前長期趨勢仍然向上。自發行以來,LINK大約漲了50倍。

資產

WBTC是由比特幣支持的ERC-20代幣,背后的思想是,將比特幣網絡上的大量流動性帶到以太坊。WBTC同時在去中心化和中心化的交易所上交易。用戶可以通過八個不同的商家交換WBTC。交換資產需要用戶經歷反洗錢和KYC程序。這個計劃由一個去中心化的自治組織和16個不同的項目支持,他們都對去中心化金融感興趣。其中包括Dharma,MakerDao,SetProtocol和Compound。

支付

閃電網絡在任何給定時間可以處理價值770萬美元的付款,并且是比特幣區塊鏈上唯一的支付網絡。

以太坊網絡上有兩個支付項目:xDai和Connext。xDai是一個側鏈項目,具有5秒鐘的區塊時間和較低的天然氣成本。它與POA網絡和MakerDao關聯。Connext本質上允許用戶加載一張帶有價值的卡,并可以即時地使用它。

Defi領域的投資機會

Defi在2018年出現,2019年嶄露頭角,2020成為市場寵兒。截止目前,Defi概念的加密貨幣市值僅為90億美元左右,而全球加密貨幣總市值已經高達3500億美元,占比僅為2.6%;另一方面,Defi領域日均規模僅為4.3億美元,而全球中心化交易所交易規模高達720億美元,Defi占比不到0.5%,從這兩個角度來看,Defi仍然具有很大的成長空間。

未來,隨著以太坊2.0的上線,以及未來跨鏈技術的發展,Defi或許才能真正廣泛普及。Billions項目組認為,未來在Defi領域,交易所仍然是最大的投資機會,其次是借貸。因為加密貨幣領域,交易所一直是頭部玩家,利潤最高,與之相關的代幣必然也會隨之上漲。

交易所方面,重點關注Uniswap,衍生品領域關注Synthetix,借貸領域關注KAVA。

普通人如何參與Defi

一般人參與的方法有兩個:一是炒作相關概念幣;二是提供流動性獲得分紅。

炒作相關概念幣,可以在中心化交易所交易。由于Defi概念幣分布在不同的交易所,具體可以進入Billions項目組網站查詢相關交易網址。提供流動性獲得分紅,需要在錢包操作。這里又可進一步細分為給去中心化交易所提供流動性和借貸流動性。像Uniswap這類交易所,交易所收入的本質是賺取手續費,用戶將數字資產質押給資金池,可以賺取手續費收入;而像Compound這類借貸平臺,借貸的本質是利息收入,用戶將數字資產質押給資金池,可以賺取利息。

某錢包的界面

結語

Defi的出現,涌現出大量的投資機會,Billions項目組統計的20個主流Defi概念幣種,其中5個年內漲幅超過5倍,14個幣種漲幅翻倍,18個幣種收益為正,換言之,今年年初你閉眼買了一個Defi概念幣,90%的概率是賺的。多數人連Defi還沒明白,少數人已經取得了不菲的收益。信息不對稱可以賺錢,這句話在加密貨幣領域同樣適用。多學點干貨總沒錯,關注Billions項目組,了解更多區塊鏈與加密貨幣的干貨。

附部分Defi投資工具:

Billions項目組CoingeckoDefireviewdefipulse去中心化錢包提示:以上分析僅供參考,不構成投資建議或意見,加密貨幣具有高風險的特點,參與請審慎做出投資決策,據此操作,盈虧自負。

————————

作者:xitelemrli

出品:Billions項目組

Tags:中心化交易所加密貨幣去中心化金融去中心化交易所算證券么dex去中心化交易所價格計算器去中心化交易所前三加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣去中心化金融是誰提出來的

作者:JackInabinet,Bankless作者;翻譯:金色財經xiaozou你很可能已經在某個時候購買了公共加密資產,然而,一般人卻無法接觸到加密私募市場.

1900/1/1 0:00:002021年,幣市火爆,以太坊價格首次破2萬人民幣,以太坊網絡承載的智能合約等應用越來越多,隨著資源占用量越來越大,以太坊網絡變得擁堵,轉賬、調用合約等消耗的GAS一路飆升,截止當下.

1900/1/1 0:00:00在區塊鏈行業中,學會查找并研究數據是非常重要的,它可以幫助你在這個領域領先于更多的人。但有時候,各種DeFi協議可能會讓人不知所措,這時如果你能夠借助一些很棒的工具,那么完全是可以幫助你走到別人.

1900/1/1 0:00:00“何方妖孽?”這是狗子在看到Mask首日行情表現后的第一反應。上線首日,Mask開盤價$0.95,當日最高價達到$65,最高漲幅達6742.1%.

1900/1/1 0:00:00作者丨萊道君 來源丨萊道區塊鏈 5月28日凌晨左右,EOS的項目方Block.one解鎖980萬個EOS,接近一千萬,原本市場的流通量增加,會導致EOS的拋壓嚴重,價格下滑,B1卻玩了一手套路.

1900/1/1 0:00:00狗狗幣似乎已經對券商Robinhood的投資者失去了吸引力。10月29日,位于美國加利福尼亞州門羅帕克的經紀公司Robinhood披露,其第三季度的總凈收入為3.649億美元,其中與狗狗幣有關的.

1900/1/1 0:00:00