BTC/HKD+0.62%

BTC/HKD+0.62% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD+1.01%

LTC/HKD+1.01% ADA/HKD+1.05%

ADA/HKD+1.05% SOL/HKD+0.51%

SOL/HKD+0.51% XRP/HKD+0.61%

XRP/HKD+0.61%USDD是一種與美元掛鉤的算法穩定幣,通過由加密貨幣企業家孫宇晨創立的基于TRON的DAO進行管理。

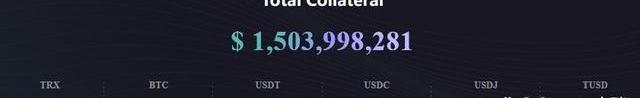

為了保持與美元1:1的掛鉤,USDD將自己定位為由包括BTC和USDC在內的多元化加密資產籃子支持的超額抵押穩定幣。

USDD于2022年10月成為多米尼克聯邦的法定貨幣。

不久前,加密社區目睹了因UST算法穩定幣脫鉤而導致的Terra生態系統600億美元的災難性崩潰。

市場上是否有另一種算法穩定幣的空間?

USDD代表“去中心化美元”,由TRONDAO儲備管理,而TRONDAO儲備又與TRON區塊鏈相關。它以7.25億美元的市值躋身前10名穩定幣之列。

數據:Paxos金庫銷毀5004萬個BUSD:6月9日消息,Whale Alert數據顯示,Paxos金庫銷毀了50,040,800個BUSD。另外根據CoinGecko數據,BUSD市值跌至約48.6億美元;歷史數據顯示,BUSD市值在約三個月時間內已縮水50%。[2023/6/9 21:26:54]

USDD于2022年4月推出,是一種相當新的算法穩定幣,旨在復制Terra的UST的成功。但自從UST崩潰以來,USDD就有責任證明它與失敗的穩定幣有何不同。

從理論上講,基于算法的穩定幣不受任何現實世界資產的支持,而是依靠數學算法來維持其穩定性。這些算法的背后是一種稱為鑄幣稅份額的機制。鑄造新硬幣時會產生鑄幣稅份額,而當硬幣被銷毀時會被銷毀。

數據:基金持有的比特幣跌至2021年10月以來的最低點:金色財經報道,ByteTree Asset Management 追蹤的數據顯示,本月歐洲、美國和加拿大的封閉式基金、以現貨和期貨為重點的交易所交易基金 (ETF) 持有的代幣數量減少了 16,560 BTC(4.09 億美元),達到 17 個月低點 826,113 BTC。基金余額的下降表明缺乏機構參與比特幣近期的上漲。ByteTree Asset Management 首席投資官表示,全球財富管理行業在比特幣和黃金方面都非常清淡。

Matrixport 研究和策略主管 Markus Thielen 表示,基金持有數據沒有意義,基金持有的余額只占整個市場的一小部分,其他需求來源正在推高價格。我懷疑 USDC 持有者正在將他們的穩定幣轉換為 BTC。[2023/3/16 13:08:26]

鑄幣稅份額的供應是通過算法進行管理的,因此當穩定幣價格下跌時它會增加,而當穩定幣價格上漲時它會減少。

企業級區塊鏈平臺SettleMint完成1600萬歐元A輪融資,Molten Ventures領投:10月11日消息,總部位于比利時魯汶的企業級區塊鏈平臺SettleMint宣布完成1600萬歐元A輪融資,Molten Ventures領投,OTB Ventures、Fujitsu Ventures、Allusion、Bloccelerate、 以及現有投資者Medici Ventures, LP參投。SettleMint的“區塊鏈平臺即服務”(BPaaS)幫助企業和開發團隊構建區塊鏈應用程序和平臺,消除了區塊鏈技術的復雜性,可為用戶提供一套即用型工具、框架、模板和API,他們計劃利用新自己公司在歐洲(比利時)、MEA(迪拜)、印度(德里)和新加坡的市場地位并將拓展日本市場。(techfundingnews)[2022/10/11 10:31:07]

鑄幣稅份額背后的想法是,通過調節供需比率,穩定幣的價格可以與一個“穩定”的價值掛鉤,而無需任何抵押品支持。

交易員Peter Brandt:比特幣是自己最大的頭寸之一:金色財經報道,傳奇交易員Peter Brandt表示,他的投資組合中同時擁有數字黃金和實物黃金,而他最大的自有倉位之一是比特幣。

在加密貨幣社區反對這位資深交易員之后,他澄清說比特幣仍然是他最大的頭寸之一,盡管它在過去幾個月里損失了一半以上的價值。Brandt后來補充說,他正在對2018年底分配的另一筆“資金”使用不同的風險管理策略。

Brandt的另一個大倉位是黃金,因為他60%的倉位中有一半是黃金,而比特幣被視為對沖所有美元計價投資的一種工具。(u.today)[2022/8/5 12:05:02]

USDD的價值主張在于,它不僅是抵押品,而且是超額抵押品——以及用于維持USDD穩定性的其他機制。

USDD是如何運作的?它與其他穩定幣有何不同?

1)以一籃子加密資產為抵押。

UST主要由LUNA抵押,而USDD由價值5.8億美元的TRX、2.35億美元的BTC和4.42億美元的USDC抵押。

但是,這個籃子中將近40%是由Tron的原生TRX代幣支持的事實應該引起關注嗎?買家或投資者要當心。

2)超額抵押

反過來,這一籃子資產占USDD流通價值的200%以上。換句話說,市場上的每個USDD都有其價值兩倍以上的支持。這種超額抵押旨在防止USDD與美元脫鉤。

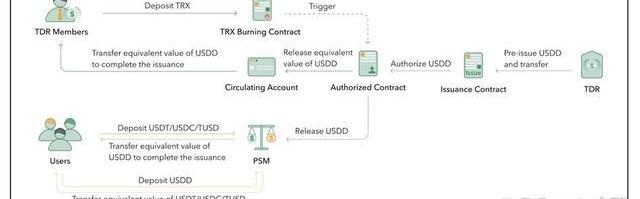

3)鑄幣機制

當USDD的價格低于1美元時,用戶可以通過銷毀1美元換取價值1美元的TRX。而當USDD的價格高于1美元時,用戶可以用1美元銷毀1美元的TRX換取1美元。這是為了保持USDD與美元1:1掛鉤。

4)釘穩定性模塊(PSM)

此外,USDD提供所謂的“PegStabilityModule”,這是一種開源軟件,允許USDD用戶以1:1的比率將他們的代幣與其他穩定幣交換,零滑點——這意味著用戶收到他們在進行交易時看到的很多加密貨幣。該PSM是另一種旨在提高USDD穩定性的機制。

5)超級代表

超級代表是27個TRX代幣個人持有者,TRX代幣是TRON網絡的代幣,在維持USDD的價格穩定方面發揮著作用。通過一種特殊的機制,超級代表在穩定幣的高波動性情況下“受到打擊”。對于可以申請該職位并由TRX持有者投票的超級代表,此過程是可逆的。

USDD價格歷史

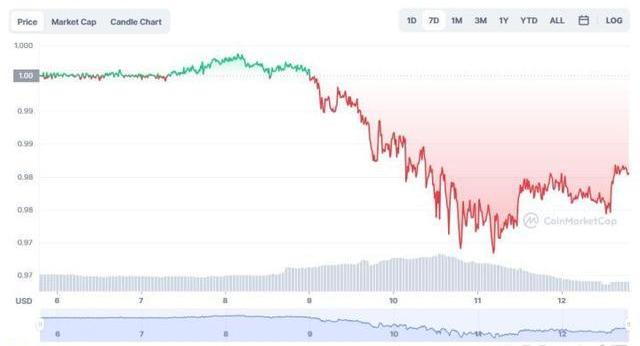

首次推出后不久,USDD代幣價格跌至0.93美元,引發了投資者對脫鉤的擔憂。畢竟,穩定幣應該與美元保持平價,而下跌讓一些人質疑USDD是否會重蹈terraUSD的覆轍。

為了平息局勢,TRONDAOReserve發布了一系列推文,聲稱穩定幣經歷高波動期是可以接受的。這一說法也得到了一些加密專家的支持,而其他人則持懷疑態度。

該代幣在推出后的幾天以及6月至7月期間的近一個月內表現出較高的波動性。不過,到7月底,情況趨于穩定,暫時沒有觀察到明顯的震蕩。

在FTX崩潰之后,USDD不再與1美元掛鉤,隨著2022年11月FTX崩盤,美元兌美元再次小幅脫鉤,一度跌至0.97美元以下。

CoinDesk新聞報道稱,DeFi協議Curve上的USDD流動資金池出現嚴重失衡,其中近80%的資金池由USDD組成。換句話說,想賣出USDD的人多于買入USDD的人。

Sun很快就解決了這個問題,發推文說這很可能是因為Alemeda出售了他們的USDD來彌補FTX的流動性問題,并且資金池已經恢復平衡。

今天的分享就到這里,后期會給大家帶來其他賽道的龍頭項目分析。感興趣的可以點個關注。我也會不定期整理一些前沿資詢和項目點評,歡迎各位志同道合的幣圈人一起來探索。有問題可以評論提問或者私信

加林豪斯認為,澳大利亞、日本和新加坡等國家通過制定明確的加密規則做了正確的事情。Ripple首席執行官BradGarlinghouse認為,由于監管的不確定性,美國在加密領域已經落后于其他國家.

1900/1/1 0:00:00以太坊基礎設施市場正在升溫,但該領域最關鍵的項目仍獲得關注。 1)問題 礦工/驗證者面臨收益波動的風險.

1900/1/1 0:00:00BendDAO的危機 BendDAO是一個點對池的NFT借貸協議,其業務邏輯與AAVE類似。用戶可以將ETH存入池子中賺取利息,藍籌NFT的持有者可以將NFT質押給BendDAO從而獲得地板價的.

1900/1/1 0:00:00新手如何購買OkfineCoin教程》第一篇第二篇我們講了使用HIBI網幣幣交易的充值和提現流程,以及火幣網法幣交易的充值和轉到嗨幣的流程.

1900/1/1 0:00:00加密粉絲代幣大幅增加,導致第二天轉儲。桑托斯FC球迷令牌的價值在一天內上漲了161.55%,而其他人則緊隨其后。第二天,桑托斯下跌了38.45%,而其他人也有所下降.

1900/1/1 0:00:00Web3.0基礎建設的發展尚且處于初步階段,與理想狀態下的Web3.0差距在哪兒?首先Web3.0很難用一個準確的定義來概括,區塊鏈以及Web3.0現在所處的階段與2000年左右的互聯網類似.

1900/1/1 0:00:00