BTC/HKD+0.38%

BTC/HKD+0.38% ETH/HKD-0.14%

ETH/HKD-0.14% LTC/HKD-0.65%

LTC/HKD-0.65% ADA/HKD-0.36%

ADA/HKD-0.36% SOL/HKD-0.31%

SOL/HKD-0.31% XRP/HKD-0.64%

XRP/HKD-0.64%今天小伙伴們應該都已經知道了非農就業和失業率的數據,其中失業率因為沒有變化,而且也在預期之內,所以就不再說了。主要還是聊一下非農就業的情況。鑒于目前美聯儲的態度,所以我們首先明確了一個道理,美聯儲希望通過降低就業來拉低民眾的購買力,而購買力降低就會減少銷售端的盈利。

從而倒逼供應端通過減少成本或降低收益來實現價格的下降。價格下降了,通脹也就降低了,雖然這是一條很曲折的路線,但目前美聯儲并沒有更好的選擇。尤其我們都知道目前的通脹的加重是由于地緣沖突所導致的,這也不是美聯儲能干預的,所以對于美聯儲來說,只有加息和縮表兩條路可以走。

因為目前的美債已經流動性較差了,所以雖然縮表一直在進行,但從來沒有觸及到預期的最大值,這也使得本身就力度的不足的縮表更加的沒有給市場帶來緊迫感。截止到11月30日的縮表后,美聯儲的資產總額仍然為8.58萬億美元以上。遠不及當初的預期,但鮑威爾仍然在前天的講話中表現出會在未來考慮停止縮表。

美國銀行:3月非農可能促使美聯儲在5月加息,隨后暫停加息:4月8日消息,美國銀行認為,3月份的就業報告使美聯儲有望在5月份加息25個基點。勞動力市場正在顯示出降溫的跡象,但仍然非常緊張。美國銀行仍預計美聯儲將在5月會議后維持利率不變,這意味著最終利率將在5.0%-5.25%之間。1月份之后經濟數據的連續放緩,意味著第二季度經濟將出現疲軟,并造成本季度出現負增長的重大風險。到6月議息會議時,美聯儲將獲得大量關于第二季度的數據,屆時應該證明暫停加息是合理的。[2023/4/8 13:51:05]

按照當初對于縮表的力度預估等同于加息25個基點一至兩次來看,當前的縮表力度估計連一次25個基點都不夠。所以降低通脹中美聯儲可以使用的武器,實際上只有一個加息了。這也是不爭的事實。先說一個題外話,很多小伙伴認為如果美聯儲押注失業率的提升,給就業市場降溫,那么美國走上軟著陸將會更加困難。

這是沒錯的,但對于當前來說,美聯儲沒的選。記得在今年3月第一次加息的時候,鮑威爾就說過美聯儲的加息是要看就業率的,加息以“不損害勞動力市場”為主,但是在加息九個月后,為什么口風逐漸的從不影響就業變成需要通過抑制就業來降低通脹。最大的可能還是因為美聯儲看到了國內通脹的本質。

美國3月非農就業人數增加23.6萬人 創2020年12月以來最小增幅:金色財經報道,美國3月非農就業人數增加23.6萬人,為2020年12月以來最小增幅,預估為增加23萬人,前值為增加31.1萬人。[2023/4/7 13:50:37]

經過新冠疫情的放水,尤其是直接給到民眾的放水后,即便是中低收入者存款都已經達到了近段歷史的最高水平,這也就意味著不但民眾有能力支付上漲的物價,而受到物價上漲獲益的企業也可以通過“釋放”部分利潤的加薪方式來抵消掉一部分的通脹,而也因為購買力的上升所以企業會選擇聘用更多的員工來促進銷售。

因為本質上民眾的購買力依然可以維持著商品的價格上漲。這也是為什么2022年一月的廣義CPI是7.5%,而加息已經十一月的后的CPI反而還是7.7%。經過將近一年的加息,通脹不但沒有下跌,反而還上漲了0.2%。雖然加息的效應是有延后性,而且普遍的延后性是在六個月至十八個月,但十一個月后通脹不降反漲。

那是不是說不加息,反而會更好?那肯定不是的,如果不加息現在通脹可定到了兩位數以上了,而除了加息,我們應該非常清楚,美聯儲并沒有其它方案了,這就變成了通脹漲,美聯儲就要加大加息的力度,從而制約通脹的上漲速度過快。而加息最直接的影響就是企業的融資能力。

美國12月季調后非農就業人口錄得增加19.9萬人,不及市場預期:1月7日消息,美國12月季調后非農就業人口錄得增加19.9萬人,為去年1月來最小增幅,不及市場預期。 美元指數DXY短線下挫十點,現報96.11。[2022/1/7 8:33:10]

而且因為通脹的上升,只要工資的增速不能超過通脹,用戶的購買力必然會受到影響,而增加工資就必然會提升成本,成本的上升就會推進價格的上漲,從而促進通脹的上升。這就是工資和通脹的死亡螺旋。而這一條也是美聯儲最優先需要打破的,否則美國的經濟就不僅僅是衰退這么簡單了。

所以當企業的融資能力下降,就只能有兩個選擇,第一個就是銷售出更多的產品來提高造血能力,這需要的是健康有序的市場才可以。而第二個就是縮減開支,降低成本從而保證一定的利潤,先讓企業生存下去,積累足夠資本以及等待市場的回暖后再擴大化生產。其實還有一個第三選項,就是直接倒閉。

但想來第三項并不會輕易去選擇。而第一項難度又太大。所以美聯儲給出的最佳路徑,就是讓企業去選擇第二條路,通過裁員或者降薪,或者兩者兼并的方案來降低成本,從而降低價格,而更多的企業選擇裁員和降薪未必會大幅度的提升失業率,這個道理不難理解。即便是硅谷的高級工程師,在消耗掉存款后。

花旗前瞻5月非農就業報告:美聯儲夏季開展縮減購債討論的門檻在75萬:美國5月非農就業報告會是美聯儲縮減購債討論時間的重要影響因素,我行預期5月非農就業人數將增加76萬,失業率降至5.9%。美聯儲官員愿意在6月和7月的政策會議就縮減展開討論的門檻在75萬。若新增非農人數錄得50萬或以下,美聯儲料將推遲至在8月下旬的杰克遜霍爾年會才會開展相關討論。[2021/6/4 23:12:20]

如果不能盡快的找到平替的工作就會選擇降薪或者轉行,甚至是去開出租或者送外賣,甚至是打兩份兼職都有可能,畢竟活著比什么都重要。所以只要基礎行業有足夠的招聘需求,那么即便是大廠出現大幅裁員影響的也就是平均收入,而不會輕易的提升失業率。而更多的基礎崗位競爭就意味著購買力的下降。

看,轉了一圈后,我們又回到了最開始。這也是為什么鮑威爾在前天的講話中多次強調勞動力的原因。因為加息帶來最直接的影響就是勞動力的降溫,甚至不排除會提升失業率,這也是為什么美聯儲把可以容忍的失業率提升到4.4%的原因。說白了就是現在的美國人依然還是能力維持高通脹的生活。

當然我也相信美聯儲在尋求其它的方案來降低通脹,但因為他們能動用的武器太少了,而通脹的主要原因又并非發生在美國境內,所以只能頭疼醫頭,腳疼醫腳,通脹上來就加息。而過度的加息后是否會導致美國的經濟進入衰退已經不是美聯儲目前考慮的問題了。因為如果通脹不能降低下來,經濟衰退就有可能會升級。

美國7月非農就業增加176.3萬人 7月失業率為10.2%:美國非農數據公布,7月季調后非農就業人數增加176.3萬人,預估為增加160萬人,前值為增加480萬人。美國7月失業率為10.2%,預期為10.5%,前值為11%。[2020/8/7]

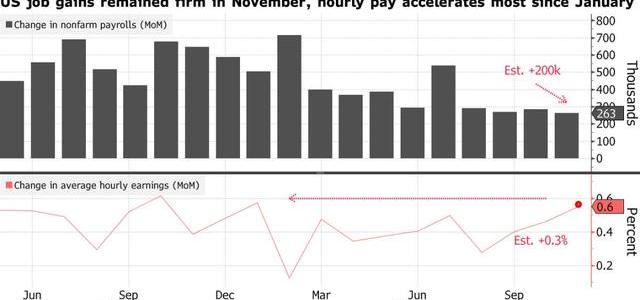

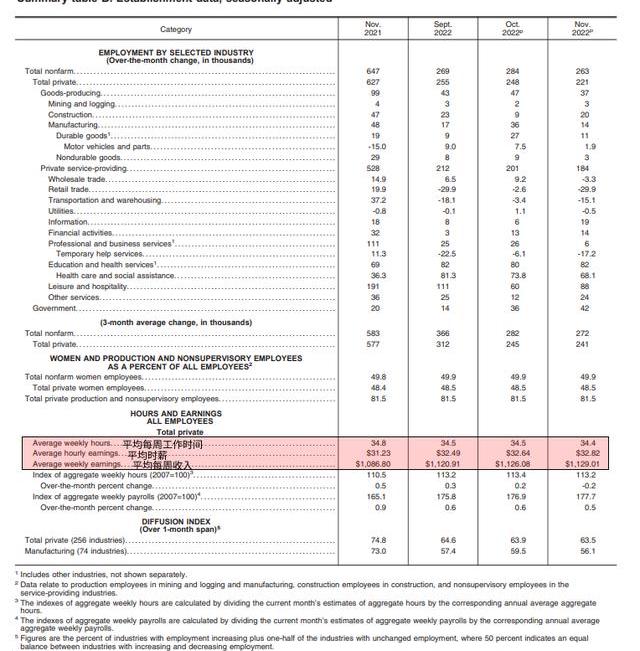

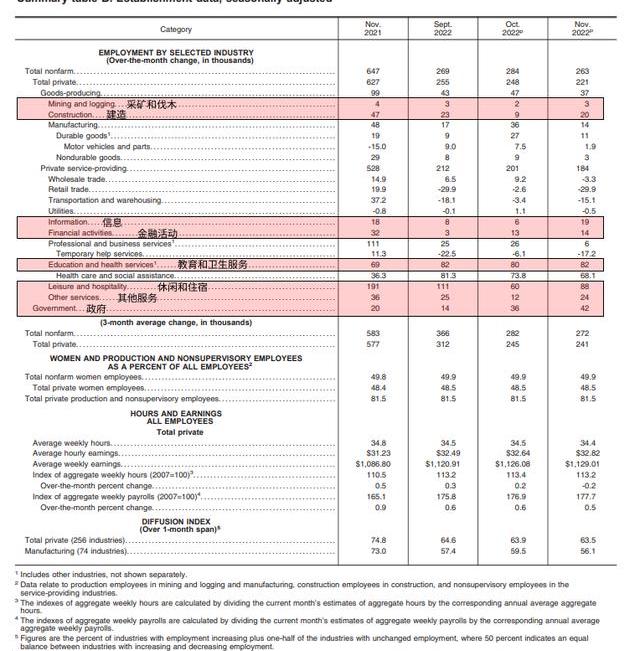

那么現在我們再回到非農的數據中,就會發現其實非農就業的增漲其實只是利空的一部分,甚至可以說是利空的一小部分,畢竟就業市場的強勢可以給美國的經濟衰退提供軟著陸的機會。而美聯儲更加頭疼的其實是隱藏在就業提升下的另一個數據,工資的增漲。而且工資的增漲還是伴隨著勞動時間的下降。

前邊我們也在說了,工資和通脹螺旋上升才是最可怕的。如果就業率下降,工資上升還可以考慮是企業為了維系業務骨干。通過廣泛裁員來降低成本,同時通過給骨干加息來維持業務規模不至于大幅縮水。說白了就是將原來100個人平均100元的工資,變為50個人平均120元的工資。

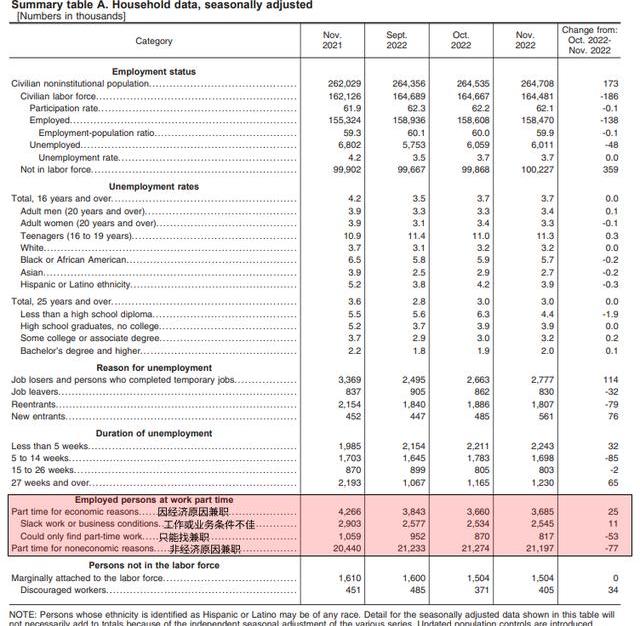

如果是這樣,其實是可以理解的,但目前變成了120個人平均110元的工資,成本不但沒有下降,反而還出現了上升。而真實數據是,11月平均時薪上漲0.6%,漲幅為1月以來最大,同比上漲5.1%。生產和非管理人員的工資環比上漲0.7%,為近一年來的最高水平。

尤其是增加的就業普遍在以休閑和住宿、醫療保健和政府部門的增長為首。與此同時,零售、運輸和倉儲以及臨時工服務以裁員為主。從這份數據里可以看到食品和住房本身就是通脹最大的比重,幾乎占據了半壁江山。而這些領域就業和工資水平的提升無疑是加重了通脹上漲的可能。

因此我們也基本理清了非農就業以及失業率與通脹的關系,這不并代表美聯儲愿意就業的降低,畢竟就業降低了也就代表了經濟衰退真的無法避免。可以說如果未來某一天就業的數據從正值變為負值,雖然是利好于美聯儲的減緩加息或者是減息,但絕對會是促進了經濟衰退的發生。軟著陸就真的沒有可能了。

所以這個數據本身就是最大的矛盾,而美聯儲要的就是把握好雙方的平衡,在給就業降溫的同時盡可能的不提升失業率,并且將就業穩定在一個緩慢下跌的正值范圍。而更重要的降低通脹還是要靠國家的力量去想辦法從供應端解決價格上升的問題,比如目前白宮就在通過和歐佩克的溝通來致力于石油價格的下降。

而食品和住房的降低一個要促進美國國內的農業生產,另一個就是要找到烏克蘭的代替品,而且烏克蘭不但給歐美提供食物進口,還提供了大量的木材進口,而木材又是建房必備品,房價上升的部分因素也是因為新房的造價提升。而對于住房來說,雖然目前抵押利率從十月初的7.1%降低到目前的6.5%,但仍處于較高水平。

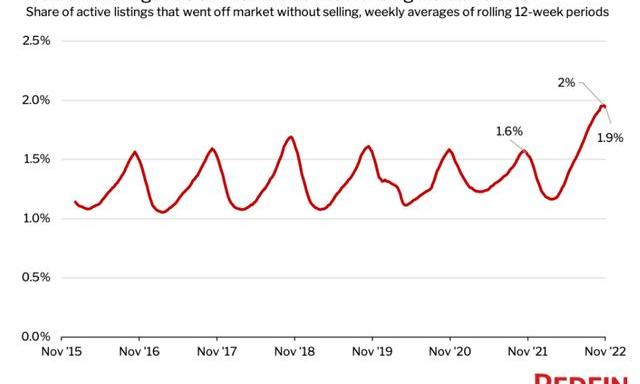

而且從目前Redfin提供的數據來看,在截至11月20日的三個月內,平均每周有2%的美國待售房屋被摘牌,在截至11月27日的12周內該數據下降至1.9%。相比之下,一年前此值為1.6%。這也代表著需求下降,賣家在逐漸退場。越來越多的賣家在收到他們不愿接受的低價報價后將自己的房屋撤出市場。

上邊一大堆的概述就是為了闡述一個觀點,美聯儲是否會因為這次的非農數據遠超預期而改變12月既定的加息策略。答案是,在11月的通脹為明確前,大概率12月會繼續加息50個基點,結束第一階段的加息工作。而整體的終端利率很有可能從“略微”高于九月預期值,轉變為5.25%。高于之前預期值0.25%。

而最終對于幣市來說,好的地方就是如果美聯儲并沒有繼續擴大加息,那么美國的經濟確實有實現軟著陸的機會,也就預示著即便出現新底,走出來的概率也會較大。而壞的地方就是終端利率的提升使得目前的風險市場持續走強的概率變低,雖然短時間未必會繼續探底,但上漲的力度依然要看2023年的通脹博弈情況。

總結:昨天公布的非農數據因為超過預期,而失業率也沒有明顯變化,但并不會在13日公布12月CPI前,對于美聯儲在12月的加息計劃產生干擾,卻有可能會使得美聯儲提升終端利率至5.25%。對于幣市來說雖然可能會降低了上漲的最大幅度,但是卻有可能會降低再次探底的可能甚至是加速走出衰退的時間。

感謝閱讀,喜歡的朋友可以點個贊關注哦,歡迎在評論區留言交流,我們下期再見!

你是否曾經也在社交媒體上看到別人曬單,隨便一看賺到了A6,看看自己的倉位,要么就是各種追漲殺跌,最后一頓操作猛如虎,結果一看怎么還虧5%,那么咱們到底該怎么做才能吃到這些大肉.

1900/1/1 0:00:00Arbitrum一次又一次地證明它會繼續存在,而不僅僅是一個炒作階段。其TVL持續攀升至今,使其成為建筑商和投資者的最佳場所.

1900/1/1 0:00:00在空頭毫不客氣地以18,400美元結束短期看漲趨勢幾周后,比特幣價格維持在16,000美元的支撐位。BTC從12月1日的16,404美元反彈,得益于好于預期的美國消費者價格指數(CPI)數據.

1900/1/1 0:00:00在過去24小時內下跌5.1%后,狗狗幣的價格今天看跌。據Coingecko稱,在撰寫本文時,DOGE的交易價格為0.13美元。過去一周,狗狗幣的漲幅仍然超過100%.

1900/1/1 0:00:00加密貨幣價格再次下滑,尤其是與SamBankman-Fried崩潰的FTX帝國相關的代幣。越來越多的跡象表明,這家破產數字資產交易所的客戶幾乎沒有機會收回大部分存款.

1900/1/1 0:00:00SOL處于高度看跌的結構中。價格可能跌破9.43美元并收于8.12美元或5.99美元。然而,突破10.74美元將使看跌偏見無效。Solana仍然需要克服FTX的崩潰.

1900/1/1 0:00:00