BTC/HKD+4.41%

BTC/HKD+4.41% ETH/HKD+3.45%

ETH/HKD+3.45% LTC/HKD+5.78%

LTC/HKD+5.78% ADA/HKD+5.61%

ADA/HKD+5.61% SOL/HKD+2.14%

SOL/HKD+2.14% XRP/HKD+3.76%

XRP/HKD+3.76%

我們之前說過:DeFi正在加速運行數千年的傳統金融。我們正在重新學習、重組和重新應用舊的方法來適應新的范式。

這些年來,我們學到了很多。我們現在對協議如何運作、如何產生價值有了更深入的了解,更重要的是,我們現在擁有了分析它們并發現新的評估指標的工具。

因此,今天我們將花一些時間來回顧一些目前存在的通用和特定于行業的指標,以及在研究新協議時需要考慮的幾個關鍵比率。

以下是您應該記住的:

一般指標

1.市值與完全稀釋估值(FDV)

對于那些希望在資產中持有長期頭寸的人來說,了解協議的市值與其完全稀釋估值(FDV)之間的區別可能非常有價值。

如果協議的市值和它的FDV之間有很大的差異,這意味著有大量代幣尚未進入流通。因此,投資者應該認識到,隨著這些新代幣進入市場,可能會有相當多的拋售壓力。

對于新推出的協議來說尤其如此,因為流通供應往往只占總供應的一小部分。如果你還記得Curve首次發布CRV時,代幣的交易價格超過15-20美元,協議的FDV超過500億美元。這比當時的以太坊還要高!

認識到這一差異可以為你節省一大筆錢,因為當時的估值是不合理的。因此,市場自我調整,向更合理的估值方向調整。關鍵要點?了解標的資產的供應時間表,以及如何將其轉化為當前的估值,這對持有長期頭寸非常有幫助!

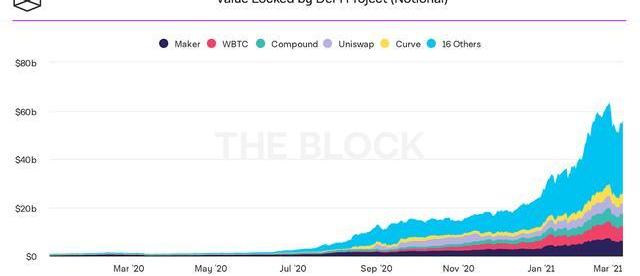

DeFi協議總鎖倉量達2006.2億美元:金色財經報道,據Defi Llama數據顯示,DeFi協議總鎖倉量(TVL)達到2006.2億美元,24小時漲幅為3.73%。TVL排名前五分別為Curve(179.1億美元)、MakerDAO(156.7億美元)、Convex Finance(124.1億美元)、AAVE(120.8億美元)、Lido(117.9億美元)。[2022/2/27 10:18:34]

2.總鎖定價值(TVL)

鎖定的總價值是DeFi中最廣為人知的指標之一。它代表每個協議持有的資產總額——有些人可以將其視為協議的管理資產(AUM)。一般來說,協議中鎖定的價值越多越好。

這意味著人們實際上愿意將他們的資本鎖定在協議中,在一定程度上信任它,以換取它所提供的任何效用。

也就是說,我們必須認識到隨著收益農耕的引入,這一指標將與“激勵型”TVL和“非激勵型”TVL變得更加微妙。一個擁有10億美元無激勵TVL的協議,可能比一個擁有10億美元、所有流動性都被高收益刺激的協議,更能反映該服務的真實需求。

Uniswap和Sushiswap是一個完美的例子。

這兩種協議目前都擁有類似的TVL,分別是37億美元(Uniswap)和34億美元(Sushiswap)。關鍵的區別在于Uniswap的價值鎖定沒有一個是激勵性的,所有這些都是有機的。另一方面,Sushiswap的大部分流動性是由大量的SUSHI獎勵所激勵的。

這并不意味著一個一定比另一個好,但值得強調一下。因此,當你將TVL作為一種評估指標時,要確保識別出其中有多少是受激勵的。

DeFi收益聚合器FLURRY Finance籌集300萬美元:金色財經報道,DeFi收益聚合器FLURRY Finance已從風險投資公司處籌集了300萬美元。新資金將用于促進FLURRY Finance、進展以及為其IDO做準備。[2021/7/21 1:06:02]

主要DeFi協議中鎖定的總價值來源:TheBlock

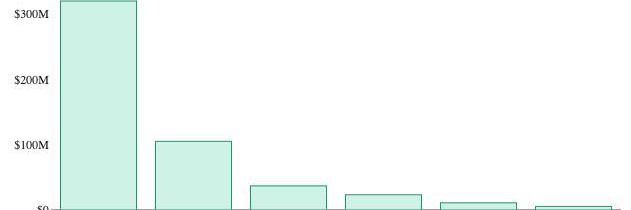

3.收入

協議的收入等于支付給協議供應方參與者的總費用。對AMM來說,這可能是支付給流動性提供者的總費用;對于利率協議,這可能是借款人支付的利息金額。這實際上只是歸結為用戶愿意為使用協議支付的金額。這就是為什么收入是一個如此重要的指標——它字面上轉化為人們愿意為其服務支付的金額。

主要DeFi協議的收入來源:TokenTerminal

4.協議收益

雖然收益是用戶愿意支付給協議的金額,這主要是由提供基礎服務的供應方參與者積累的,協議收益是指代幣實際產生的收入金額。這實際上是一個協議的底線——利潤率。

也就是說,就像早期初創公司和成長型公司不向股東派發股息一樣,并不是每個協議都將現金流分配給代幣。

Uniswap和Sushiswap都是很好的例子。盡管Uniswap在DeFi的營收方面遙遙領先,但它的現金流還沒有流向UNI代幣持有者。相比之下,Sushiswap選擇將交易產生的收入的約16%直接分配給xSUSHI權益人。

優盾錢包CMO孟春東:DeFi未來發展不會只局限于自動化做市商、借貸穩定幣:優盾錢包CMO孟春東近日表示,回顧DeFi這波行情大事件,可以看到DeFi熱潮源于流動性挖礦和Compound分發的治理代幣,其實流動性挖礦的實質就是將一些項目后期收益通過代幣先分發給用戶和社區,好處是能快速獲取用戶,這是正常的互聯網營銷行為,但隨著有很多項目模仿就將市場推向了非理性程度。

作為領先的數字資產管理系統,優盾錢包團隊近期深入分析,DeFi未來發展不會只局限于自動化做市商、借貸穩定幣等,它應該會散發出一些新東西,比如跨界跨境金融,所以我們也投了一些涉及到跨境跨界匯款、轉帳的產品,除了穩定幣的機會外,這也是一個大機會。

優盾錢包,是一款領先的企業級數字資產管理系統,以安全完善的技術重新定義數字資產錢包,為比特幣、以太坊等100多種幣種提供API接入;頂級私鑰BOSS自主掌握,子私鑰動態計算不觸網,硬件加持,純冷操作;多級財務審核策略,資產動向、操作日志一目了然;海量地址統一管理,余額一鍵自動歸集。[2020/10/13]

Sushiswap的費用在LP(協議費)和代幣持有者之間分配來源:DuneAnalytics

5.銷售價格

價格與銷售比率(P/S)是指協議的市值與收入之比。它是一個可靠的衡量標準,因為它比較了市值和收入。在傳統金融中,市盈率是衡量市場如何根據資產產生的收入和對未來增長的預期對資產進行估值的基本指標。

Beam將在6月28日硬分叉 進軍DeFi隱私領域:隱匿幣Beam將在6月28日迎來第二次分叉,此次分叉將帶來Beam在DeFi隱私領域的亮相。

硬分叉后,Beam會產生一種新的代幣,名為“Beam CA”,作為網絡中的獨立代幣運行。CA將與多種資產聯系在一起,包括黃金這樣的大宗商品和ETH這樣的加密貨幣。屆時,鎖倉3000枚Beam(約合1400美元)的用戶將有機會獲得CA。

Beam項目的CTO Alex Romanov表示“作為在Beam區塊鏈上構建一個保密DeFi平臺的一部分,我們會推出基于MimbleWimble協議的側鏈,也會整合許多無腳本智能合約,以支持托管、擔保債務頭寸、多方交易和基于預言機的結算。”(BitcoinExchangeGuide)[2020/6/27]

P/S比率的核心含義是市場愿意為每1美元的收益支付X美元。有趣的是P/S比率在不同的協議中有不同的含義。以下是一些例子:

lDEX:市場愿意為每1美元的交易費用支付X美元

l借貸:市場愿意為借款人支付的每1美元的利息支付X美元

l收益率:市場愿意為LP產生的每1美元收益支付X美元

因此,P/S并不是跨部門比較的最佳指標,因為它可能有細微差別。但是,當比較類似協議時,它是一個有價值的比率!

主要DeFi協議的價格與銷售比率來源:TokenTerminal

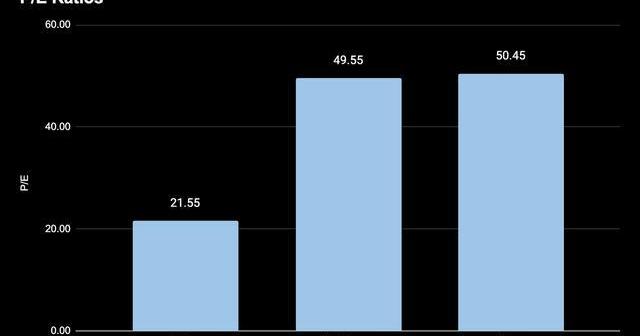

6.收益價格

動態 | 以太坊DeFi項目Set Protocol推出50天移動平均線策略新產品:以太坊DeFi項目Set Protocol宣布在TokenSets部署50天移動平均線策略產品ETH50SMACO。它被設計為當ETH價格越過50 SMA技術指標時進行重新平衡,并且會自動執行。該策略包括在價格低迷時出售換成USDC穩定幣,在趨勢逆轉時回購ETH。 ETH50SMACO TokenSets通常在強勁的長期定向市場表現良好,但在波動市場表現不佳,因為移動平均線是滯后指標。[2019/8/31]

由于許多DeFi協議處于早期增長階段,代幣持有者通常沒有直接現金流——這與傳統世界是平行的。考慮到這一點,隨著行業的成熟和更多的協議為各種活動向代幣持有者分配紅利,市盈率將變得越來越重要。

也就是說,現在有一些協議,比如Maker、Sushiswap、Kyber和其他協議,為代幣持有者提供直接現金流。以下是一些基于TokenTerminal的收入數據和每種協議的基礎盈利模式的適用協議當前P/E比率的一些計算式數學。

具有代幣持有者利潤的主要協議的市盈率數據源:TokenTerminal

7.價值鎖定收益

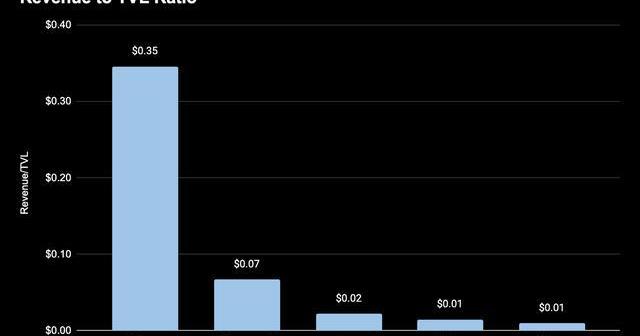

費用與價值鎖定比率可以作為一個有趣的指標,用來了解協議從其持有的資本中產生費用的效率有多高。作為參考,我們通過將年化費用除以鎖定的價值來計算這個指標。

類似于上面的比率,這字面上翻譯為“協議能夠為鎖定的每1美元生成X美元”。

“X”越接近1,該協議在從基礎資本中賺取費用方面就越有效,并且可能表明該協議比類似協議具有更好的投資。例如,結合TokenTerminal和DeFiPulse的數據,按鎖定值排序的前5個協議及其各自的比率。

Uniswap是這方面的領先者,因為該協議每鎖定1美元的價值就能產生0.35美元的收入——如果你問我的話,這是相當高效的!

按價值鎖定的前5個DeFi協議的價值鎖定收益數據來源:TokenTerminal、DeFiPulse

行業特定的評估指標

特定于行業的度量標準是對是否將協議用于其預期目的的基本度量。

DEX的交易量是多少?從借貸協議中借了多少錢?有人在鑄造合成資產嗎?

這些是您在研究每個協議的可行性和使用時應該問的關鍵問題。您應該記住以下幾點:

DEX

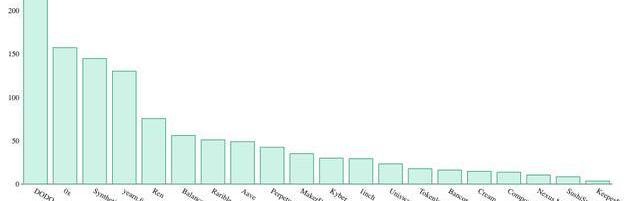

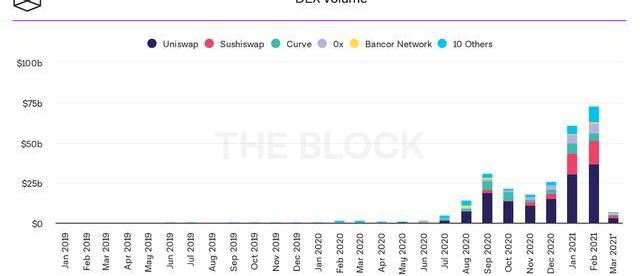

1.成交量

自然,衡量流動性協議是否成功的最基本指標之一就是它所促成的總交易量。對于協議參與者,包括流動性提供者和代幣持有者,更高的交易量意味著更多的現金流。

DEX的每月交易量來源:TheBlock

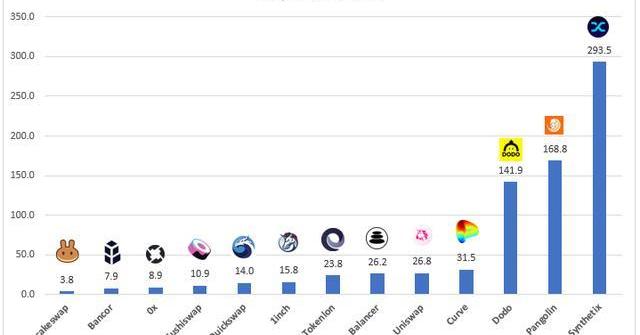

2.價格體積比(P/V)

價格體積比(P/V)是DEX特定的評估指標,與P/S比有類似的屬性。P/V的計算方法是,將該協議完全稀釋后的估值除以交易所的日成交量。

該比率背后的合理性,而不是根據它們所產生的費用來評估這些流動性協議,當查看具有不同收益比率的協議時,這可能會產生細微差別,P/V比率會貫穿一切并確定市場如何評估該協議基于交易所產生的交易量。

主要DEX的P/V比來源:AndrewKang

借貸

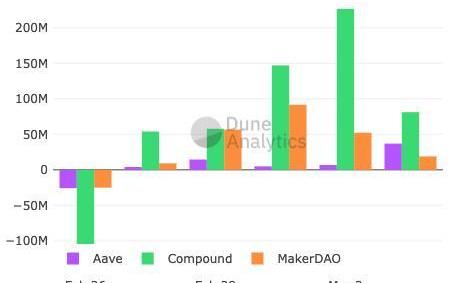

3.每日凈借款

對于像Compound、Aave、Cream等利率協議,總未償還債務和公用事業費率表明了從協議中借貸的需求。

這對于利率協議來說至關重要,原因之一是它啟動了一個飛輪。借貸需求越高,儲戶獲得的利率就越低,這就促使儲戶增加更多流動性,從而增加了協議的借貸需求能力。

簡而言之,更多的借貸需求意味著更高的供應商利率,這是吸引資本進入協議的關鍵因素。

Aave、Compound和MakerDAO的凈借款來源:DuneAnalytics

衍生品

4.未償還債務/衍生品總額

像syntix和Maker這樣的衍生協議的未償還債務或合成資產是收入和協議收益背后的主要驅動因素之一。

未償還債務越多,協議可貨幣化的資本就越多,可以分配給代幣持有者的現金流也就越多。總而言之,未償還債務實際上只是協議合成資產需求的一個關鍵指標。

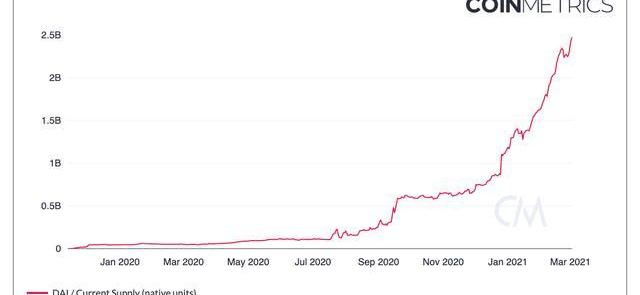

Dai的總額來源:Coinmetrics

保險

5.有效承保范圍

像NexusMutual和Cover這樣的保險協議的有效承保范圍是該行業最基本的指標。

簡單地說,它顯示了市場對協議的“保險政策”的需求。主動投保金額越高,出售的保單越多,這意味著該協議收取的保費(也就是收入)越多。話雖如此,這種關系與NexusMutual非常直接,因為代幣NXM的定價是在由池中總資本驅動的債券曲線上。活躍的保單越多,資金池賺取的保費就越多,對NexusMutual的債券收益率曲線造成上行壓力!

NexusMutual的有效承保總金額來源:NexusTracker

結論

現在有很多方法來剖析每一個協議。幸運的是,該行業已經發展成為一個協議的多樣化生態系統,允許您相互比較和對比,以了解它們是如何疊加的。

話雖如此,還有許多定性的方面并沒有在數據中顯示出來,這些方面即使不是更重要,也同樣值得考慮。這可能包括團隊的能力,正在開發的新產品,以及最重要的敘述。

與傳統金融一樣,基本估值指標在很大程度上已經消失了。

價值投資已經過時了。現在整個市場都是敘事驅動的。市場不再根據收入倍數或市盈率來為資產定價,而是根據公司的敘事來對其定價。

這當然也適用于加密貨幣。如果NFT現在很火,那么NFT代幣項目將會很火。就是這么簡單,不需要分析。

然而,基本評估指標確實可以作為一種很好的核查,特別是當你深入研究類似協議時。如果一個項目立即進入市場,市值被完全稀釋,500億美元的估值取代了它所建立的網絡,那么這可能不是一個投資的好時機,市場可能過度擴張了。

因此,重要的是要認識到,加密市場還很年輕,效率低下,容易出現瘋狂、非理性的波動,不一定符合基本面。

不管怎樣,上述基本評估指標都是可靠的指標,為你的投資論點提供堅實的數字支持。

5.21-5.22 SGT致敬BitcoinPizzaDay活動上線~ 關注SGT新浪官方微博 @Smartgame_LabsTokens.com宣布更換審計師:金色財經報道.

1900/1/1 0:00:00加密貨幣交易員正在談論鏈上數據準確顯示比特幣(BTC)熊市結束的五個指標。盡管這些鏈上指標指向2022年年中以來熊市的底部,但大多數其他指標仍然是中性的。以下是表明比特幣已經觸底的指標.

1900/1/1 0:00:00殼牌是石油和天然氣行業的主要參與者,最近宣布參與加密貨幣領域的一項典型活動:挖礦——這既是收入來源,也是對其環境影響的批評來源.

1900/1/1 0:00:001、Bancorv2.1通過社區投票已上線以太坊主網Bancorv2.1宣布已通過社區投票,并已上線以太坊主網.

1900/1/1 0:00:001、DeFi固定利率生成協議88mph將于11月21日重啟新一輪流動性挖礦DeFi固定利率生成協議88mph宣布將于北京時間11月21日凌晨4點重啟新一輪流動性挖礦.

1900/1/1 0:00:001、比特幣跌破11400美元根據QKL123行情顯示,比特幣跌破11400美元,現報11394.92美元,24小時漲幅0.32%。投資有風險,提醒投資者保持警惕.

1900/1/1 0:00:00