BTC/HKD-0.45%

BTC/HKD-0.45% ETH/HKD-1.33%

ETH/HKD-1.33% LTC/HKD-1.82%

LTC/HKD-1.82% ADA/HKD-2.3%

ADA/HKD-2.3% SOL/HKD-2.26%

SOL/HKD-2.26% XRP/HKD-2.14%

XRP/HKD-2.14%作者/LongHashScottSiao

來源/LongHash

2019年4月26日,紐約市總檢查長辦公室發言人表示與穩定幣USDT有有千絲萬縷關系的Bitfinex交易所為了填補8.5億美金的虧空,直接挪用了USDT進行填補。近日,iFinex卻對此作出回應,聲稱其沒有責任向公眾展示所有信息。這場風波重新引起了市場對USDT是否擁有足額儲備的質疑,USDT的價格也隨之大幅度下跌。

USDT作為穩定幣,其市場價格卻并沒有想象之中穩定,早在2018年10月15日,穩定幣USDT就曾同樣因不足額儲備的問題引發市場波動,USDT的價格最低點達0.9美元。

穩定幣協議Terra推出Terra Bounties擴張計劃以發展社區力量:據官方消息,穩定幣協議Terra推出Terra Bounties Expansion Plans(Terra Bounties擴張計劃),旨在為其社區(LUNAtics)建立基礎,將該項目發展成一個充滿活力的、自我維持的Terra社區支柱。具體而言,通過與Loop Finance、TerraBites、Pylon Protocol等項目合作,TFL將以有效數量在戰略領域部署資源,以擴大Terra Bounties的現有迭代,目標是將Terra Bounties移交給社區,讓他們掌控項目前進的方向。主要步驟包括:

1. 為生態系統項目建立一個Pylon存款合約和單獨的Pylon池,以為Terra Bounties提供資金;

2. 將賞金覆蓋范圍擴大至Loop的內容平臺;

3. 成立一個社區委員會來監督Terra Bounties;

4. 創建分類Terra Bounty通訊渠道以擴大合作。[2021/9/17 23:32:08]

算法穩定幣今日平均漲幅為1.00%:金色財經行情顯示,算法穩定幣今日平均漲幅為1.00%。8個幣種中6個上漲,2個下跌,其中領漲幣種為:BAC(+6.78%)、ONS(+4.42%)、LUNA(+4.11%)。領跌幣種為:MITH(-3.86%)、FRAX(-3.72%)、BAGS(-1.51%)。[2021/9/12 23:19:38]

圖片來源:tether.to正是在2018年10月之后,交易所為緩釋風險,開始接納更多形式的穩定幣,各大公司也紛紛發行自己的穩定幣以提升市場影響率。

時至今日,各種穩定幣的跟蹤誤差的表現究竟如何呢?

本文將從穩定幣的基本情況入手,講述穩定幣的定義、創建模式及其跟蹤誤差結果,展露穩定幣在價值穩定性上的表現。

01.穩定幣基本情況

算法穩定幣今日平均漲幅為0.66%:金色財經行情顯示,算法穩定幣今日平均漲幅為0.66%。8個幣種中5個上漲,3個下跌,其中領漲幣種為:MITH(+9.84%)、RSR(+6.35%)、ONS(+2.28%)。領跌幣種為:BAGS(-4.87%)、FRAX(-3.94%)、AMPL(-2.70%)。[2021/2/12 19:37:28]

穩定幣通常指在區塊鏈通證市場中作為一般等價物的數字通證。穩定幣通過錨定信用貨幣或真實資產實現價值的穩定性和低波動率,通過擴大使用場景、提升市場認可度實現穩定幣的高流動性,最終使穩定幣趨同于一般等價物。

1)穩定幣承擔著通證定價的職能:通證市場中以BTC計價的方式與大部分投資者法幣本位的思想相沖突,而穩定幣因其錨定法幣從而為通證市場提供了價值尺度。這不僅是為廣大投資者提供了通證資產的衡量標準,也是通證衍生品市場出現的必要條件。

動態 | 倫敦加密貨幣支付平臺Wirex推出基于Stellar網絡的穩定幣:據福布斯消息,受英國金融行為管理局監管的倫敦加密貨幣支付平臺Wirex宣布在恒星幣(Stellar)網絡上推出支持26個法定貨幣的穩定幣。[2019/4/25]

2)穩定幣承擔著交易媒介的職能:穩定幣不僅僅作為不同通證之間交易的媒介,也是通證市場和法幣市場之間交易的媒介,其為廣大傳統市場投資者進入通證市場提供了便利的渠道。

3)穩定幣承擔著避險資產的職能:相較于傳統金融市場,通證在單位時間內的漲跌幅度更大,而當投資者從法幣的角度去衡量自身資產價值時,穩定幣的價值穩定性和低波動性可以為投資者提供避險渠道。

動態 | 上月新興穩定幣種環比減幅11.4% USDT份額回升2.2%:據PeckShield態勢感知平臺數據顯示:截止2月28日,新興穩定幣種總發行量為7.86億美元,其中USDC總發行量為2.35億美元,占比30%,比上月減少4.7%,但繼續保持第一位;TUSD總發行量為2.05億美元,占比26.1%,排第二位;排名第三位的是PAX,總發行量為1.12億美元,占比14.4%;其余穩定幣種GUSD、DAI、EURS、nUSD等共占29.5%。近一個月新興穩定幣種減發1.01億美元,環比減幅為11.4%。就穩定幣總體市場分布情況而言,USDT現占市場總量72.1%,較1月份環比增加2.2%,但較四個月前的93%,還是縮水近21%。[2019/3/1]

綜上所述,對于穩定幣而言,價值穩定性是市場對其形成價值共識的基礎,流動性是市場對其認可度的基礎,兩者共同決定某種穩定幣的市場影響力。而在二者之中,價值穩定性又是穩定幣的流動性擴大的基礎,是穩定幣最重要的特性。

02.穩定幣價值共識與實現模式

如前文所述,穩定幣最需要的共識是市場對其價值穩定性的共識,該共識的形成主要依靠兩點:資產儲備、共識傳遞。前者指發行穩定幣的公司或組織擁有足夠的資產儲備應對穩定幣承兌的需求,這保證了公司有能力發行穩定幣;后者指穩定幣與法幣之間兌換的渠道能得到保證,這證明了社會對公司資產的共識已傳遞至其發行的穩定幣中。

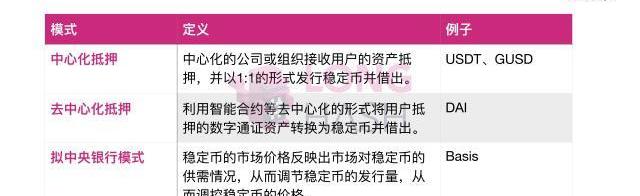

目前,市場上有多種不同的穩定幣模式去滿足資產儲備和共識傳遞的需求,在這些模式中,主要包括三種:中心化抵押、去中心化抵押和擬中央銀行模式。

中心化抵押模式的資產通常儲存在商業銀行中,通過財務審計或信息披露等方式展示資產儲備信息,其共識傳遞過程主要依靠合規牌照或公司名譽來實現增信。雖然該種模式最為常用,但大多數使用該模式的公司均缺乏合規牌照或足夠的公司名譽。

去中心化抵押模式的資產通常儲存在智能合約對應的地址中,用戶可以通過查詢合約調用記錄和地址信息來查詢相關的資產儲備信息,其共識傳遞過程主要依靠智能合約的去中心化實現。需要指出的是,相較于中心化抵押的方式,由于去中心化抵押模式下抵押的資產是數字通證,其存在抵押資產價值劇烈變動的情況,因而去中心化抵押模式通常采用超額抵押的形式,但這也只能緩解而不能消除不足額儲備的風險。

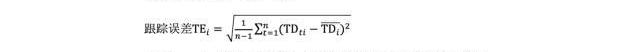

從CoinMarketCap網站中選取USDT、DAI、USDC、TUSD、PAX、GUSD六種穩定幣近12個月的價格數據,計算其30天動態跟蹤誤差,其中因穩定幣錨定美元,不應有價值上的波動,故Rtm=0,這使得跟蹤誤差與波動率的計算公式相近。

穩定幣的30天動態跟蹤誤差

04.結論

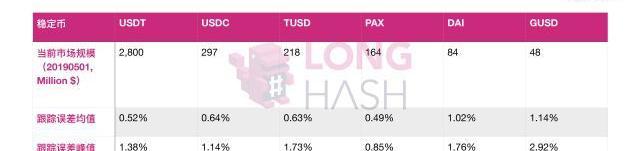

作為市場上體量最大的穩定幣,USDT的跟蹤誤差的均值和峰值均表現較好,但在發生突發事件時跟蹤誤差仍較大,這與其備受質疑的資產儲備有一定關系,導致USDT的價值穩定性共識遭受沖擊。

USDC、TUSD、PAX均是億美元市場規模的穩定幣,USDC的規模為三者中最大,TUSD的創建時間為三者之中最久,但該二者的跟蹤誤差均遜于PAX。PAX的跟蹤誤差均值、峰值均為上述六種穩定幣中的最低者,其中還在較短的時間段內完全1:1錨定美元,價值穩定性的表現最佳。

DAI和GUSD屬于千萬美元市場規模的穩定幣,但二者在價值穩定性上的表現均不佳,二者近1年來的跟蹤誤差均值達到了1%以上,跟蹤誤差峰值也分別達到了1.76%、2.92%。

綜上所述:USDT市場規模遠超其他穩定幣,跟蹤誤差表現中等,偶有價格的大幅度波動;PAX市場規模中等,跟蹤誤差表現極好;USDC、TUSD市場規模中等,跟蹤誤差表現一般;DAI、GUSD市場規模較小,跟蹤誤差表現較差。

轉載本文請務必聯系并注明作者,歡迎分享!

Tags:穩定幣USDUSDT為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格USDT幣USDT價格

1、MetaMask MetaMask是最流行的web3錢包之一,可用于桌面或移動,它允許用戶輕松存儲、發送和交換代幣,不管你是在擴展版還是移動版,都沒有問題.

1900/1/1 0:00:00在過去兩個月中,LUNC代幣價格多次有效嘗試超過0.000184美元至0.000195美元的供應區域.

1900/1/1 0:00:00作者/JonathanJoeMorgan 來源/LongHash 加密衍生品市場可能會出現指數級增長.

1900/1/1 0:00:00來源/LongHash 受益于投資的增加以及比特幣價格在10月的上漲,美國上市公司目前持有價值100億美元的比特幣.

1900/1/1 0:00:00來源/LongHash 比特幣區塊大小已經達到了歷史新高。根據Blockchain.com的數據,自從上周減半發生后,比特幣區塊的周平均大小已經達到了歷史新高.

1900/1/1 0:00:00隨著加密貨幣市場繼續擁抱meme幣的娛樂世界,Pepe2.0($PEPE2.0)引發了一場狂熱,價格顯著飆升。交易員和投資者現在正在猜測$PEPE2.0的峰值,引發了圍繞該代幣的預期熱潮.

1900/1/1 0:00:00