BTC/HKD+3.92%

BTC/HKD+3.92% ETH/HKD+4.83%

ETH/HKD+4.83% LTC/HKD+6.49%

LTC/HKD+6.49% ADA/HKD+5.9%

ADA/HKD+5.9% SOL/HKD+3.65%

SOL/HKD+3.65% XRP/HKD+4.4%

XRP/HKD+4.4%

近期FCoin暴雷,一石激起千層浪。

FCoin事件涉及金額巨大、直接/間接受損人數眾多,FCoin知名度極高,以及由于FCoin是直接關閉,沒有緩沖余地,所以FCoin事件造成的影響極大。

受此影響,投資者對中心化平臺安全與否、數字資產如何存放、如何平衡理財的收益率和安全性等都會產生新的思考。

FCoin事件之后,毫無疑問投資者在交易所的選擇上會更傾向于頭部交易所,同時在理財方式的選擇上也會與之前有所不同。

理財無論在傳統金融還是在區塊鏈行業都是剛需,人們不會因為一次理財暴雷事件就再也不理財了。

個人用戶因為風險偏好以及風控能力等因素,出問題比較常見,大型機構踩雷也并不稀奇,國內知名第三方理財平臺諾亞財富,去年就踩了34億人民幣的雷。

所以選擇靠譜的理財渠道是非常重要的,它往往決定理財行為的成與敗。

今天區哥就來梳理一下主流的理財模式,給小伙們作為參考。

行業內理財產品按收益來源大致可以分為,Staking、交易所杠桿借貸、C2C借貸、DeFi借貸、量化對沖、雙幣理財六大類。

一、Staking

Staking近年來非常火爆,Staking是指用戶成為節點服務商,或者把Token委托給節點服務商,獲取系統獎勵的行為,獎勵主要是指出塊獎勵。

Staking是安全性比較高的一種行為,除非系統有重大漏洞,或者委托的節點服務商不靠譜,被系統執行扣幣懲罰,一般情況下用戶不會損失本金,能夠獲得比較穩定的Token收益。

Staking的收益來源是生態本身的通脹,通脹產生的激勵分配給參與Staking的用戶,未參與Staking的用戶將會承擔通脹損失,所以長期持幣用戶一般都會進行Staking。

動態 | 中國知識產權報盤點2019專利領域大事件 其中一項與區塊鏈相關:近日,中國知識產權報盤點2019專利領域大事件,其中包括“”區塊鏈:專利布局駛入“快車道”。文章指出,區塊鏈是近幾年的科技熱詞。自中共中央局2019年10月24日下午就區塊鏈技術發展現狀和趨勢進行第十八次集體學習后,區塊鏈再度成為全社會關注的焦點,并登上了各大權威紙媒與電視媒體的頭版頭條。區塊鏈專利領域呈現出四個特點:第一,我國創新主體開展專利布局時間較晚,但是專利申請量呈現快速增長態勢;第二,中美兩國是重要的市場和技術原創國家,中國偏重于國內布局,美國多邊布局態勢明顯,區塊鏈技術申請人分布較為分散,初創公司較多,沒有明顯專利壁壘以及行業領軍企業;第三,針對業內非常關注的區塊鏈的安全性、同步效率問題,我國已探索解決方案并形成一批核心專利;第四,區塊鏈技術應用前景廣闊,但部分技術難題仍懸而未決,亟需突破。[2020/1/19]

Staking收益率越高,說明系統的通脹率越高,而通脹產生的Token會有一部分成為二級市場拋壓,所以Staking是在以收益鎖住籌碼,穩定Token價格,換取發展時間。

Staking領域有專門的節點服務商,為多個不同的項目提供節點服務,用戶把Token委托給節點服務商,不再需要進行其他操作,是一種比較方便的理財行為,比較重要的參與方有HashQuark。

還有一個趨勢是越來越多的交易所把Staking納入自身服務體系,只要用戶把幣存放在交易所,就可以自動獲得Staking收益。交易所的這一行為,使Staking得到了快速普及,突出代表為幣安。

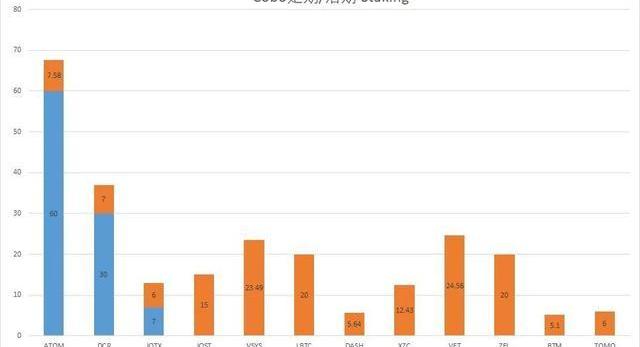

錢包天然適合理財業務,錢包們自然沒有放棄這一機會,Cobo、Wetez等錢包在Staking業務上耕耘良久,為用戶提供基于Staking的理財產品。

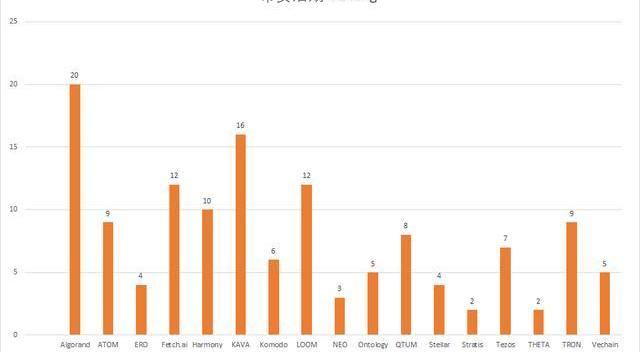

1、交易所Staking

動態 | 匯通網盤點2018年全球金融業十大熱詞 加密貨幣上榜:今日匯通網盤點了2018年十大金融業熱詞,分別為:1)美國政府關門;2)英國脫歐;3)全球貿易摩擦;4)意大利預算危機;5)德國經濟失速;6)加密貨幣泡沫;7)伊朗制裁;8)美聯儲加息;9)新興市場貨幣危機;10)美債收益率。[2019/1/7]

除幣安外,還有眾多交易所加入了把Staking納入自身服務體系的陣營,比如MXC、KuCoin、Bibox等,交易所的加入使得Staking更快普及,未來有可能成為交易所標配。目前交易所競爭趨于白熱化,每一點用戶體驗的提升都值得交易所去做。

除了能夠隨時提取的活期Staking之外,部分交易所還開發了基于Staking的定期理財產品。活期產品需要一定量的儲備提供流動性,無法把收益最大化,定期產品不需要進行流動性儲備,所以定期產品的收益比活期產品高。

有些交易所提供的定期理財產品,名義上是基于Staking,實際上只是配合項目方鎖定流動性。項目方給予補貼,交易所發布定期理財產品,吸引用戶理財,幫助項目方鎖定流動性。這一點也好判斷,只需要簡單搜索即可判定其共識機制是不是PoS或者DPoS,一般來說PoS和DPoS是Staking的主要共識機制。

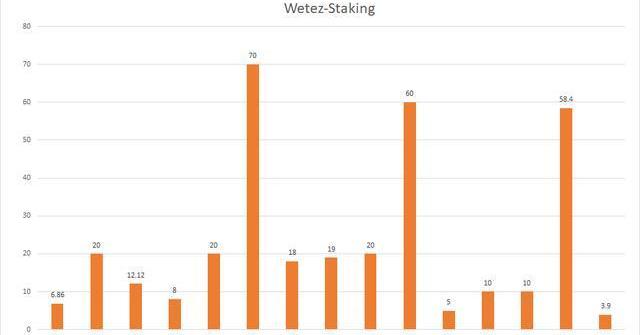

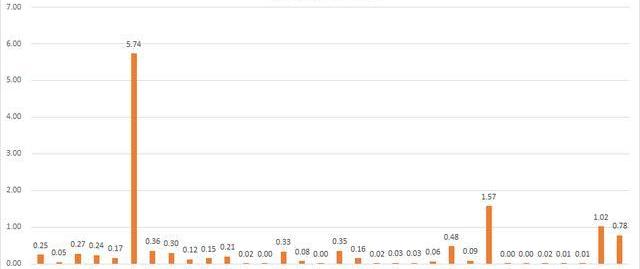

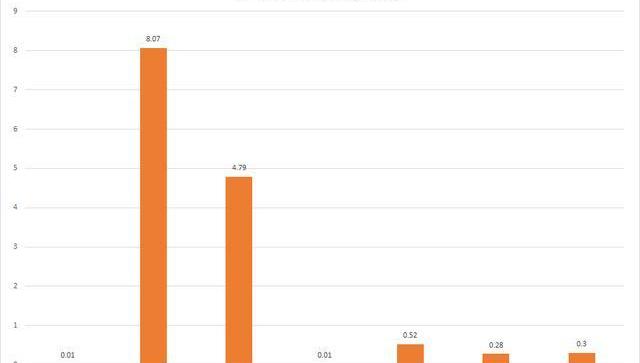

簡單列舉一些交易所Staking對比圖,可以直觀了解不同交易所支持哪些Token,以及收益率如何。

下圖中KuCoin的Staking收益率是實時變動的。

動態 | 證券日報發布2018年區塊鏈行業焦點盤點:證券日報發布《2018年區塊鏈行業焦點盤點:亂象頻發幣圈狼藉監管筑籬》文章稱,很多人將此輪區塊鏈熱潮與20年前的互聯網泡沫相比。可以確定的是,區塊鏈“泡沫”一定有,但區塊鏈能否如互聯網般改造世界,尚難下定論。監管部門去年以來重拳出擊,規范資本市場“炒鏈”行為,嚴厲懲治ICO。從中央到地方,掀起防范以“區塊鏈”名義進行非法集資的高潮,不斷給區塊鏈“排瘦身”。而瘦身后的區塊鏈也正逐步回歸理性——幣圈蕭條,市場開始重新審視以比特幣為代表的加密數字貨幣的價值與意義;去蕪存菁,越來越多的企業沉下心轉向技術應用開發;人才成本也擠出“泡沫”,回歸同行業正常水平。[2019/1/4]

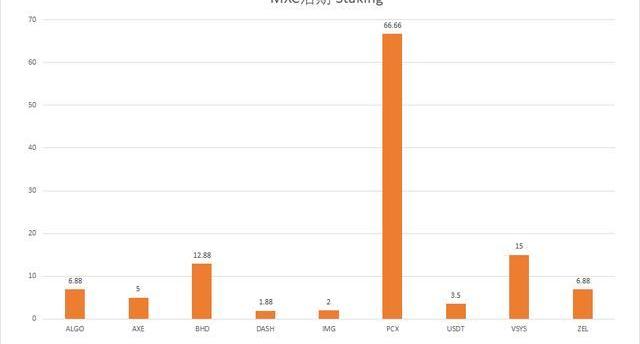

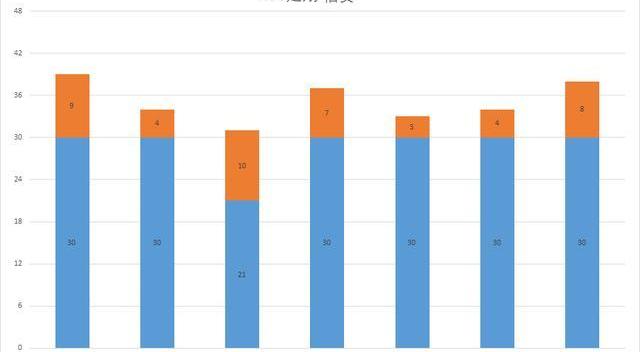

2、錢包Staking

Cobo、Wetez等錢包是Staking領域的專業玩家,為用戶提供豐富的Staking產品,錢包本身天然適合理財業務,成為節點對錢包來說也并非難事,所以Staking業務錢包們做的也是風生水起。

Wetez需要用戶在錢包內執行投票操作,和Cobo的代理模式并不一樣,Cobo錢包內用戶直接購買理財產品即可獲取Staking收益。

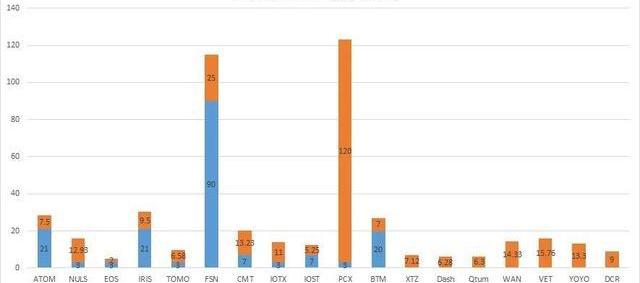

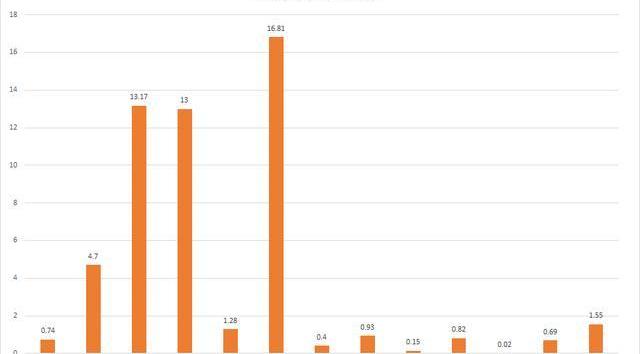

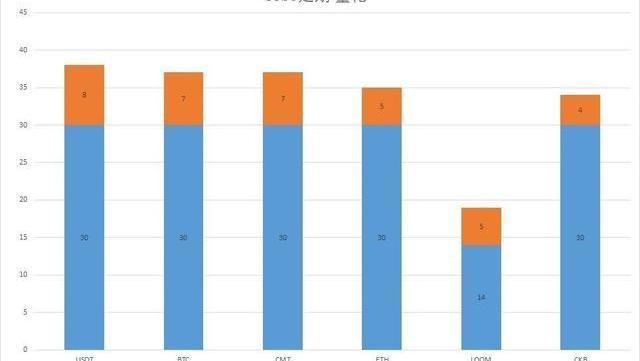

下方圖表藍色棱柱代表鎖定期,沒有藍色棱柱說明是活期產品,橙色棱柱代表收益率。

雅虎財經2018年2月7日加密峰會盤點:

1. 摩根大通區塊鏈負責人Farooq:區塊鏈將從根本上改變商業的運作;數字貨幣必須解決洗錢問題。

2.Blockchain CEO:數字貨幣最厲害之處,就是在與任何國家無關的情況下成為金融體系的一部分。

3.DCG(數字貨幣集團)創始人Barry Silbert:大多數幣種沒有真正的實用性;希望未來讓DCG上市。

4.Fundstrat Global Advisors聯合創始人Tom Lee:數字貨幣市場不僅僅是個“十年的故事”,它將持續存在30年。數字貨幣市場像新興市場。如果相信區塊鏈,那就必須相信比特幣、以太坊以及所有的公鏈。

5.Indiegogo股權眾籌和加密貨幣投資負責人:最終將需要與監管機構來一次有意義的、權威的對話。

6.Chain聯合創始人兼CEO Adam Ludwin:人們其實希望對數字貨幣進行監管;以加密方式上發行傳統貨幣以后將是這個領域中的很大一部分。

7.瑞波CEO:瑞波超過50%合作金融機構為日本公司,瑞波幣將在3-5年內成功;長期看好比特幣,認為比特幣不會滅亡,但也不會解決付款問題。

8.Goodwin Procter律所合伙人Grant Fondo:不管某個項目看起來有多好,別把雞蛋放在一個籃子里。

9.數字商會總裁Perianne Boring:數字貨幣投資者需要做好研究,同時要有批判性思維。[2018/2/8]

3、專業節點服務商

HashQuark、Staked.us、Stake.fish等專業節點服務商,以及基于社群的節點服務商區塊鏈研習社,以Staking作為主要業務,一端搭建礦池通過專業的理財服務吸引用戶投票,另一端成為節點服務商,為公鏈項目提供專業的節點服務。

2017年盤點 納斯達克五個漲幅超過200%的比特幣相關股票:1、Overstock.com(納斯達克股票代碼OSTK),漲幅214%;2、迅雷(納斯達克股票代碼XNET),漲幅310%;3、Bitcoin Investment Turst(納斯達克股票代碼GBTC),漲幅1167%;4、First Bitcoin Capital Corp(納斯達克股票代碼BITCF),漲幅1624%;5、Bitcoin Services Co.(納斯達克股票代碼BTSC),漲幅19275%。[2017/12/19]

二、杠桿借貸

大多數交易所都開通了杠桿交易,用戶可以在已有資產的基礎上,通過借貸放大資產,獲取超額收益。

目前部分主流交易所包括幣安、OKEX、Gate等交易所均已上線了基于杠桿借貸的理財產品。

不同交易所使用的產品形式不同,幣安是定期+活期,OKEX只有活期,Gate出借資金以用戶掛單的形式進行,用戶設定好利率掛出,借款用戶以吃單的形式獲取資金。

杠桿借貸收益來源是借款用戶付出的手續費。

三、C2C借貸

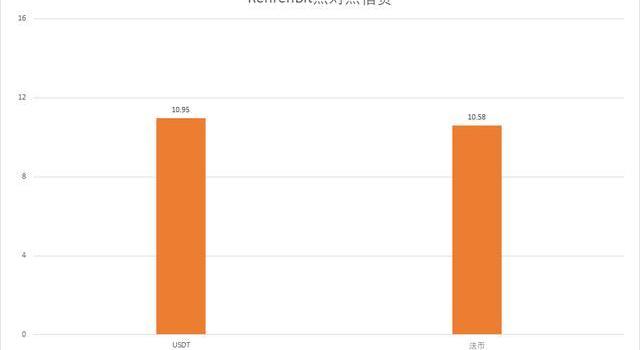

用戶與用戶之間的點對點借貸也稱為C2C借貸,以RenrenBit為代表。

借款用戶可以根據自身抵押物的多少自行發布借款信息,期限、利率由用戶自行設定,RenrenBit的C2C借貸既可以借貸數字資產,也可以借貸法幣資產。

Gate使用的掛單撮合式借貸也屬于點對點借貸,由個人出借給個人。

部分錢包基于自身提供的借貸服務,開發出基于借貸的理財產品。比如Hoo提供的定期和活期理財產品,部分幣種即基于其自身的借貸業務。

C2C借貸收益來源是借款用戶付出的手續費。

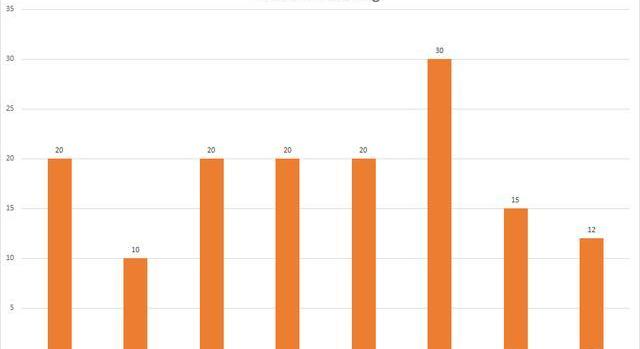

點對點借貸利率、期限都可自行設定,種類多樣,RenrenBit只統計了收益率,沒有統計期限,請注意。

四、DeFi借貸

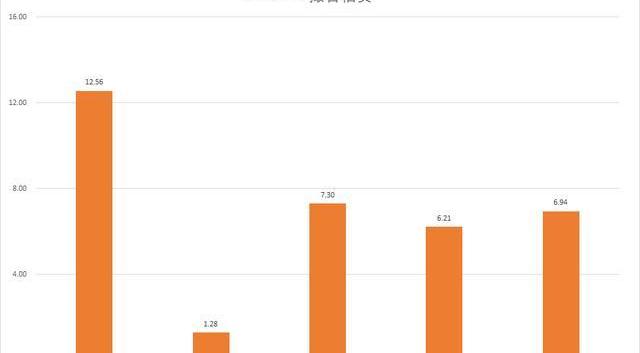

DeFi是開放式金融的簡稱,目前主要應用方向是借貸、去中心化交易所和穩定幣。

通過DeFi應用,用戶閑置資金可以出借賺取收益,比如專業的DeFi借貸平臺Compound。

除可以在專業的借貸平臺理財外,DeFi內不少去中心化交易所、衍生品交易平臺同樣具有理財功能。

去中心化交易所dYdX既可以交易,也可以理財、借貸;NUO同時提供保證金交易及借貸服務;通過為去中心化交易所Uniswap提供資金保證流動性,也可以賺取收益。

當然眾多DeFi應用的借貸利率都受Maker利率影響,會隨之波動。

DeFi借貸收益來源是借款用戶付出的手續費。

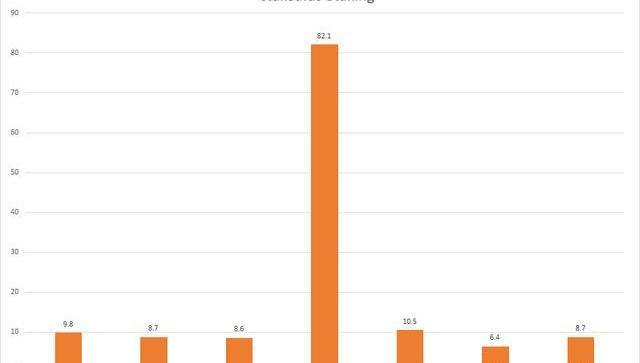

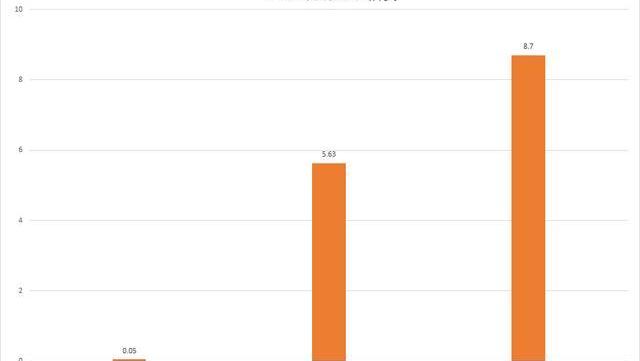

下圖三個理財渠道的收益率都是浮動的。

五、量化對沖

量化對沖的風險較小,在數字貨幣行業屬于較為穩健的一類交易策略,但由于極具專業性、對配套服務要求極高,非常考驗團隊在數據挖掘、策略開發、程序化交易等方面的能力。

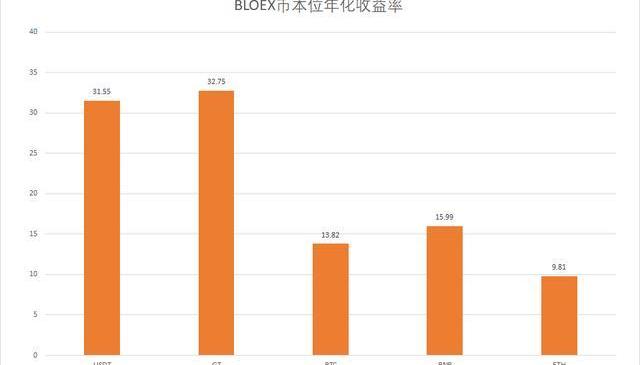

因此對于大部分普通用戶來說,很少能直接接觸到這類產品。所以通常來說,量化對沖基金團隊都會和錢包、交易所平臺合作,Cobo、Kcash等都是這種模式,也有單獨建立網站為用戶提供理財產品的基金平臺如BLOEX。

Cobo產品介紹頁面顯示,大多數幣種的收益來源是一線量化對沖團基金,但在CKB介紹頁面并未標注收益來源是量化對沖基金,可能是和項目方合作的理財產品。

六、雙幣理財

隨著行業不斷成熟,傳統金融領域的金融產品逐步在行業內落地,比如期權。

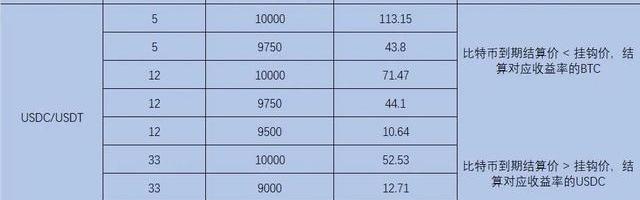

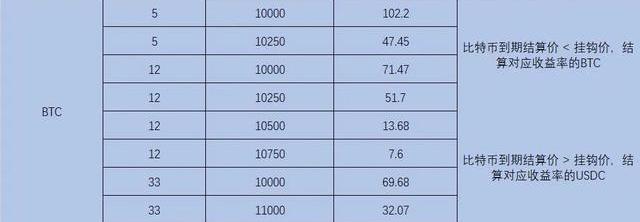

期權屬于復雜度很高的金融產品,一般用戶不建議操作,Matrixport和Hoo開創了簡化版期權產品,以“雙幣理財”的名義發售。

Matrixport是最早見諸于國內的期權產品,其包裝的理財產品收益率較高,但隨著行情轉換可能會把幣以低價賣飛,以及高價買幣被套,建議購買之前詳細查看說明文檔。

Matrixport的“雙幣理財”收益率隨行情實時變動,比如BTC價格接近10000美金時,掛鉤價為10000美金的理財產品就會被下架。

七、總結

交易所參與Staking建設,拿一部分用戶的幣去參與節點建設,把收益返還給用戶,用戶既能享受充足的流動性,又能獲取一定收益,對用戶來說是流動性極高的一種模式。

但Staking本身對項目方來說是以短期收益激勵,鎖定Token流動性,換取長期發展空間。倘若項目本身發展不及預期,Staking產生的Token最終都會成為二級市場拋壓,激勵越多拋壓越甚,形成惡性循環。對不夠優質的項目來說,Staking可謂是慢性藥。

借貸產品是理財產品的主流,交易所、錢包、DeFi等在借貸業務上都比較重視。借貸產品既能滿足用戶流動性需求,又能為平臺、投資人創造利潤,且目前都是超額抵押模式,風險可控。一旦抵押物價值下降到一定比例,就會要求補充抵押物,或直接賣出抵押物平倉。

借貸產品對于目前行業來說,是少有的盈利模式清晰、風險可控及能夠做大規模的商業模式。

但整體上要面臨中心化風險,也許RenrenBit百分之百保證金模式能夠緩解一部分用戶焦慮。DeFi以開源免除中心化風險,但DeFi依然處于早期,難以避免代碼漏洞、黑客攻擊等風險。

市場上有眾多量化對沖機構,一般和具有大量沉淀資金的錢包合作,Cobo、Kcash、布洛克城均是如此,但量化操作基于中心化交易所,中心化風險同樣難以避免。

需要特別提醒的是,由于大量用戶對量化的不了解,行業內出現了很多以PlusToken為代表的,以量化對沖之名,行非法融資之實的資金盤騙局,還需大家擦亮雙眼,謹慎投資,拒絕高息誘惑。

期權并不是理財產品,只是部分平臺通過簡化包裝成了理財產品,操作不好容易出現虧損風險,且同樣是中心化的。

注:

以上收益率數據統計于2月23日,收益率為官網標注的最高收益率,如有同一幣種多種期限不同收益理財產品,以最新一期為準,需要注意的是大部分理財產品的利率是不固定的,會隨需求的變化而波動。

圖表中藍色棱柱代表鎖定期,沒有藍色棱柱說明是活期產品,橙色棱柱代表收益率。

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議,圖片來源網絡。

Tags:Staking中心化交易所RenrenBitStaking幣是什么幣去中心化交易所算證券么dex去中心化交易所價格計算器去中心化交易所前三RenrenBit幣是什么幣

在最近一次Cointelegraph采訪中,Cardano開發公司IOHK的產品總監AparnaJue認為,即使在目前的開發階段,這個平臺也不僅僅是一個錢包.

1900/1/1 0:00:00采訪CharlesHoskinson,曾經和V神、BM是親密無間的工作伙伴,為何離開Bitshares和以太坊,創建Cardano項目?五年沉淀.

1900/1/1 0:00:00原文作者:TD 編譯:BTXResearch每月的消費者價格指數(CPI)都能夠給我們提供最新的的通貨膨脹指標.

1900/1/1 0:00:00隨著區塊鏈行業隨著監管愈發明朗,部分企業也隨即進入冰點時期,離職浪潮開始,正是此輪涮洗留下行業實干者.

1900/1/1 0:00:00盡管交易費用高昂,以太坊的去中心化交易所交易量仍在繼續激增—2021年,DEX處理的交易量超過1200億美元.

1900/1/1 0:00:00作者:flowie,ChainCathcerBRC-20對于比特幣網絡帶來的劇烈波動,已引發了不少比特幣主義者的強烈不滿.

1900/1/1 0:00:00