BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD-0.66%

ADA/HKD-0.66% SOL/HKD-0.56%

SOL/HKD-0.56% XRP/HKD-0.5%

XRP/HKD-0.5%

DeFi與傳統信用體系的結合正在進行!

DeFi今天面臨的主要問題是:只有小圈子里的人在使用,而圈子之外,沒多少人用到。普羅大眾沒有代幣,就無法將資產作為抵押品,因而也無法從平臺上借出資產。另一方面如果普通人要用Curve這類平臺賺取利息,也無法做到,因為這類DeFi平臺只接受數字資產。普通用戶想入場而不可得。

如果這個行業想要獲得大幅發展,產生新一代的獨角獸,那么這些問題無法忽略。不只是Defi需要面對這類問題,實際上降低門檻是金融市場產品的普遍困境。在許多發展中國家,車貸和房貸的出現極大的刺激了消費。區塊鏈領域想復制這類成功經驗,就需要和傳統金融行業共同發展。然而現在的發展卻并不順利,審查和監管的阻礙時時存在。比如,在穩定幣項目USDC和USDT中,我們就見到過凍結特定地址的現象發生。

DeFi和傳統金融行業

一個常見的問題是:DeFi是否應該和現存的金融基礎設施實現兼容,能夠互操作?

DeFi協議Delta One籌集910萬美元,Alameda Research等領投:4月19日消息,基于Solana的去中心化金融(DeFi)協議Delta One籌集了910萬美元的種子輪融資,由Alameda Research和DeFi開發商集體Ship Capital領投,本輪融資的其他參與者包括SolanaVentures、Solana聯合創始人RajGokal、投資公司Electric Capital和Alley Corp以及Race Capital聯合創始人Chris McCann和Alfred Chuang。資金將用于協議的核心開發和生態系統擴展。

據悉,Delta One由Paul和DJ Sengh兄弟于2021年10月在Solana Ignition Hackathon期間創立。Delta One協議為用戶提供了一種自動化、低風險的方式,通過投資一籃子或一攬子加密期權來賺取收益,這是一種衍生品,讓購買者有權以設定的價格購買或出售標的資產日期。(coindesk)[2022/4/20 14:34:34]

可以預見,這個話題會成為未來不久DeFI相關討論的核心焦點之一。在數據受限制的情況下,金融應用能得到擴展么?在轉型之中,傳統金融機構又會扮演什么重要角色?

SEC主席:缺乏保護措施將使DeFi的結局很糟糕:金色財經報道,周一在雅虎財經的全市場峰會上,根據美國證券交易委員會(SEC)主席Gary Gensler的說法,新興的去中心化金融 (DeFi) 行業是加密領域最具創新性的領域之一,但這并不意味著它可以逃避監管。雖然這一切都很有趣,但這使其想起了大約15年前P2P借貸出現的時候。根據Gensler的說法,監管機構花了大約三到五年的時間才將點對點系統納入投資者保護范圍內,這就是他現在在DeFi中看到的過程。雖然Gensler的希望是創新最終能夠存活下來,但最重要的是金融穩定問題和公共保護。Gensler稱:“有很多貸款正在進行。有很多交易正在進行。如果沒有保護措施,我擔心結局會很糟糕。”[2021/10/26 6:12:29]

探討這個問題時,或許電子郵件的發展歷史,可以給予我們啟發。電子郵件誕生后,傳統的郵政服務并未淘汰出局,相反傳統郵局的用戶場景轉變了,在快遞和重要文件運輸方面起到重要作用。

火幣DeFi實驗室運營負責人高潮:H系列資產會幫助主流公鏈資產遷移到以太坊上 深耕DeFi協議:12月21日,火幣DeFi實驗室運營負責人高潮與Bandot創始人陳楓以“Bandot x 火幣HBTC:以太波卡跨鏈網關Guru開啟HBTC Staking,1000萬BDT空投?”為主題進行了分享。

在談到“BTC未來在DeFi世界的發展前景”時,高潮表示,BTC是全球最大的數字資產,占比高達66%,但是這些資產現在很多都在沉睡,而喚醒沉睡BTC最好的辦法就是到以太坊來DeFi,未來BTC用戶會成為DeFi最大的推動者。現在BTC在以太坊的占比只有1%,未來1-2年,這個數字可能會高達10%。

高潮同時表示,火幣發行的H系列資產會把主流的公鏈資產都遷移到以太坊上,深耕DeFi協議,并逐步進入頭部DeFi協議。目前,HBTC已覆蓋了借貸、交易、衍生品等協議。隨著火幣生態鏈的發展,更多H系列資產會被DeFi世界所使用,尤其是亞洲用戶。同時H系列資產會跟更多DeFi協議合作,持續給HBTC用戶提供福利。[2020/12/21 15:59:02]

與此類似,未來就算DeFi發展壯大,傳統金融機構也不會出局。相反DeFi需要依賴于傳統金融才能落地生根,獲得大規模采用。在傳統金融和DeFi價差領域的創業者們,將能夠獲得大規模的用戶,提供性價比極高的服務。

合成資產DeFi協議Mirror集成Band預言機服務:12月8日,預言機項目Band宣布和合成資產DeFi協議Mirror達成合作,Mirror已經集成Band喂價,保護超過5400萬美元藍籌股、商品和ETF的鎖倉資產。在使用Band預言機之后,訂單可以被快速執行,Band將為一系列Mirror資產提供實時價格信息。雙方將以安全性和可用性為重中之重,雙方將繼續改進Mirror Protocol。[2020/12/8 14:36:10]

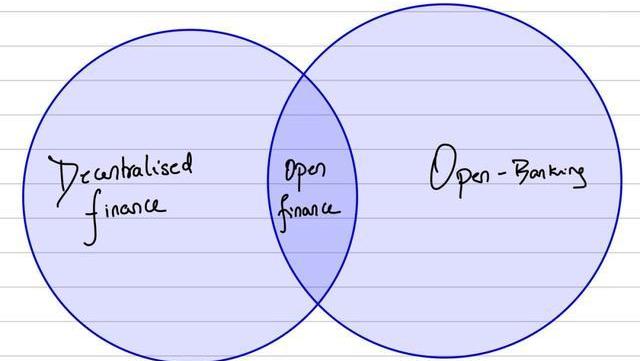

我會用一個廣泛的定義,將傳統和新型金融的交集稱之為開放金融,我認為下一代區塊鏈獨角獸公司,將從這一領域誕生,而最先產生獨角獸的賽道,可能來自于借貸(lending)方向。

可編程的金庫

最近有兩個DeFi項目的發展值得一提。

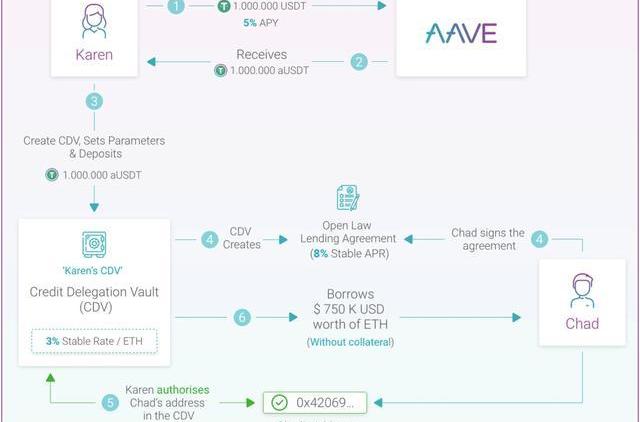

其中一個是Aave發布了信貸代理產品,這是一個無抵押貸款工具。Messari的報道稱:儲戶可以像往常一樣向Aave提供像USDT這樣的資產;然而他們不是自己提取存款,而是把信用委托給借款人。這使得借款人可以從Aave借款而無需提供抵押品。

無擔保貸款協議的機制是:授權方和借款人會通過OpenLaw法律協議進行協商,確保協議的可執行性。

中幣(ZB)DeFi挖礦播報:DeFi挖礦總鎖倉量約4129萬美元:根據中幣(ZB)平臺數據,今日DeFi挖礦總鎖倉量約為4129萬美元,其中存QC挖礦、存USDT挖礦以及存QFIL挖礦的鎖倉量小幅下降;存ZB挖礦的鎖倉量小幅上漲;存ETH挖礦的鎖倉量不變。[2020/10/28]

簡單說來,擁有加密貨幣的用戶,可以作為第三方的最終擔保人,為無抵押借款提供支持。通過OpenLaw法律協議,為提供給他人的信用額度提供擔保,至少在某些司法管轄區,這種方式是具有法律約束力的。

盡管這種方式剛出現,仍然存在爭議,但是這類產品的存在仍然很重要,為什么?

首先,它允許愿意承擔第三方信用風險的個人,在持有基礎資產的同時提供貸款。這在高度信任的環境中是有用的,在這種環境中,個人愿意承擔風險,而借款人會在未來償還欠款。一個可能的用戶場景是:在一家遠程辦公為主的公司里,完全借助于鏈上事務運行。

例如一個去中心化交易所通過收取交易手續費,累積了數字資產,這些資產將來可能會升值。交易所可以用這些資產作為抵押,為員工提供一筆短期貸款,讓員工可以購買一臺特斯拉或買一臺蘋果電腦。這樣一來,員工并沒有持有數字資產,卻可以借助于交易所的數字資產抵押得到貸款。

后面我們會進一步論述這類產品模式的重要性。

信用記錄上鏈

另一個有趣的項目,是最近上線的TellerFinance(泰勒金融)。

這家公司總部位于舊金山,籌集了100萬美元資金,所做的方向是將傳統信用機構的數據與DeFi生態系統連接起來。

在項目白皮書中提出,該系統將使用基于遠程云節點檢索數據,并運行信用風險算法。用戶可以獲得什么服務呢?

這意味著,個人將能夠從他們銀行的api中提取交易數據,并通過TellerFinance的平臺,運行開源算法來驗證他們的信用。他們也可以將傳統信用機構和收入信息驗證來源加入其中。

根據所涉及的風險參數,Teller平臺會計算出不同的信用額度,所要求的抵押品水平也會有所不同。風險參數用來監測用戶的現金流、賬戶余額和法律權限等狀況,核實用戶還款的可能性。

Teller聲稱,每個文檔都必須經過加密簽名,并在需要時以符合GDPR的方式存儲。Teller的產品模式會要求用戶同意:如果個人未能及時付款,應同意地區催收公司與他們聯系。收債的過程和傳統金融行業用來催收壞賬欠賬的方式一致。

雖然TellerFinance會設計自己的流動資金池,可以自動轉移資金,但我認為該公司將通過為應用程序建立信用評分來構建自己的護城河。

因為:資本廉價,信息卻并不便宜。

更重要的是,創業公司可能需要核實用戶的信用評分,卻并不愿意承擔收集這些信用評分數據時的相關責任。Teller的資金來源,很可能來自于機構基金,只要他們能夠得到超過銀行的收益,他們愿意花更長的時間來收回他們的資金。而作為回報,他們可以觸達全球未得到銀行充分服務的借貸者的廣大群體。在DeFi上追逐收益的人,不太可能是那些將資金投入Teller資金池的用戶,因為這些DeFi用戶會希望自己能夠隨時將資金提取出來,從而去尋找更高的收益。

如果將Teller和Aave這類平臺結合,能夠讓用戶從多種渠道獲得流動性。在上文中,我們舉過一個遠程辦公為主的公司的例子,無論員工收入多高,他們卻都有可能無法在當地得到貸款。

例如在印度,用戶需要提供自己的辦公地址,才能獲得個人貸款。但是如果公司總部不在印度本土,銀行就不會提供貸款給他了。這時候Teller平臺可以提供用戶的信貸數據服務,而使用Aave來獲得貸款。公司可以使用TellerFinance驗證用戶的信貸情況,然后使用Aave提供給用戶定制化的貸款協議。

未來發展

當然,也會有人質疑本文的這種想法。一個突出的觀點是:現有信用機構效率很低,況且經歷了新冠肺炎爆發,許多數據源都遭到了破壞,出現問題。而事實是:DeFi可以接入多個數據源,為個人提供新的信用評分。

所以,Experian這類傳統的信用機構可以照常運作,而隨著時間推移,類似Teller這種開源算法平臺也會逐漸派上用場,提供備選方案。

未來金融應用可以借助于區塊鏈技術提供的安全可證特性,使用多個數據源運行。ProvernanceBlockchain就是個現成的例子。

如果未來服務提供商使用Chainlink獲取數據來評估向個人放貸的風險,我不會感到驚訝。用不了多久,我們就會看到房地產等鏈外抵押品也可以用于DeFi產品之中。

另一個風險,來自于債務收款的風險。根據不同的貸款申請者在債務回款方面效率的高低,會設定不同級別的借款保費。這意味著,地區一級的個人申請者會更容易跟征收者合作。因此,我認為未來幾年內會出現多個使用Aave和Teller構建的應用程序。

傳統貸款服務會被取代么?

這種DeFi的新方式,會成為傳統貸款的替代品嗎?

可能不會。但是它為個人賦能,讓個人擁有了像銀行一樣的基礎設施,能夠收集憑證、驗證憑證和支付貸款。

基礎設施的民主化所帶來的變化,起初發展緩慢,卻漸進發展。這和AWS很像。亞馬遜的云服務AWS提供了基礎設施,極大的降低了初創企業創設和擴大企業規模的成本。

Aave和TellerFinance所創建的,并不是最終的應用程序本身。在新興市場,仍然需要有創業者在此基礎上發展構建應用,因為這兩個團隊可能缺乏在細分市場上提供貸款所需要的必備知識。更重要的是,如果沒有在該地區的實體存在,它們將難以溝通和催收債務。

對于有進取心的個人來說,有利的一面是全球資金池可以用來滿足地區需求。會存在自身風險,但是沒有什么是可以鐵板釘釘的。如果全世界都在等待貸款得到100%的擔保才去開展業務,那么大部分商業債券市場今天就不會存在了。

回顧交易所的歷史,很明顯,剛開始時往往以中心化的面貌出現。從Coinbase到Binance,再到IDEX,再到現在的Uniswap,去中心化的過程緩慢而漸進。從中心化開始,然后逐漸屈服于緩慢而穩定的變化。我們可以預見,在未來的鏈上貸款賽道中,如何通過數據來評估用戶的信用等級,也會面臨類似的發展過程。

在去中心化的舞臺上,創業者們開始探索什么是服務用戶的最佳方式,巨大的市場機會在等待他們發現。

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議,本文做了不改變原意的刪減。

Tags:Teller區塊鏈數字資產Teller幣是什么幣區塊鏈工程專業學什么區塊鏈存證怎么弄區塊鏈技術發展現狀和趨勢數字資產和數字貨幣的區別數字資產是未來最大的資產數字資產類應用案例包括

加密貨幣黑客是2022年加密熊市中最流行的話題之一。雖然10月目前是加密貨幣領域黑客活動最高的月份,但2022年有望成為加密貨幣整個歷史上最糟糕的一年,因為它目前與2021年并駕齊驅.

1900/1/1 0:00:00去中心化金融借貸協議Compound推出了一個新區塊鏈,它將支持跨鏈抵押品。這是減輕以太坊網絡上昂貴操作并在DeFi生態系統中實現更多互操作性的最新舉措.

1900/1/1 0:00:00在幣安宣布上架資產前24小時,一個未知的錢包地址購買了2,029,846個OSMO代幣,引發了對可能發生的加密內幕交易的新擔憂.

1900/1/1 0:00:00GalaxyDigital創始人和首席執行官MikeNovogratz認為,機構投資者正在幫助推動目前的比特幣牛市.

1900/1/1 0:00:00據分析公司DigitalAssetsData的首席執行官兼聯合創始人表示,隨著世界變得越來越數字化,加密貨幣的先驅資產比特幣可能會扮演黃金的價值存儲角色.

1900/1/1 0:00:00NFTFi是一個快速增長的領域,位于NFT和去中心化金融的交叉點上,其最終目標是為NFT市場解鎖額外的價值、機會和流動性.

1900/1/1 0:00:00