BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-2.93%

ETH/HKD-2.93% LTC/HKD-2.42%

LTC/HKD-2.42% ADA/HKD-2.86%

ADA/HKD-2.86% SOL/HKD-2.96%

SOL/HKD-2.96% XRP/HKD-3.6%

XRP/HKD-3.6%

DeFi板塊蓬勃發展,關注到這一領域的目光越來越多。可從哪些角度解讀DeFi,是每一個關注者首先需要思考的問題。本文提供三個數據維度,供大家參考。

鎖倉資產

從今年6月中旬至今,DeFi行情已經持續火熱了數月。在這期間,來自DeFiPluse的一張圖幾乎出現在了所有討論DeFi的社群和文章中,即關于DeFi項目中鎖倉的資產規模。今年以來,TVL指標從7美元最高上升至96億美元,接近14倍的漲幅,可謂勢如破竹。近期隨著全球資本市場調整,加密貨幣也出現一定程度下跌,目前DeFi鎖倉規模為83.5億美元,資產集聚效應仍十分明顯。

Aave創始人:可能會分叉并在Goerli上啟動Aave Swap,隨后刪除了該貼:金色財經報道,Aave創始人兼CEO Stani Kulechov在社交媒體上稱,可能會分叉并在Goerli上啟動Aave Swap。

隨后,Stani Kulechov刪除了該貼。[2023/3/2 12:39:06]

來源:DeFiPluse

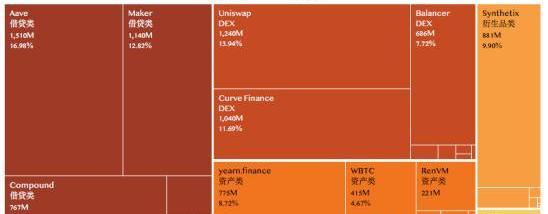

更細致地來看,筆者用如下樹狀圖描繪了DeFi鎖倉資金的分布,其中有兩點發現值得指出:

1.從平臺類型的角度,資金鎖倉規模從大到小依次是:借貸類>DEX>資產類>衍生品類>支付類。這說明借貸協議和交易平臺在目前DeFi板塊中處于領先地位,而去中心化支付方向尚未得到充分發展。

美國銀行:除了投機 沒有充分理由擁有比特幣:金色財經報道,美國銀行表示,除了投機外,沒有充分的理由擁有比特幣。該銀行認為,比特幣也已經與風險資產相關聯,它與通貨膨脹沒有關系,并且仍然異常地波動,這使其作為財富儲存手段或支付機制是不切實際的。因此,持有比特幣的主要投資組合論點不是多元化、穩定回報或通貨膨脹保護,而是純粹的價格升值,這取決于比特幣需求超過供應。[2021/3/18 18:54:27]

2.從分布集中度的角度,較之以前,鎖倉資金在各平臺間的分布變化得更加分散,前五平臺合計占比61%,而數月以前單排名第一的Maker便占比60%左右。

觀點:推特黑客除了錢以外還有其他目標:CoinDesk今日刊文稱,盡管推特黑客通過接管了包括奧巴馬在內的許多知名帳戶而吸引了全世界的目光,但與攻擊相關的加密錢包交易數據顯示,黑客并沒有像強盜一樣作案,其只騙得了約12萬美元的加密貨幣。因此,考慮到黑客可以訪問世界上一些最有影響力的商人的推特帳戶,黑客此次誘導比特幣轉賬缺乏復雜性可能表明,犯罪者除了錢以外還有其他目標。[2020/7/17]

數據來源:DeFiPluse,制圖:Cointelegraph中文

在資產鎖定這一指標上,筆者有以下兩個觀點供讀者參考:

1.資產鎖倉規模在短時間內爆發式增長,但當下的83.5億美元相對于3450億美元的加密貨幣市場總市值來說,占比僅為2.4%,未來還有十分龐大的增長空間。

韓國稅務支持計劃中排除了區塊鏈初創企業:韓國近日宣布了一系列緊急支持措施,這些措施將使大邱市、慶山市以及大慶市的中小企業得到多達60%的稅收計劃。但是,與區塊鏈相關的公司,以及部分保險公司、律師事務所沒有資格。一些韓國區塊鏈公司表示這“令他們深感失望”。(Cryptonews)[2020/4/8]

2.現階段DeFi資金流動十分頻繁,多數是以流動性挖礦和投機套利為目的,并且存在加杠桿的現象。除了關注資金大小,我們還應關注資金能否長期沉淀。

用戶流量

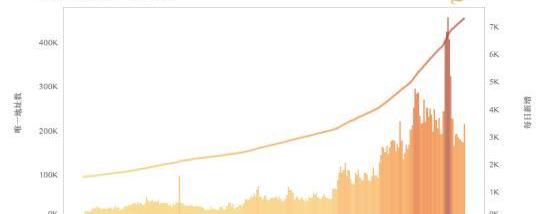

用戶流量是觀察熱度變化最直觀的指標之一。在這個維度上,鏈上的唯一地址數和第三方統計的月訪問量數據能為我們提供參考。

從DuneAnalytics監測到的鏈上數據來看,DeFi相關的唯一地址數從年初的10萬變化至目前46萬,增長近5倍。每日新增在9月初達到7k的高峰,近30日平均每日新增約4k個地址。

數據來源:DuneAnalytics,制圖:Cointelegraph中文

盈利能力

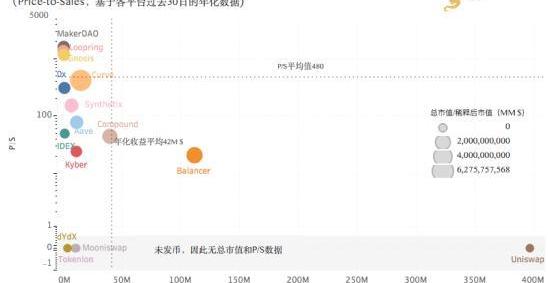

DeFi協議多數有其盈利模式,因此可以參考傳統方法來分析。例如對于流動性協議,我們可計算其總交易量,按協議費率得出收入多少。早期DeFi項目,總收入通常會100%分配給參與者。而從長遠來看,協議可能實施收入分成,以便協議也能從總收入中獲取收益。對于發行協議代幣的項目,我們將其收入對應代幣市值,可以計算出P/S指標,類似于傳統的市銷率。下圖中筆者繪制了頭部15個DeFi平臺的收益對比情況。其中,Uniswap、dYdX、Tokenlon和Mooniswap四個平臺尚未發行代幣,因此缺少代幣總市值和P/S數據。兩點發現值得指出:

數據來源:tokenterminal,制圖:Cointelegraph中文

1.從平臺收入的角度,頭部效應突出。Uniswap是盈利最佳的DeFi項目,年化收入高達4億美元,堪比頭部中心化交易所的盈利水平。15個項目平均年化收益為4200萬美元,較Uniswap差距明顯。DEX較借貸類項目盈利能力更高。

2.從P/S指標的角度,數值越低代表估值水平越低,越高則代表市值被高估的概率較大。在傳統估值中,P/S值在1~20倍之間屬于常見水平,10~20倍大致劃分為高凈率。在這一指標上看,DeFi項目的估值水平遠遠高于傳統行業,最低的兩個項目是Balancer和KyberNetwork(P/S:24倍)。而最高的MakerDAO高達1602倍,15個項目平均為480倍。DeFi目前還處于快速的發展階段,隨著其成熟程度越來越高,市場也必將構建出更加清晰、受時間驗證的觀測指標。筆者也將持續保持關注。

作者:Alex

免責聲明:以上觀點僅代表作者觀點,不代表平臺觀點

納斯達克指數主要代表亞馬遜,微軟和Alphabet之類的科技股,已經突破10,000點,創下了歷史新高.

1900/1/1 0:00:00小探本期為大家帶來的內容主題是“富爸爸窮爸爸作者:嚴重的市場崩盤和美元流入可能消亡”歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦.

1900/1/1 0:00:00小探本期為大家帶來的內容主題是“智能比特幣點燃科技創新,BTCDomain引領行業未來”歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦.

1900/1/1 0:00:00FTX交易所的可怕崩盤讓世界各地的監管機構都心生恐懼,歐盟地區也不例外。MEP表示MiCA加密貨幣法案將減少FTX危害“加密貨幣資產行業市場”法案是一套深入的原則,通過一次投票來監管整個歐盟地區.

1900/1/1 0:00:00氣候變化為一種叫做碳信用的數字生態商品創造了一個快速增長的全球市場。目前估計,這些碳市場每年的價值超過1000億美元。一個碳信用代表一公噸二氧化碳,與減少導致氣候變化的碳排放有關.

1900/1/1 0:00:00一位名為“Neitherconfirm”的加密藝術家最近列出了在OpenSea數字市場上出售的26個非同質化代幣.

1900/1/1 0:00:00