BTC/HKD-1.34%

BTC/HKD-1.34% ETH/HKD-2.81%

ETH/HKD-2.81% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD-2.69%

ADA/HKD-2.69% SOL/HKD-3.33%

SOL/HKD-3.33% XRP/HKD-2.8%

XRP/HKD-2.8%

看點速覽

對于投資者來說,他們非常期待比特幣現貨ETF,我們來看一下這個產品的機會和影響會是什么樣的。

全球已經有近290億美元投資于現有的比特幣基金,但在美國的許多比特幣基金存在缺陷,這些缺陷可能通過現貨ETF得到解決。

我們并不知道這樣一個產品最終的成功率,但我們希望我們所做的分析能為尋求框架和更多信息的投資者提供指導。

評估潛在現貨ETF的規模

自BlackRock于6月15日出人意料地提交了比特幣現貨ETF的申請以來,比特幣的價格已經上漲了20%以上。考慮到投資者對美國可能終于批準現貨ETF的激動情緒,尤其是自從此類產品首次提交注冊聲明已經過去10年,我們想要探討這種金融產品可能對投資界和比特幣的價格意味著什么。批準并不是肯定的,所以我們鼓勵投資者根據可能的基金流動的可能性進行概率加權。

Argo Blockchain在6月份出售637枚比特幣,年內出售了產出的大部分比特幣:7月7日消息,6月份Argo Blockchain出售了637枚比特幣,出售均價為24500美元,以支付運營成本和Galaxy Digital的貸款。

Argo Blockchain表示,截止6月30日,Argo與Galaxy Digital的未償余額為2200萬美元,如果比特幣繼續下跌,公司有信心來避免任何比特幣貸款清算。今年Argo一直在出售每月開采的大部分比特幣,以穩步減少其BTC支持的貸款敞口。自去年第四季度以來,Argo一直在使用衍生品來限制下跌風險,6月份,還聘請了一名全職衍生品交易員來增強其在風險和資金管理方面的能力。

此前消息,Argo Blockchain在6月份開采了179枚比特幣或比特幣等價物,較5月份的124枚比特幣增加了44%。截止6月30日,Argo Blockchain共持有1953個比特幣,其中210枚為BTC等價物。[2022/7/7 1:57:59]

比特幣基金已經有相當大的資產管理規模

ProShares 將于6月21日在美國推出首個空頭比特幣策略 ETF:6月20日消息,ETF 供應商 ProShares 計劃于6月21日在美國公開推出首個空頭比特幣策略 ETF:ProShares 空頭比特幣策略 ETF(紐交所代碼:BITI)。該基金為投資者提供了一種可能從比特幣價格下跌中獲利或通過 ETF 對沖其加密貨幣敞口的方法,BITI 尋求通過比特幣期貨合約獲得敞口。對于偏好共同基金的投資者,ProShares 的附屬共同基金公司 ProFunds 計劃明天同一時間推出 Short Bitcoin Strategy ProFund (BITIX),BITIX 共同基金將具有與BITI 相同的投資目標。[2022/6/21 4:41:07]

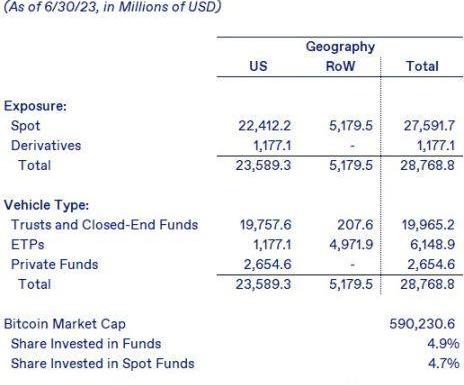

首先要理解的是,雖然美國從未有過比特幣現貨ETF,但已經有大量的投資投入到現有的結構中,包括信托,例如Grayscale比特幣信托(GBTC)、美國的基于期貨的ETF、美國以外的基于現貨的ETF和私人基金。我們的分析顯示,這些產品的資產管理規模為288億美元,其中276億美元投資于現貨產品。注意:我們的測量并未包含美國以外可能存在的私人基金,這些基金更難以整合。

比特幣安全專家:盈利能力不會導致采礦業集中:金色財經報道,比特幣安全專家Andreas Antonopoulos近日在播客中表示,盈利能力不會導致采礦業的集中。從長期來看,礦工盈利能力并不僅僅取決于規模經濟。在減半期間,效率最低的礦工會擔心高電費而關閉機器,從而導致難度降低。其結果是,早些時候處于無利可圖區域的礦商能夠重新走上正軌并實現盈利。因此,Antonopoulos斷言,盈利能力不一定取決于礦業公司的大小。導致礦業集中的因素更多地與基本芯片的地理可得性、廉價電力的地理可得性和舒適的監管領域有關。[2020/4/14]

樂觀來看是現有選項存在缺陷

對現貨ETF的樂觀論點是,盡管已經有大量的資金投資在比特幣基金中,但投資者的現有選擇有幾個缺點,現貨ETF可以緩解這些缺點。除了交易所交易產品所提供的投資者保護、BlackRock和iShares品牌的知名度、通過證券經紀人熟悉的購買和銷售方法,以及簡化的持倉報告、風險測量和稅務報告外,現貨ETF相比于現有的替代品可能會帶來一些顯著的好處——相比私募基金有更好的流動性,相比信托/封閉式基金有更低的跟蹤誤差,以及可能的更低成本,盡管費用還沒有公開。

谷歌趨勢顯示今年“比特幣減半”的谷歌搜索量大增:金色財經報道,Google Trends數據顯示,過去12個月來,全球范圍內谷歌搜索“比特幣減半”的興趣指數已經從去年四月的19上升到本月初的78,不久前三月中旬左右曾達到過峰值100。按區域顯示的搜索熱度來看,排在前五位的國家分別為:瑞士、荷蘭、愛沙尼亞、斯洛文尼亞、新加坡。[2020/4/10]

通過黃金市場尋找類比

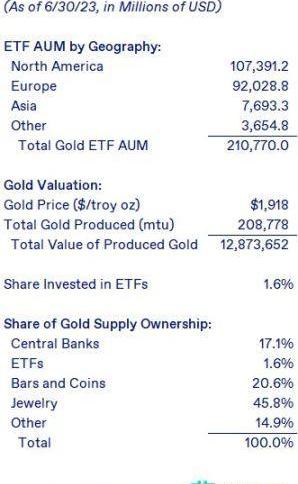

考慮到比特幣常常與黃金進行比較,我們認為觀察現有的黃金供應和持有方式是有幫助的。截至6月底,全球黃金ETF的資產管理規模超過2100億美元。其中近一半,1073億美元在北美。令人驚訝的是,全球ETF只持有存在的黃金總供應的1.6%,而央行、金條和硬幣、珠寶和其他占據了更大的黃金持有份額。盡管比特幣并未被央行持有,也未像黃金那樣用作其他成品的輸入,但與黃金相比,比特幣供應中已有更大的部分被各種基金格式持有。如果我們只看兩種資產的私人持有情況,基本上所有的比特幣,相比于黃金的ETFs和金條、金幣,比例更為有利。黃金ETFs的私人投資份額是7.4%,相比之下,各種比特幣基金的份額是4.9%。黃金的私人投資仍主要持有金幣和金條。

動態 | 數據:過去十年94%的時間里投資比特幣保持盈利:金色財經報道,LookIntoBitcoins最近的數據表明,比特幣在其10年的生命周期中有94%以上的時間保持盈利。LookIntoBitcoins統計比特幣交易歷史上持有比特幣相對于最新價格有利可圖的天數。在截至2019年11月7日共3368天的時間內,盈利時間為3170天,而虧損時間只有198天。也就是說,如果投資者在過去10年中94%的時間里購買比特幣并一直持有,其投資就會獲利。這些數據還突顯出,如果一個投資者在比特幣存在的前七年購買比特幣,將會獲得可觀的利潤。但那些在2017年12月之后、2018年和2019年全年購買比特幣的人,其利潤或虧損將隨著過去兩年價格趨勢的變化而變化。盡管通用數據顯示比特幣在其94%的生命周期中一直保持盈利,但我們應該謹慎對待,因為它無法預測交易者是否能夠利用數據預測的趨勢。另外,IntoTheBlock跟蹤2800萬個比特幣地址,評估其交易歷史,發現共有2040萬個地址盈利,550萬個地址出現虧損。因此,這些數據表明,迄今為止,73.1%的比特幣地址處于盈利狀態,而只有19.8%的比特幣地址出現虧損。[2019/11/12]

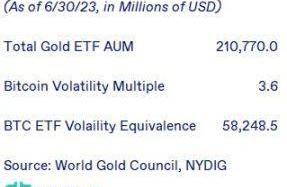

從美元的絕對數量上看,這些數字令人震驚——黃金基金的投資超過2100億美元,而比特幣基金的投資只有288億美元。比特幣的波動性約為黃金的3.6倍,這意味著在波動性等價的基礎上,投資者需要的比特幣數量將比黃金少3.6倍,以獲取同樣多的風險暴露。盡管如此,這仍會導致比特幣ETF的需求增加近300億美元。

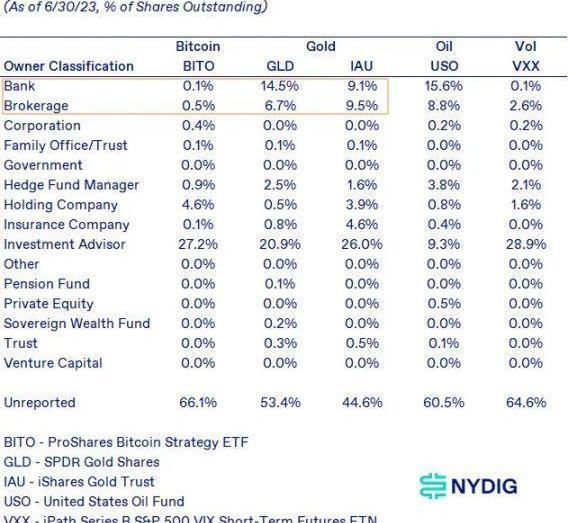

銀行和經紀商對比特幣期貨ETF的敞口較小

通過比較擁有黃金ETF以及其他ETF的投資者類型,我們可以更好地了解比特幣現貨ETF的需求可能來自哪里。首先,現有的主要期貨ETF,ProShares比特幣策略ETF,已經得到了投資顧問的大力支持。如果說有什么的話,投資顧問在他們的比特幣所有權上比黃金ETF過度指數化。然而,大的機會是來自銀行和經紀商的所有權,他們對BITOETF的所有權遠低于黃金ETF。我們認為有兩個原因——基金結構和推薦。在基金結構方面,基于期貨的ETF不太可能被這些投資者類型所擁有,因為滾動期貨的成本比持有現貨要高。對于那些實際上沒有辦法接觸現貨市場的投資,如石油市場,銀行和經紀商已經顯示出愿意擁有基于期貨的產品,如USO。我們認為更大的問題是,許多銀行和經紀商并未在客戶投資組合中推薦對比特幣的戰略配置。因此,他們的顧問和內部基金沒有將比特幣作為一種資產類別。雖然現貨ETF可能有助于機構克服擁有基于期貨的ETF的障礙,但它可能不影響戰略配置的一面。要改變這種情況,銀行和經紀商可能需要認識到比特幣能夠為投資組合帶來的收益增強和風險降低的性質。

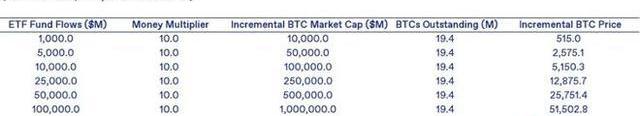

場景價格敏感性

雖然只是為了說明目的,但我們認為可能對投資者有所幫助,了解潛在的現貨ETF可能如何影響比特幣價格。這些當然只是場景分析,現實可能與預期不同。這些場景沒有嵌入任何折現,依賴于10.0倍的貨幣乘數,每流入ETF的1美元AUM都會影響比特幣的價值10美元。

最壞情況,10億美元的ETFAUM將與現有的基于期貨的BITOETF相當。最好情況,1000億美元將超過GLD和IAU的合并資產管理規模850億美元。雖然我們不知道現貨比特幣ETF的最終成功,但這些似乎是對分析進行界定的有用方式。我們鼓勵讀者做出自己的假設,并提醒他們數字資產市場并不總是理性的。

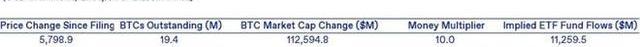

比特幣的價格自BlackRock提交申請以來已經大幅上漲。我們可以反向使用同樣的框架,基于價格變動來獲取市場隱含的ETFAUM。這種分析暗示,自提交申請以來的所有價格變動都是由于對ETF的炒作,而忽視了任何其他可能的價格影響,如最近的SEC對RippleLabs的判決。

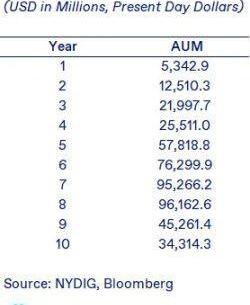

回顧GLDETF的成功

2004年11月18日發布的GLDETF,至今仍是ETF成功的高標準。它的發布、新穎性、后續增長和成功,即使在近20年后仍令人驚嘆。因此,當我們思考現貨比特幣ETF的成功和增長時,我們覺得有必要強調這個產品的發展路徑。它的成功并非一帆風順,因為在全球金融危機后,對黃金的興趣減弱了,但是對于那些正在思考現貨比特幣ETF可能如何發展的人來說,這可能會有所幫助。

最后的想法

自從首次為現貨比特幣ETF提交注冊申請已經過去了10年,投資者再次對現有申請獲得批準的前景感到興奮。雖然我們不知道這樣一個產品的最終成功,或者是否會最終進入市場,但是我們所做的分析希望能在思考未來的路線圖時提供幫助。現貨ETF仍然沒有保證,所以我們鼓勵參與者根據最終批準的可能性來權衡他們的決定。如果過去比特幣ETF的流程有任何指導意義,那么前路可能會非常曲折。可能會有許多起伏和轉折,我們致力于分析任何新的信息。

Tags:ETF比特幣GLDETF幣是什么幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢GLD價格GLD幣

Aptos是什么? 城里來了個新的Solana。加密貨幣的國王薩姆-班克曼-弗里德顯然已將他的一個新皇后帶入了他的宮殿。為確保新王后的心,由山姆國王和他的隨從----籌集了1.5億美元的嫁妝.

1900/1/1 0:00:00在一個投機的行業中,投資名人效應起到了拉波助瀾的作用,最終收割的都是普通的投資者。狗狗幣,比特幣都是馬斯克的喊單項目.

1900/1/1 0:00:00并非每個體育迷都有經濟能力購買價值25萬美元的梅西數字收藏卡,或12萬美元的詹姆斯灌籃高手的NFT頭像。然而,大多數球迷可以以代幣的形式參與到他們最喜歡的球隊或體育名人的數字領域.

1900/1/1 0:00:00乘載著每個狗狗幣忠實粉絲的夢,由馬斯克旗下SpaceX公司負責的「DOGE-1」登月計劃終于準備升空,作為第一個由狗狗幣全額資助的太空任務.

1900/1/1 0:00:00A.市場觀點 一、宏觀流動性 貨幣流動性趨緊。美國經濟韌性持續顯現,市場預期下周的美聯儲7月加息板上釘釘且為最后一次。美股繼續強勢創出15個月新高.

1900/1/1 0:00:00今天的市場繼續面臨看跌勢頭,全球市值在24小時內下跌1.9%,截至發稿時總市值達到1.16T美元。比特幣繼續進一步下跌,因為該資產在今天的早盤交易時段回落至27,000美元的水平.

1900/1/1 0:00:00