BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+0.62%

ETH/HKD+0.62% LTC/HKD+3.08%

LTC/HKD+3.08% ADA/HKD-1.41%

ADA/HKD-1.41% SOL/HKD+2.79%

SOL/HKD+2.79% XRP/HKD-0.8%

XRP/HKD-0.8%

幣安智能鏈的DeFiVS以太坊上的DeFi,BSC的使用率和TVL呈跳躍式發展。

注重成本的散戶可能會選擇BSC,而不是以太坊。

在過去的一年里,以太坊上的DeFi項目吸引了如此多的用戶,以至于以太坊上的gas費已經上升到許多人認為過高的水平。因此,這迫使用戶尋找更便宜的替代平臺,讓他們能夠參與DeFi。其中之一就是BinanceSmartChain,其總鎖定價值和最近幾個月的用戶增長迅猛。在本報告中,我們研究了BSC和以太坊兩者之間的主要區別,并重點介紹了各自的DeFi生態系統。此外,隨著BSC的發展,我們討論這是否以以太坊為代價。

亮點

隨著用戶尋求以太坊的替代方案,BSC看到了其增長的快速。最近幾個月加密用戶紛紛涌向BSC,以尋求更便宜的費用和更快的區塊時間。由于BSC是智能合約且與EVM兼容,因此許多最受歡迎的以太坊DAPP已復制到BSC。因此,BSC具有獨特的優勢,即用戶代理的地址,從2020年第四季度的不足100萬激增至近6500萬個。截至2021年4月13日,BSCTVL截至同日的交易額接近340億美元,而7天的每日活躍用戶總計約為435,000個,根據BscScan的數據,突顯了BSC的日益普及。盡管持續高昂的gas費,以太坊TVL仍在繼續增長。根據DeFiPulse的數據,以太坊上的TVL從2020年第四季度末的約160億美元增至2021年第一季度末的470億美元。截至2021年4月14日,TVL的市值約570億美元。值得注意的是,TVL的增長不僅來自加密貨幣價格升值–鎖定在DeFi中的ETH數量在2021年4月初創下歷史新高。TVL的增長表明,盡管gas費用昂貴,以太坊對DeFi的需求仍然強勁。在BSC和以太坊上使用DeFi都可以從收益農耕中獲得收益。我們認為,DeFi在BSC和以太坊的生態系統都將繼續增長,尋找高于傳統金融的收益率,盡管我們預計BSC會看到大部分的增長。我們預計BSC將吸引更多散戶,而以太坊將吸引不那么注重成本的投資者,他們尋求更強大的生態系統。什么能使勢頭向以太坊傾斜?我們預計將推出Layer2解決方案上流行的以太坊DeFi平臺,通常提供較低的費用和更快的交易,以提示BSC用戶返回以太坊的更廣泛的產品套件。Aave和dydx是一些流行的以太坊DeFi的示例已經在L2上成功啟動的平臺。他們在L2上的活動目前只是以太坊主網上的一小部分,但隨著用戶尋求速度效率和更低成本,我們預計這一點會有所提高。

數據:某地址申領1555萬枚1INCH,并將300萬枚存入幣安:6月2日消息,據 Lookonchain 監測,北京時間 13:05:59,0x7459 開頭地址申領 1555 萬枚 1INCH(約 575 萬美元),并將 300 萬枚 1INCH(約 110 萬美元)存入幣安,目前該地址還持有 1255 萬枚 1INCH(約 464 萬美元)。[2023/6/2 11:54:34]

BinanceSmartChain(BSC)

BSC由加密貨幣交易所幣安于2020年9月推出。它是支持智能合約的區塊鏈。BSC與以太坊虛擬機兼容,這意味著它支持以太坊上的許多去中心化應用程序和工具,包括去中心化交易所。

它通過權益證明(PoS)提供3秒的區塊時間。相比之下,以太坊目前使用工作量證明(挖礦),但以太坊上有15秒的區塊相間。盡管它正在過渡到POS,考慮到BSC相對于以太坊的中心化本質,BSC提供了比以太坊更大的吞吐量和速度。

BSC與以太坊相似之處在于,BinanceCoin(BNB)用于支付網絡上交易/gas費用,就像ETH用于支付以太坊上的費用一樣。

與以太坊相比,BSC的一個關鍵考慮因素是其中心化架構。BSC有21個有效的驗證器(持有BNB以驗證交易的各方)。有效質押意味著存入或鎖定代幣,在這種情況下為BNB。通過限制其驗證器集,網絡能夠更快速、更廉價地處理交易。

由于BSC上的許多驗證器與幣安關系密切,甚至被認為是由幣安運行,因此理論上可能存在對交易的審查。具體而言,一個擔憂是幣安可能會迫使驗證者對自特定地址的交易進行審查或列入黑名單,或者驗證者本身也可以選擇自己進行驗證。因此,在我們看來,少量驗證者并不理想。我們更喜歡以太坊當前的狀態,挖礦能力基本上是分布式的。截至2021年4月13日,以太坊處于PoS狀態,擁有超過11.8萬個驗證者,完全過渡到PoS后將成為一個更加去中心化的網絡,而BSC擁有21個驗證者。

ETH 2.0總質押數已超1811.65萬:金色財經報道,數據顯示,ETH 2.0總質押數已超1811.65萬,為18116516個,按當前市場價格,價值約331.48億美元。此外,目前ETH 2.0質押總地址數已超68.10萬,為681032個。[2023/5/13 15:00:59]

此外,根據我們的理解幣安控制BSC的出入金匝道。在最糟糕的情況下,我們認為監管機構可能會迫使幣安限制與某些國家居民相關的資產流動。無論出于何種考慮,用戶都以相對于以太坊較低的費用和交易時間而涌向BSC。

中心化的警告

2021年3月4日,基于BSC的DeFi協議MeerkatFinance據稱進行了一個出口騙局,在它啟動之后,僅一天的時間將存入該協議的3200萬美元加密貨幣卷走了。據媒體報道,當這種情況發生時,幣安禁用了其BinanceBridge,可能是為了阻止資金轉移到其區塊鏈之外。BinanceBridge允許用戶將資金從BSC轉移到其他區塊鏈,包括以太坊。幣安通過其有效地限制了所有用戶的資金流動行動。幾天后,MeerkatFinance團隊的一名開發者宣布,他們將退還用戶資金。隨著這些事件的展開,許多Twitter討論認為幣安CEO趙長鵬在迫使Meerkat團隊歸還資金方面發揮了一定作用。

這一事件凸顯了我們的擔憂,即幣安有能力控制其生態系統的出入金匝道,并可能限制用戶資金的流動。因此,我們很難看到投資者會愿意將大量資金存入BSC而不是以太坊。相反,我們認為BSC是由散戶驅動的。

幣安鏈和BSC代幣標準

雖然大多數加密用戶會熟悉以太坊上的ERC20代幣標準,但他們可能不知道幣安鏈和BSC上使用的一些代幣標準,這兩個標準是分開的。

BEP2-幣安鏈代幣標準BEP8-幣安鏈上的迷你BEP2代幣BEP20-BSC代幣標準

美國SEC申請密封簡易判決相關文件,其中包括Hinman演講文件:12月26日消息,針對其與Ripple Labs訴訟案,美國SEC于12月22日提交封存簡易判決文件的動議,要求密封各種信息和文件,其中包括Hinman演講文件。

Hinman演講文件指的是美SEC前公司財務部主任William Hinman在2018年6月Yahoo Finance All Markets Summit活動上發表的演講,據稱他在會上表示ETH不是證券。Ripple認為,這是幫助他們對抗SEC訴訟案的重要證據。

SEC在其最新動議中表示,其使命相比公眾獲取與法院簡易判決結果“無關”文件的權利更重要。它要求從被告的文件中“編輯”任何涉及Hinman演講的文件。該動議還要求封存SEC專家證人和提交聲明的XRP投資者的相關信息,以及反映SEC官員辯論和審議情況的SEC內部文件。(Cointelegraph)[2022/12/26 22:08:02]

BSC的魅力

我們認為,來自BSC的用戶、交易額和TVL的快速增長是由幾個因素造成的。其中之一是注重成本的用戶從以太坊轉移到BSC。這些用戶享受了以太坊的DeFi,但最終因為gas費用居高不下而被排除在外。BSC允許用戶擁有類似的DeFi體驗,但只需要支付交易費用的一小部分。例如,2021年4月14日在PancakeSwap上交換資產的成本約為0.30美元。根據GasNow的交易計算器,在Uniswap上,一筆交易的成本約為33.00美元(gas價格為107gwei)。交易費用節省是顯而易見的。

人們發現BSC有吸引力的另一個原因是,與以太坊DeFi相比,BSC的收益相對較高。以太坊上最受歡迎的DeFi平臺的收益由于流動性挖礦項目終止或縮減,整體水平已從夏季的創紀錄水平下降。由于BSC上的許多DeFi平臺剛剛推出,流動性挖礦獎勵正如火如荼。農民因提供流動性而獲得的代幣收益升值,進一步提高了這里的收益。在我們看來,這是在DeFi上許多以太坊都陷入了持有模式,或者收益甚微的時期。

趙長鵬:幣安已凍結或追回Curve被盜資金的45萬美元:金色財經報道,幣安首席執行官趙長鵬發推稱,幣安已凍結/追回了45萬美元的Curve被盜資金,占黑客攻擊盜取資金的83%。他表示,幣安正在與LE合作,將資金返還給用戶。[2022/8/12 12:20:37]

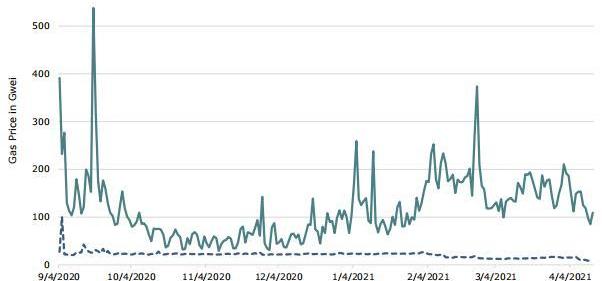

BSCGas價格VSETHGas價格

根據下面的圖1,以太坊gas的價格要比BSC的價格高得多且波動更大。BSCgas價格如此穩定的原因之一是BSC社區在2月份投票決定,由于BNB價格上漲,將gas價格從15gwei降至10gwei。該實例再次證明了幣安和幣安社區在協議中的力量,由于驗證者對收入損失的阻力有限,而BSC能夠降低gas費用。

圖1:BSC和以太坊的gas費但是,通過在幣安控制BNB和BSC網絡的某些方面的情況下,犧牲去中心化來獲得更中心化的區塊鏈,BSC能夠提供這些超低費用,從而吸引大量用戶和開發者到他們的DeFi領域。與以太坊相比,較低的費用是BSC最具吸引力的功能之一,我們將很有趣地看到,2021年4月15日柏林硬分叉和預計2021年夏天實施的EIP-1559將如何影響以太坊的Gas費用。

BSC用戶VSETH用戶

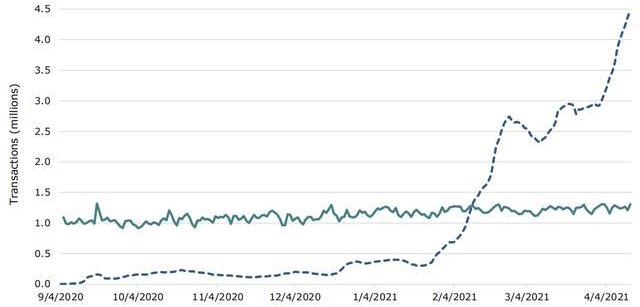

圖2:BSC和ETH上的7天平均唯一活動地址自推出以來,BSC考慮到其獨特的活躍地址(用戶代理),取得了令人矚目的增長。自2020年9月推出以來,BSC的獨特活躍地址已經飆升,可以與以太坊相提并論。根據區塊瀏覽器BscScan的數據,截至2021年4月13日,其7天平均唯一活躍地址總數約為43.5萬個,而以太坊的數據為55.3萬個。BSC的用戶增長大部分出現在2021年第一季度,我們認為這是由于用戶重新對廉價訪問DeFi產生了興趣,以及本季度BSC上推出了更多的DeFi平臺。

俄羅斯聯邦中央銀行:將在2023年底之前制定引入數字盧布的路線圖:金色財經報道,俄羅斯聯邦中央銀行(CBR)第一副主席Olga Skorobogatova在接受塔斯社采訪時表示,CBR將在2023年底之前制定引入數字盧布的路線圖,并最早在2023年4月開始對俄羅斯央行數字貨幣進行測試。Olga Skorobogatova表示,目前有12家銀行將參與試點,且也收到了部分非金融機構的申請。(news.bitcoin)[2022/6/26 1:32:31]

BSC交易量VSETH交易量

BSC在2021年2月達到了拐點,其網絡上的7D平均交易量首次超過了以太坊。鑒于BSC的每日活躍地址(用戶)仍然較少,因此更多的交易表明BSC用戶的交易比以太坊用戶更頻繁。我們認為這是因為在每個網絡上進行交易的成本不同。由于BSC的gas費用非常便宜相對于以太坊,我們相信用戶會更大膽地進行更多交易或進行智能合約交易。

另一個要考慮的因素是網絡利用率。圖3顯示,自2020年9月,以太坊上的7天平均交易量大致持平。這是因為由于對DeFi的持續強勁需求,網絡利用率達到了最高水平,隨之而來的對區塊領域的爭奪導致了如今許多人抱怨的gas費用。因此,網絡上只能發生如此多的交易,這解釋了以太坊交易隨著時間的推移而趨于平穩。事實上,以太坊的網絡使用率在最近幾個月徘徊在98%到99%,根據Etherscan的數據。從2021年4月到4月13日,BSC網絡利用率平均約為48%,這表明它仍有足夠的空間來容納進一步的用戶和交易增長。

圖3:BSC和ETH的7D交易平均值最受歡迎的BSCDapp

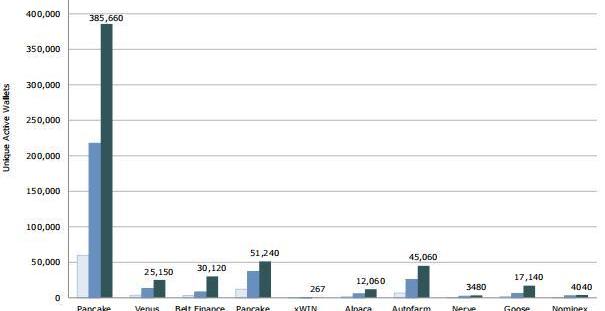

為了了解用戶如何使用BSC,我們分析了來自去中心化應用智能提供商DappRadar的數據。圖4顯示了截至2021年4月14日的過去30天內,DeFi協議panakeswap、PancakeBunny和Autofarm擁有一些唯一的活躍錢包(UAW)。

圖4:BSC上唯一的活躍錢包

我們認為,這些用戶數字令人印象深刻,并強調了我們的論點,即加密參與者主要嘗試使用BSC來使用DeFi應用程序。相對于以太坊DappUAW,值得注意的是,BSC項目吸引了如此多的關注,而許多項目都是相對較新的。

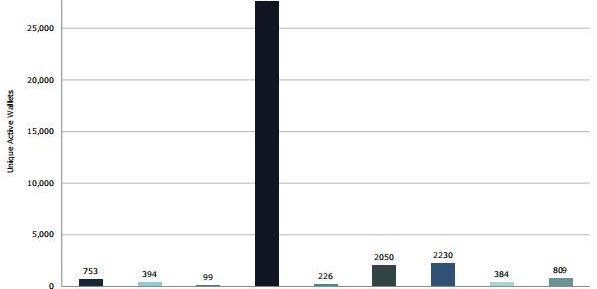

活躍的以太坊DeFi用戶少于TVL的暗示水平

根據DappRadar的數據,截至2021年4月14日,基于領先的以太坊DeFi協議的24小時UAW可能低于其數十億美元的TVL所暗示的水平。在下面的圖5中,我們根據TVL(由DeFiPulse計算)對協議進行了排序。數據顯示,盡管貨幣市場協議Compound、Maker和Aave加起來占以太坊TVL的近50%,但在此期間它們僅代表了一小部分用戶。我們認為,這可能是許多用戶存入了長期流動性,以及一些用戶由于高昂的gas費用而不愿借貸。

在此期間,用戶最多的以太坊DeFi協議是Dex,有超過27,000UAW與Uniswap交互。對我們來說,這表明即使在高gas費的環境下,交易的需求仍然強勁。

圖5:以太坊DeFi協議24小時UAW與相同24小時內的BSCUAW相比,流行的以太坊協議擁有的用戶數量大約約為頂級BSC協議的三分之一。值得注意的是,PancakeSwap在此期間擁有近6萬名用戶,大約是Uniswap的兩倍。因此,雖然以太坊的TVL仍然比BSC多,但顯然BSC在總活躍用戶方面領先。

BSC的TVLVSETH的TVL

總鎖定價值(TVL)是衡量以太坊和BSC的用戶已存入Dapp或智能合約的加密貨幣數量的指標,盡管BSC的增長速度更快,但以太坊和BSC的加密貨幣數量在2021年都在增長。據Defistation的數據,截止2021年4月14日,BSC的TVL約為340億美元,而以太坊的TVL約為570億美元。

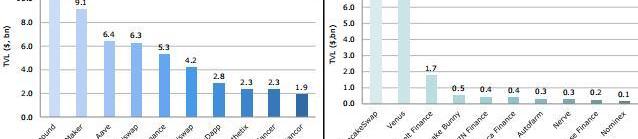

圖6:以太坊DeFi協議TVL和BSC的DeFi一些BSC協議顯示的存款水平與以太坊的最新受歡迎的協議相似。截至2021年4月14日,PancakeSwap的TVL市值為74億美元比其以太坊對手Uniswap(63億美元)更多的TVL。關于穩定幣的貨幣市場協議Venus在BSC的收入也達到了令人印象深刻的68億美元,盡管低于Maker(91億美元),它所對標的協議。我們注意到在協議層面,我們使用來自DefiPulse的數據用于以太坊TVL數據和來自DappRadar的數據用于BSCTVL,因此數據可能不是用同樣的方法計算。無論如何,這個趨勢很明顯——BSC能夠在相對較短的時間內吸引大量資金。然而,BSCTVL是主要集中在兩個協議(PancakeSwap和Venus),所以還有待觀察是否有其他協議會像在以太坊上獲得顯著的吸引力,擁有多個DeFi協議的TVL超過10億美元。我們也注意到TVL只是衡量協議成功與否的一種衡量標準。協議上的高TVL可能是由于他們正在運行的流動性挖礦程序所致,所以TVL可能不是跨協議比較的結果。

BSC和以太坊展望

根據現有數據,我們認為BSC有可能在2021年第二季度在很多方面超過以太坊,例如TVL、用戶和交易。我們相信兩者都會有所增長。但是,隨著投資者繼續追求高于傳統金融的收益率。直到以太坊能夠通過采用L2和其他解決方案來解決其高昂的gas費用(EIP-1559),我們認為許多散戶將更喜歡使用BSC而不是以太坊。然而,我們不認為BSC的普及必然是以犧牲以太坊為代價。以太坊有一個更強大的生態系統,它的許多Dapp和工具均未出現在以太坊上的BSC。此外,其去中心化的結構吸引了了解中心化風險的專業投資者。

圓周率硬幣是特殊的,有幾個原因。它不僅是第一種可以從手機中挖掘的數字貨幣,而且其突破性的技術使挖掘體驗變得豐富、廉價和輕松。盡管如此罕見和不尋常,圓周率目前并不隨處可見.

1900/1/1 0:00:00加密貨幣分析公司Santiment透露,即使在加密貨幣的表現優于更廣泛的加密貨幣市場的時候,交易員現在也非常看好$XRP代幣.

1900/1/1 0:00:00三月快結束了,小結一下本月行業發展有助于發現下輪行情的引擎。 本文會簡述:擼毛,defi,nftfi,gamefi,socialfi,gpt4等幾個板塊的進展概況,可作為后續討論的提綱和思維指導.

1900/1/1 0:00:00比特幣、以太坊價格預測:市場領導者繼續在區間震蕩中移動,營造出橫向趨勢的感覺。然而,技術圖表揭示了這一整合階段的交易機會,以及它如何影響比特幣和以太坊的未來價格.

1900/1/1 0:00:00從商業模式的角度了解DAO還處于早期階段,仍需要不斷試驗,來確定組織和管理我們的最佳方式。其中最大的一個挑戰就是找到一個行得通的商業模式。最開始DAO是從在聊天群組共享銀行賬戶成長起來的.

1900/1/1 0:00:00許多區塊鏈活動圍繞著加密價格投機,但PiNetwork希望用解決問題的實用程序來改變這種敘事。Pi網絡將是公用事業驅動的Hunt Town聯創:幣安Bicasso產品竊取我們在BNB Chain.

1900/1/1 0:00:00