BTC/HKD-0.52%

BTC/HKD-0.52% ETH/HKD-1.26%

ETH/HKD-1.26% LTC/HKD-1.66%

LTC/HKD-1.66% ADA/HKD-2.18%

ADA/HKD-2.18% SOL/HKD-2.12%

SOL/HKD-2.12% XRP/HKD-2.05%

XRP/HKD-2.05%Billions項目組

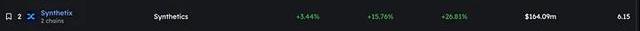

周五大盤閃崩,但SNX依然堅挺,整理錢包時發現還有一些SNX,應該也是去年年底買的,成本價1.5U左右,雖然不是很多,但也算是一筆不錯的收益,因為買的少,也沒有質押,一直躺在交易所;今天就簡要說一下對SNX的看法

SNX是基于以太坊的去中心化合成資產發行協議,可謂是元老級的DEFI協議了,曾經也是風靡整個DEFI圈,現在也是合成資產的龍頭,可能因為合成資產做的好的項目確實不多吧,雖然部署在以太坊和Optimism網絡,主戰場還是以太坊網絡,近期可能因為V3上線的原因,TVL有所增長,當前在以太坊上的TVL排名第18,OP上排名第2;

Microstrategy首席執行官:穩定幣市值將數十上百倍地增長:Microstrategy首席執行官Michael Saylor稱,穩定幣市值將數十上百倍地增長。(金十)[2021/10/30 6:21:02]

核心邏輯:簡單來說就是通過代幣SNX的抵押鑄造不同的合成資產sToken,這些鑄造的合成資產形成不同的債務池供于用戶交易,和GMX的GLP類似,不同的是每一種合成資產都是一個債務池,交易者的對手盤是不同的債務池,GLP則是公共資產池;比如交易者用代幣A換取B,則A債務池中銷毀相應數量債務,B中增加相應數量債務,產生的交易費用為A作為獎勵分給池中的抵押者,價格由第三方預言機Chainlink提供,GMX的模型就是仿照SNX生成的;

孫宇晨:JustSwap今日上線,波場DeFi將成為下一個百倍風口:據最新消息,在499和JustSwap聯合舉辦的JustSwap線上發布會上,波場TRON創始人兼BitTorrent CEO孫宇晨在與Roark Group創始人Sky連線時表示:JustSwap將于8月18日上線。JustSwap是基于波場TRON生態的去中心化交易所,支持所有TRC-20通證,擁有閃兌、無限流動性、便捷、開放和高收益五大優勢。JustSwap是波場All in DeFi的又一力作。波場將打造集錢包、借貸、儲蓄、穩定幣、DEX等于一體的DeFi生態,JUST代幣將作為生態的核心價值載體。投資JUST,等同于投資波場生態中的JustSwap、JustLend等一籃子DeFi產品組合。孫宇晨進一步強調:波場擁有200倍于以太坊的性能,且完全兼容后者,結合自身的PoS共識機制和對DeFi重視,波場DeFi將成為DeFi的下一個風口。[2020/8/18]

項目特點:

Cardano創始人:未來Cardano的去中心化程度要高出比特幣幾百倍:6月4日Cointelegraph中文線上脫口秀系列欄目Focus第四期邀請Cardano創始人Charles Hoskinson 做客。本期對話主題是《五年沉淀,Cardano如何超越以太坊》。

針對主持人Cointelegraph中文聯合創始人兼首席執行官Vadim的提問“很多人認為PoS最大的問題是中心化、缺乏使用場景,您認為PoS機制是未來的發展方向嗎?”,Cardano創始人Charles Hoskinson表示,PoS(權益證明機制)和PoW(工作量證明機制)從區塊打包,到廣播全網,再到驗證方面有很多的相似之處,但是PoW是一個競爭機制,礦工們是以競爭的方式進行挖礦,其缺陷之一就是能源消耗過大。而PoS就是獲得的獎勵和所擁有的權益成正比,要想保證它的公平可持續,需要增添很多復雜的功能和元素。

對于Cardano來說,未來還會進一步的去中心化,從一開始Cardano的去中心化程度就是比特幣的20到30倍,未來去中心化程度要高出比特幣幾百倍,除此之外在能耗上面也相對比特幣有優勢。[2020/6/4]

1.合成資產債務池的模型為交易提供了無線的流動性,交易者可以實現隨時零滑點交易,只需要支付交易費用即可;

Bithumb被盜過程還原:黑客利用百倍交易費不計成本加速轉賬,疑似已累計轉移1900BTC:Chaindigg通過對Bithumb比特幣流向分析發現,從19日23點07分,黑客利用其已經掌握的Bithumb熱錢包地址私鑰,將Bithumb熱錢包中的比特幣不斷轉移至自己不同的錢包地址。為了加快交易速度,使交易盡快得到確認,黑客將每一筆轉賬交易的交易Fee都設置為0.1BTC,較正常交易Fee高出百倍。半小時后,Bithumb察覺了其熱錢包動向的異常行為。自此,Bithumb與黑客的數字資產轉移競賽拉開序幕。但由于黑客不計成本,礦工在對同一個地址中的比特幣進行交易時,會優先確認交易Fee高的交易,因此,黑客占得絕對先機。截止20日15點45分,疑似黑客已經累計從Bithumb轉移1900BTC。[2018/6/20]

2.合成資產的多樣性,理論上合成資產可以是指任何有可靠價格來源的東西,除了BTC或ETH之類的加密貨幣,也可以是黃金白銀之類的商品和美元,歐元之類的法定貨幣,如此,交易員邊可以接觸到鏈上不存在的某些資產;但這些資產并沒有儲備,交易者僅是通過智能合約跟蹤資產價格獲得了相應資產的敞口,是一種無需實際擁有資產即可獲得資產價格敞口的方式;

3.Synthetix鑄造的合成資產采用的是超額抵押,也就是說,每一項合成資產的抵押價值會大于其本身所代表的價值,比如以SNX:sUSD=4:1的比例鑄造sUSD,每個債務池都需要保持一定的抵押比率,該比率由治理決定,旨在確保有足夠的抵押品,在大市場崩盤等異常事件期間,系統也不會出現赤字;

4.原子交換,原子交換是Synthetix在2021年發布的功能,允許用戶通過Chianlink和UniswapV3的組合對合成資產進行定價,原子交換的核心原理是Synthetix在Curve上建立sBTC、sETH、sUSD的流動性池,當綜合交易成本低時,1inch會選擇Synthetix鏈路,實現低第成本的交換;

5.通過onchain的方式復制CEX的衍生品功能,無需購買相應合約,直接購買風險資產就可在鏈上做多或者做空;

6.SNX質押者獎勵,SNX質押這除了獲取100%交易費用,還會獲得SNX通脹產生的SNX獎勵

任何項目都是相對的,存在優勢的同時也存在風險

1.Synthetix的價格目前是通過Chainlink來提供,會面臨第三方的預言機風險;

2.SynthetixV3版本雖然對債務池機制進行了優化,還添加了支持除SNX外的資產抵押,但更新進度緩慢,完成時間尚不能確定

3.Synthetix的機制相對較為復雜,對用戶體驗不是很友好

4.Synthetix的超額抵押限制了用戶的資金利用率,如果市場整體上行,收益率較高的情況下用戶可能會直接在市場購買標的資產,或者去其他高收益平臺

5.Synthetix相比GMX和DYDX,是三者之中交易費率最高的,會對交易者的交易體驗造成一定影響

6.由于synths與現實資產掛鉤,可能會面臨較大的監管壓力

雖然存在一定的風險,但Synthetix一路走來,整體的項目邏輯感很強,項目的發展更加沉穩,具有龍頭氣質,尤其是V3版本完成更新之后,多重抵押品的邏輯為協議的可持續性和發展空間擴大了上限,針對機制的復雜性給用戶帶來的體驗問題,相信項目方也會在V3版本進行簡化,作為投資,SNX絕對是未來值得投資的標的之一;SNX作為底層協議,自己并沒有開發應用,因此除了SNX,其生態項目代幣也可以持續關注,一旦SNX實現大幅度的跨越,生態項目代幣同樣有機會拉升;

$KWENTA:Kwenta是為了優化Synthetix流動性解決方案的用戶體驗而創建的去中心化交易所,同樣在以太坊和Optimism上運行,沒有交易對限制,也沒有必要的賬戶設置或托管,除了現貨交易,還上線了永續期貨交易;

$LYRA:Lyra是一個基于Optimism原生的算法期權平臺,解決了去中心化期權更好的定價和更好的流動性提供者(LP)保護的問題,Lyra上需要sUSD,Polynominal、dHedge等產品的交易都直接或間接為Synthetix的流動性提供了支持;

$THALES:基于Synthetix生態的二元期權與預測平臺,使用sUSD作為其整個協議的面額代幣;

$DHT:dHedge是一個建立在Synthetix之上的資產管理協議,其投資池利用整個Synthetix的產品堆棧;

最后:

歡迎私信進交流群!

感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

近年來,加密貨幣行業經歷了巨大的增長。然而,在它包含的龐大而復雜的項目的復雜性中,PiNetwork作為一個引人注目的參賽者出現了.

1900/1/1 0:00:00加密貨幣市場已經成為一個變幻莫測的戰場,但在這一片混亂中,有一個項目脫穎而出,成為另一個方向的明星。PiNetwork以其革命性的雄心和對社區的關注,獲得了世界各地先驅者的關注.

1900/1/1 0:00:00作為一個忠實的Pi先鋒,我曾經有機會觀察許多人在PiNetwork上進行挖掘。然而,要說一個人最多能挖到多少Pi幣,這取決于許多因素,包括但不限于他們的挖掘策略、技術能力、可用時間和網絡速度.

1900/1/1 0:00:00Pi欠條,隨著新一周的開始,交易員和投資者都經歷了價格的小幅下跌。Pi上市的主要集中交易所報告其借據價格下降了-2.75%,標志著這種有前途的加密貨幣的價值發生了值得注意的變化.

1900/1/1 0:00:00在加密貨幣不斷發展的過程中,PiNetwork成為一個很有前途的競爭對手。基于去中心化的愿景,Pi旨在創建一個數字貨幣生態系統,無需銀行或政府等中央中介機構即可運行.

1900/1/1 0:00:00在PiNetwork這個網絡中,KYC驗證者扮演著非常重要的角色,他們負責驗證并確保網絡用戶身份的真實性和合法性.

1900/1/1 0:00:00