BTC/HKD-0.48%

BTC/HKD-0.48% ETH/HKD-2.24%

ETH/HKD-2.24% LTC/HKD-2.63%

LTC/HKD-2.63% ADA/HKD-0.38%

ADA/HKD-0.38% SOL/HKD-1.71%

SOL/HKD-1.71% XRP/HKD-2.71%

XRP/HKD-2.71%眾所周知,比特幣是一種高波動性資產。然而當前比特幣市場波動性正在被極度壓縮。這究竟是因為比特幣已經失去了高波動性,還是因為市場被錯誤定價?

摘要

? 眾所周知,比特幣價格的波動一向非常劇烈,而當前市場下的比特幣波動范圍正在被極度壓縮,比當前價格區間幅度還要小的交易日在歷史上僅占不到5%。

? 期貨市場表現平平,BTC 和 ETH 的交易量雙雙創下歷史低點,期現套利收益率為 5.3%,略高于無風險利率。

? 當前期權市場的隱含波動率大幅下跌,達歷史低點,甚至不到2021-2022年基線的一半。

? 看跌/看漲期權比率和 25% Delta skew 指標均處于歷史低點,表明期權市場下,看漲期權需求大幅增加,而看跌期權的定價表明其未來波動性非常小。

橫盤信號

當前 BTC 現貨價格處于多個業界廣泛使用的長期移動平均線(111D、200D、365D 和 200W)上方。這些平均值分布在最低 23,300 美元 (200DMA) 到最高 28,500 美元 (111DMA)之間。下圖還顯示了在過去兩個周期中,與當前情況類似的時期,而這些時期往往與宏觀上升趨勢相對應。

圖1:長期移動平均價格模型

火幣行情播報 | BTC日內高位橫盤,或為上漲行情中繼:據火幣行情顯示,BTC日內在15600USDT一線橫盤整理。一小時級別來看,昨夜快速突破前期上升通道的上沿,形成了新的上升趨勢,日內可能由于前期獲利盤的拋壓所致,造成了一定的波動,目前在高點形成了短時橫盤整理態勢,上升形態仍很強勢,這波整理可能是上漲行情的中繼。截至18:30,火幣平臺的主流幣的具體表現如下:[2020/11/6 11:52:41]

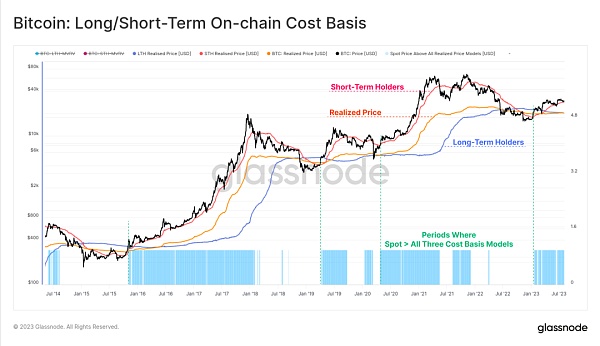

已實現價格模型也是這樣的情況,我們可以用三種不同的群體的基礎成本來搭建模型:

黃色:整體市場(已實現價格)。

紅色:短期持有者(持有Token不超過 155 天)。

藍色:長期持有者(持有Token超過 155 天)。

現貨價格也高于這三種群體的已實現價格,與上文中均高于長期移動平均價格的情況一致。

圖2:長期/短期持有者鏈上基礎成本

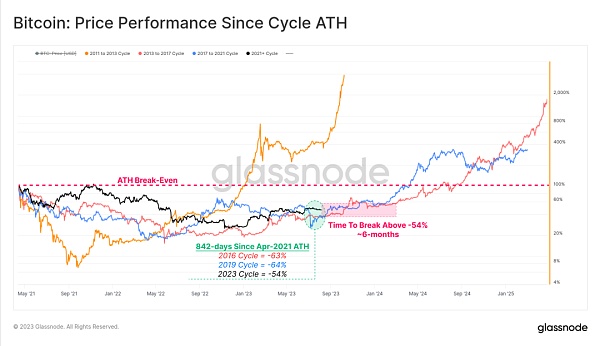

從2021年4月達牛市峰值至今,已經過去了約842天。2023 年的市場復蘇情況上比前兩個周期要好一些,僅比牛市峰值低54%,而歷史平均水平為 64%。

我們還注意到,2015-2016年和 2019-2020年周期中,在市場加速突破 54% 的回撤水平之前,都經歷了 6 個月的盤整,這也許預示了未來可能會出現的橫盤期。

火幣行情播報丨BTC 縮量橫盤震蕩 警惕畫門行情:據火幣行情顯示,比特幣昨夜晚間小幅回調,基本反包了外部消息帶來的短時行情。最低下探至11305.46USDT。隨后小幅反彈回到了11400USDT一線上方。近期來看合規類型的投資者隨著各種合規產品逐步推出,也會少量配置一些數字貨幣資產組合。因此在外部市場出現一定的消息的時候都會引起主流加密數字貨幣資產的波動,但是目前來看影響還是非常有限的,很難驅動主要行情,因此這波上升趨勢多方動能并不足,警惕橫盤后的畫門行情。截至10:00,主流幣的具體表現如下:[2020/10/14]

圖3:牛市峰值以來的價格表現

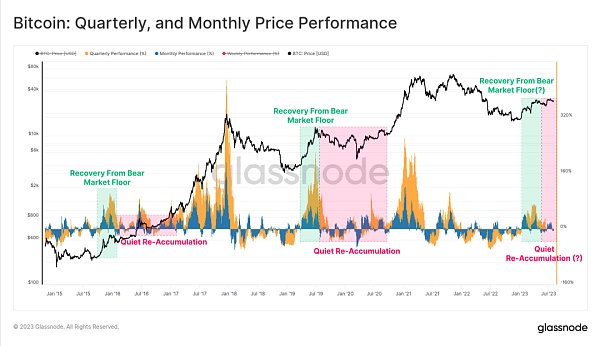

在今年年初的市場熱度散去后,比特幣的季度和月度價格表現均已降溫。這一階段與之前周期也有很多相似之處。在之前的周期中,最初的底部反彈都非常強勁,但隨后會持續很長一段時間的盤整。

這一時期通常被分析師們稱為重新積累期。

圖4:季度和月度價格表現

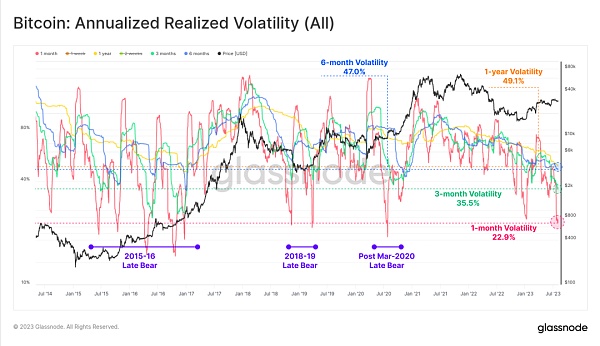

比特幣波動大幅收窄

比特幣的1個月、3個月、6個月、1年窗口的實際波動性在 2023 年大幅下降,達到多年低點,其中1年期窗口波動性最高。這也是 2016 年 12 月以來,1年期窗口波動性的最低水平。這是下列第四個此類極端波動壓縮時期:

火幣行情播報 | BTC日內橫盤,晚間可能再次回調:據火幣行情顯示,比特幣日內于11,830一線持續橫盤,日內成交量持續萎縮,晚間開始小幅下探,成交量并沒有放大。比特幣近期突破后走出一波回調的走勢,回調幅度很大,回調后逐步筑底以后,并沒有出現大幅反彈行情,反而持續橫盤。這波反彈反而有點像回調行情的中繼,如果進一步跌破,可能會出現更大級別行情的翻轉。 截至18:30,火幣平臺的主流幣的具體表現如下:[2020/8/21]

2015年末,2016年初,市場進行重新積累階段;

2018 年末,市場在 11 月大幅拋售之后徹底進入了熊市。隨后便迎來了 2019 年 4 月的復蘇反彈,在三個月內比特幣價格從 4,000 美元上漲至 14,000 美元;

2020 年 3 月后,市場進入盤整期;

2022 年年底,市場逐漸消化了 FTX 的崩盤。

圖5:年度已實現波動率

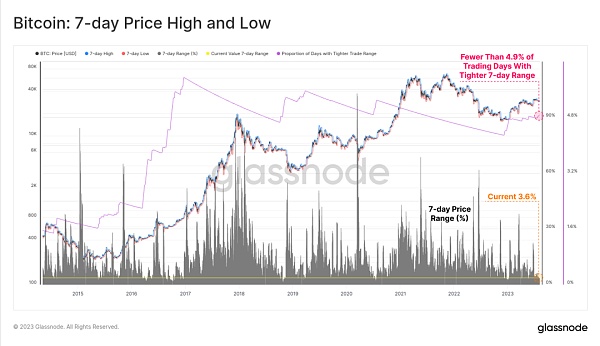

上周,7 天內價格區間的高點和低點僅相差 3.6%,歷史上,只有 4.8% 的交易日低于該值。

圖6: 7天價格高點和低點

分析 | 高位橫盤震蕩,市場面臨擇向:根據標準共識,目前市場情緒良好,成交額方面處于高位波動狀態,表明新增資金并未大幅離場,在回調需求不斷增加的情況下,市場如期回調,目前市場整體還處于波段震蕩階段。BTC 處于高位窄幅震蕩,支撐區間再次上移。雖價格方面呈階梯形下降,但下跌空間空間有限,資金封低買入意愿強烈。[2019/5/24]

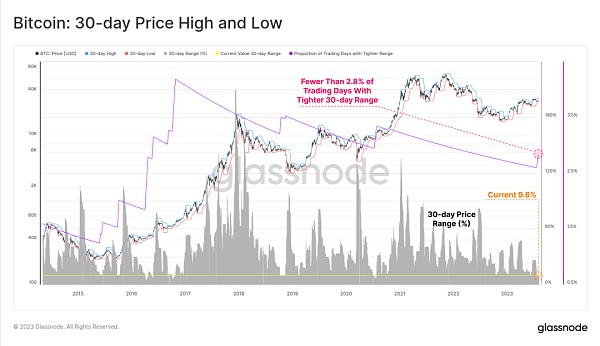

30 天價格區間寬幅也同樣狹窄,上個月比特幣價格高點和低點僅相差 9.8%,而歷史上只有 2.8%的月度價格區間寬幅低于9.8%。對于比特幣來說,這種程度的橫盤和低波動是極為罕見的。

圖7:30天價格高點和低點

衍生品市場同樣平靜

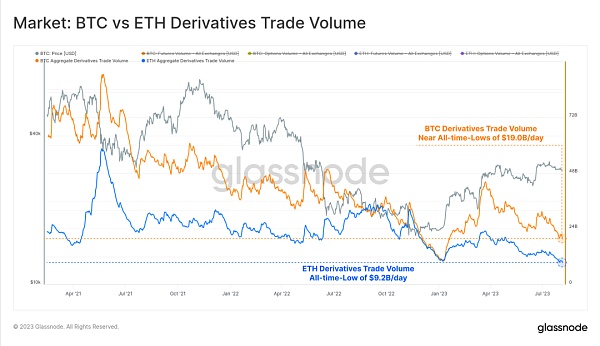

這種沉寂的狀態在 BTC 和 ETH 的衍生品市場上也很明顯。以太坊和比特幣這兩種資產的期貨和期權總交易量分別處于或接近歷史低點。

當前 BTC 市場的衍生品交易總額為190億美元/天,而 ETH 市場的衍生品交易總額僅為92億美元/天,創下了 2023 年 1 月以來新低。

圖8: BTC vs ETH 衍生品交易額

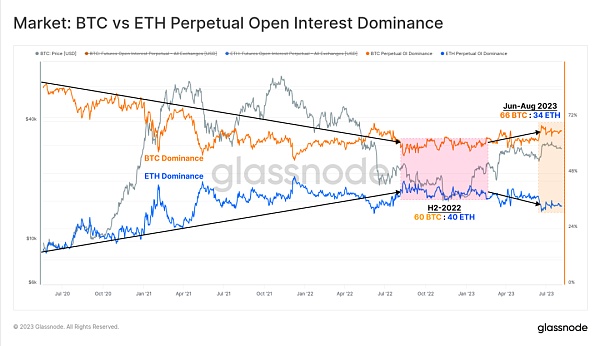

最近,投資者也紛紛保持著相對避險的態度,期貨市場中,比特幣占比緩慢走高。

分析 | 金色盤面:BTC/USDT 橫盤震蕩 多空膠著:金色盤面綜合分析:BTC/USDT橫盤了一天,目前2小時的MACD已經拐頭,如果夜盤向上突破6200,有望形成多頭買入信號。我們從圖表看,這里價格已經逼近中軌,多空大戰一觸即發。而從時間周期看,之前2次跳水后的橫盤都有3天多的時間,而這次在2天內出現了2次跳水,屬于異常走勢,加上MACD出現底背離,有必要引起重視,多頭壓抑已久的做多能力不可小視。如果這反彈失敗,空頭大概率也要等到明天才會發動攻勢,畢竟持續長陰消耗太多能量。[2018/8/12]

2021-2022 年期間,相對于比特幣來說,以太坊期貨市場的交易量和持倉量均穩步增長,并在 2022 年下半年達到 60 BTC : 40 ETH 的峰值。

而在2023年,形勢發生了轉變,比特幣逐漸占據上風。市場流動性減少以及風險偏好下降推動了風險曲線上升。

圖9:BTC vs ETH 永續期貨合約未平倉量占比

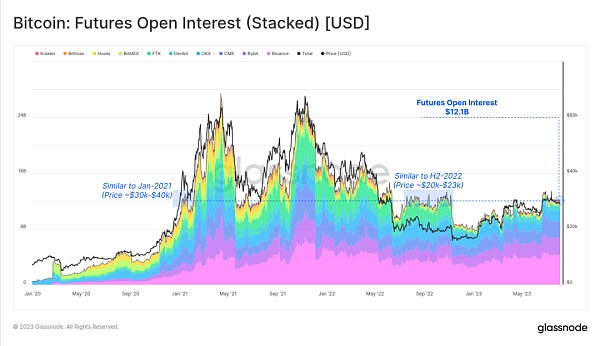

上個月,期貨市場上的比特幣與以太坊持倉量相對持平,為121億美元。和2022年下半年的情況差不多,當時比特幣價格比現在低約 30%, FTX 也沒有暴雷。也與 2021 年 1 月上漲期間類似,當時比特幣價格上漲了 30%,市場還不太成熟。

圖10:期貨未平倉合約(質押)

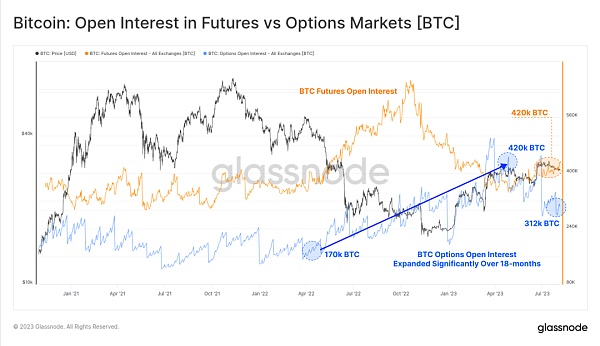

相比之下,期權市場的主導地位顯著上升,未平倉合約在過去 12 個月中增加了一倍多。就持倉量規模而言,目前期權市場與期貨市場相當。

另一方面,自 2022 年底(FTX 暴雷)以來,期貨持倉量一直在穩步下降,僅在 2023 年略有增長。

圖11:期貨市場和期權市場的未平倉量

期貨市場看漲趨勢強烈

由于期貨市場的交易額很少,市場活躍度也相當低,投資者的目光都聚焦在確定哪些機會可以讓數字資產衍生品領域重新活躍。

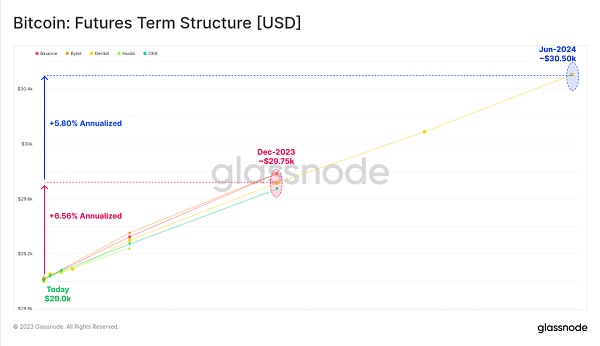

在期貨市場中,期限結構(零息債券收益率曲線)表明通過期現套利(利用期貨市場和現貨市場的價格差異,低買高賣獲得收益)可獲得 5.8% 至 6.6% 的年化收益率。不過,這僅比短期美國國債或貨幣市場基金的收益率略有增長。

圖12:期貨期限結構

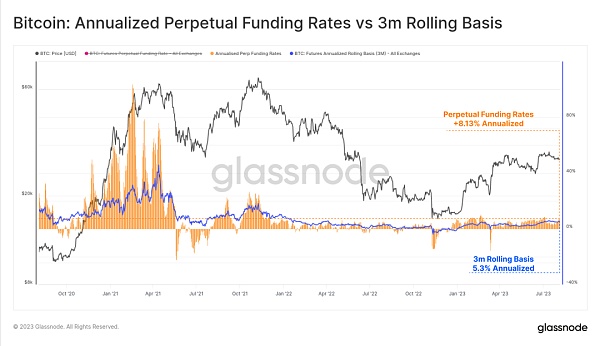

永續掉期市場是最具流動性的加密資產衍生品交易市場,交易者和做市商可以鎖定融資利率以對期貨和現貨價格進行套利。這種期現套利的波動性更大,目前的年化收益率為 8.13%,對投資者來說具有極大的吸引力。

另外,自 1 月份以來,融資利率持續上漲,可以看出2022 年底以來市場情緒發生了明顯轉變。

圖13:永續基金年利率 vs 3個月滾動利率

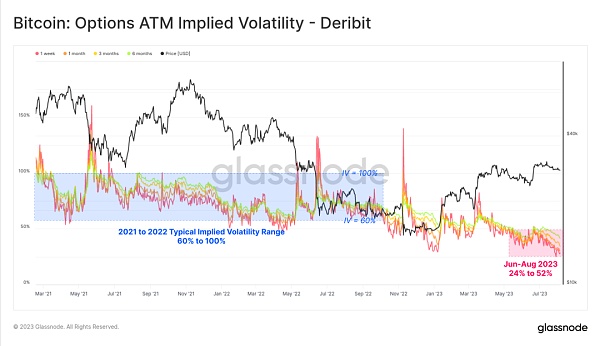

再繼續看期權市場,當前市場波動率已經被壓縮到極低了,所有合約到期日的隱含波動率都跌至歷史低點。

比特幣市場的波動性是非常大的,2021-2022年期權交易的隱含波動率基本在 60% 到 100% 之間浮動。然而目前,期權市場的波動性溢價達到歷史低點,隱含波動率介于 24% 至 52% 之間,不到長期基線的一半。

圖14:當前期權隱含波動率

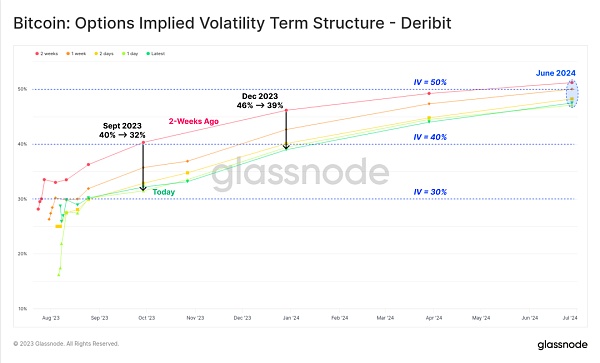

從下方隱含波動率的期限結構可以看到,過去兩周,波動性溢價迅速收縮,到期日為2023年12 月的期權合約的隱含波動率從 46% 下降至 39%。到期日為 2024 年 6 月的期權合約的波動率溢價略高于 50%,處于歷史低位。

圖15:期權隱含波動率期限結構

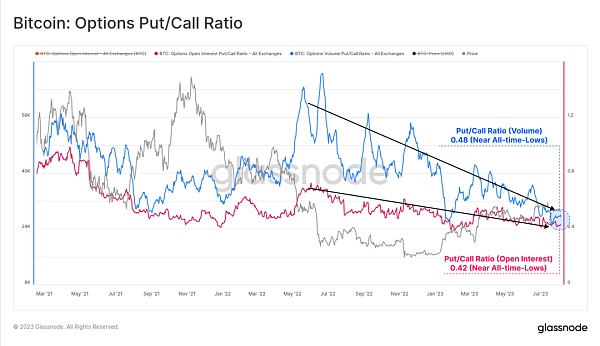

看跌/看漲期權的交易額和持倉量比率均處于或接近歷史低點,分別為 0.42 和 0.48。這表明市場主要還是看漲,看漲期權的需求仍占據主導地位。

圖16:看跌/看漲期權比率

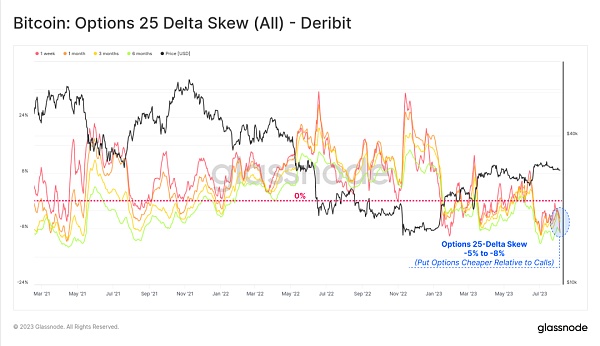

因此,相對于看漲期權,看跌期權越來越便宜,25%Delta Skew(25% Delta Skew 計算為 25% Delta 看跌期權的隱含波動率和 25% Delta 看漲期權的隱含波動率之間的差異)指標創下歷史新低。總的來說,這表明目前期權市場和期貨市場規模相當,期權市場隱含波動率處于歷史低位。

然而,由于歷史上僅有不到 5% 的交易日小于當前比特幣的價格區間寬幅,這究竟是比特幣已經擺脫了之前人們對它高波動的固有印象?還是比特幣被錯誤定價的結果?

圖17:期權25% Delta Skew指標

總結

我們很少會聽到有人說比特幣是一種價格穩定的資產,大家都認為比特幣是一種高波動性的資產,因此目前每月比特幣價格浮動不超過10%這一現象就格外讓人詫異。可以說,這是有史以來比特幣波動性最低的一段時間。

期現套利收益率介于 5.3% 至 8.1% 之間,略高于美國短期國債的無風險利率。期權市場的隱含波動率溢價處于歷史最低水平,看跌期權的需求最為寡淡。

達瓴智庫

企業專欄

閱讀更多

金色財經 善歐巴

元宇宙Lab

比推 Bitpush News

作者:香港科技大學副校長兼香港Web3.0協會首席科學顧問汪揚,香港科技大學博士生文一舟在上一篇文章《提議香港發行以外匯儲備背書的港元穩定幣》中,我們提倡引入以港元為基礎的穩定幣(HKDG).

1900/1/1 0:00:00撰文:Yiping,IOSG Ventures隨著大語言模型(LLM)日益蓬勃,我們看見不少項目正在將人工智能(AI)和區塊鏈融合.

1900/1/1 0:00:00增長最快的穩定幣是什么?不是crvUSD,也不是GHO,而是First Digital Labs發行的FDUSD.

1900/1/1 0:00:00自2016年比特幣永續合約首次推出后,永續合約市場在整個加密貨幣領域的增長就變的一發不可收拾。到2023年,永續合約的市場潛力逐步擴大,完全碾壓了加密貨幣現貨市場.

1900/1/1 0:00:00作者:比推BitpushNews Mary LiuDune數據顯示,在 MakerDAO 將 DAI 儲蓄率 (DSR) 從 3.3% 提高到 8% 后.

1900/1/1 0:00:00作者:Gabriel Bearlz;編譯:Luffy,Foresight Newsfriend.tech(FT)不是 SocialFi 的一個有趣用例,而是偽裝成「社會實驗」的龐氏經濟.

1900/1/1 0:00:00