BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD+0.64%

ETH/HKD+0.64% LTC/HKD-1%

LTC/HKD-1% ADA/HKD-1.59%

ADA/HKD-1.59% SOL/HKD+1.21%

SOL/HKD+1.21% XRP/HKD-1.52%

XRP/HKD-1.52%近期推出的UniswapX目前處于opt in beta版本狀態,預計Uniswap X會發揮全鏈路由的功能,對現有的聚合器以及跨鏈橋賽道產生結構性影響。目前市場認為最直接的影響是從卷費率的賽道即聚合器市場(如1inch, Cowswap等)虹吸交易量,1inch在UniswapX推出后價格有較大下調。

UniswapX本質上是一個基于荷蘭式拍賣的非托管交易協議。協議允許第三方Filler執行交易(做taker),Filler可以是鏈上鏈下的流動性提供者,比如做市商、MEV搜索者、DEX等。 Filler間的競爭通過荷蘭拍來實現,即一種參數化荷蘭式訂單起始價格的方式。荷蘭拍的起始價格通過RFQ,一個鏈下的詢價系統,對一些Filler進行投票(為了將訂單路由到鏈上流動性池,做市商將受到激勵使用私人交易中繼)。同時為了激勵Filler網絡提供最優惠的價格,UniswapX允許訂單指定一個Filler,在短暫的時間內獨享填充訂單的權利,之后荷蘭式拍賣開始,任何Filler都可以執行訂單。RFQ+荷蘭拍這種模式Cowswap的Coincident of Wants很早就已經實現,1inch Fusion在去年也實現了集成專業做市商鏈下訂單匹配的功能,UniswapX選擇集成專業做市商的方式結合后期V4組合性,令市場的多元化選擇更多。

UniswapX的優化和解決的問題

(1) MEV收益內置化,一部分補貼給swapper(以更低成交價的方式),一部分被Filler獲得,利潤還給用戶;

(2) 鏈下簽署交易,對散戶友好,Filler會在優化gas費和優化實際交換之間進行綜合計算,利用這種復雜性進行計算,以產生最佳結果。在跨很多池子交易不需要付那么多次gas fee,不需要原生的gas token就可以交易;交易失敗也不需要gas;

DEX平臺在2021的交易量達到1萬億美元,Uniswap以71%份額占比領先:12月24日消息, The Block Research發布的一份報告顯示,DEX平臺在2021的交易量達到1萬億美元。在過去的7天里,基于以太坊的DEX平臺處理了210億美元,Uniswap交易量占據了當今所有基于以太坊的DEX交易量的71%。(bitcoin)[2021/12/24 8:01:53]

(3) 滿足跨鏈交易需求。

一些詬病:

(1) 一些路徑單一的幣種可能實際在普通模式下已經是最大池的最優價,使用UniswapX或許被重復收費,并不一定省錢;

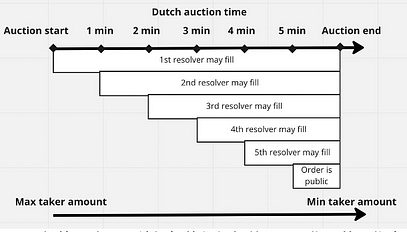

(2) 荷蘭拍內生交易速度有一定延遲(見下圖),這樣會導致市場價格波動造成損失,或是Filler等待價格下降后再進行交易(UniswapX采用聲望系統期望解決這個問題);

(3) Filler的RFQ模式相對不去中心化。

荷蘭拍流程圖

UniswapX和1inch Fusion在實現用戶交易費用優化方面原理相同,但UniswapX更permissionless, 沒有1inch的白名單制度。

對于用戶而言,1inch Fusion模式看起來是一次普通的swap交換,但從技術上來看,Fusion實際上是通過限價訂單的模式實現的,體現在價格匯率由第三方稱為 “Solver解算器”(和UniswapX中的Filler類似)進行填充。訂單的交換率會從初始匯率逐漸降低到更小的金額(荷蘭拍賣方式),直到Solver有利可圖地填充該訂單。多個Solver競爭該訂單,以確保在匯率降至最小回報金額之前將其填滿。以下是Solver獲取利潤的一些機會:

荷蘭拍賣不斷降低訂單匯率;

ETP發行人Valour在法蘭克福證券交易所上市Uniswap ETP:10月26日消息,總部位于蘇黎世的交易所交易產品(ETP)發行人Valour宣布推出一款全支持投資產品,以增加對Uniswap原生代幣UNI的敞口。UNI代幣作為Valour Uniswap ETP產品的基礎資產,可作為全支持的被動投資產品。該Uniswap ETP已在法蘭克福證券交易所(Boerse Frankfurt Zertifikate AG)上市。(Cointelegraph)[2021/10/26 20:58:22]

在填充匹配訂單時節省gas費用;

由于批量填充而節省gas費用。

UniswapX 的Filler也是通過上述的幾種途徑獲得的利潤,此外,Filler除了與 Uniswap v1、v2、v3 以及啟動后的 v4 競爭,Filler之間的相互競爭可以給用戶提供更好的價格。

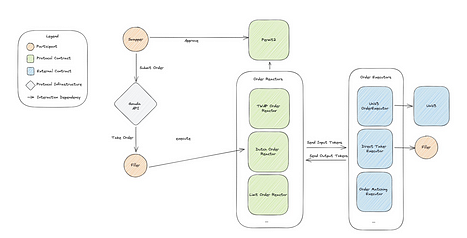

UniswapX交易流程圖

在這個過程中,交易提交給Reactor Contract由Filler支付gas,如果交易失敗,gas損失將由Filler承擔。盡管gas最終會體現到用戶的交易價格中,但是用戶不再需要大量的gas token,只需要少量的gas來完成一開始的授權。價格競爭、減少MEV損失、降低gas,這些最終都會體現為用戶交易時擁有更好的價格。

引入無需準入的Filler網絡,Filler選擇各類Reactor進行結算,通過拍賣一個batch完成交易,mempool保密等多種方式在某種程度上實現對用戶的MEV保護,用戶成為了MEV收益的分享者。

先簡要介紹一下MEV是如何發生的,MEV(Maximal Extractable Value)是指在交易過程中,礦工或其他交易者通過優先處理交易、重新排序交易順序或選擇性地包含或排除交易,從中獲得的最大可提取價值。MEV是由區塊鏈的交易序列性質和共識機制引起的現象。

數據:Axie infinity和Uniswap V3燃燒ETH數量均突破1萬枚:9月22日消息,據ultrasound.money數據,Axie infinity和Uniswap V3燃燒ETH數量均突破1萬枚,分別位居以太坊燃燒榜第5位和第6位。[2021/9/22 16:57:38]

以CoW Swap為例,CoWSwap使用幾種協議來匹配訂單以避免夾層攻擊。關于Cowswap 2022年的一些MEV保護數據如下:2022年,大約有1.9K次夾層攻擊針對CoW Swap交易。與239K筆交易相比,夾層攻擊只占CoWSwap總交易量的約0.8%。夾層攻擊從CoW Swap的Solver中提取了約130萬美元。與CoW Swap總費用收入855萬美元相比,夾層攻擊僅占約1.5%。通過CoWSwap,受到攻擊的交易百分比比Uniswap或Curve中總夾層攻擊百分比低一個數量級。此外,與其他去中心化交易所相比,CoW Swap批量價值受到攻擊的交易量僅占總交易量的0.7%,也低一個數量級。

目前來看,受攻擊最嚴重的合約是Uniswap V3和Uniswap V2。UniswapX是用來解決這個問題的一個協議。如果有更好的定價方式和資源,人們肯定會傾向選擇他們,即隨著時間的推移更多的交易量會從uniswap原先版本轉移到uniswapx上

在UniswapX的使用中,交易者首先通過簽名授權給Permits,以提供轉移代幣的權利。這個過程需要支付一定的gas代幣費用。接下來,交易者需要簽名明確一些交易參數包括輸入的代幣種類和數量,輸出的代幣種類和數量等,并授權給Reactor Contract(用來結算的相關合約)用于花費代幣。Filler之間進行競爭進行訂單的爭奪,獲勝的Filler會將批量交易提交給Reactor Contract。Reactor Contract調用Executor Contract執行交易。Executor Contract從Filler那里獲取輸出代幣并將其發送給交易者。Reactor Contract檢查交易的執行結果是否與提交的交易參數一致并進行結算。

聚幣JFI流動性挖礦在Uniswap上線首日 JFI價格達2.25U:據官方消息,聚幣Jubi DeFi于9月30日19:00(UTC+8)開啟JFI流動性挖礦,上線2小時內,JFI在Uniswap價格已達2.25U。JFI流動性挖礦上線后,聚幣平臺JFI價格上漲20%,當前價格1.736USDT。

JFI是JuFi(聚幣金融)的治理代幣,用于社區管理和生態發展建設。JFI發行總量21,000,000枚,10萬枚已通過空投發放,90萬枚現已全數銷毀。其余2000萬枚中一半通過質押JT挖礦產生,另一半通過去中心化流動性挖礦產生。目前,JFI流通量僅10萬枚,JFI流動性頭礦收益率達161106.9%。[2020/9/30]

在這個過程中,交易者直接與Filler進行交易,攻擊者缺少了進行MEV套利的機會,即使發生MEV攻擊(Filler也可能就是MEV searcher),收益在某種程度上說是與交易者共享的。

在UniswapX的場景中,通過拍賣,價格隨時間衰減,這一過程中只要有人認為包含這筆交易有利可圖,他們就會提交拍賣,在容忍度觸底之前訂單已經成交,此時訂單已經獲利。這樣套利者就不會像以前一樣,在交易標的上進行搶先交易。這個系統的可以確保某人在第一個有利可圖的機會出現時,就完成訂單,這本身就是MEV保護機制。又比如,如果同時有一堆交易在鏈下,那么一個提交者就可以發現所有的交易,并同時完成所有的交易 — — 這就意味著在整個周期的早期他們就會提交訂單。在價格拍賣中,你拍賣的越早,價格越高,價值泄露越少。

UniswapX協議可以擴展支持跨鏈交易,其中交易者可以在源鏈上交易他們持有的資產,以獲取目標鏈上的所需資產。鏈下簽署的訂單,不僅解決了池的復雜性問題,還解決了橋接的復雜性問題。復雜性都被相同的服務提供商、相同的提交者解決。

UniswapX跨鏈實現以下功能

(1) 快速交換-只要兩個區塊鏈之間存在消息傳遞橋梁,UniswapX可以在任意兩個鏈之間提供快速的資產交換;

鏈上云已于今日12:00上線UNI-USDT幣對交易:據官方消息,鏈上ChainUP旗下的鏈上云平臺已于今日12:00上線UNI-USDT幣對交易,日內最高漲幅已突破15%。鏈上云將持續關注優質項目,為交易所客戶提供全方位的服務和運營工具。

據悉,鏈上云平臺是首家設立波卡生態交易專區功能模塊的交易系統技術提供商。[2020/9/17]

(2) 簡化操作-交換和橋接被合并為一個單一的操作,消除了用戶直接與橋梁交互、維護各鏈上的gas代幣或等待結算延遲的需求;

(3) 快速退出-UniswapX可以實現從二層鏈到其母鏈的幾乎即時退出;

(4) 本地資產交換-交易者可以指定在目標鏈上接收本地或規范化的資產,而不是橋接的資產。例如,在主網上的ETH可以直接與Avalanche鏈上的AVAX交換;

(5) 最小化被動橋風險-交易者在交換本地資產時不承擔任何與橋接相關的風險,而Filler僅在通過橋接在鏈之間重新平衡時承擔橋風險。

跨鏈UniswapX協議的簡化版本:

交易者簽署一個鏈下訂單,除了與單鏈訂單相同的參數外,還包括以下附加參數:

(1) 結算預言機:一個單向預言機,可以證明某個目標鏈上事件的發生。可以是母鏈和二層鏈之間的規范橋接、輕客戶端橋接或第三方橋接。

(2) 填充期限:訂單必須在目標鏈上填充之前完成。

(3) Filler保證金額和資產:Filler必須在源鏈上存入的保證金。

(4) 證明期限:Filler必須在源鏈上提供填充證明之前的時間。

交易者的訂單通過Filler網絡傳播,Filler競爭執行該訂單,并將訂單與交易者的資金和Filler保證金一起提交給源鏈上的反應器合約。Filler通過在目標鏈上轉移交易者所需的資產來填充訂單。目標鏈上的反應器合約記錄了在指定截止日期之前填充的訂單,并通過結算預言機向源鏈上的反應器合約傳遞消息,確認交易者訂單的履行。然后,交易者的資產和保證金會在源鏈上釋放給Filler。如果Filler在證明期限之前未能執行訂單,交易者將從源鏈上的反應器合約中收回他們的輸入資產和Filler的保證金。

Optimistic cross-chain協議可以解決某些結算預言機可能過于緩慢或昂貴的問題。在Optimistic cross-chain協議中,Filler完成目標鏈上的訂單,如果沒有人在挑戰期限對訂單填充進行挑戰,Filler將在源鏈上收到交易者的資金和Filler保證金。任何人都可以在挑戰期限到期之前使用源鏈上的反應器合約對填充進行挑戰。如果Filler能夠在證明期限之前提供有效的填充證明,他們會收到挑戰者的保證金。如果Filler未能提供有效證據,Filler的保證金將分配給挑戰者和交易者,并且交易者的資金將在源鏈上退還給他們。

Hayden Adams認為在未來,大多數資產都存在于它們的起源鏈上,或者在它們最安全的鏈上,或者在它們最典型的資產鏈上,而不是橋接上。也就是,如果提交者進行跨鏈交換,他們獲得代幣一定是在代幣的原生鏈上獲得的。這樣一來,橋接的使用似乎真的降到了最低,與其說跨鏈橋是資產的橋接,不如說在這個模型中,跨鏈橋只是用來傳遞最后的信息。甚至都不需要那個數據包,除非提交者在撒謊。這可以稱為最低可行性橋接,只有在交易跨橋時,用戶才會承受橋接風險。一旦交換者拿到了輸出代幣,而提交者拿到了輸入代幣,那么任何一方都不會再有橋接風險。

所以,UniswapX把人們需要橋接的程度降到了最低,同時也把它們抽象化了,比如這個系統可以支持任何可能的橋接。可以把它想象成一個橋梁聚合器,提交者可以使用任何橋接,但每筆交易都有一個特定的跨鏈橋,也就是“結算預言機”,它可以是任何橋接器,也可以是任何其他系統,也可以使用多方簽名系統、治理系統或單方系統,也可以信任提交方。

UniswapX的交易訂單允許Filler無許可接受并提交,相比1inch的白名單制更加開放。

1inch Fusion的Solver根據他們抵押的1Inch代幣數量依次獲得訂單流量。這意味著在訂單的頭一分鐘,只有一個Solver能夠匹配交易。即使之后,競爭也非常有限。也就是說,要填充一個訂單,Solver必須被加入白名單,并擁有足夠的余額來支付訂單費用。進入白名單的方式按照以下步驟進行:

(1)獲得足夠的獨角獸能量,使自己列在前十名注冊解算器之中。有兩種方法可以增加Solver獨角獸能量:

· 抵押更多的1inch代幣或將抵押期延長。

· 通過農場吸引更多代表來委托他們的獨角獸能量給Solver。

(2)在白名單和委托中注冊為一個解算器,并設置一個工作地址。

(3)將1inch代幣存入FeeBank以支付解決交易的費用。

前十名白名單抵押者的排名是根據其”獨角獸能量”(unicorn power)來確定的。抵押者可以將1inch代幣鎖定在抵押合約中,以獲得st1inch代幣。鎖定期可以設置為1個月至2年不等。st1inch代幣賦予抵押者”獨角獸能量”。鎖定期越長,抵押者獲得的獨角獸能量越多,獨角獸能量的增長并非線性而是按照以下規則:

鎖定2年,每鎖定1個1inch代幣將給予抵押者1個”獨角獸能量”。

鎖定1.5年,每鎖定1個1inch代幣將給予抵押者0.47個”獨角獸能量”。

鎖定1年,每鎖定1個1inch代幣將給予抵押者0.22個”獨角獸能量”。

鎖定0.5年,每鎖定1個1inch代幣將給予抵押者0.1個”獨角獸能量”。

已到期的鎖定,每鎖定1個1inch代幣將只給予抵押者0.05個”獨角獸能量”。

UniswapX采用的是permissionless的準入制度,使用聲望系統減輕Filler作惡的可能性,擁有最佳報價者的優先成交權和聲望系統(防止Filler等待價格下跌后再去成交),詢價系統可能會受益于使用伴隨的聲譽或處罰系統,以限制Filler濫用這種獨占權所提供的選擇,確保交易者的用戶體驗不受影響。

其他較為類似。

UniswapX收取0.05%的交易手續費,按目前每天1inch 35mln,CoWSwap 22mlnd的數據,即使Uniswap獲得這兩個平臺一半的交易量,以現有的market share計算,每天增加25mln*0.05%($12.5k),相比Uniswap目前每天近1mln的收入相當于1.25%的增長,并不顯著。

UniswapX在收入增長的邊際變化上對Uniswap本身的收入短期內并不會產生根本改變,反而是對本賽道的其他協議影響更大。而Uniswap布局錢包,NFT市場,聚合器市場等在存量市場對其他協議產生擠壓的發展并未被市場廣泛接受,UniswapX只是我們可以看到V4可能賦能的其中一個協議,隨著Uniswap V4的出現,通過擁抱其致力于構建更好的生態系統的核心使命,Uniswap有望擺脫不務正業的批評,成為一個重要的基礎設施,為各類應用提供支持。其在不同領域的多樣布局,將使其逐步發展成為一個市場不可忽視的巨大實驗基地。

LD Capital

個人專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

-R3PO

MarsBit

深潮TechFlow

Tags:SWAPUNIUniswapLLEBuffSwapUnicorn Milkuniswap幣總量有多少SheBollETH Commerce

作者:Jaran Mellerud / Erick Vera;編譯:吳說阿聯酋(UAE)以其穩定、友好的商業環境、強大的資本市場和豐富的能源資源.

1900/1/1 0:00:00作者:Brendan Malone,paradigm;翻譯:金色財經0xxz 1. 摘要 穩定幣提供了升級和有意義地擴展數字時代支付系統的機會.

1900/1/1 0:00:00作者:Eric Johansson,dlnews;編譯:善歐巴,金色財經 摘要 最新研究顯示,2023 年加密劫持攻擊激增,而勒索軟件數量則處于 2020 年以來的最低水平.

1900/1/1 0:00:00探索 Google Play 和 Apple App Store 的對比政策和不斷變化的格局隨著不可替代代幣(NFT)的興起及其與游戲體驗的融合,移動游戲世界正在經歷重大變化.

1900/1/1 0:00:00不靠「奧德賽」,不靠空投造勢,Coinbase 所推出的 Layer 2 網絡 Base,以一個千倍漲幅的 meme 神話引爆市場,吸引了無數眼球.

1900/1/1 0:00:00作者:Pablo Bartol;編譯:深潮 TechFlow在衍生品領域,永續合約比期權更受歡迎,這在散戶和機構市場上獲得了廣泛的認可.

1900/1/1 0:00:00