BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+0.96%

ETH/HKD+0.96% LTC/HKD+0.47%

LTC/HKD+0.47% ADA/HKD+2.1%

ADA/HKD+2.1% SOL/HKD+4.83%

SOL/HKD+4.83% XRP/HKD+1.54%

XRP/HKD+1.54%編譯:吳說區塊鏈

看點速覽

●對于投資者來說,他們非常期待比特幣現貨 ETF,我們來看一下這個產品的機會和影響會是什么樣的。

●全球已經有近 290 億美元投資于現有的比特幣基金,但在美國的許多比特幣基金存在缺陷,這些缺陷可能通過現貨 ETF 得到解決。

●我們并不知道這樣一個產品最終的成功率,但我們希望我們所做的分析能為尋求框架和更多信息的投資者提供指導。

評估潛在現貨 ETF 的規模

自 BlackRock 于 6 月 15 日出人意料地提交了比特幣現貨 ETF 的申請以來,比特幣的價格已經上漲了 20% 以上。考慮到投資者對美國可能終于批準現貨 ETF 的激動情緒,尤其是自從此類產品首次提交注冊聲明已經過去 10 年,我們想要探討這種金融產品可能對投資界和比特幣的價格意味著什么。批準并不是肯定的,所以我們鼓勵投資者根據可能的基金流動的可能性進行概率加權。

比特幣基金已經有相當大的資產管理規模

紐約州金融服務部(NYDFS)鼓勵加密公司采用區塊鏈分析工具:金色財經報道,紐約州金融服務部(NYDFS)周四發布了一份虛擬貨幣指引,鼓勵在該州開展業務的加密公司采用區塊鏈分析工具和服務,NYDFS 是紐約加密公司的重要州級監管機構。 該機構表示,使用區塊鏈分析工具是預防和管理金融風險和可疑活動的最佳實踐。指引寫道:“區塊鏈分析工具為公司提供了一種有效的、數據驅動的方式來進行客戶盡職調查、交易監控和制裁篩選等,這些都是我們虛擬貨幣監管的關鍵要素。我們希望受監管的實體能夠利用最佳實踐來維護虛擬貨幣市場的安全和穩健,并保護消費者。”[2022/4/29 2:38:12]

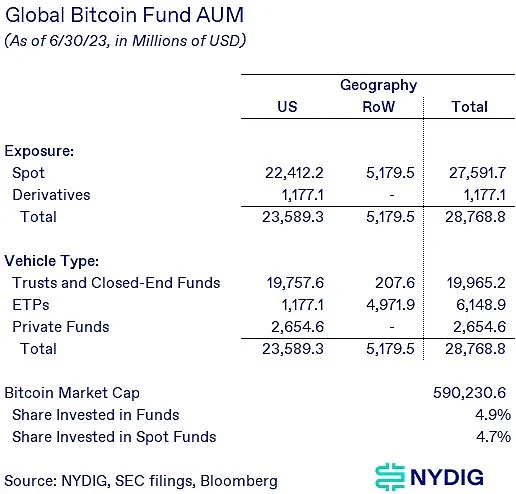

首先要理解的是,雖然美國從未有過比特幣現貨 ETF,但已經有大量的投資投入到現有的結構中,包括信托,例如 Grayscale 比特幣信托(GBTC)、美國的基于期貨的 ETF、美國以外的基于現貨的 ETF 和私人基金。我們的分析顯示,這些產品的資產管理規模為 288 億美元,其中 276 億美元投資于現貨產品。注意:我們的測量并未包含美國以外可能存在的私人基金,這些基金更難以整合。

NYDFS批準Apex Crypto LLC BitLicense申請:3月30日消息,Apex Clearing Corporation的母公司Apex Fintech Solutions宣布,紐約州金融服務部門(NYDFS)批準了其加密相關子公司Apex Crypto LLC的虛擬貨幣許可證(BitLicense)。(Finance Magnates)[2022/3/30 14:26:05]

樂觀來看是現有選項存在缺陷

對現貨 ETF 的樂觀論點是,盡管已經有大量的資金投資在比特幣基金中,但投資者的現有選擇有幾個缺點,現貨 ETF 可以緩解這些缺點。除了交易所交易產品所提供的投資者保護、BlackRock 和 iShares 品牌的知名度、通過證券經紀人熟悉的購買和銷售方法,以及簡化的持倉報告、風險測量和稅務報告外,現貨 ETF 相比于現有的替代品可能會帶來一些顯著的好處——相比私募基金有更好的流動性,相比信托/封閉式基金(CEFs)有更低的跟蹤誤差,以及可能的更低成本(肯定比 GBTC 低),盡管費用還沒有公開。

NYDIG 推出比特幣儲蓄計劃,允許員工將部分薪水轉換為比特幣:金色財經報道,比特幣服務和資產管理提供商NYDIG宣布推出比特幣儲蓄計劃,旨在允許頭部企業員工獲得比特幣報酬,為員工提供創新的薪酬福利,讓他們安全地購買、出售和持有比特幣,而不會產生任何交易或存儲費用。NYDIG允許員工選擇以比特幣支付薪酬的百分比,據悉美國職業橄欖球巨星Drew Brees 將使用這項新服務將他的部分薪酬轉換為比特幣,NBA休斯頓火箭隊的員工和餐飲巨頭Landry’s公司員工也將使用該服務。(trustnode)[2022/2/2 9:26:49]

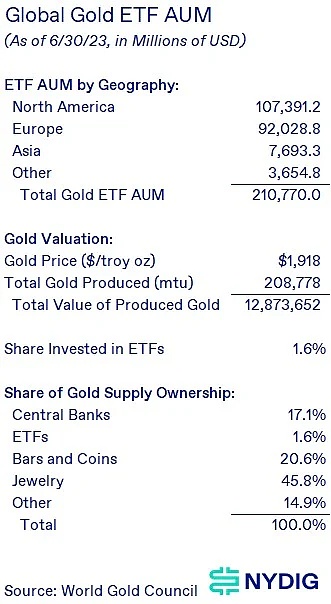

通過黃金市場尋找類比

考慮到比特幣常常與黃金進行比較(我們更愿意將比特幣視為黃金的升級版),我們認為觀察現有的黃金供應和持有方式是有幫助的。截至 6 月底,全球黃金 ETF 的資產管理規模超過 2100 億美元。其中近一半,1073 億美元在北美。令人驚訝的是,全球 ETF 只持有存在的黃金總供應的 1.6%,而央行(17.1%)、金條和硬幣(20.6%)、珠寶(45.8%)和其他(14.9%)占據了更大的黃金持有份額。盡管比特幣并未被央行(薩爾瓦多除外)持有,也未像黃金那樣用作其他成品的輸入,但與黃金(1.6%)相比,比特幣供應中已有更大的部分被各種基金格式持有(4.9%)。如果我們只看兩種資產的私人持有情況,基本上所有的比特幣,相比于黃金的 ETFs 和金條、金幣,比例更為有利。黃金 ETFs 的私人投資份額是 7.4%,相比之下,各種比特幣基金的份額是 4.9%。黃金的私人投資仍主要持有金幣和金條(占私人投資的 92.6%)。

SkyBridge將任命NYDIG為其比特幣ETF托管人:金色財經報道,根據周四提交的監管文件更新,紐約數字投資集團(NYDIG)是First Trust Advisors和SkyBridge Capital的擬議比特幣交易所交易基金(ETF)的托管人。此前最初在3月中旬提交比特幣ETF申請時,他們將托管人的身份留空。[2021/5/7 21:31:55]

從美元的絕對數量上看,這些數字令人震驚——黃金基金的投資超過 2100 億美元,而比特幣基金的投資只有 288 億美元。比特幣的波動性約為黃金的 3.6 倍,這意味著在波動性等價的基礎上,投資者需要的比特幣數量將比黃金少 3.6 倍,以獲取同樣多的風險暴露。盡管如此,這仍會導致比特幣 ETF 的需求增加近 300 億美元。

聲音 | NYDFS負責人:紐約州監管框架不會抑制金融科技創新:據ccn報道,對于紐約金融服務部(NYDFS)本周一宣布允許Gemini和Paxos Trust發行兩種穩定幣,NYDFS負責人Maria T. Vullo稱贊這是對“強大的州監管框架”不會抑制金融科技行業創新的證明。Vullo表示,隨著金融技術市場的不斷發展,紐約致力于在確保負責任的增長的同時促進創新。這兩項批準表明,公司們可以實現在強大的、保護受監管實體及消費者的州監管框架內制定變革性的和強有力的合規標準。[2018/9/11]

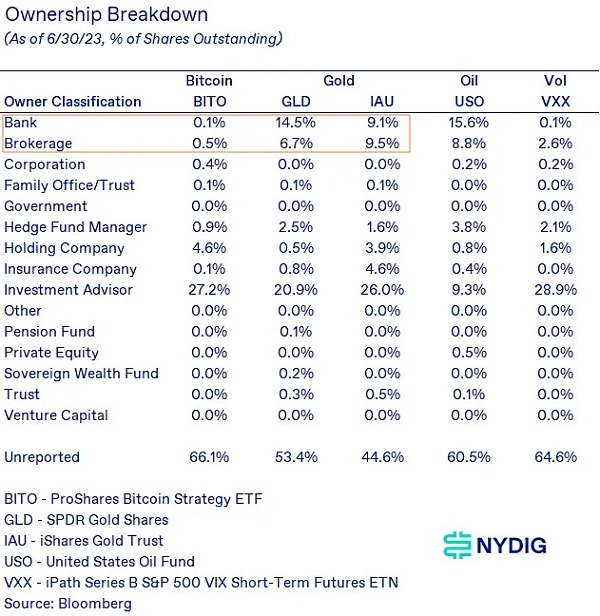

銀行和經紀商對比特幣期貨 ETF 的敞口較小

通過比較擁有黃金 ETF 以及其他 ETF(如石油和波動性)的投資者類型,我們可以更好地了解比特幣現貨 ETF 的需求可能來自哪里。首先,現有的主要期貨 ETF,ProShares 比特幣策略 ETF(BITO),已經得到了投資顧問的大力支持。如果說有什么的話,投資顧問在他們的比特幣所有權上比黃金 ETF 過度指數化。然而,大的機會是來自銀行和經紀商的所有權,他們對 BITO ETF 的所有權遠低于黃金 ETF。我們認為有兩個原因——基金結構和推薦。在基金結構方面,基于期貨的 ETF 不太可能被這些投資者類型所擁有,因為滾動期貨的成本比持有現貨要高(我們在 BITO 發布前為比特幣期貨測量了 6% 的年化率)。對于那些實際上沒有辦法接觸現貨市場的投資,如石油市場,銀行和經紀商已經顯示出愿意擁有基于期貨的產品,如 USO。我們認為更大的問題是,許多銀行和經紀商并未在客戶投資組合中推薦對比特幣的戰略配置。因此,他們的顧問和內部基金沒有將比特幣作為一種資產類別。雖然現貨 ETF 可能有助于機構克服擁有基于期貨的 ETF 的障礙,但它可能不影響戰略配置的一面。要改變這種情況,銀行和經紀商可能需要認識到比特幣能夠為投資組合帶來的收益增強和風險降低(多元化)的性質。

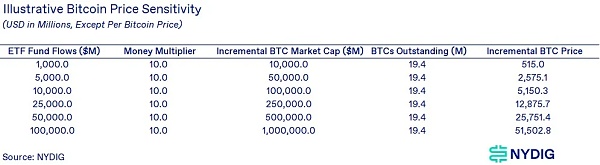

場景價格敏感性

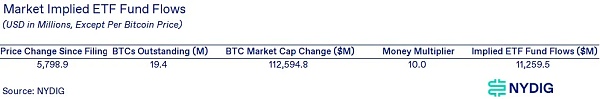

雖然只是為了說明目的,但我們認為可能對投資者有所幫助,了解潛在的現貨 ETF 可能如何影響比特幣價格。這些當然只是場景分析,現實可能與預期不同。這些場景沒有嵌入任何折現,依賴于 10.0 倍的貨幣乘數(2018年觀察到的是 11.36 倍),每流入 ETF 的 1 美元 AUM 都會影響比特幣的價值(市值)10 美元。

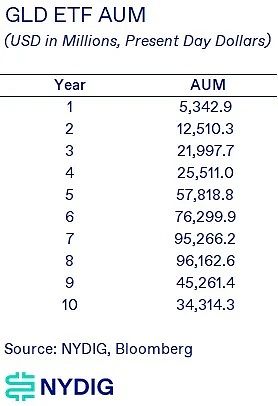

最壞情況,10 億美元的 ETF AUM 將與現有的基于期貨的 BITO ETF 相當。最好情況,1000 億美元將超過 GLD 和 IAU 的合并資產管理規模 850 億美元。雖然我們不知道現貨比特幣 ETF 的最終成功,但這些似乎是對分析進行界定的有用方式。我們鼓勵讀者做出自己的假設,并提醒他們數字資產市場并不總是理性的。

比特幣的價格自 BlackRock 提交申請以來已經大幅上漲。我們可以反向使用同樣的框架,基于價格變動來獲取市場隱含的 ETF AUM。這種分析暗示,自提交申請以來的所有價格變動都是由于對 ETF 的炒作,而忽視了任何其他可能的價格影響,如最近的 SEC 對 Ripple Labs 的判決。

回顧 GLD ETF 的成功

2004 年 11 月 18 日發布的 GLD ETF,至今仍是 ETF 成功的高標準。它的發布、新穎性、后續增長和成功,即使在近 20 年后仍令人驚嘆。因此,當我們思考現貨比特幣 ETF 的成功和增長時,我們覺得有必要強調這個產品的發展路徑。它的成功并非一帆風順,因為在全球金融危機后,對黃金的興趣減弱了,但是對于那些正在思考現貨比特幣 ETF 可能如何發展的人來說,這可能會有所幫助。

最后的想法

自從首次為現貨比特幣 ETF 提交注冊申請已經過去了 10 年,投資者再次對現有申請獲得批準的前景感到興奮。雖然我們不知道這樣一個產品的最終成功,或者是否會最終進入市場,但是我們所做的分析希望能在思考未來的路線圖時提供幫助。現貨 ETF 仍然沒有保證,所以我們鼓勵參與者根據最終批準的可能性來權衡他們的決定。如果過去比特幣 ETF 的流程有任何指導意義,那么前路可能會非常曲折。可能會有許多起伏和轉折,我們致力于分析任何新的信息。

吳說區塊鏈

個人專欄

閱讀更多

金色財經

金色薦讀

區塊鏈騎士

金色財經 善歐巴

Block unicorn

Foresight News

深潮TechFlow

作者:Web3BrandWeb3 為用戶構建了增量資產和權益,但用戶權益歸根到底還是由品牌來提供的,品牌必須通過 Web3 得到好處,才能分配給用戶更多權益,形成健康發展的飛輪.

1900/1/1 0:00:00隨著加密貨幣產業的興起,迪拜迅速孕育了新生的加密生態系統,占據世界領先地位。據 Pocket Gamers 執行營銷總監 Adrian Martinez 的說法,迪拜是中東地區最適合加密資產的城.

1900/1/1 0:00:00作者:Waterdrip Capital 截止到 5 月 31 日 17: 59 .

1900/1/1 0:00:00來源:Coindesk;編譯:比推BitpushNews Mary Liu門外漢對加密的最大誤解是什么:比特幣這樣的加密貨幣不是“真實的”.

1900/1/1 0:00:00作者:zkvalidator;編譯:Kate, MarsbitZK技術已廣泛用于隱私和擴展目的。盡管如此,新一波的項目正在利用這種加密解決方案的特點來解決區塊鏈行業最引人注目的問題之一:跨鏈橋.

1900/1/1 0:00:00編譯:Odaily 星球日報 jk我們是否將見證現貨比特幣交易所交易基金(ETF)的浪潮? 如果你在加密貨幣行業待了一段時間.

1900/1/1 0:00:00