BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD+0.52%

ADA/HKD+0.52% SOL/HKD-0.15%

SOL/HKD-0.15% XRP/HKD+0.56%

XRP/HKD+0.56%Pendle 是建立在多鏈上的收益代幣化協議,通過將生息代幣本息分離的方式,讓用戶可以折價購買相應的底層資產。

同時對于收益率交易者,可以通過交易收益代幣(YT)來表達自己對生息資產收益率的看多看空觀點。詳細機制將在下文中展開。

Penlde 的發展歷史如下:

Pendle 于 2021 年 6 月在主網以太坊上線;

2021 年 11 月,在 Avalanche 上線,同年完成了 2 輪融資,總融資金額為 370w 美元的機構輪融資與 4337 個 ETH 眾籌輪融資;

2022 年 11 月,正式上線 V2 版本,重新構建了其 AMM 的模型,來提高交易效率;

2023 年 3 月,Pendle 上線 Arbitrum;

2023 年 7 月,幣安宣布上線 Pendle,隨后 Pendle 宣布上線 BSC 主網,在多鏈的進程里又向前邁了一大步;

流動性挖礦賺取獎勵

在了解如何通過流動性挖礦賺取獎勵之前,我們先來簡單了解一下 Pendle 的機制:

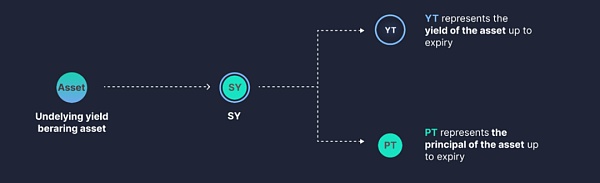

首先,Pendle 將生息類代幣,如 cDAI,stETH 等,封裝成 SY(標準化收益代幣),例如 stETH 經過封裝后→ 變成 SY-stETH。

然后,SY 再被拆分為本金和收益兩個組成部分,分別是 PT(本金代幣)和 YT(收益代幣)。這個過程被稱為收益代幣化,即將收益拆分為獨立的代幣。

PT 是本金代幣,持有 PT 代表你享有本金的所有權,可以在到期后兌換領回,假如用戶擁有一張 1 年后到期的一枚 PT-stETH, 意味著該用戶在一年后可以兌換價值 1ETH 的 stETH。

YT 是收益代幣,持有 YT 代表擁有底層資產產生的所有當前收益,可以隨時領取。假如用戶擁有 1 個 YT-stETH,而 stETH 的收益率為 5%,那么在一年結束后該 YT 代幣將累積 0.05 個 stETH。

SBF:尚未對競標Celsius的可能性進行深入研究:10月12日消息,在 DC 金融科技周上,SBF 表示,我們可能會或可能不會最終參與 Celsius 的破產事件,但我認為我們已經做出了目前會采取的大部分舉措,Celsius 仍處于排他期,該公司可能會提出自己的重組計劃,一旦失效將面臨拍賣。此前有消息稱,SBF 對參與 Celsius 競拍感興趣。(The Block)[2022/10/12 10:32:01]

因此從上述過程中,我們可以得出 YT+PT=SY。

通過該方式,Pendle 設計了只需提供單邊流動性的 AMM 池子,流動性池的默認設置為 PT/SY,同時利用 YT+PT=SY 的關系,可以利用 PT/SY 池進行 YT 的閃電交換。

(例:當用戶購買收益代幣 (YT) 時,買方可以通過發送 SY 代幣,AMM 合約將從流動性池中提取 SY 來鑄造成 PT 和 YT,將 YT 發送給買方,把 PT 出售換成 SY 來還到流動性池中。)

即 Pendle 通過 PT/SY 單個池子即可達成交易本金代幣 PT 和收益代幣 YT 的效果。

(需要注意的是,由于任何的本金代幣與收益代幣都是具有到期日的代幣,所以在 AMM 的模型里,兩者的價格除了受市場交易者的交易影響推動外,還會受時間的影響。

對于本金代幣 PT 來說,其交易價值會隨著時間的增加而增加,來保證在到期時能夠 1:1 兌換底層資產;

而對于生息代幣 YT 來說,由于其代表的是從當前到到期日所能產生的利息,所以隨著時間的推移,從當下到到期日的逐漸變短,產生的利息逐漸下降,所以 YT 價值將隨著時間的推移自動下降,在到期日時變成 0。

對于 LP 來說,其 LP 的頭寸價值=PT+SY=2SY-YT,因此如果持有 LP 到期時,流動性提供者將不會承擔無償損失。)

流動性提供:

1)在簡單模式中:用戶在選定需要提供的流動性池后,可以選擇任意單一主流資產來進行流動性的提供,如 ETH,wBTC,USDT,USDC 等等。

Pendle 將自動把用戶提供的資產在 KyberSwap 中兌換成生息資產,然后封裝成標準化代幣 SY 加入流動性池中。

聲音 | 張平文:區塊鏈等已經深入到市民生活的方方面面:月10日至11日,2019世界計算機大會在湖南長沙舉行,中國科學院院士張平文說,計算機包括5G、云計算、大數據、人工智能、區塊鏈等,已經深入到市民生活的方方面面。[2019/9/15]

2)在 Pro 模式中:用戶可以通過 Zap in/ Zap out 的操作來進行流動性的提供/ 撤回,同時可以選擇是否開啟零價格影響 Zap 模式。

簡單來說,在模式的 Zap in 模式下,添加流動性時,一部分底層資產會被用于從 PT/SY 池購買 PT,剩余的則被包裝為 SY。然而,購買 PT 可能會導致價格影響。而開啟零價格影響 Zap 模式時,底層資產將完全被包裝為 SY,其中一部分用于鑄造 PT 和 YT。然后將 PT 和剩余的 SY 用于提供流動性,YT 將返還回到用戶的錢包。這消除了購買 PT 的步驟,從而避免了任何潛在的價格影響。

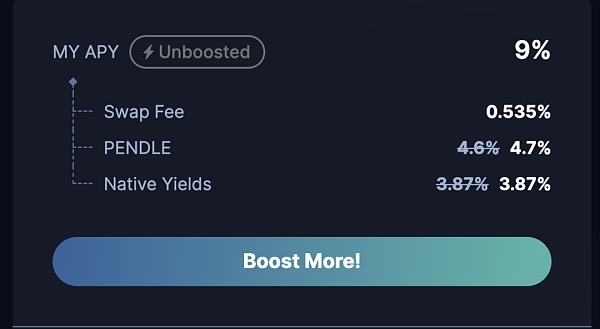

上面我們說過,在 Pendle 中提供流動性時,只要持有至到期,將不會產生無常損失,那么作為 LP 的我們,可以獲取的收益來源有哪些呢?下面是 Pendle 中 LP 主要的收益來源:

1、流動性池產生的交易費用;

2、$PENDLE 代幣獎勵;

3、底層資產的收益;

4、代幣項目方的激勵;(不一定有)

(同時對于 vePendle 的持有者還可以擁有 Boosted 的收益)

如何進行收益率交易

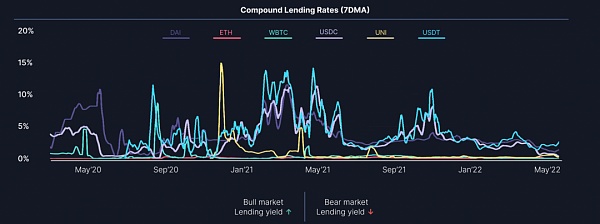

在理解收益率交易時,我們需要理解,任何資產的底層收益率都是具有波動的。

比如在 Compound 中存款,我們存入 USDC,但是獲得的存款利率將會是根據市場貸款需求而變動的利率。

我們質押 ETH,獲得的質押收益率也是隨著礦工的數量和區塊的活動及收入情況而變動的。

下圖是 Compound 中在 2020-2022 年的存款資產利率曲線,可以看出,在牛市的時候,大多資產的利率上升,在熊市時,大多資產的利率下降,波動幅度從 0%-15% 不等。

動態 | 2019年7月國內一級市場區塊鏈融資10強發布 區塊鏈行業的發展不斷向產業端深入:據中國金融信息網報道,8月8日,中國金融信息網與烯牛數據聯合發布2019年7月份國內一級市場區塊鏈項目融資10強榜單。從榜單來看,在整體融資大幅下滑的趨勢下,2019年7月份國內區塊鏈項目融資數量出現回升。監測數據顯示,數字貨幣和交易平臺類融資項目明顯增多,天秤幣白皮書的發布在一定程度上提振了市場預期,但是此類項目將面臨與天秤幣的直接競爭,其商業邏輯未來或將受到天秤幣嚴酷打壓。與實體經濟結合的項目依然占據著榜單的主流,分別涉及金融、大數據、交通運輸、電商、傳媒、產權、房地產和游戲領域。從連續發布的榜單來看,區塊鏈行業的發展不斷向產業端深入,應用端的開發落地越來越具體,與實體經濟結合發展的想象空間逐漸立體化。從技術角度來看,加密、數據庫、共識、P2P和智能合約的發展日益成熟,區塊鏈作為集成性創新技術的發揮邊界正在逐步拓展。[2019/8/8]

因此針對利率的波動,當用戶看好或者不看好未來的利率表現的時候,都可以在 Pendle 中進行相應的操作來表達自己的觀點獲益。下面將一一介紹:

1)當用戶看好未來收益率時,此時可以持有/買入 YT。

因為 YT 代表的是從當下到到期日的收益,所以若用戶看好后續的底層資產收益率走勢,可以通過做多 YT 來做多看多收益率的觀點。

2)當用戶不看好未來的收益率時,此時可以持有 PT/賣出 YT。

若用戶不看好后續的走勢,則在用戶認知中,當下的利率是高于未來的利率,因此鎖定住當下的利率反而是最好的方式,因此持有購買 PT 來鎖定當下利率會是較好的操作。

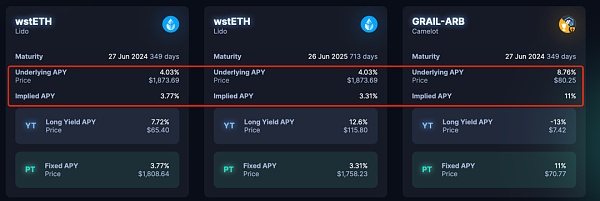

同時,Pendle 還推出了 underlying APY 的數值參考,即持有資產的收益率數值作為參考方便用戶進行收益率交易。(用底層資產收益率與隱含收益率進行比較,后者是市場交易出來的收益率,也即固定收益率/買入折扣。)

1)當持有底層資產的收益率>隱含收益率時,此時可以考慮買入 YT,做多資產的隱含收益率,或者賣出 PT 來獲得底層資產,同時做 LP。

動態 | 中國聯通將深入開展區塊鏈等前瞻安全技術研究:據通信世界網消息,中國聯通網研院副院長朱常波表示,中國聯通高度重視網絡安全能力建設,提出了‘全方位、高智能、重演進、大生態’的網絡安全總體發展戰略。其中,高智能是指要充分利用大數據、人工智能等創新技術,建設全面感知、精準處置的決策響應中樞,實施積極主動的防御模式;重演進是指提前布局5G、 SDN等新型網絡架構安全研究,深入開展量子加密、區塊鏈等前瞻安全技術研究,積極探索自主可控的創新技術,重構未來網絡的安全能力。[2018/12/18]

2)當持有底層資產的收益率<隱含收益率時,此時可以考慮做上述操作的相反方向。

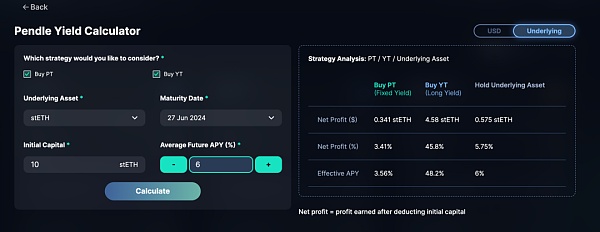

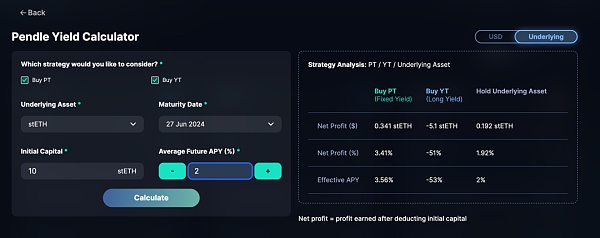

為了更好的看出不同操作的收益情況,Pendle 推出了收益計算器,圖一是看多未來收益率,認為 stETH 未來收益率可以達到 6% 時,相應的各操作能帶來的利潤。

可以看出,此時買入 YT,若未來收益率達到 6% 時,則可以獲得近 50% 的上漲收益。

但是需要注意的是,如果未來的收益率僅達到了 2%,可以從圖二中看出,虧損也達到了 53%,因此對于 YT 的交易來說,是一個收益較高風險也高的操作。

vePendle 與其背后的生態現狀

在 V2 版本中,Pendle 團隊在 V2 版本中正式將 Ve 模型引入了 Pendle 代幣,賦予了 Pendle 代幣價值捕獲能力。

目前用戶可以通過鎖倉 Pendle 來獲取 vePendle,鎖倉期從 1 周到 2 年不等,鎖倉期越長,相同數量下的 Pendle 下獲得的 vePendle 越多,目前總鎖倉的 Pendle 達到了38,038,735 枚,平均的鎖倉期限為 429 天。

持有 vePendle 可以獲得的權益如下:

何璽:高層對區塊鏈有過深入研究:就《人民日報》第17版財經周刊刊登了整版3篇關區塊鏈的專題報道,圍觀者眾。資深媒體評論人,酷科技創始人何璽巴比特專欄發文稱,由此可見高層已經對區塊鏈技術有過深入的研究,并達成了“共識”,即把區塊鏈技術定為了“兵家必爭之地”、是“戰略機遇”、更是“國家戰略”。[2018/2/27]

1)可以 Boost 提供流動性時候的獎勵,最高可 Boost 原基礎 APY 的 2.5 倍。

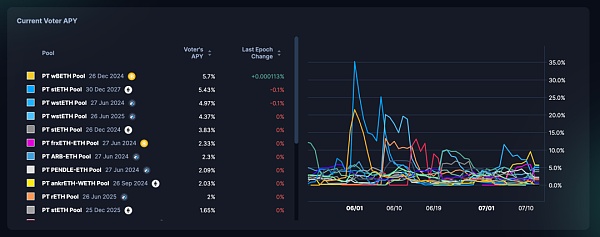

2)vePendle 持有者將可以獲得「Base APY」+」Voter APY」=Max APY 的持有和投票收益。

Base APY 來源:Pendle 從 YT 產生的所有收益中收取 3%的費用。目前,該費用的 100%分配給 vePENDLE 持有者;已到期 (Matured) 但尚未被持有人兌現領回 (Redeem) 的 PT 的部分收益,也將按比例分配給 vePENDLE 持有者。上述獎勵構成了 vePENDLE 的「Base APY」。

Voter APY 來源:veP 持有者可以通過投票將 Pendle 代幣模型中的流動性獎勵分配引導至不同的池子中,以此來激勵投票池中的流動性。

vePendle 投票者將有權獲得被投票池子 80%的交易費,這構成了「Voter』s APY」。

下圖是目前 vePendle 持有者投票可以獲得的 APY 歷史情況與當前 APY 情況。

可以看出在采用 vePENDLE 模型之后,其價值捕獲的能力將對流動性提供者以及看好 Pendle 的長期投資者產生了更大的吸引力與需求。

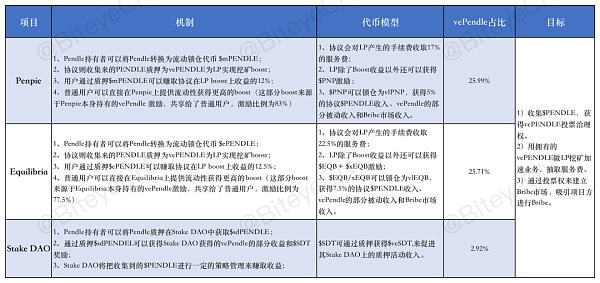

目前 Pendle 協議采取的是 veToken 和 Gauge 投票模式進行流動性挖礦激勵,所以圍繞著 vePENDLE 的投票權治理,有多個項目方通過類似 Convex 的思路來爭取 vePENDLE 的投票權來引導 Pendle 的流動性激勵,如下所示:

以上項目通過對 vePEDNLE 的收集,通過無需質押即可獲得 Boost 收益的機制來吸引大量的普通用戶進行流動性的提供。

目前這些圍繞 Pendle 的協議的構建是有助于 Pendle 協議的長期發展的,從增加影響力和吸引資金兩方面來看的話。

(需要注意的是$mPENDLE 與$ePENDLE 與$PENDLE 的兌換下目前的流動性較差,都有較大的折價。)

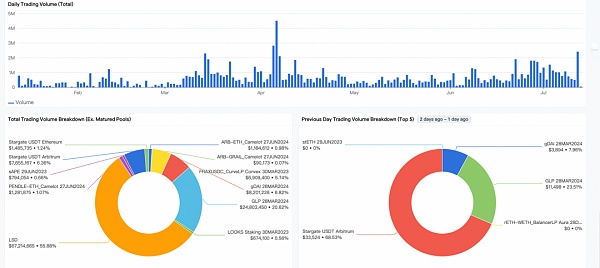

Pendle 數據分析

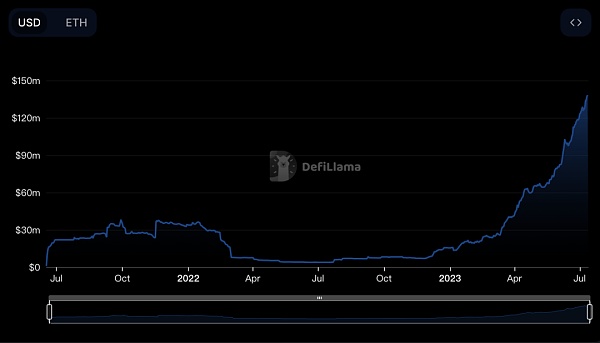

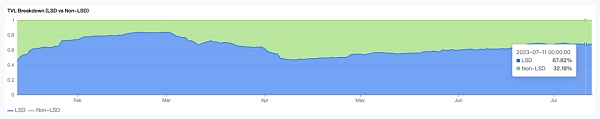

截止至 7 月 18 日,目前 Pendle 的總 TVL 為 143.76M,從 Defillama 的數據中我們可以看出,Pendle 自 2023 年以來 TVL 一直保持著大幅增長,從年初的 15M 左右到現在增長了近 10 倍,其中 TVL 有近 70% 來自于 LSD 板塊的貢獻。

(數據來源:https://defillama.com/protocol/pendle)

(數據來源:https://app.sentio.xyz/share/lv18u9fyu1b558xf?from="-6M"&to="now")

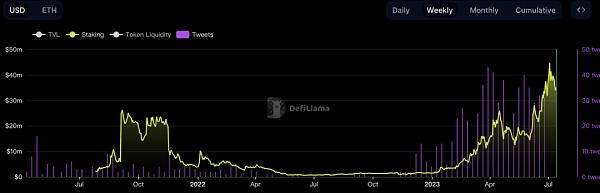

為了更好得看出 Pendle 當下在加密市場的采用率如何,我們選取了質押率跟社交媒體推特發文數量來進行觀察。

從下圖我們可以看出,自年初到現在以來,Pendle 的社交媒體影響力不斷增加,推特發文數量從連續幾個月為 0 到每周都有近 20-40 條的推文討論。

推特是加密采用中最有影響力的平臺之一,持續增長的推特影響力可以為 Pendle 的大規模采用打下良好的基礎。

而從用戶的質押情況來看,Pendle 上的質押金額也是在不斷增長。

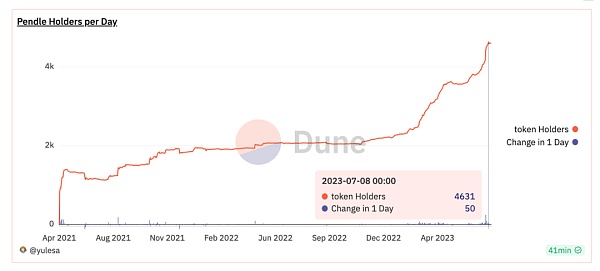

從 Pendle 的 Holder 人數也可以側面的看出 Pendle 目前用戶對于 Pendle 未來的信心,增長情況如下所示:

(來源:https://dune.com/yulesa/Pendle)

從 Pendle 目前的協議交易量看來,其主要的協議成交集中在 LSD 板塊中,占據了 55.58%,可見 Pendle 的協議發展與 LSD 賽道的緊密相關。

未來隨著 LSD 賽道的進一步發展,Pendle 若能繼續保持該增長趨勢,其 TVL 及各項數據與 LSD 賽道同步增長的可能性較大。

同時該協議上成交量第二大資產是 GLP,GLP 是在 GMX 內的生息代幣,GMX 目前是 ARB 上的最大永續交易所,GMX 目前的發展狀態也較為良好。

可以看出,Pendle 的主要交易量大的標的都是發展穩健,收益率具有一定保障的標的,可見這類資產對于用戶的吸引力較大。

(來源:https://app.sentio.xyz/share/lv18u9fyu1b558xf?from="-6M"&to="now")

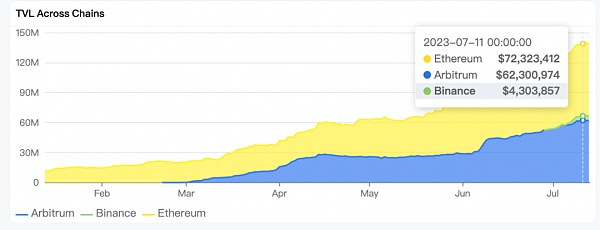

Pendle 的多鏈發展

從 Pendle 的發展歷史中,先是部署了以太坊主網,其次又陸續在 Avalanche 和 Arbiturm 上線,近期更是上線了 BSC。

可以看出,Pendle 一直保持著節奏較好的發展計劃,并且一直在往多鏈擴張的方向上發展。可以說是 LSDFI 賽道中目前支持的鏈數量做多的協議了。

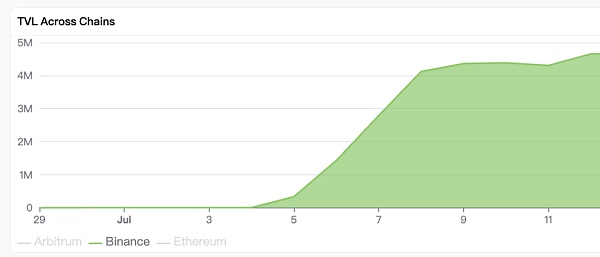

從下圖的 TVL 分布情況可以看出,由于上線 BSC 鏈的時間并不長,所以其 TVL 主要集中在 ETH 與 Arbitrum 上。

(Avalanche 由于在 2023 年 TVL 及其采用率下降幅度較大,所以目前 Pendle 的發展重心從這條鏈撤離了。)

而 BSC 上線僅一周有余,其 TVL 目前為$4.6M,可以說是一個不錯的冷啟動表現了,目前 BSC 上的池子較少,僅有 2 個,生息標的皆為 ETH。未來隨著其池子的增加,該鏈上的 TVL 有望進一步增加。

(來源:https://app.sentio.xyz/share/lv18u9fyu1b558xf?from="-2w"&to="now")

總結

Pendle 是一個較為老牌的 Defi 協議,近期發展速度較快,一方面是跟上了 LSD 賽道的發展,及時地推出了相關的產品;

一方面是跟上了目前區塊鏈中多鏈生態發展的現狀,積極地在多鏈部署其產品。

同時,該協議今年在代幣模型上進行了較大的變動,在 v2 版本中推出了 vePendle 模型大大增強了其代幣的價值捕獲能力,吸引了更多用戶與投資者的參與和圍繞著該協議的生態的構建。

未來 Pendle 若能在 LSDFi 中繼續保持領先地位,跟隨著 LSD 賽道的發展而發展,未來大概率還將具有較大的增長潛力。

Biteye

個人專欄

閱讀更多

金色財經

金色薦讀

Block unicorn

區塊鏈騎士

金色財經 善歐巴

Foresight News

深潮TechFlow

來源:metaverseinsider,編譯:元宇宙創新大會根據Persistence Market Research (PMR)的數據.

1900/1/1 0:00:00作者:bitcoinist,編譯:區塊鏈騎士NBA達拉斯小牛隊的老板,同時也是Crypto愛好者的馬克·庫班(Mark Cuban).

1900/1/1 0:00:00“可惡!他人到底在哪?”美國證券交易委員會SEC主席Gensler憤怒的拍了拍辦公桌,辦公桌一旁還放了多達136頁對幣安的起訴文件.

1900/1/1 0:00:006 月 6 日晚間,美國證券交易委員會(SEC)再次開炮,于紐約聯邦法院起訴美國合規加密交易平臺 Coinbase 違反美國證券交易規則.

1900/1/1 0:00:00作者:Ingonyama,Medium;編譯:Kate, Marsbit TL;DR: 在本博客中,我們提出了零知識處理單元(ZPU),這是一種通用的可編程硬件加速器.

1900/1/1 0:00:00看到各種新聞消息滿天飛,本人旨在從一名 Web3 法律從業者的角度,來解析一下這個“里程碑”案件.

1900/1/1 0:00:00