BTC/HKD-5.55%

BTC/HKD-5.55% ETH/HKD-6.9%

ETH/HKD-6.9% LTC/HKD-4.87%

LTC/HKD-4.87% ADA/HKD-9.85%

ADA/HKD-9.85% SOL/HKD-12.62%

SOL/HKD-12.62% XRP/HKD-8.35%

XRP/HKD-8.35%作者:Alex Xu,Mint Ventures

2023年是L2大年。

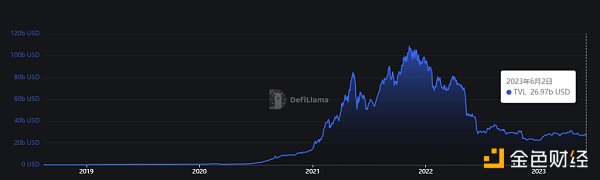

業務數據方面,在以太坊為代表的各條公鏈的TVL仍然保持低位的同時,L2的TVL在今年快速增長,連破新高。

來源:https://defillama.com/chain/Ethereum?tvl

來源:https://l2beat.com/scaling/tvl

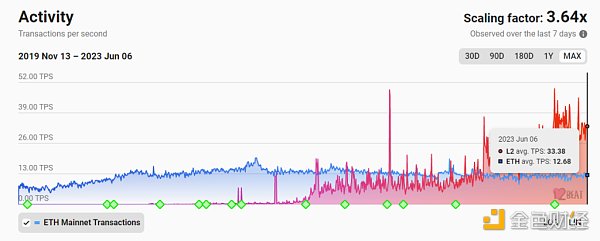

除了鏈上資金之外,鏈上的活躍數據同樣印證了這一點,自去年10月L2的實際TPS有效超過以太坊之后,今年該數據進一步迅速上升,目前L2網絡的實際TPS已經是以太坊的3倍左右,未來這個數據顯然還會繼續攀升。

下圖:L2實際TPS與以太坊的對比

來源:https://l2beat.com/scaling/activity

除了業務數據之外,今年10月來臨的坎昆升級還將大幅降低L2的費用成本,推動用戶和應用進一步向L2遷移。

就競爭格局來說,L2與L1類似,由用戶、開發者和資金構建而成的網絡效應之強大,在Web3世界僅次于穩定幣,先發優勢非常明顯。

OP Rollup領域,Arbitrum和OP兩強格局初定,未來尚可一戰或許還有Coinbase基于OP stack構建的L2 Base,但能上牌桌的新玩家短期恐怕不會太多。

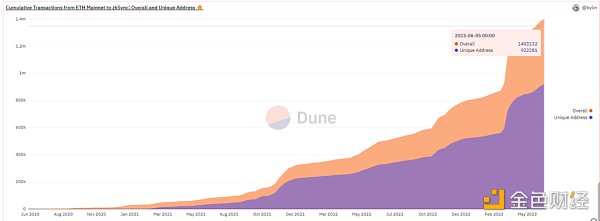

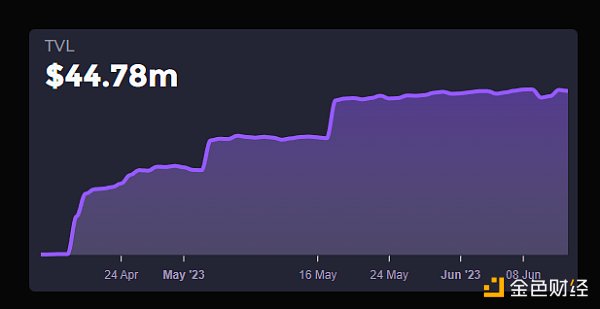

而ZK Rollup領域的大戰才剛剛開始,ZK作為以太坊基金會和Vitalik支持的長期方向,勢必在未來愈演愈烈的L2戰爭中占據一席之地。繼今年Arbitrum完成空投后,zkSync成為了下一個備受期待的L2空投項目,其TVL和用戶活躍數持續上漲,上線不到3個月,已經成為TVL僅次于Arbitrum和Optimism的L2,也是TVL和用戶量最大的ZK Rollup項目,目前鏈上項目類型也在逐漸豐富,既有DeFi基礎設施,也出現了如Cheems這樣的meme項目。

整體來看,zkSync已經在ZK L2的競爭中占得先手。

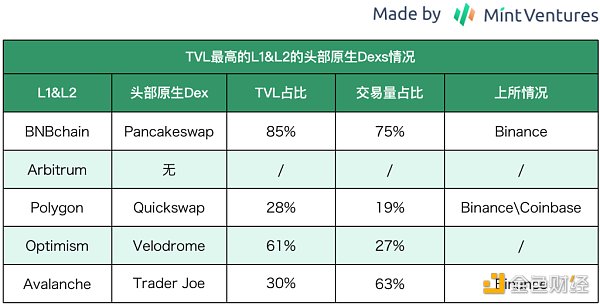

Dex、借貸和穩定幣,是L1&L2最基礎的金融三件套。但我們參考過往L1和L2的發展情況,很容易發現各條鏈的頭部“原生Dex”往往只有一個,筆者此處對“頭部”的定義標準有兩條,至少滿足一條:

TVL和交易量等業務數據遠高于競爭對手,至少一項市占率超過50%

代幣已登陸幣安等一線交易平臺

數據來源:Defillama 時間:2023.6.7 制表:Mint Ventures

作為所在鏈的頭部Dex,相對于其他競爭者享受著更多優勢,比如:

心智占位靠前,更容易成為用戶交易和做市行為的優先平臺,并有更高的信任度

商務優勢,更容易獲得其他合作方的青睞,成為流動性布置的第一站或是合作launchpad業務

zkSync Era上TVL突破3億美元 創歷史新高:金色財經報道,據L2BEAT數據顯示,zkSync Era上的鎖倉額(TVL)已突破3億美元,創下歷史新高。[2023/5/26 9:43:54]

流量便利,頭部Dex在各類業務排行榜、資訊、研報中都更容易獲得提及和引用,獲得更多免費曝光和自然流量

領先的流動性和交易量形成的跨邊網絡效應優勢

代幣更容易登陸頭部Cex,收獲流動性溢價和更多的持幣用戶

zkSync作為較新的L2生態,用戶、資金、開發者都在增長的早期,各賽道的市場格局也尚未固化,其他鏈的品牌項目還沒有完成跨鏈布置(比如Uniswap V3和Aave),原生的項目還有爭奪和鞏固陣地的時間。

但是,zkSync未來的Dex格局大概率也會像其他L1&L2一樣,頭部的原生Dex只有一個(或是被Uniswap V3所占據)。

那么問題在于,誰會成為zkSync未來的頭部原生Dex?

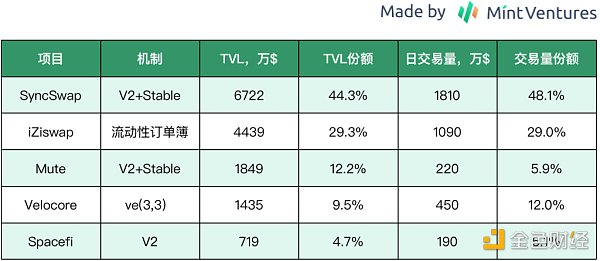

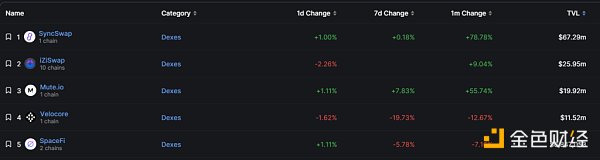

目前zkSync的Dex項目數量眾多,采用的機制各有不同,不過從業務數據來看已經出現了市場份額的集中化趨勢。

數據來源:Defillama和項目官方數據 時間:2023.6.6 制表:Mint VenturesPS:此處[份額]以前五Dex的業務總量為基數計算

業務機制上,前5的Dex當中有3家(SyncSwap、Mute和Velocore)采用了V2動態池+穩態池的模型,其中Velocore還在經濟模型上采用了與Velodrome類似的ve(3,3)機制,兼營流動性市場業務。

然而從TVL和交易量這兩項核心業務數據來看,目前zkSync第一梯隊的Dexs是SyncSwap和iZiswap兩家,未來的頭部Dex最有可能從這兩家中誕生。

接下來筆者將對zkSync生態的這兩個一線Dex的基本情況進行梳理和比較,主要覆蓋項目的機制設計、業務指標、經濟模型和團隊情況等。

總體來說,Syncswap在Dex的產品機制上并沒有太多創新,其采用了ve(3,3)類項目常用的多池機制,目前主要是基于Uniswap v2的Classic Pool(主要適用于匯率波動較大的交易對),以及基于Curve的Stable Pool(適用于匯率穩定的交易對)。

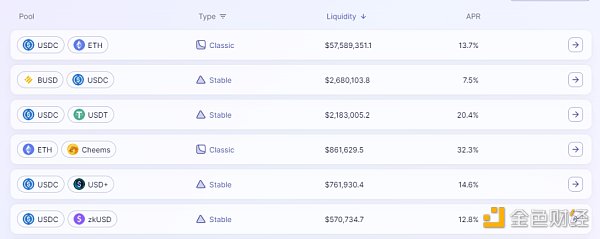

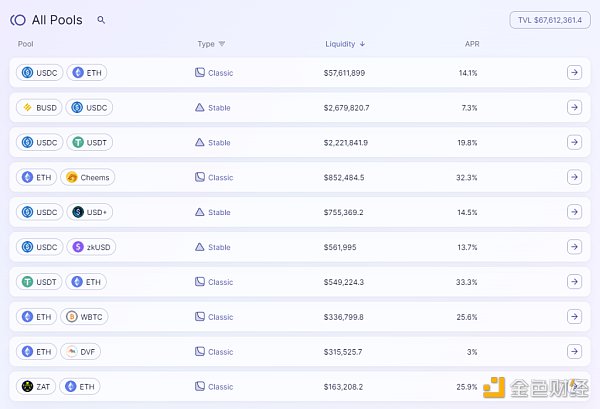

下圖:Syncswap的Pool列表

來源:https://syncswap.xyz/pools

Syncswap把自己的手續費機制稱為“Dynamic Fees”,但實際上它并非我們理解的動態手續費機制(資產價格波動率越高則手續費率越高,以補償LP的無常損失),或許更準確的表達應該是“自定義手續費”。

具體來說,Syncswap的手續費包含以下功能:

費用可調:不同Pool可設定不同比率的手續費率,上限為10%

方向費率:根據交易方向(買\賣)的不同,設置不同的費率,比如買0.1%,賣0.5%

費率折扣:基于代幣抵押獲得交易手續費的減免

費用分配代理:可以直接將Pool的費用分配給外部地址

zkSync:將在合并前1小時暫停1.0主網:9月14日消息,zkSync官方在社交媒體上發文表示,將在合并前1小時暫停zkSync1.0主網上的活動,一旦合并完成,官方將在運行一系列測試后將主網恢復。[2022/9/15 6:56:46]

可見,Syncswap的Dynamic Fees實際上與“動態”無關,只是自定義的權限更加豐富了。

業務表現

我們從交易量、用戶數、流動性、交易費(LP費用和協議收入)四個角度對Syncswap的業務情況進行統計分析。

交易量和用戶數

Syncswap本身沒有提供完整的交易量數據看板,基于鏈上數據對Syncswap的7日和30日交易量進行統計,其近30日(2023.5.8-6.7)的交易量為431,351,415$,對應日均交易量14,378,380$;7日(2023.6.1-6.7)交易量為103,743,812$,對應日均交易量14,820,5444$。

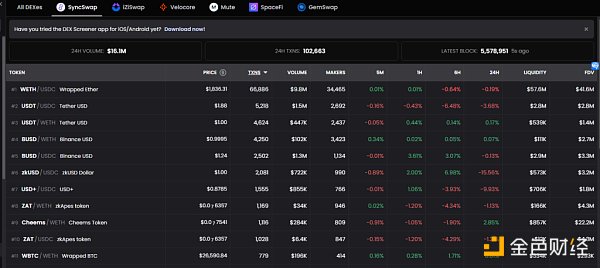

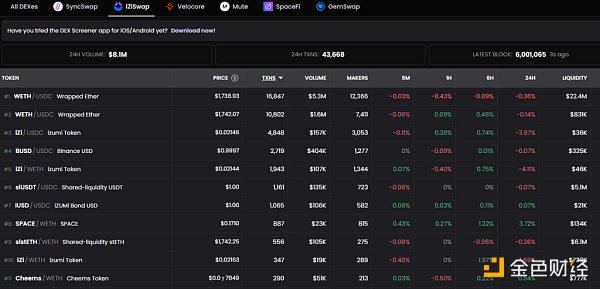

以上交易數據與Dexscreener的24小時交易量統計,以及官方各Pool的24小時交易量統計大致吻合。

下圖:Syncswap24小時交易量

來源:https://dexscreener.com/zksync/syncswap

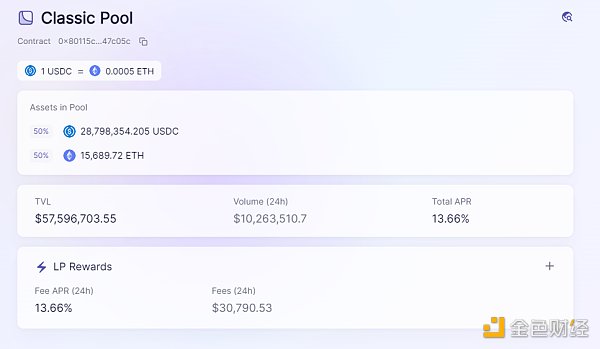

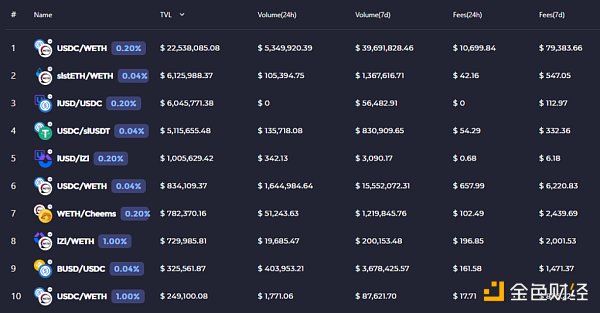

下圖:Syncswap交易量最大的Pool業務數據,日交易量約1000萬$

來源:https://syncswap.xyz/pool

而交易量構成中,其中ETH-USDC的Pool占到了大頭份額,為60.8%,其次是穩定幣,真正的zkSync原生資產交易量占比還不到5%。

同樣基于鏈上數據, 2023.5.8-6.7 Syncswap的月活躍地址數為843692,6.1-6.7的周活躍地址數為247814,而截至6.5日zkSync的獨立地址數為92.2萬,這也意味著近91.4%的地址在一個月與Syncswap有過交互。

來源:https://dune.com/dev_1hermn/zksync-era

流動性

Syncswap的流動性總量為6761萬$,其中ETH-USDC Pool就占到了5761萬美金,占比84.5%。

流動性前10的Pool中,zkSync原生的非穩定幣資產為Cheems(meme)和ZAT(NFT),占比僅為1.5%。

交易費和協議收入

筆者對6月9日的Syncswap交易量前10的Pool的協議收入進行了統計,具體如下:

數據來源:Syncswap官方 時間:2023.6.9 制表:Mint Ventures

數據來源:Syncswap官方 時間:2023.6.9 制表:Mint Ventures

基于Layer2 ZK Rollup的NFT市場Mint Square新增支持zkSync2.0測試網:金色財經消息,基于以太坊Layer 2 ZK Rollup的NFT市場Mint Square宣布現已支持zkSync2.0測試網,允許用戶在zkSync2.0測試網上鑄造、購買和出售NFT。Mint Square此前已支持Stark Net Goerli測試網。[2022/4/7 14:10:35]

根據上表,可以發現ETH交易對的協議收入占比達到了90.6%,是手續費和收入的大頭。此外,Syncswap對Cheems和USD+(Tangible的穩定幣)的手續費分成比率僅為10%和20%,將大部分收入讓利給了LP,有明顯的爭取這部分流動性的意圖。

難能可貴的是,目前Syncswap還沒有發行代幣,啟動流動性或交易補貼,屬于比較少見的能實現正收益的DeFi項目。當然,這與zkSync和Syncswap目前均尚未發幣,有大量空投獵人在進行交互有較大的關系。

Syncswap雖然尚未正式發幣,但是已經公布了代幣的部分信息,其代幣為SYNC,總量1億枚。

代幣規則上,Syncswap部分參考了Curve的ve模型,持幣用戶需要將SYNC轉換為veSYNC之后才能獲得代幣效用,包括:

投票治理

協議費用分紅

交易費打折

但在具體的解鎖機制上,又與Curve有所不同,veSYNC選擇解鎖后有6個月的線性解鎖期,其中50%的代幣可以在選擇解鎖后的第20天獲得,剩余的50%則繼續線性解鎖。

盡管如此,Syncswap的代幣經濟模型披露仍不完整,比如代幣分配的比率,釋放的速度,以及ve模型是否用于指導代幣的Pool排放等,均沒有提及。但就目前項目的整體機制來看,Syncswap比較像一個ve(3,3)的Dex項目。

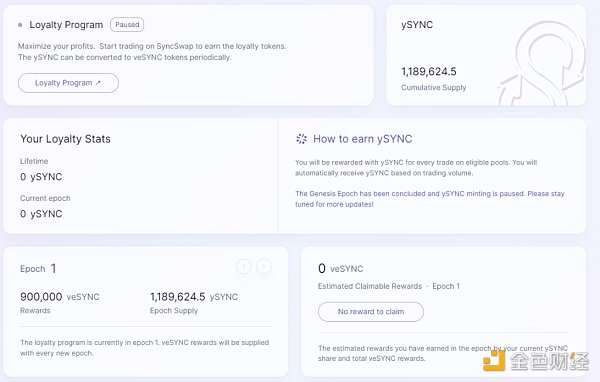

此外,雖然SYNC代幣并未上市,但是Syncswap已經推出了代幣激勵活動,即“Loyalty Program”(忠誠計劃)。該計劃激勵的主要對象是特定交易對產生的費用,類似于“交易挖礦”。

來源:https://syncswap.xyz/rewards

忠誠計劃的代幣挖礦規則如下:

用戶在指定交易對進行交易,產生的交易費用越多,獲得的活動獎勵憑證代幣ySYNC就越多,ySYNC獲得數量=用戶貢獻的交易手續費

一個計劃周期稱之為epoch,除了創世epoch(epoch1)為一個月,后續epoch均為一天

用戶基于ySYNC兌換獎勵,但獎勵以veSYNC發放,用戶如果需要賣出則先要解鎖veSYNC

忠誠計劃的創世epoch為今年4月10日-5月10日,總獎勵為90萬veSYNC,最終參與用戶獲得的ySYNC為1,189,624.5,這意味著活動期間用戶在指定交易對上共支付了1,189,624.5$的交易費,對應1veSYNC的獲得成本≈1.32$。

不過,目前忠誠計劃已經處于暫停狀態,總共就進行了一期。

Syncswap的團隊處于匿名狀態,團隊規模和人員均不明確,目前也沒有披露過融資消息。

iZiswap是iZUMi Finance的產品之一,iZUMi是一個提供多鏈的流動性服務(Liquidity as a service,LaaS)的DeFi項目,iZiswap是其流動性服務的Dex產品,其外目前已上線的其他產品包括:

ZKSwap 開發負責人 Alex Lee:注重隱私的DeFi項目才值得擁有:5月11日消息,二層交易協議ZKSwap開發負責人 Alex Lee 在接受Cointelegraph采訪時表示:“DeFi和傳統金融并沒有太大的區別,但是DeFi需要更少的信任,特別是AMM,從其增長中可以看到,它給當前金融的格局帶來了變化。”在隱私方面,他認為:“市場層面的信息應對所有參與者透明,并與此同時還應該保護個人隱私。隱私是個人的基本權利,任何值得擁有的去中心化金融體系都必須尊重其服務的個人金融所有權。”[2021/5/11 21:48:06]

LiquidBox:圍繞集中流動性(Uni V3及其衍生模式)機制的流動性激勵服務,可以幫助項目方根據價格區間自定義流動性激勵

債券融資服務:為項目方提供類似于傳統金融里的可轉債的融資方式

本文主要聚焦zkSync生態的頭部Dex競爭,因此將主要關注與此相關的iZiswap在zkSync網絡的情況。

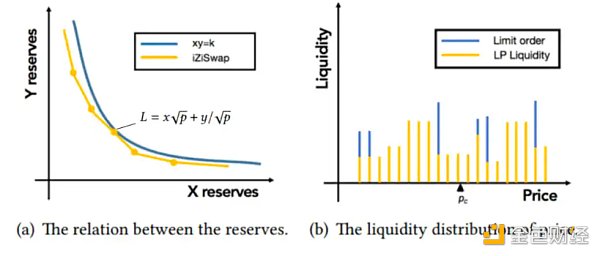

iZiswap的主要創新在于DL-AMM的提出和實現。

DL即Discretized Contentrated Liquidity(離散集中流動性),DL-AMM沒有使用恒定乘積公式,而是將流動性放在離散的不同價格點上,每一個價格點遵循恒定加和公式L = X* √ P + Y/ √P 。

無數離散的價格點相連,構成了完整的類似 Uniswap 的 AMM 價格曲線,下圖左。

來源:https://assets.iZUMi.finance/paper/dswap.pdf

DL-AMM 中的流動性將分為兩類:LP 流動性,以及限價單流動性,兩者組合在一起,在不同的價格區域上疊加分布,見右圖。

前者是雙代幣流動性,而后者是單代幣,目標是在特定價格換取另一個代幣,一旦達到目標價格就會被換取,且不會被換回(Uni V3也可以通過掛小區間的單邊流動性實現限價單邏輯,但是價格返回時會被換回原代幣),會保留在合約內直至用戶提取。

此外,基于iZiswap流動性點狀分布的特性,其還提供了訂單簿的交易界面版本(iZiswap Pro),為用戶提供近似于CEX的交易體驗。

來源:https://iZUMi.finance/trade

說到流動性訂單簿,很容易聯想到更知名的Dex項目Trader Joe,其在2022年11月推出了Liquidity Book(簡稱LB),同樣將流動性點狀分布,具體的價格點位上流動性同樣采用恒定和公式而非恒定乘積。

關于Trader Joe的具體情況,可以閱讀筆者的研報《借Arbitrum迎來第二春?全面解析Trader Joe業務現狀、代幣模型和估值水平》。

而實際上,Trader Joe的流動性訂單簿概念很有可能發軔于iZUMi提出的DL-AMM,iZUMi對于DL-AMM的論文《iZiSwap: Building Decentralized Exchange with Discretized Concentrated Liquidity and Limit Order》發布于2021年11月,而iZiswap上線時間為2022年5月(首發于BNBchain),均遠早于Trader Joe的LB功能上線,Trader Joe也在其V2白皮書中標注了對iZUMi的致謝和參考。

MXC抹茶上線ZKS 開盤上漲297.5%:2月13日20:00,MXC抹茶創新區上線ZKS(ZKSwap),開放USDT交易。ZKS開盤0.8USDT,當前最高報價3.18USDT,最高漲幅297.5%。資料顯示,ZKSwap是一套基于AMM Swap協議,通過 ZK-Rollup技術在Layer-2實現了uniswap的全套功能,具有可擴展性和隱私性,并為流動性提供者和交易者提供超高吞吐量的Swap基礎設施,且交易無需任何Gas費用。注:信息僅供分享,不構成任何投資建議。[2021/2/13 19:41:52]

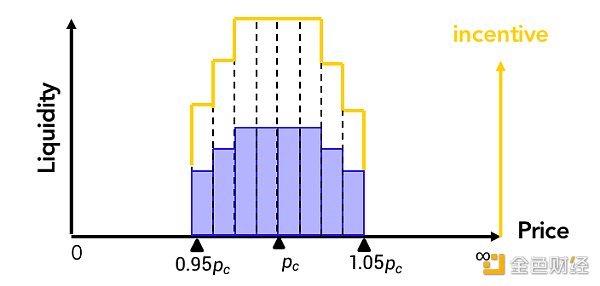

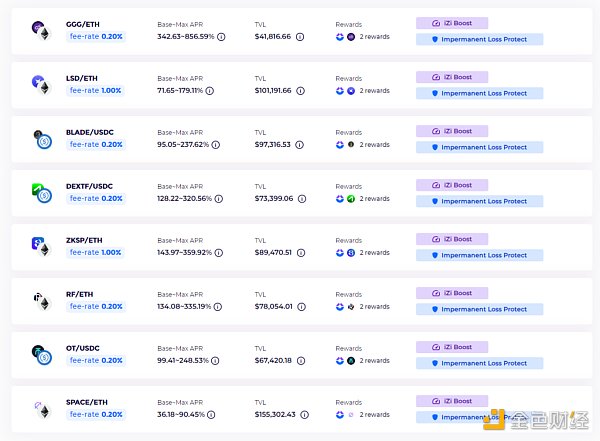

除了DL-AMM之外,iZUMi還設計了基于集中流動性的流動性激勵服務LiquidBox。基于V2的流動性挖礦激勵很簡單,用戶將LP憑證質押即可獲得代幣獎勵,這等于是在激勵全部價格區間的流動性。但V3、DL-AMM和BL這類集中流動性的激勵設計則要復雜得多。

假設一個價格為100美金的代幣,某LP用1000$在95-105美金區間提供流動性,另一個LP同樣用1000美金在10-20美金區間提供流動性(單邊掛單),前者的流動性的利用效率遠高于后者,如果參考V2的模式直接按照流動性價值提供同樣的獎勵,顯然是不合理的。

LiquidBox對于用戶來說,是他們存入流動性和領取激勵的地方,而對于激勵方(通常是代幣項目方和iZUMi)來說,可以將獲得的流動性進行差異化的區間分配,達到項目方想要的流動性目標。

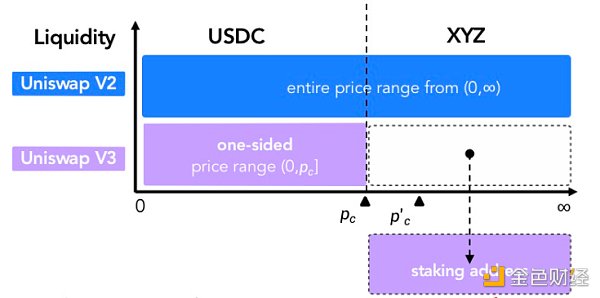

LiquidBox的方案是提供三種方案,由流動性的激勵方(通常是代幣項目方和iZUMi)共同決定采用哪一種:

1、單邊模式(oneside):用戶存入的流動性中的項目代幣將不會被存入Pool,而是單獨質押,以減少項目代幣在池子里的數量,降低上漲時的阻力;另一半價值幣(ETH或穩定幣)則會被分配在目前的代幣市場價格左側,用于加強下跌時的買盤。這對于項目方來說,實際上實現了“增加代幣買盤,減少代幣賣盤”的作用。對于用戶來說,如果項目代幣價格上漲,則不會有“一路漲一路賣”帶來的無常損失。當然,如果代幣下跌時,由于項目代幣高位一直沒有拋售,會放大用戶因為下跌造成的無常損失。所以這可以理解為一種鼓勵用戶質押代幣不賣,共同(3,3)的做市機制。

下圖:單邊模式與V2的對比

來源:iZUMi文檔

2、固定區間模式(Fix range):這個比較好理解,即對固定價格區間的流動性進行激勵,比較適合穩定幣和封裝資產的激勵。

固定區間的激勵,來源:iZUMi文檔

3、動態模式(Dynamic Range):用戶通過提供當前價格(Pc)的(0.25Pc,4Pc)范圍內的流動性來參與流動性挖掘。價格范圍的寬度也可以由項目方設定,如(0.5Pc,2Pc),好處是圍繞市場價格區間會有更好的流動性,但是如果代幣價格波動劇烈超出用戶初始的做市區間,用戶在承擔無常損失的同時還需要經常重新提取LP和再質押,有較高的操作損耗。

而在實際情況中,目前活躍的LiquidBox基本都選擇了動態模式。

此外,LiquidBox支持Uniswap V3和iZiswap的LP參與質押激勵,大多數開啟的激勵池都在zkSync網絡上。

筆者同樣采用鏈上數據,以iZiswap的同期數據與Syncwap的數據進行對比。其近30日(2023.5.8-6.7)的交易量為195,025,494$,對應日均交易量6,500,849$;7日(2023.6.1-6.7)交易量為60,007,769$,對應日均交易量8,572,538$。

來源:https://dexscreener.com/zksync/iziswap

來源:https://analytics.iZUMi.finance/Dashboard

與Syncswap類似,iZiswap的ETH-USDC交易量占比更加極端,兩個Pool的交易量占到了日總交易量的85.8%,其次是穩定幣和自有代幣IZI。

同樣基于鏈上數據, 2023.5.8-6.7iZiswap的月活躍地址數為301,993,6.1-6.7的周活躍地址數為102,938,活躍地址大概是Syncswap的35-40%左右。

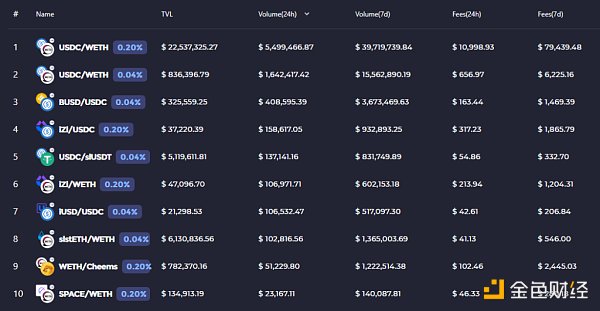

在流動性的統計上,iZiswap官方提供的數據和Defillama提供的差距很大,官方看板顯示的當前流動性為4478萬美金,而Defillama的數據顯示為2595萬美金。

iZiswap官方披露的流動性數據

Defillama對于zkSync上的Dex TVL統計排名

原因在于官方統計的流動性當中,包含了不少iZUMi自身發行的穩定幣和封裝資產,比如iUSD(債務融資穩定幣)和slstETH、slUSDT(基于以太坊抵押物,跨鏈發行的封裝資產),如下圖。

然而在目前的市場環境,自營穩定幣和封裝資產的推廣難度很大,因為考慮到資產的承兌有第三方的單點風險,大部分用戶和主流defi不太接納第三方發行的封裝資產。同時據iZUMi反饋,目前以slstETH為代表的封裝資產仍在準備期,并未正式開始運營。因此,我們在觀察TVL時以Defillama統計的數據為準,更具參考性。

提出上面提到的封裝和自營穩定幣TVL后,iZiswap的TVL與Syncswap類似,ETH Pool的占比達到86.8%。

就流動性激勵來說,目前iZiswap在zkSync上開啟的LiquidBox挖礦Pool數量不少,全部采用了項目方代幣+IZI代幣雙重激勵的模式。

來源:https://iZUMi.finance/farm/iZi/dynamic

筆者對當前雙挖的代幣獎勵進行了測算,發現各流動性激勵的代幣總獎勵中大部分是項目方出資占比更多,不過也有少量池子由于項目方代幣下跌,IZI代幣價值更高。

目前(2023.6.14)IZI在zkSync上的8個LiquidBox流動性激勵代幣總量為60180個/日,價值約為1208美金。

iZiswap的數據看板展示了各Pool產生的費用情況,以下為周費用前10的Pool排序。

數據來源:iziswap官方 時間:2023.6.14 制表:Mint Ventures

數據來源:iziswap官方 時間:2023.6.14 制表:Mint Ventures

PS:協議分配收入指分配給izi代幣用戶的收入,為手續費的25%

相比Syncswap11,631.4$的日協議收入,iZiswap的日協議收入是6,312.5$,不過根據代幣設計,該收入的50%將用于回購iUSD和作為市場資金,相當于僅有25%的手續費分配給IZI代幣用戶。

iZiswap是iZUMi的一個產品模塊,也是目前創造收入的主要模塊,就業務體量和發展前景來說,zkSync是目前iZiswap最主要的陣地。

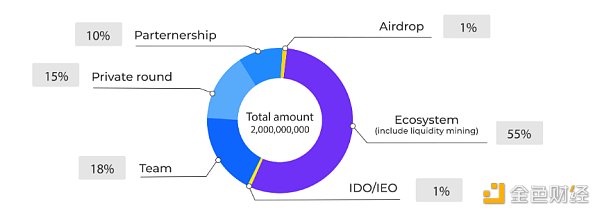

iZUMi的項目代幣是IZI,總量20億,在以太坊、BNBchain、Polygon、Arbitrum和zkSync上均有分布。

其代幣分配和釋放速度如下:

來源:https://docs.iZUMi.finance/tokens/tokenomics

根據CMC數據,目前解鎖代幣總量為787,400,000,不過其中276,091,843.3IZI處于ve質押中。

IZI的代幣規劃用途有三:

1.治理投票:用于表決代幣排放去向的(暫未上線)

2.質押分紅:質押后可以獲得25%iZiswap手續費回購的IZI的分配

3.收益加速:質押后可以為自己在LiquidBox的挖礦加速,最高2.5倍,類似于Curve的boost機制

ve模型的Dex代幣的內在價值來源主要有兩個:1.用于指揮流動性的治理權價值,其價格由對應Dex的流動性價格決定,受到所在鏈其他項目方流動性采購需求的影響;2.手續費分紅的現金流貼現。

目前iZiswap的ve投票功能尚未上線,且交易手續費的分成被債券回購模塊分流一半,代幣的內在價值受到壓制。

根據Rootdata披露的信息, iZUMi Finance的創始人為Jimmy Yin,畢業于清華大學,目前團隊人數規模為20+。

根據rootdata披露的數據, iZUMi過往共進行了4輪融資:

2021.11:種子輪,210萬美金,對應估值1400萬美金

2021.12:A輪,350萬美金,對應估值3500萬美金

2022.5:通過Solv進行可轉債融資,3000萬美金,用于流動性運作

2023.4:通過Solv進行基金形式募資,2200萬美金,用于流動性運作

值得注意的是, iZUMi 最近兩輪的融資沒有采用直接出售代幣的方式,而是采用債券或基金募資的方式進行融資,其融資用途也不僅僅是項目開支團隊招募,而是用于流動性運作(做市),運作收益可用于團隊收入和支付融資回報。

在zkSync頭部Dex的競爭中,產品機制層面Syncswap中規中矩,基本沒有讓人印象深刻的原生創新,而iZiswap的產品有比較豐富的原生探索,但是否能轉化為用戶和資金的增長,目前來看尚不樂觀。因為從具體業務數據來看,目前Syncswap無論是TVL還是交易量都占據著明顯的領先位置,加上其代幣尚未分配,項目空投的預期對用戶的資金和交易行為有很強的吸引力,享受著更低的運營成本(相反iZiswap每天仍然有代幣激勵的費用支出)。

不過,雙方目前共同面臨的問題是zkSync由于誕生不久,有生命力的原生項目數量不足,兩個Dex的大部分流動性和交易量都與ETH相關。

未來zkSync上會誕生更多的原生項目,這些項目會選擇在哪個平臺部署初始流動性?是業務更為領先的zkSync,還是機制玩法更為豐富的iZiswap,這也給后續的競爭留下了一定的懸念。除此之外,Uniswap此前早在2022年10月就投票通過了將V3部署至zkSync的表決,可能隨時進入這個全新的市場,帶來更大的競爭壓力。

我們拭目以待后續的發展。

Mint Ventures

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

關于ZKML:ZKML(Zero Knowledge Machine Learning)是一種機器學習技術,它結合了零知識證明(Zero-Knowledge Proofs)和機器學習算法.

1900/1/1 0:00:00作者:尹寧 備受矚目的香港加密新規塵埃落地。5月23日,中國香港證監會發布《有關適用于獲證券及期貨事務監察委員會發牌的虛擬貨幣交易平臺運營者的建議監管規定的咨詢總結》,對于此前開展的咨詢案件進行.

1900/1/1 0:00:00原文作者:Splin Teron, 加密 KOL 原文編譯:Felix, PANews針對 FTX 破產事件的近期動態.

1900/1/1 0:00:00作者:BEN STRACK,blockworks 編譯:金色財經,善歐巴在最新一波現貨比特幣 ETF 申請之后,Volatility Shares 將推出首款產品.

1900/1/1 0:00:00作者:秦晉,碳鏈價值 如果說股市是一個國家經濟的晴雨表,那么比特幣就是全球加密市場的風向標。它的一舉一動或許都在暗示未來全球加密市場的走向和趨勢.

1900/1/1 0:00:00來源:Scaling Ethereum Efficiently;編譯:Starknet 中文社區 概要 有效性證明 Rollup 以安全和去中心化的方式增加以太坊吞吐量.

1900/1/1 0:00:00