BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.33%

ETH/HKD+1.33% LTC/HKD+0.66%

LTC/HKD+0.66% ADA/HKD+2.39%

ADA/HKD+2.39% SOL/HKD+4.97%

SOL/HKD+4.97% XRP/HKD+1.68%

XRP/HKD+1.68%原文作者:waynezhang.eth

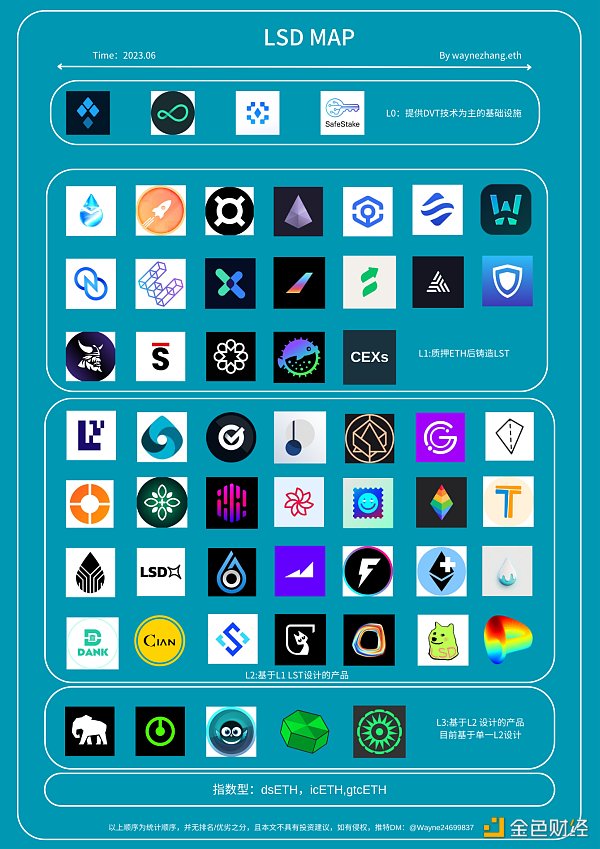

上次LSDFi Map 發布后,我們的預測的產品大部分都已經出現,比如 LST 支持的穩定幣(R,TAI,USDL 等),veToken 引發的 Governance War(Pendle War)等。但也有很多出乎意料的數據與發現。本文將整理可查大部分 LSD 相關項目并提出問題,思考與行動指南。

LSD 賽道已經形成初步格局。若以層級劃分,SSV Network,Obol Labs 等 DVT 技術服務商可視為L0。DVT 技術可以使驗證器更穩定、更安全行使簽名責任。作為層級首個發行代幣的項目,SSV Network 在品牌知名度方面占據先發優勢。

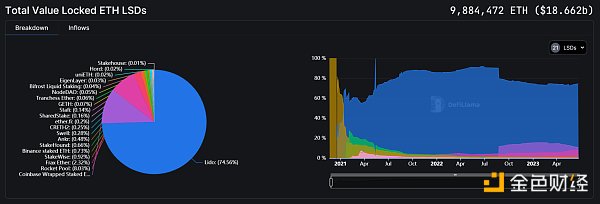

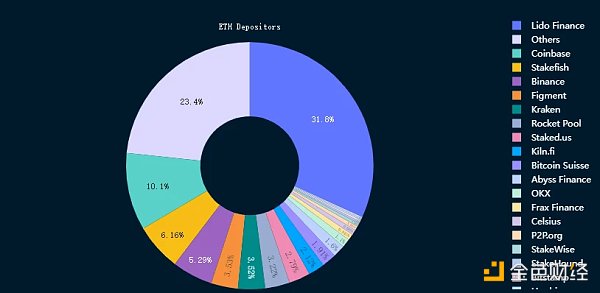

Lido、Ankr、Coinbase 等 LST 發行商則可視為L1。L1主要是傭金模式,用戶主要獲益點來自 ETH 的 POS 收入。上海升級之后,根據統計數據,L1層級項目數竟遠多于于接下來的L2層級,超出第一版 MAP 預測,但經調查發現, 20% 以上正在測試網階段。根據Defilama數據,Lido 占據流動性質押份額的 74.45% 。Lido 與 Rocket Pool 占 82.5% 左右,以 Coinbase 為首的中心化交易所發行的 LST 占流動性質押比例 12% 以上,留給其他去中心化質押的空間狹隘。此層級中一些參與項目是多鏈 LST 發行商來分一杯羹,但事實上,以太坊 LSD 玩法與其他公鏈略有不同,除了占據先發優勢的 Ankr 之外,暫未見過其它成績優異的項目。

TVL 份額圖(來源:DeFillama,時間: 2023.6.23 )

基于 LST 設計出的固收類產品,穩定幣,收益聚合等占據L3層級,也就是大家常說的 LSDFi。在這一層級,數量最多的是基于 LST 的穩定幣,都是將 LST 列為質押品行列,幾乎都支持其他穩定幣和 ETH/WETH 等。借貸,杠杠化項目較少,這類項目的缺少直接導致收益聚合類項目、結構化策略類項目數量暫時較少。類似 Yearn 的收益池,Shield 利用期權的結構化產品,Pendle 的固收產品的出現與發展將進一步推進收益聚合類項目、結構化策略類項目出現;利用自身 Token 補貼提高質押收益率的項目在上海升級之后無論 Token 還是 TVL 下跌迅速。

StaFi發布Q3路線圖:將繼續推動LSD結構、去中心化質押、治理權分配等討論和部署:6月28日消息,DeFi協議StaFi發布2023年第三季度路線圖。Q3 StaFi將繼續推動更多關于LSD結構、去中心化質押、治理權分配以及更多與LSD相關的上升趨勢方面的討論和部署。

EVM LSD結構目前正在開發中,之前的部分代碼庫被抽象成rBNB和rMATIC解決方案。該結構將基于現有LSD解決方案的重新開發和重新部署,并將作為未來探索更多用例的基礎。[2023/6/28 22:06:09]

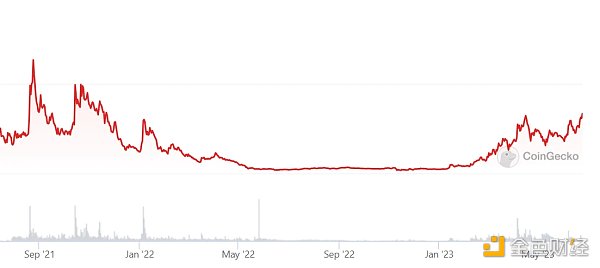

某 APY 過千項目上海升級后價格走勢圖

L2層級讓人看到了團隊的重要性,部分項目半路出家進入 LSD 賽道取得了不錯成績。固收、期權、收益聚合、穩定幣、合成資產等賽道的部分項目獲得成績后也不禁讓人思考他們跟他們同賽產品進入 LSDFi 的可能性。市場流動性不足,上海升級前后,ETH 作為 TOP 2 加密貨幣,在熊市也能帶來很強的流動性,又有多少團隊把握住了機會?周期將至,牛市在望,流動性增強后,其他生息資產又是否可以借鑒 ETH,開發出一些類產品?

某固收協議借助 LSD 產品實現 Token 1 0x漲幅

本文采用基于L2建立的產品作為L3的定義。引發的 Pendle War 的 StakeDAO,Equilibria,Penpie 符合基于L3定義;自動復投0x Acid 的 AcidTrip;還有簡化 unshETH 操作、提高收益的 gUSHer;可以看出主流還是 veToken 引發的治理權爭奪。本層級有很大想象空間,不止L2工具和聚合治理類型項目。比如多L2產品的L3,聚合策略的前端。

在 Eigenlayer 中 ,個人 ETH 持有者將 ETH、stETH 質押給質押服務商,讓服務商分配的節點運營商參與 Eigenlayer 協議、驗證節點直接參與 Eigenlayer、或通過委托,委托其他運營商幫忙管理。各類中間件、數據可用性層等支付一定的報酬(項目方 token、手續費等)獲得收益。實際上是利用 ETH 質押原理,但沒有生產 LST,反而可以進行 LST(目前支持 rETH, stETH, cbETH)的質押,所以記入L2層級。

LSD穩定幣協議Lybra Finance將于6月發布V2測試網:5月24日消息,LSD穩定幣協議 Lybra Finance 將于 6 月發布 V2 測試網,并計劃于 7-8 月啟動主網。V2 版本中將基于 LayerZero 技術提供全鏈互操作性,并增加新的 LSD Token 作為抵押品。截至 5 月 23 日,Lybra V1 版本 TVL 超 6700 萬美元,有超過 3.6 萬枚 stETH 存款,協議以此為抵押共發行價值超 3400 萬美元的 eUSD 穩定幣。[2023/5/24 22:14:39]

指數型產品以 Index Coop 推出的三個 LST 指數為主,成分中 LST 種類較少。

[ 1 ]L0是最具有技術壁壘的,但要注意代幣的實際效用

[ 2 ]L1中龍頭出現,除內部或者系統性風險,時間、空間條件已經不允許有新晉 TOP 3 ,新秀會有。

[ 3 ]L2中很大一部分不具有護城河,考驗團隊和 BD 能力更多。基于 LST 的基礎性 DeFi 策略項目越多,L2越繁華。

[ 4 ]L3市值/流動性受限于L2產品發展程度,且有很大的想象空間,需要一定時間發展。

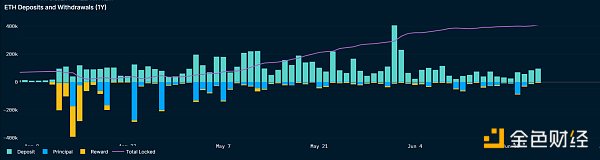

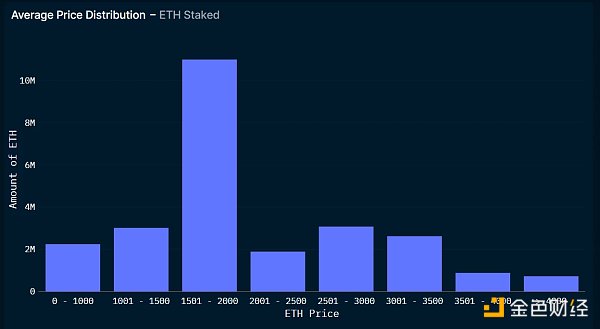

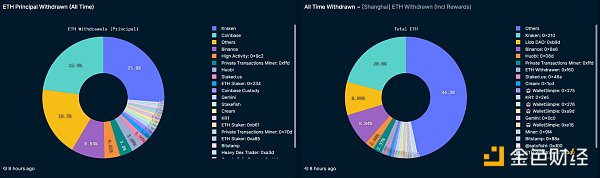

在上海升級前,預測結果是一波推出之后回暖進行第二波質押率下跌,但結果并非如此,在上海升級后,接觸質押的最大的兩波一次是質押獎勵收取然后繼續質押,一波是本金(主要來源于 CEX)解除質押,隨后開始穩步上升,五月中旬質押量突破 20 M,六月突破 16% 。

ETH 質押與接觸質押/質押總量圖(來源:Nansen,時間: 2023.06.23 )

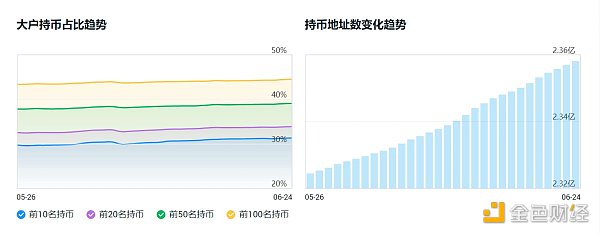

對于市場上將 ETH 質押率與其他公鏈對比的意見,筆者持強烈質押態度。在 MAP 1.0 ,筆者也曾預測穩定會在 25% 左右,理由及判斷依據如下:

理由一:ETH 的去中心化程度

ETH 的籌碼分散度不同于某些高質押率的”VC 鏈”和“聯盟鏈”,很多鏈上的 Token 不得不質押,盤子大,玩家少,拋售等于崩盤。

Ankr與Tenet達成合作,擬推動LSD產品的區塊鏈采用:金色財經報道,區塊鏈基礎設施提供商 Ankr 宣布與流動性質押衍生品(LSD)Layer 1區塊鏈Tenet 達成合作,旨在推動LSD產品在區塊鏈中的采用,尤其是當前尚不支持LSD的區塊鏈。

據悉,Tenet將對Ankr的LSD集成服務提供折扣定價,使得權益證明區塊鏈能夠輕松地為其資產與Ankr建立流動性抵押。Tenet目前在測試網上運行,并將于5月25日啟動主網及其代幣生成活動。(decrypt)[2023/5/17 15:07:45]

ETH 大戶持幣(有交易所和橋地址)與地址數量變化圖(來源:非小號,時間: 2023.06.23 )

理由二:實用性

作為目前最活躍的公鏈,ETH 可謂是以太坊的金鏟子,使用 ETH 可以參與 DeFi,GameFi,NFT,同時在參與鏈上項目時會涉及到 ETH 計價的交易,ETH Gas,除穩定幣外,ETH 在鏈上活動使用頻率上是當之無愧的第一。在使用場景上也是佼佼者。

理由三:外部擴展性

L2的出現與繁榮,多鏈化時代的到來,ETH 也將作為多個生態中的主流資產,進一步分散代幣,降低了集中到以太坊質押的趨勢,當然我們會在下一節看到跨鏈質押以太坊的協議分析,將進一步探索跨鏈質押給 LSD 生態帶來的影響。

理由四:合規

眾所周知,加密貨幣是傳統金融及各國監管關注的重點,很多 ETF 中,BTC 之后就是 ETH 份額最大,二級基金中 ETH 也一般占據份額 Top 5 。隨著加密 ETF/加密二級基金的增多,有人提出二級基金以及 ETF 會將 Token 一步質押的說法,但合規問題很難解決,就算會利用質押提高收益,直接找 StakeFish 的安全性更高,法律性風險更小。

價格因素也可能影響質押率,一年后到來的減半周期如果點燃牛市情緒,在 altcoin 上漲之時,是否會大量 ETH 質押者會選擇拋售獲益 ETH 并購買新的熱點幣種及熱點需要進一步觀察。

Shapella升級臨近,LSD板塊過去24小時漲幅14%:4月5日消息,隨著以太坊Shapella升級臨近,LSD賽道表現突出。Coingecko數據顯示,LSD板塊過去24小時整體漲幅14%,位列第四;龍頭LDO24小時漲幅7%,7天漲幅15%;Stader1以46.4%的漲幅位列周漲幅榜榜首;Bifrost(BNC)以22.8%的周漲幅次之。[2023/4/5 13:46:25]

質押 ETH 購買價格分布圖(來源:Nansen,時間: 2023.06.23 )

LSDFi 無疑是會促進質押率提高,質押產生的 LST 能夠進入多種項目賺取多份收益減少機會成本,甚至還能賺取超額收益。而現在的L2層級還沒有出現能承載大量 ETH 的項目,L1中很多 LST 并未在L2中使用,所以筆者認為L2仍有巨大投資機會。

根據Nansen的數據進行粗略計算,去中心化質押平臺質押比率不足 40% ,CEX 占比約為 20% ,剩余絕大多數 ETH 為節點質押和 Solo Staking。在上海升級之后,撤離本金最多的還是 CEX,占比達到 57.74% 。由于 Lido 占據總質押份額的 31.8% ,容易產生去中心化平臺中心化,L2中出現了平衡配比 LST 的項目,通過將收益獎勵按照比例分配來促進參與者獲得更多小型平臺的 LST 來獲取獎勵。

ETH 質押情況(來源:Nansen,時間: 2023.06.23 )

L1平臺中也有很多利用 DVT 技術等讓自己更加去中心化的,但從理性人角度分析,質押者第一優先考慮是安全性,第二是收益,Lido,Rocket Pool 的 LST 幾乎適用于全部L2層級的 LSDFi 項目,且暫無安全事件出現。Lido 依賴 ETH 質押龍頭地位獲得收入與市場份額,作為既得利益者,中心化之后傷害以太坊也會傷害自己根本利益。當然內部風險以及類似于監管這種外部性風險是每一個L1平臺需要注意的風險。

數據:LSD協議類別TVL共計135.5億美元,已超過借貸協議類別:2月26日消息,據DefiLlama數據顯示,流動性質押衍生品協議目前的TVL已經超過借貸協議類別,在智能合約中鎖定了價值135.5億美元的資產。[2023/2/26 12:30:13]

上海升級后 ETH 本金/獎勵解決質押圖表(來源:Nansen,時間: 2023.06.23 )

所以筆者繼續看好 Top 3 龍頭地位,但認為去中心化作為加密的天然屬性,L1多樣化是不可避免的趨勢,L1中也出現了很多兼顧去中心化,安全性,低門檻的L1產品。但部分優質產品也無法擺脫代幣效用問題。

不考慮安全性的因素下,高收益率以及收益持續性是 LSD 相關最為兩個重要因素,關于高收益率,質押者需要依靠自己風險承擔能力參與,在很多L2項目早期推出時,LST 直接質押收益在 Token 補貼下能達到 3 位數,LP 更是能達到 4 位數,但價格波動劇烈,挖提賣不可避免。目前部分項目采取的積分獎勵模式以及質押獲取空投對用戶留存和代幣價格影響最小。

質押者在提高收益率可以參考 DeFi 樂高常見玩法,考慮一下幾種方法:

1.選擇使用場景多/合作方多的 LST

2.通過杠杠增加資金效率

3.參與L2產品(部分L2產品有L3可以多重套娃)

4.參與新項目的 IDO 或者獎勵活動(安全性低,但回報可觀)

采用兩層套娃基本可以將質押收益率提高到 10% 以上,讀者可根據自己風險設計適合自己的策略。

在調研后發現,能夠保持可持續性的項目基本具備一個特點:收益率不高,很多都是依靠自己的 Token 或者其他項目 Token(比如 Frax 利用 Curve)進行了一定的補貼,如果說 ETH→LST 部分的收益是基礎,來源于以太坊質押獎勵,那么 LST 為基礎的L2和L3的收益來自哪里呢?

在調研后,總結為:

[ 1 ]Token 激勵:自身 Token 補貼/其他方代幣補貼

[ 2 ]借貸費用:部分穩定幣

[ 3 ]LP 流動性池費用

[ 4 ]衍生品對沖

[ 5 ]Eigenlayer 向服務商收費補貼質押節點

[ 6 ]產品交易費用/傭金

……

從收入來源的穩定性基本可以判斷L2/L3收益的穩定性,只有[ 1 ]、[ 4 ]、[ 6 ]方法能再符合高收益的性質,而[ 4 ]和[ 6 ]在操作上有很強的不確定性,所以[ 1 ]目前及未來很長一段時間都是主流方法,但在具體使用過程中存在很大細節差異。但項目想長期生存,采用[ 1 ]方法需要采取優秀的 Tokenomics。

個人認為優質的項目應該是真實收益+應用場景+好的 Tokenomics 的結合,目前L2層級已經出現了 PENDLE 為首的真實收益類+veToken 類項目,基本符合以上條件。

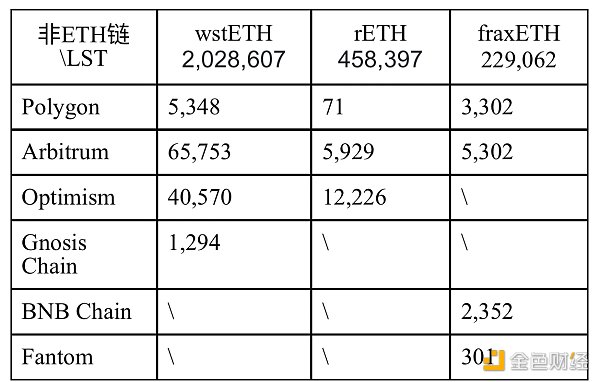

從表格中我們可以看到很多項目在L2層進行了部署,以 Top 3 去中心化質押 LST:wstETH、rETH、fraxETH 為統計。

Top 3 去中心化質押 LST 在不同鏈上的數量(來源:coingecko 提供過的區塊鏈瀏覽器)

從總量來看 Arbitrum 上數量最多,調研結果中在 Arbitrum 上建立L2層級產品的也是最多的。Optimism 盡管 LST 數量不少,但單獨為 LST 建立的項目遠少于提供流動性池的 DeFi 項目數量。L2上的交易費用更低,能更快的發生交易,從持有者數量來看也在不斷增多,所以有理由看好在 Layer 2 上發展的L2,越早部署,越有機會搶占L2的 LST 的流動性。

不同的用戶對于質押的需求不同,但基本要素有安全性,收益率,去中心化程度、代幣經濟學,UI/UX,易使用性等。

目前L0級別因為 Token 發行晚,技術壁壘高,VC 早期投資多,數目較少;L1層級,龍頭出現,很多鯨魚/大戶也基本將 ETH 質押在L1層級,并參與L2;L2層級有來自各方的淘金者,但從L1 TVL 和L2 TVL 來看,以 Lido 的 stETH 為例,總量7.383 M,LSDFi 中可統計數量質押約為150 K左右,L2中還有很大市場空間。

(建議更為詳細的數據追蹤,此處數據復雜度過高,分析時進行了簡化)

每個因素對于不同資金量用戶的吸引程度/留存成度不同,筆者認為未來L1層級與L2出現的新秀將充分把握各個要素。

[ 1 ]安全性:團隊人員及內部管理,審計,資金托管等

[ 2 ]收益率:高低之分,持久,收益品種多樣化

[ 3 ]去中心化程度:托管方式,DVT 技術,Token 集中程度

[ 4 ]代幣經濟學:能否保證效用同時供需平衡甚至需不應求

[ 5 ]UI/UX:能否具有清晰簡潔的頁面以及用戶門檻如何

[ 6 ]易使用性:產品的用途是否可以清晰告訴用戶

項目基本信息已放置在Google Sheet,請根據自身風險偏好進行配置。

以筆者個人為例,筆者資金量較少,個人策略追求高收益,僅參與了 1 個L1龍頭/L1新秀,剩余為L2真實收益項目以及L3項目,并少量參與新項目發售。

(以上不構成財務建議)

大多 LSD 項目都以 LSD Summer 為口號,對標 DeFi Summer。從以上分析來看,對標基本不可能,但 Summer 是有的。追溯源頭,整個的 LSD 生態都是基于 POS 代幣幣本位,這也代表 LSDFi 用戶是需要了解Web3,且大多數為鏈上項目,代幣也沒有上交易所,收益為幣本位,也就意味著參與 LSD 的是Web3具有一定經驗的用戶,參與者僅為Web3這個小用戶群體的一小部分。外部用戶進入極為有限。

且熊市流動性一直匱乏,DeFi Summer 時沒有 NFT 與 GameFi、BRC 20 等,現在的流動性進入加密市場,先要被各個賽道瓜分,LSD 在 DeFi 賽道的細分賽道雖屬熱點賽道,但也無法獲得大部分 DeFi 流動性。所以除了熱點炒作,真正的 Summer 可能與牛市共同到來。

因為篇幅原因,沒有介紹其中一些比較亮眼的項目,他們有些通過極強的合作能力豐富自身產品,有些預期 LSD 熱點爆發,半路出家,并交出亮眼成績。這直接證明了團隊的重要性。同質化嚴重的L1與L2賽道既需要技術的創新也需要項目團隊的努力。坎昆升級在即,牛市周期即將到來,是否又可以設計新的產品,或者針對不同資產設計產品,可能是很多項目需要考慮的問題。

各層級中均有跨層級的產品出現,這可能是未來的趨勢,搶占本層級份額后利用優勢發展其他層級也是業務擴展的選擇,同時擴展至 Layer、 2 似乎仍然是一個合適選擇,很多項目已經在計劃開發中,期待他們的出現。

作為質押者和投資者,面對豐富的產品,個人建議首先要認識到自己的風險偏好,然后選擇安全性較高(關注量較多,沒出過安全事故等)的產品構建策略,最近已經出現了 Rug 項目,騙子項目,需要提高警惕。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:DeFi^2(@DefiSquared);編譯:Babywhale,Foresight News 該 Twitter Thread 的作者為 DeFi^2,據其推特簡介顯示.

1900/1/1 0:00:00關于以太坊虛擬機(EVM)的性能在以太坊主網上的每一個操作都要花費一定的 Gas,如果我們把跑基礎應用所需的計算量都放在鏈上,要么 App 會崩潰,要么用戶會破產.

1900/1/1 0:00:00OKX 歐易行情顯示,僅僅一夜,比特幣暴漲 2000 美元,再次突破 2.9 萬美元, 24 小時漲幅 7.1% ,領漲各大山寨幣.

1900/1/1 0:00:00撰寫: Pedro Solimano 編譯:深潮 TechFlow 周末,一種在以太坊上刻寫圖像的新協議引起了人們的濃厚興趣.

1900/1/1 0:00:00作者:Bankless;編譯:比推BitpushNews Mary Liu在上周的監管沖擊之后,思考加密貨幣是否面臨生存威脅不是件易事.

1900/1/1 0:00:00作者:lesley@footprint.network5 月 13 日,Line 旗下 NFT 子公司計劃將于 2023 年發布五款 NFT 游戲.

1900/1/1 0:00:00