BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+1.34%

ETH/HKD+1.34% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD+1.37%

ADA/HKD+1.37% SOL/HKD+4.98%

SOL/HKD+4.98% XRP/HKD+1.21%

XRP/HKD+1.21%作者:Glassnode, Alice Kohn;編譯:達瓴智庫

自以太坊上海升級以來,市場對流動性質押表現出明顯偏好。在ETH質押數量上,Lido占據著絕對的主導地位。從DeFi的資金流向也可以看出stETH已經成為資產質押中的首選。

摘要

4月中旬,以太坊推出了質押提款(Staking withdrawals)功能,市場對流動性質押的興趣進一步增強。

在眾多以太坊流動性質押服務商中,Lido已經建立了壓倒性的優勢,它擁有最高的LSD(流動性質押衍生品)供應量和流動性,并通過在DeFi中的整合增強其網絡效應,這些都鞏固了其在以太坊質押市場中的龍頭地位。

隨著LSD在DeFi中的應用,新的趨勢已經形成——LSD被轉入借貸協議中進行質押,與質押相關的流動性Pool的TVL(總鎖定價值)下降。

以太坊價格表現相對穩定

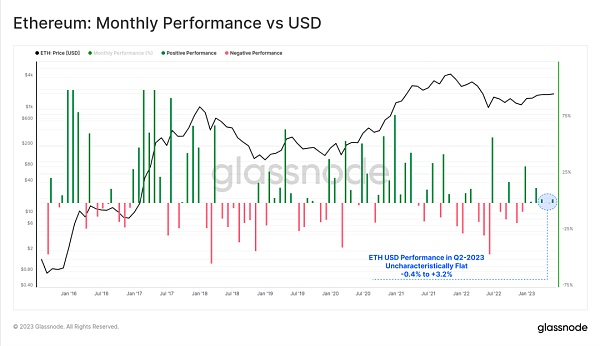

最近幾周,數字資產市場受到了BTC ETF申請的影響,BTC的表現明顯優于其他資產。雖然貝萊德申請BTC ETF的舉措讓ETH價格提升了11.2%,但第二季度收盤時,它僅比4月的開盤價高出6.4%,價格出乎意料的穩定。

圖1:與美元相比以太坊價格表現

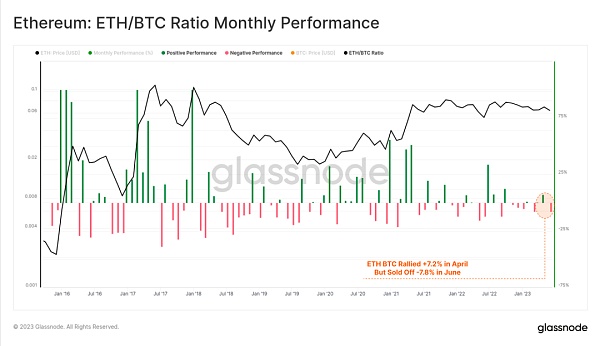

相比較而言,2023年許多數字資產的表現都不如BTC,ETH/BTC比率一度下滑到0.060,將近50周的最低點。不過這一比率已回升至0.063,可以看出市場在7月初是有所回升的。

DeFi隱私基礎設施PortalGate完成110萬美元種子輪融資,Apollo Crypto領投:6月20日消息,DeFi隱私基礎設施PortalGate完成110萬美元種子輪融資,Apollo Crypto領投,UpsideDAO、Greythorn Asset Management、Comma3 Ventures、Gandel Invest、Rebase D. Ventures、Fork Ventures、Ren Protocol創始人等天使投資人參投,新資金將用于擴充核心團隊,加速在主網推出隱私池,在第三季度啟動主網。[2023/6/20 21:48:44]

圖2:以太坊:ETH/BTC比率的月度表現

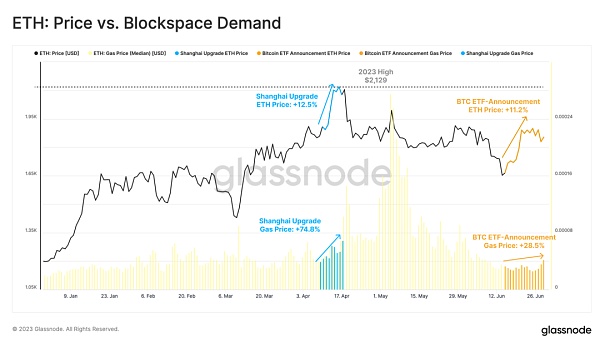

從年初至今,ETH價格的上漲還沒有引起鏈上活動的波動。代表區塊空間需求的Gas費一直保持在相對較低的水平,尤其是在ETF申報公告之后的一周。在4月份上海升級期間,也就是ETH市場出現類似反彈之前,Gas費上漲了78%,而本周的漲幅為28%。

圖3:以太坊價格 vs Gas費

新一輪的質押浪潮

雖然上海升級的硬分叉允許驗證者提取質押的ETH,但升級并沒有引發ETH的提款潮,反而引發了一場新的質押浪潮。

Aptos生態DeFi協議Thala Labs宣布上線Thala測試網:2月25日消息,Aptos生態DeFi協議Thala Labs宣布Thala測試網已上線,包含兩項核心產品:Move Dollar CDP vaults和ThalaSwap。此外,RWA特定抵押品和清算機制以及L0全鏈(Omnichain)可替代性功能正在積極研究中。

去年10月消息,Thala Labs宣布完成600萬美元種子輪融資,ParaFi Capital、White Star Capital和Shima Capital共同領投,其他投資者包括Beco Capital、LedgerPrime、Saison Capital和Infinity Ventures Crypto。[2023/2/25 12:29:12]

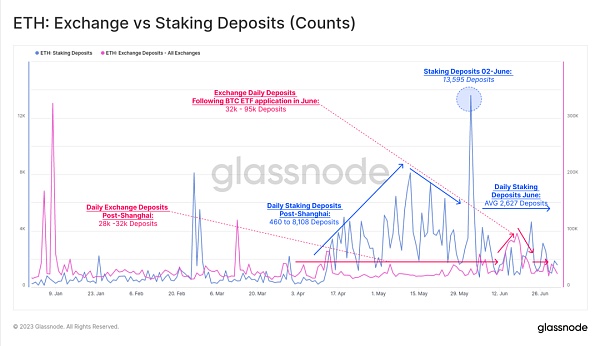

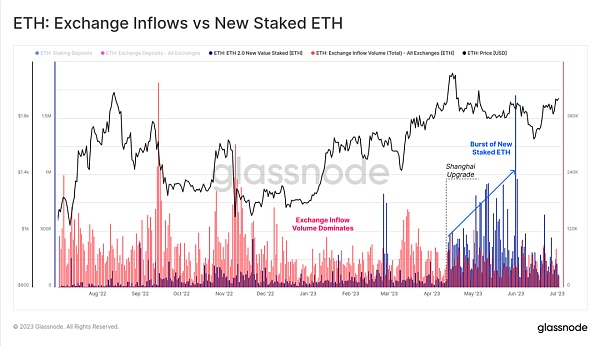

質押活動(交易數)在6月2日達到高峰——新的質押超過13,595筆(價值超過40萬ETH)。我們可以將其與交易平臺中的ETH交易量進行比較,在此期間,交易平臺的ETH交易量一直保持在3萬左右。

圖4:交易平臺ETH交易量 vs 質押活動數量

如果我們比較一下交易平臺上ETH的質押量(藍色)與ETH的流入量(紅色),就可以清晰的看到新質押的ETH數量正在迅速攀升。自上海升級以來,ETH質押活動一直保持高速增長,與交易平臺的流入量旗鼓相當。

LEND今日登陸DeFi專區,目前最高漲幅 46%:據悉BW于今日香港時間10:00上線交易對LEND/USDT,開盤價為0.4USDT,目前最高價為0.58415 USDT,漲幅高達46%。

目前BW.io已上線DeFi幣種交易專區,首期開通7個幣種交易LEND/USDT、BAL/USDT、SNX/USDT、YFI/USDT、NEST/USDT、JST/USDT、LINK/USDT、Comp/USDT(已經上線) 、KNC /USDT(已經上線)。

Lend(Aave)是一種去中心化的貨幣借貸協議,是開源且無監管的,所有人都可以訪問其代碼,是完全透明的、可跟蹤的,所有人都可以對其進行審計。用戶可以在Aave中充當存款人或借款人。

BW將持續上新DeFi幣種,更多熱門DeFi幣種資訊請訪問官網。[2020/8/20]

圖5:交易平臺流入量 vs ETH質押活動增量

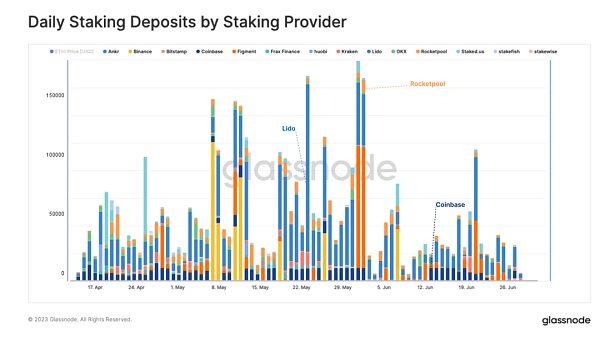

我們可以進行進一步細致地分析,將每日質押存款量按不同的服務商進行劃分,我們就可以看到市場是利好流動性質押服務商的,尤其是Lido。

圖6:將每日質押存款量按服務商進行劃分

Lido的優勢

上述觀察結果反映了市場對LSD(流動性質押衍生品)的需求,這些Token實際上是存入質押Pool的ETH的質押憑證。

Bitfly官方:只要DeFi保持盈利 Gas價格就不會很快下降:7月24日,Bitfly(Ethermine礦池母公司)官方發推稱,以太坊網絡目前正在經歷Gas費用漲至100 Gwei以上的階段。大部分區塊都包含DeFi和智能合約的交互。只要DeFi保持盈利,Gas價格就不會很快下降。[2020/7/24]

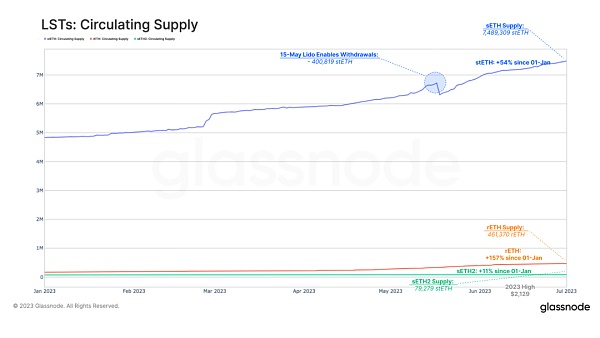

Lido在5月15日發布了V.2版本更新,允許節點運營商提取質押的ETH,使Lido的stETH持有者能夠將其兌換成ETH。發布之后,40萬stETH(約7.21億美元)被提取,導致stETH的供應量收縮。然而,巨量增加的ETH質押存款可以遠遠覆蓋stETH的下降,使stETH達到了749萬的新高點。

與其他流動性質押服務商相比,Lido的stETH供應量比第二名高16倍,當之無愧占據了流動性質押市場的龍頭地位。但是自今年年初以來,Rocketpool的流動性質押衍生品(rETH)供應量一直比Lido的供應量增長速度快三倍。

圖7:LSD的流通供應量

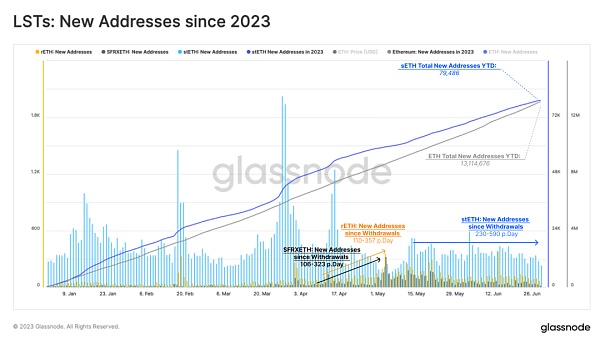

有趣的是,對Lido的stETH需求的增加并沒有反映在stETH新的持有人數量的增長上。我們觀察到Rocketpool和FRAX的流動性質押用戶在上海升級后都有所增加,但Lido的新用戶沒有顯著增長。

持有stETH的地址日增量一直在230-590之間波動,從今年年初至今還沒有明顯波動。由此我們可以得出結論,Lido新增的質押存款量其實是由現有的stETH持有者在原有基礎上增加質押存款引發的。

MXC抹茶現已上線DeFi指數產品,開通USDT交易:官方公告,MXC抹茶已于6月2日(今日)18:20上線DeFi指數產品,開通USDT交易。用戶可登錄MXC抹茶Web端官網,在「幣幣交易」區選擇「指數交易」進行交易。

DeFi指數組合成分為KNC、ZRX、KAVA、NEST。MXC抹茶指數產品現包括主流幣組合指數、減半組合指數、國產公鏈組合指數和DeFi組合指數。每個組合指數產品中的資產標的在該指數所占權重,將根據該標的上月日均交易額占比進行分配。詳情請閱讀相關公告。[2020/6/2]

圖8:2023年以來持有LSD的新地址

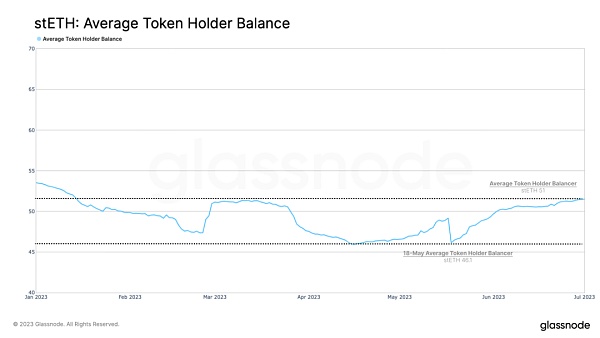

通過分析stETH持有者的平均余額,我們可以估算出新發行stETH的分布情況。在Lido啟用提款功能后,stETH持有者的平均余額下降到46.1 stETH(8.3萬美元)。

而自上海升級以來,stETH平均余額又增加到51.0 stETH(10萬美元),這表明現有的持有者確實在增加他們以stETH形式質押ETH的份額;這也表明Lido的流動性質押新用戶并沒有明顯增長。

圖9:stETH持有者的平均余額

LSD在DeFi的新用法

LSD的關鍵價值之一是它們與DeFi協議的整合。LSD持有者可以輕松地在Decentralized交易平臺上交易LSD或將其作為抵押品,通過借貸協議獲取收益。

LSD自出現以來,在不同的DeFi協議中的活動越來越多,其中Lido的stETH是最活躍的。stETH在DeFi中的廣泛應用是導致Lido在流動性質押領域能夠占據主導地位的另一個因素。然而,在接受LSD的一系列DeFi協議中,又有幾個有趣的趨勢正在發生。

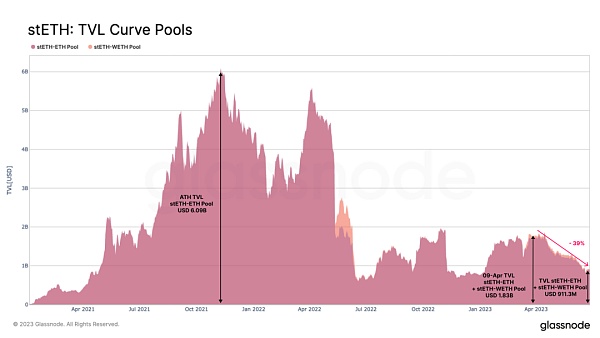

自上海升級以來,stETH-ETH Curve pool,也就是Lido的流動性質押服務最大流動性Pool,已經損失了其總鎖定價值(TVL)的39%。現在它正在接近2022年5月Terra-Luna崩盤后去杠桿化時期的水平。

圖10:Curve pool的總鎖定價值

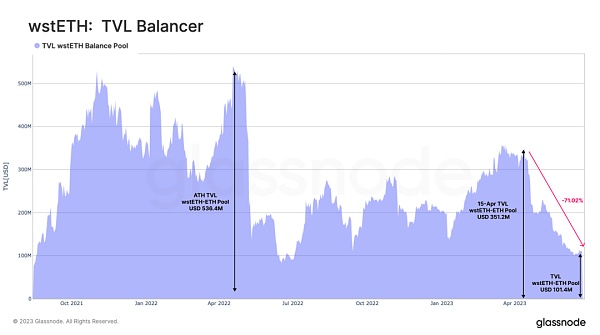

通過對Balancer的wstETH-ETH Pool的分析,我們可以看到這種趨勢更加明顯。自4月15日以來,該Pool的TVL下降了71%:從3.512億美元減少到1.014億美元。

圖11:Balancer的wstETH-ETH Pool總鎖定價值

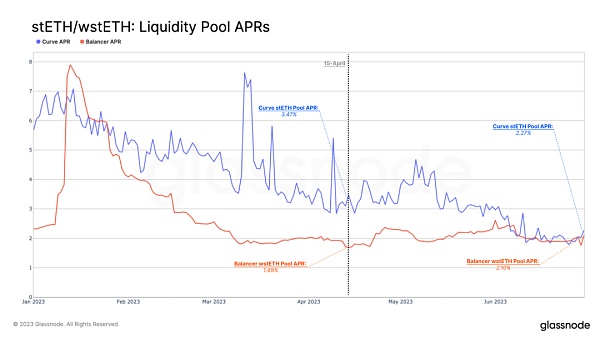

通過研究兩個資金pool的年化收益率(APR),我們可以看到它們在2023年呈現出一致的下降趨勢。我們以4月15日為參考點,因為正是在那個時候開始了新的質押浪潮,相關DEX上的流動性開始減少。

Curve stETH-ETH Pool的年化收益率已從4月15日的3.47%下降到目前的2.27%。另一方面,Balancer Pool在4月達到最低點1.69%,此后略微上升到2.10%。

注:流動性Pool的APR是由不同的獎勵結構組成的,以不同類型的Token支付。Lido以LDO對Curve流動性提供者進行獎勵,這一獎勵計劃將于6月1日結束。鑒于這兩個平臺上的APR趨勢截然不同,這種不斷變化的獎勵結構本身并不會導致流動性的下降。

可能是自從開放提款后,APR對于LSD pool來說已經變得有些無關緊要了。在上海升級之前,流動性pool是質押者唯一流動性來源,然而現在DEX上stETH和ETH之間的交易要求已經降低,用戶可以直接在平臺上完成鑄造或贖回。

這可能意味著做市商們看到作為DeFi流動性提供者的獎勵減少。此外,由于美國監管部門的審查力度加大,一些頭部做市商的退縮可能將進一步加劇這一趨勢。

圖12:stETH和wstETH的流動性pool年化收益率

由于我們看到流動性的減少是一個連續的趨勢,而不是由于少數玩家的離開而導致的流動性突然撤出,所以我們暫且認為這些流動性的減少更多可能是由于結構性的轉變。

另一個解釋可能是由于其他DeFi協議的新收入來源導致流動性提供者的潛在機會成本增加。諸如Aave或Compound等借貸Pool允許LSD作為抵押品,并將其與ETH進行杠桿。

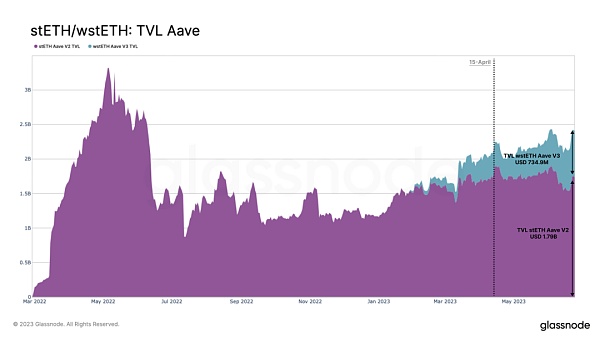

Aave 的總鎖定價值已發生明顯增長,特別是V3借貸Pool中的wstETH。自2023年1月下旬推出以來,wstETH Pool的價值已膨脹到超過7.349億新元,而stETH Pool則徘徊在17.9億美元左右。

圖13:Aave中stETH和wstETH的總鎖定價值

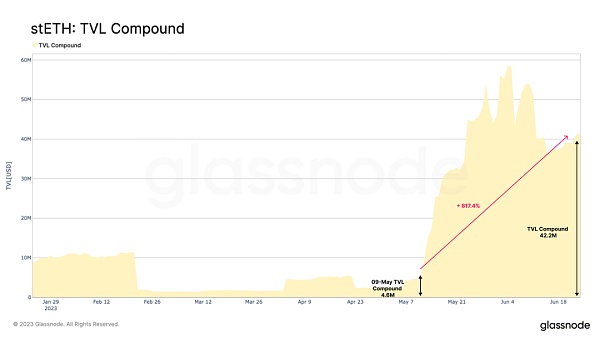

Compound V3 wstETH Pool自今年年初推出以來也有了顯著增長,現已持有超過4220萬美元的stETH。僅自5月9日以來就增加了817%。相對于ETH甚至穩定幣來說,有收益的流動性質押衍生品LSD似乎正在成為一種更有吸引力的抵押品。

圖14:Compound V3 wstETH Pool的總鎖定價值

總結

以太坊上海升級在4月中旬完成,參與者能夠對質押的ETH進行提款。與其說是催生了一波提款潮,不如說是進一步加速了質押存款活動的進行,市場對流動性質押衍生品LSD表現出了明顯的偏好。

其中,Lido占據了迄今為止最大的市場份額,占到了750萬的ETH質押量。Lido的stETH在DeFi領域也有重要表現——被作為首選的抵押品。自上海升級以來,stETH在DeFi領域的分布出現了明顯的變化,DEX流動性pool縮小,而借貸協議中的抵押品使用量上升。

這都表明,投資者可能在玩一個質押收益最大化的策略,通過借貸杠桿建立stETH敞口,以放大自己的回報率。

達瓴智庫

企業專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

在日常消費生活中,商業積分已經司空見怪。對于商家來說,這是其經營會員系統的一種手段,但對于大多數消費者來說,商家給予的積分并未得到他們足夠的重視.

1900/1/1 0:00:00作者:Lao Bai,ABCDE投研合伙人,Amber Group 研究顧問 來源:推特,@Wuhuoqiu 鑒于BTC生態最近這么火,最近也看了幾個BTC生態的一級市場項目.

1900/1/1 0:00:00比特幣現貨ETF有望通過,引發了市場熱議。按照21Shares Bitcoin ETF的時間表,也許8月11日會誕生第一個比特幣現貨ETF.

1900/1/1 0:00:00尊敬的紅杉中國成員企業創始人:見信如晤!今天,紅杉全球宣布了一項重要決定,將在2024年3月31日之前實現三大區域(美歐、中國、印度/東南亞)的各自完全獨立.

1900/1/1 0:00:006月5日,彭博一則消息引發市場熱議,Richard Teng或將替代趙長鵬出任幣安CEO;隨后,彭博爆出幣安和趙長鵬被SEC起訴,更是直接誘發加密市場暴跌,幣安面臨的監管危機已然不言而喻.

1900/1/1 0:00:005 月 24 日,Web3 游戲工作室 Metagame Industries 宣布以估值近 1 億美元完成一輪戰略融資.

1900/1/1 0:00:00