BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.4%

ETH/HKD-0.4% LTC/HKD-0.5%

LTC/HKD-0.5% ADA/HKD-0.19%

ADA/HKD-0.19% SOL/HKD+0.6%

SOL/HKD+0.6% XRP/HKD-0.68%

XRP/HKD-0.68%LSDfi很熱,主流交易所也很關注。比如,Binance連續上線了Maverick和Pendle,Binance Research也在三個星期內連發兩份LSDfi研報。

Binance Research于6月16日發布LSDfi研報《LSDfi: When Liquid Staking Meets DeFi》(參閱金色財經報道“幣安LSDfi研報:LSDfi生態系統現狀和展望”),7月3日再發LSDfi研報《Data Insights: Liquid Staking and LSDFi Heat Up》。

金色財經編譯了Binance Research最新LSDfi研報的精要部分,以犒讀者。

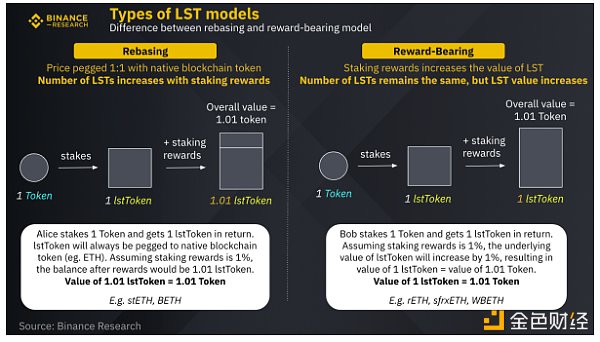

有三種主要類型的LST:

1、可重新調整的代幣(例如,stETH)

代幣供應將通過算法自動調整,以反映質押獎勵或可能的懲罰

理論上與原生代幣1:1掛鉤

2、帶獎勵的代幣(例如,rETH、ankrETH)

代幣的價值會隨著時間的推移增加,以反映質押獎勵

3、基礎代幣 + 獎勵代幣(例如,Frax、StakeWise)

其中一個代幣將與基礎代幣1:1掛鉤,而另一個代幣將累積獎勵

Frax:基礎代幣(frxETH)和獎勵代幣(sfrxETH)

StakeWise:基礎代幣(sETH2)和獎勵代幣(rETH2)

圖7:LST類型示意圖

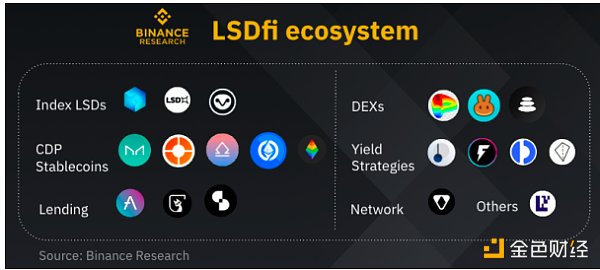

LSDfi和LSTfi是行業中可以互換使用的兩個術語。它們指的是已經與LST集成的DeFi項目。以下是當前生態系統的快速概述,包括已經將LST集成到其應用程序中的現有成熟協議和專注于LST的新推出項目。

圖21:LSDfi生態系統

數據:某機構今日將266萬枚SNX轉至幣安,約合750萬美元:金色財經報道,Lookonchain監測數據顯示,曾于3月14日至3月16日以1500美元從Synthetix財庫購入約543.7萬枚SNX的機構,在5小時前將266萬枚SNX(約合750萬美元)轉移到幣安。[2023/3/17 13:09:51]

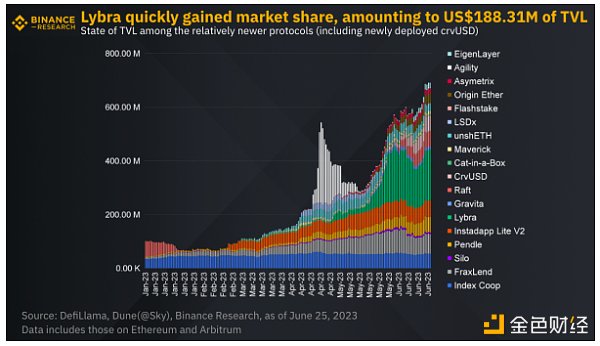

圖22:相對較新的LSDfi協議的總鎖定價值(TVL)

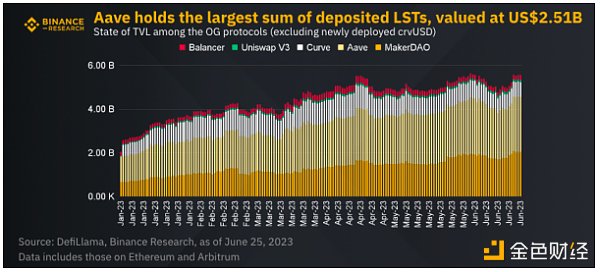

圖23:成熟的OG LSDfi協議的總鎖定價值(TVL)

OG和相對較新的LSDfi協議的總TVL為62.5億美元,其中OG的TVL比新出的協議高出8.76倍。較新協議的TVL呈指數增長,自2023年5月以來增長了66.10%。目前,大多數協議主要與stETH進行集成,這可能不代表健康的增長模式,因為過度依賴存在風險。

OG和相對較新的LSDfi協議的總TVL為62.5億美元,其中OG的TVL比新出的協議高出8.76倍。較新協議的TVL呈指數增長,自2023年5月以來增長了66.10%。目前,大多數協議主要與stETH進行集成,這可能不代表健康的增長模式,因為過度依賴存在風險。

一些協議,包括LSDx和Agility LSD,在初始推出幾周后難以保持市場份額。以Agility LSD為例,這是一個抵押債務頭寸(CDP)穩定幣協議,其TVL在4月份因吸引人的3000%+年收益率而飆升至5.0285億美元。然而,不可持續的代幣發行導致了顯著的TVL下降。可疑的TVL飆升可能暗示了為了夸大數字而使用機器人。

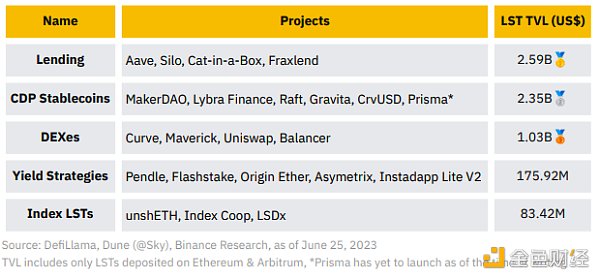

在各種LSDfi分類中,借貸是TVL最高的,達到了25.9億美元。

圖24:不同LSDfi分類的LST TVL

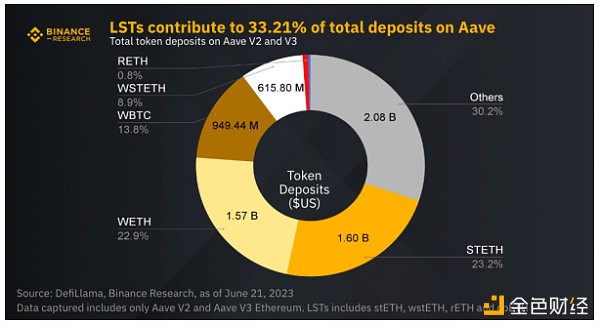

在監測的四個借貸協議中,Aave占據市場的96.73%的份額。僅關注Aave,LST作為抵押品存款在其V2和V3中已經超過了WETH。

圖25:Aave V2和V3上的抵押品存款分布

幣安在FTX崩盤中所扮演的角色已經受到美國國會的審查:11月17日消息,一位美國資深眾議院共和黨人證實,幣安在FTX突然崩盤中所扮演的角色已經受到美國國會的審查,并會成為12月FTX聽證會的焦點之一。因為FTX事件在加密貨幣市場引起劇震。他補充說,FTX的崩潰使圍繞定義數字資產和規范中心化交易所的額外立法變得緊迫。

目前尚不清楚前FTX首席執行官Sam Bankman-Fried是否會參加下個月的國會聽證會。(The Block)[2022/11/17 13:15:28]

圖26:Aave V2和V3上的借進和貸出活動

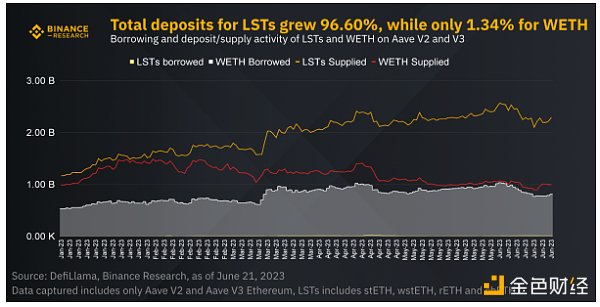

在借貸領域,我們觀察到對LST作為抵押品的需求趨勢,并且LST的總供應量與Aave上的ETH之間的差距正在增大。引入LST有助于存款的增長,而不是對已供應的ETH的消耗。

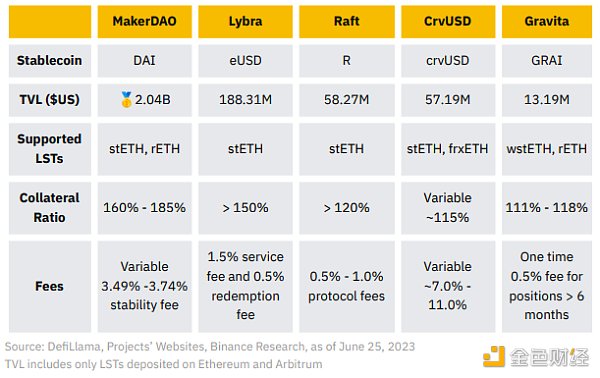

CDP是通過將抵押品(在這種情況下是LST)存入智能合約并鑄造穩定幣而創建的。由于提供的代幣發行量增加導致的高年化收益率,新協議引起了很多炒作,但是OG協議如MakerDAO仍然是明顯的市場領導者,從存入的LST鑄造了4.844億DAI。與eUSD(Lybra)相比,鑄造的DAI數量明顯高出5730%,盡管eUSD具有最高的抵押比率和相對較高的費用。

圖27:支持LST的CDP穩定幣的比較

Lybra引入了一個新概念:將質押獎勵重新分配給穩定幣持有者。只需持有生息的eUSD,持有者可以從基礎LST的收益中獲得高達8%的派息收益。此外,鑄造eUSD還為用戶提供了獲得約28.59%的esLBR的機會。由于DeFi兼容性有限,并且由于缺乏套利激勵,eUSD通常保持在1美元以上。即將推出的V2版本可能會解決這些問題。與此同時,Lybra獨特的CDP穩定幣和流動性挖礦機會使其TVL自5月中旬以來激增1059.20%。

CrvUSD為借款人提供了一些最高的利率(超過7.5%),這也是由需求上升推動的。由于存在Lending Liquidation AMM Algorithm (LLAMA),用戶可能不介意更高的利率。該算法允許進行“軟清算”,其中抵押品將轉換為LP頭寸,以限制價格波動帶來的潛在損失。

FTX網絡釣魚事件的攻擊者已將獲利資金轉入Fixed Float和幣安:10月24日消息,慢霧MistTrack監測顯示,FTX網絡釣魚事件的攻擊者已將獲利資金轉入加密交易所Fixed Float和幣安。此前FTX創始人Sam Bankman-Fried(SBF)表示如果攻擊者在24小時內從FTX賬戶中竊取的600萬美元的95%資金返還,將免除他們的責任。[2022/10/24 16:36:49]

LSDfi CDP穩定幣的競爭很激烈,新興穩定幣如Aave的GHO和Prisma Finance的穩定幣努力爭奪市場份額。

截至2023年6月25日,DEX上的LST TVL總額為10.3億美元,是LSDfi中第三大類別。

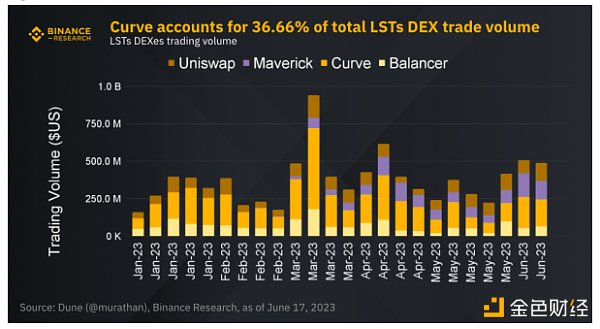

圖28:主要參與者的LST DEX AMM交易量

對用戶來說,DEX是一種退出流動性的重要方式,特別是如果用戶抵押了大量資產并且由于網絡延遲無法等待提款。盡管Curve占據了總LST交易量的36.66%,但Maverick正在迅速縮小差距,其日交易量已增至1.25億美元。

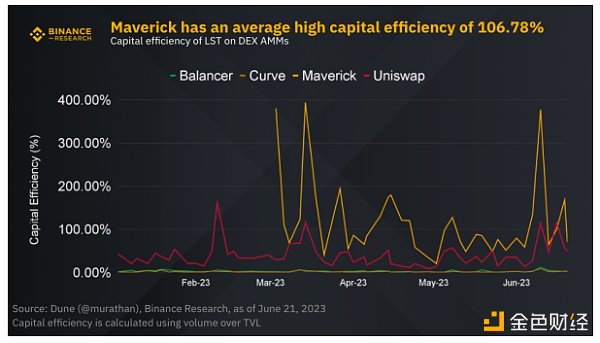

圖29:LST DEX AMM的資金效率

資金效率指的是AMM在利用LP存款方面的效率。更高的資金效率可以提供更好的流動性,并為LP創造更多利潤。Maverick的平均資金效率最高,達到106.78%,其次是Uniswap,平均為38.64%。盡管Uniswap的效率可能會飆升至115%,但主要是由于偶爾來自大戶的大宗交易。

人們自然會問,哪個LSDfi協議能夠為他們的LST產生最高的回報。為了回答這個問題,我們比較了三家主要的流動性質押提供商(Lido、RocketPool和Frax)的一些熱門LST池的TVL和收益率。通常情況下,次級或衍生協議(如Pendle、Convex或Aura)的收益率最高;主要的DEX(如Curve)通常擁有更高的TVL。請注意,所列出的收益率是截至撰寫本文時的數據,可能會根據市場情況而波動。

CZ:幣安將很快擴展到尼日利亞:金色財經消息,據WatcherGuru發推稱,幣安首席執行官趙長鵬(CZ)表示,幣安將很快擴展到尼日利亞。[2022/5/29 3:48:31]

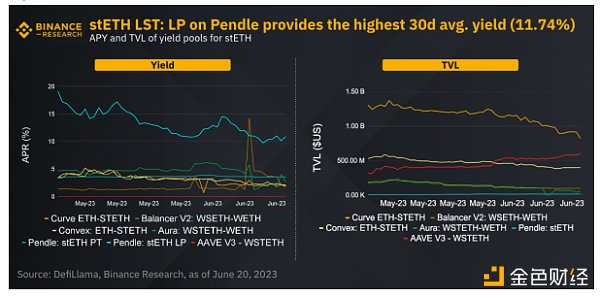

1、Lido - stETH

圖30:stETH - 最高收益池與激勵的比較

最高30天平均收益率:Pendle stETH LP(30天平均年化收益率為11.74%)

最高TVL:Curve ETH-STETH(30天平均年化收益率為2.56%)

目前,Pendle的stETH池為流動性提供者提供了最高的收益率,盡管收益率呈下降趨勢。其TVL最低,為1637萬美元,這可能會阻止大多數散戶,因為其復雜的收益代幣化可能會讓人望而卻步。然而,自5月以來,其TVL增加了72.70%。

Curve ETH-STETH池擁有最大的市場份額,TVL達到8.2126億美元,即使獎勵的年化收益率低達1.94%。最近幾周,其鎖定價值下降了37.12%。用戶似乎正在轉向高收益的協議,如Lybra Finance,或將stETH作為抵押品放置在Aave等貨幣市場中。對于Aave V3來說,過去7周,stETH的TVL增長了90.69%,達到6.0378億美元。

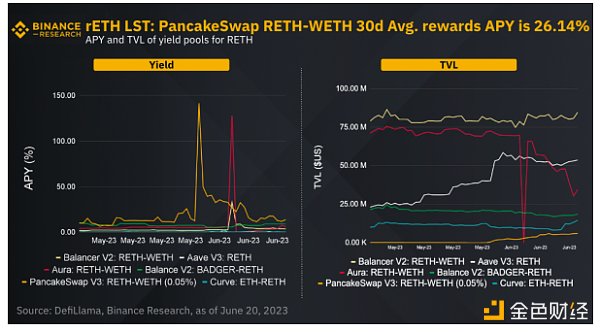

2、RocketPool - rETH

圖31:rETH - 最高收益池子的比較

最高30天平均收益率:PancakeSwap V3:RETH-WETH(30天平均年化收益率為26.13%)

最高TVL:Balancer V2:RETH-WETH(30天平均年化收益率為7.19%)

PancakeSwap提供了最高的總獎勵年化收益率,平均為23.25%。PancakeSwap的RETH-WETH池的采用率增加,導致其TVL自6月初以來增長了203.14%。

幣安等交易所關鍵詞被微博、百度搜索屏蔽:據媒體消息,目前在微博中搜索“幣安”、“binance”、“歐易”、“OKEx”、“火幣”及“huobi”等關鍵詞已不顯示結果。微博頁面顯示”根據相關法律法規和政策,搜索結果未予顯示“。金色財經核實后確認,目前微博、百度搜索已把以上關鍵詞全部屏蔽。[2021/6/9 23:24:34]

Balancer V2的RETH-WETH仍然是最受歡迎的池子,TVL最高,達到8463萬美元,6月份的平均收益率為5.51%。RocketPool利用Balancer的亞穩定池,為用戶提供更低的滑點和費用。

自5月以來,Aave V3的rETH池子的TVL增長了132.83%,即使平均獎勵年化收益率只有0.01%。這與我們之前觀察到的越來越多的需求將LST作為貨幣市場抵押品的趨勢相吻合。

Aura的RETH-WETH TVL因AIP-29池子遷移受到了沖擊。自2023年6月9日升級公告以來,Aura的RETH-WETH池TVL下降了47.56%。

此外,流行的LST協議Pendle最近宣布將RETH-WETH從其vePENDLE投票選項中移除。該團隊還建議出售或將流動性轉移到其他替代方案。然而,由于Pendle的池子僅占Aura池子總TVL的3.94%,這樣的公告可能不會產生很大影響。

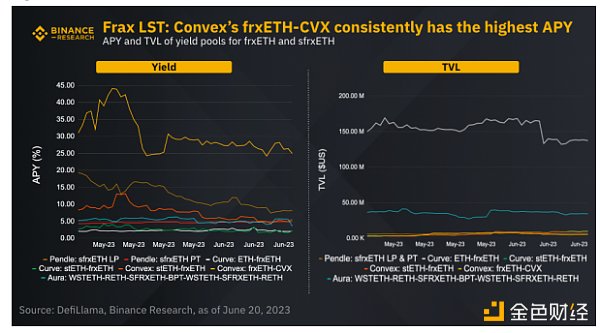

3、Frax - frxETH和sfrxETH

圖32:frxETH和sfrxETH - 最高收益池與激勵的比較

最高30天平均收益率:Convex的frxETH-CVX(30天平均年化收益率為27.75%)

最高TVL:Curve的ETH-frxETH(30天平均年化收益率為2.27%)

盡管Convex的frxETH-CVX始終提供最高的年化收益率獎勵,但它并沒有占據大的市場份額。這可能是因為需要額外的步驟,例如首先在Curve上提供流動性。

Pendle的sfrxETH LP提供了第二高的收益率,sfrxETH目前提供了最高的ETH質押收益率,約為5.20%。當與Pendle等協議結合使用時,用戶可以進一步增加收益。Pendle的sfrxETH目前的TVL僅為644萬美元,占總體sfrxETH TVL的約1.63%。這為增加sfrxETH LP池的采用率提供了重要機會。

Curve的ETH-frxETH目前具有最高的TVL,盡管獎勵的年化收益率較低。目前,Frax通過增加對LP的獎勵來促使用戶成為LP,最初的目標是提供幾乎與sfrxETH的質押年化收益率相當的年化收益率。

LSDfi是一個相對年輕的行業,最近幾個月涌現了許多新的協議。為了更詳細地介紹其中一些協議為用戶提供的功能,我們將簡要介紹以下最近社交指標有所增長的兩個項目。

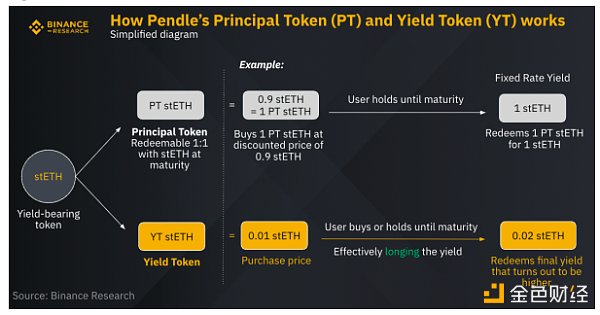

Pendle是一個收益交易協議,使用戶能夠以折扣購買資產或獲得杠桿收益,而無需面臨清算風險。該協議于2020年推出,2021年從機構投資者和風投(如Mechanism Capital和Spartan Group)融資370萬美元。截至2023年6月28日,它目前有43.9K個Twitter粉絲。

該協議因為提供LST的收益農場和高APY而在加密社區中受到歡迎。這是通過收益代幣化實現的,即將一種收益產生的代幣分割為主體代幣(PT)和收益代幣(YT)。下圖33是一個簡化的圖表,用于說明其工作原理。

圖33:Pendle機制的簡化示意圖

主體代幣(PT):持有一個PT stETH代幣的用戶將無法獲得stETH產生的收益。由于不包含收益組成部分,一個PT stETH的價格將始終低于一個stETH。作為可交易的代幣,PT stETH的價格取決于多種因素,包括到期日期之前的時間和收益推測。這使用戶可以以折扣購買stETH,如果一直持有到到期日,就可以鎖定固定收益。

收益代幣(YT):YT也可以在Pendle的AMM上交易,持有一個YT stETH代幣將使用戶有權獲得一個stETH到期日之前的收益。購買或持有YT stETH直到到期日意味著用戶期望獲得的收益高于購買價格。

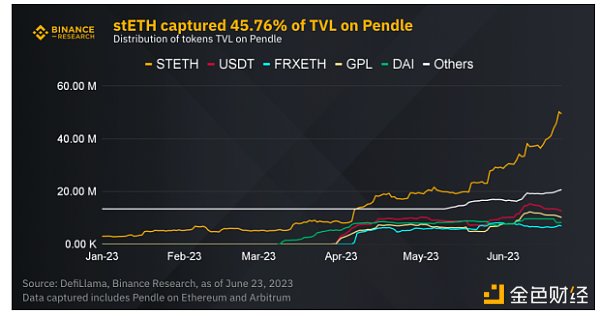

圖34:Pendle TVL代幣分布

用戶可以在以太坊和Arbitrum上選擇20多個市場,包括非LST代幣,如GLP和APE。

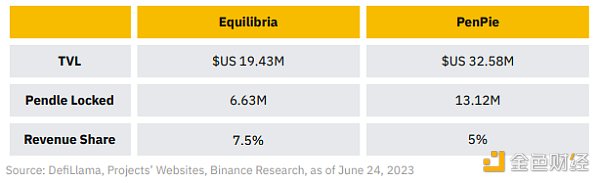

Pendle的總TVL達到1.0795億美元,其中stETH占存入資產的45.76%。隨著更多協議在Pendle上構建以最大化PENDLE持有者和LP的回報,預計TVL將增長。Equilibria和PenPie是兩個提供Pendle增強收益的收益聚合器,兩者共占Pendle TVL的48.18%。

圖35:Pendle的收益增強器

仍有9270萬個PENDLE單位未鎖定,其中僅21.76%的這些未鎖定的PENDLE被鎖定在Equilibria和PenPie上。這為它們在未開發市場上利用機會并進一步擴展提供了機會。隨著它們的成功增長,很可能會對Pendle的TVL產生影響。

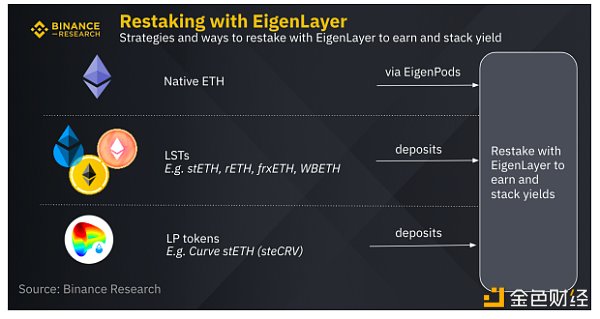

EigenLayer引入了再質押的概念,允許用戶通過擴展加密經濟安全性來重新質押他們的LST或ETH,以保護其他應用程序。他們總共籌集了6450萬美元,包括最近三月的A輪融資中的5000萬美元,現在估值為2.5億美元。截至2023年6月28日,它目前有74.6K個Twitter粉絲。下圖36是關于在EigenLayer上進行再質押的潛在方式的簡單說明。

圖36:在EigenLayer上再質押的簡化示意圖

EigenLayer于2023年6月14日正式推出其主網,用戶可以選擇在初始階段通過EigenPods將LST和/或ETH質押在原生信標鏈上。

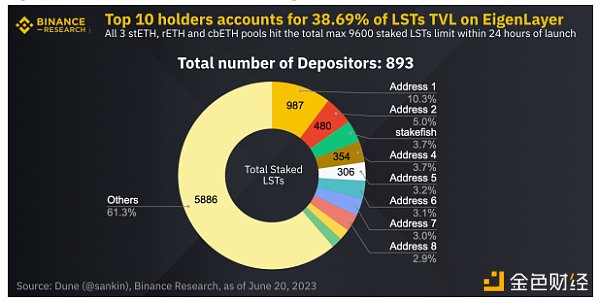

圖37:EigenLayer上的LST存幣者分布

對于LST,該協議目前支持rETH、stETH和cbETH,每個池子的初始限制為3200個LST。這三個池子迅速達到上限,總共有873個唯一存幣者,前十大持有人占總質押LST的38.69%。有趣的是,SaaS公司stakefish目前是Eigenlayer上第三大質押者。

截至2023年6月20日,從質押池中僅有51.12個LST被取出。

流動質押和LSDfi目前都處于相對早期的發展和采用階段。像Swell Network這樣的新興質押服務提供商已經引起了人們的關注,許多新的LSDfi競爭者繼續進入市場,爭奪自己在該行業中的份額。

隨著LSDfi為用戶提供更多激勵和機會,質押代幣的數量預計將增長。觀察這個新興行業的增長和發展將會非常有趣。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

▌香港正在探索推出穩定幣HKDG金色財經報道,香港正在探索推出穩定幣HKDG,以與USDT和USDC等成熟穩定幣競爭.

1900/1/1 0:00:00騰訊科技訊7月7日,MidjourneyCEO大衛·霍爾茲在2023世界人工智能大會上發言,認為AI將成為創造和想象力的新的載體和引擎。通過AI,我們有可能放大整個人類種族的原始想象力.

1900/1/1 0:00:00常用的插件錢包,如 metamask,工作原理是通過 BIP 39 協議生成種子-助記詞-公私鑰,每次交易也需要私鑰明文參與.

1900/1/1 0:00:00實物資產代幣化(Real World Assets,RWA)指的是將現實世界中的具有穩定價值與收益的資產(如房地產、汽車、藝術品等),通過代幣化進入鏈上進行使用或交易.

1900/1/1 0:00:00OpenAI創始人Sam Altman表示,AI是少有的被嚴重炒作之后,還被嚴重低估的東西,這句話放在游戲行業更為貼切。在AIGC這波浪潮的推動下,游戲行業正在迎來新一輪AI變革節點.

1900/1/1 0:00:00在2023年,美國的銀行大約每90天就發生一次崩潰。美國區域性的和規模較小的銀行機構受到根深蒂固的脆弱性、監管失誤、市場不穩定、風險管理失敗以及其他因素的沖擊.

1900/1/1 0:00:00