BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.91%

ETH/HKD+0.91% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD+1.86%

ADA/HKD+1.86% SOL/HKD+4.48%

SOL/HKD+4.48% XRP/HKD+1.17%

XRP/HKD+1.17%撰文:563,Bankless作者 編譯:金色財經

很難相信Terra 的死亡螺旋已經過去一年了,自從蒸發了幾百億美元的財富后,UST對市場的影響仍然很大。

今天,我們來看看UST“瓦解”一年后穩定幣的狀況。

Terra USD(UST)的死亡螺旋和相應的LUNA崩潰破滅了加密市場2022年創歷史新高的希望,推翻了由“泛濫的流動性”、炒作和徹頭徹尾的欺詐搭建的第一個杠桿多米諾骨牌。數十億美元和無數財富在幾天內從寄希望于UST空想主義算法設計的用戶身上化為烏有。

Terra 生態系統的許多早期支持者都被完全去中心化穩定幣的概念所吸引。雖然 UST 的架構最終被證明是不可持續的,但有些人爭辯說,DeFi用戶完全將自身與傳統金融系統隔離開來的想法是一個非常有價值的實踐。

因此,當我們反思時,一年后,我們問自己,“我們學到了什么?”和“我們現在在哪里?”

雖然算法穩定幣已經失去了青睞(目前USTC 的價格僅有 1.5 美分,但市值仍高達 1.5 億美元),而且穩定幣發行商已經繼續完善其產品與市場的契合度。無論這是代表一種交易媒介還是熊市時期的價值儲存手段,今天的DEFI市場仍然充斥著穩定幣。

彭博社:美檢察官正調查Jump、Alameda等涉及去年5月救助脫錨穩定幣UST的群聊記錄:3月14日消息,據消息人士透露,美國曼哈頓聯邦檢察官正在調查 Jump、Jane Street 和現已破產的 FTX 附屬公司 Alameda Research 在去年 5 月關于可能救助 UST 的 Telegram 聊天群對話,以及其是否涉及可能的市場操縱。

消息人士表示,作為聊天審查的一部分,沒有人被指控有不當行為,調查并不一定意味著會提出指控。(彭博社)[2023/3/14 13:02:27]

唯一的問題是我們正朝著錯誤的方向發展。

盡管許多人津津有味地使用USDC并嘲笑 Terra持有者,但在3月,當發現Circle有資金存在已倒閉的硅谷銀行后,USDC脫鉤到0.9美元,所有的DEFI系統都得到了現實的檢驗,用戶蜂擁而至相對“安全”的USDT 。

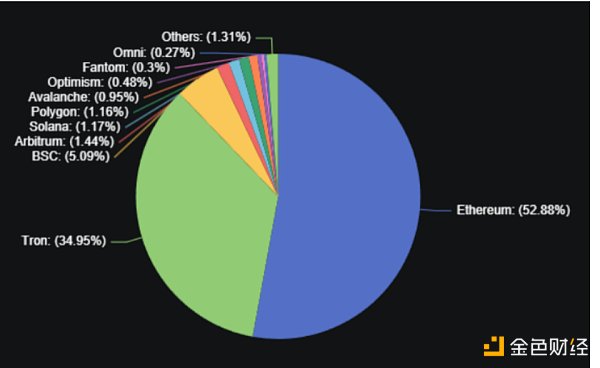

作為對比,在 2022 年 4 月,穩定幣的市值大約有 82% 集中在( USDT、USDC、BUSD 和 TUSD)。今天中心化穩定幣占比達到約 95%。在 USDC 脫錨事件以后,僅 Tether (USDT) 就從占穩定幣總發行量的 44% 激增到今天的 63% 以上。

微軟已取消Industrial Metaverse項目,約100名員工已被解雇:2月13日消息,據The Information引援知情人士消息,微軟已經取消其工業元宇宙(Industrial Metaverse)項目,大約 100 名該項目的員工已被解雇。微軟表示目前將優先考慮能夠在短期內產生收入的項目。

據悉,Industrial Metaverse于4個月前組建,是微軟元宇宙計劃的一部分。該項目幫助構建用于操作發電廠、工業機器人和交通網絡背后的控制系統的軟件界面,旨在利用數字孿生來提高生產力和效率。(The Information)[2023/2/13 12:03:11]

一方面,我們有算法穩定幣,它(雖然去中心化)很容易受到死亡螺旋的影響。另一方面,我們有法幣支持的穩定幣,它們對銀行倒閉和審查制度都是開放的。我們如何協調這一點?

對我們來說幸運的是,熊市時期“建設者”們一直在做他們擅長的事情——創新。

在今天的文章中,我們將介紹一些令我們興奮的去中心化穩定幣新項目。這些新項目不僅提高了代幣設計的抗脆弱性—穩定幣的新機制和真正的創新用例也即將出現,有可能削弱 Tether 的主導地位,并為市場提供一些亟需的去中心化.

FatMan:在UST貶值前的3周內,Terraform Labs拋售了超過4.5億美元的UST:金色財經報道,加密貨幣和金融研究員FatMan在社交媒體上表示,新的區塊鏈數據揭示了5月UST貶值的根本原因。在貶值前的3周內,一個實體在公開市場上拋售了超過4.5億美元的UST。在他們最后一次出售的4天后,UST開始崩潰。那個實體不是別人,正是Terraform Labs。[2022/12/7 21:27:19]

1. Curve的crvUSD

Curve Finance 是 DeFi 的穩定幣交易首選平臺。

Curve Finance自進入該領域以來所帶來的市場影響怎么強調都不為過。無論是通過穩定的資金池對 AMM 模型進行創新,還是通過投票托管架構和后續的計量機制重塑代幣經濟模型設計,整個生態系統都建立在這一支柱之上有充分的理由。

就像用戶可以使用 Maker 用他們的 ETH 鑄造 DAI 一樣,Curve 用戶也能用 Curve 上的資產(例如 ETH 及其衍生品)鑄造 crvUSD(CDP 式穩定幣collateral-debt position)。憑借其新的借貸清算AMM算法或 LLAMMA(Lending-Liquidating AMM Algorithm,借貸清算 AMM 算法),Curve 打算改進 DAI 久經考驗的抵押債務頭寸(抵押債務頭寸;類似于 MakerDAO 的 DAI)穩定幣設計。

數據:Anchor Protocol總鎖倉量逾150億美元,UST存款占比62.5%:3月10日消息,Terra生態固定利率協議Anchor Protocol總鎖倉量(TVL)突破150億美元(151.9億美元),其中UST存款94.9億美元,占比62.5%;抵押品總價值56.9億美元,占比37.5%。[2022/3/10 13:47:53]

這是為什么 crvUSD 清算可以比傳統設計有很大改進的 ELI5 版本:

1.抵押品在一系列價格范圍內逐漸清算,而不是在達到清算價格時立即清算。這減少了大規模清算導致市場波動的可能性。

2.crvUSD 的設計旨在為 Curve 的 AMM 提供更低的價格,這會激勵清算人在外部 DEX 上套利差價。此外,逐步清算的策略減少了對外部 DEX 流動性的需求,從而減少了壞賬積累的可能性。

3.如果價格反彈至強平價格之上,清算可以撤銷。這意味著“騙局”不會成為借款人的主要擔憂。

如今,穩定幣流動性存在DEFI的小泡沫中。雖然我們可以說存在1300億美元的穩定幣,但并不是所有的生態系統都是平等創造的。

Coinbase Custody支持USDT ERC20代幣的托管服務:Coinbase Custody在官方推特宣布支持USDT ERC20代幣的托管服務。據此前報道,Coinbase Custody于今年4月宣布支持Compound治理代幣COMP的托管及鏈上治理服務。[2020/5/30]

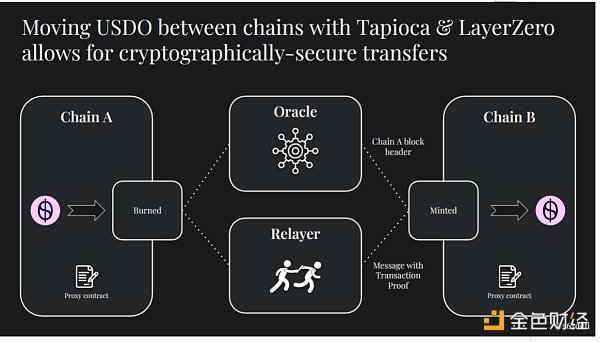

TapiocaDAO正在建立一個全鏈去中心化銀行——用戶可以在大約17個EVM和非EVM鏈上借貸和鑄造他們的穩定幣(USDO)——所有這些都不用通過橋來跨鏈,Tapioca通過利用LayerZero的通用消息網絡作為其全鏈基礎設施來做到這一點,其目標是為我們的多鏈未來建立一個強大的穩定幣。

USDO是另一種CDP設計,它使用網絡gas代幣(如ETH、MATIC等)及其LSD作為抵押品。除了簡單的資金轉移之外,omnichain借貸和杠桿也是可能的。例如,您可以:

1.通過在MATIC上針對您的stMATIC開設抵押債務頭寸(CDP=“貸款”)在Berachain上鑄造USDO,只需單擊一下即可將其杠桿提高5倍

2.在Starknet上借入USDO,使用您的收益幣種jGLP作為抵押品,您的收益幣種將有助于償還您的貸款

3.將您的USDO從zkSync借給LayerZero支持的約17條鏈中的任何一條上的貸款用戶——與傳統借貸平臺相比,這是資本效率的巨大提高。

DeFi的流動性碎片化問題一直是成熟協議和新興協議的禍根。隨著Tapioca使用LayerZero,我們可能很快就會看到新項目不會被迫向流動性市場領導者違約的那一天。

3.Redacted Cartel’s DINERO

Redacted Cartel因其建立元治理和賄賂市場Hidden Hand而聞名,現在正通過他們備受期待的Dinero項目的宣布,窺視穩定幣和LSD的世界。

4月發布的最初litepaper揭示了Dinero背后的基本設計和動機。從本質上講,Dinero 旨在通過稱為 Redacted Relayer 的私有 RPC(遠程過程調用)為用戶提供優質的以太坊區塊空間。RPC 將交易數據從 dApps/錢包發送到區塊鏈。

與使用默認 RPC 進行交易不同,使用 Redacted Relayer 提供了一些優勢:

1.防止惡意行為者尋求利用 MEV 機會

2.元交易——使用 DINERO 穩定幣代替 ETH 支付GAS費的能力

3.一旦達到一定規模,隱私交易和訂單流支付等額外用例成為可能

DINERO 穩定幣本身是一個 CDP,由 USDC 和 Redacted 自己的 LSD pxETH 組合超額抵押;其中用于鑄造 pxETH 的 ETH 用于運行 Redacted 的驗證器。這種閉環系統使Redacted能夠開辟出一個舒適的區塊空間生態系統,在其中運行。通過在他們的區塊空間島上將 DINERO 作為交易媒介和 gas 代幣進行營銷,Redacted 正在翻轉劇本——提供一個新穎的用例,這是他們的穩定幣所特有的。

對于去中心化最大化者(包括Bankless)來說,2023 年將成為穩定幣創新激動人心的一年。

隨著大多數項目回避算法設計并轉向超額抵押,每次后續代碼提交都會減少類似 UST 的死亡螺旋的可能性。

甚至Frax(號稱分布式架構)也已決定完全抵押——這表明市場對“不穩定的穩定幣”的興趣處于歷史新低。我們還在觀察使用非錨定DeFi 原生資產(例如Reflexer 的 RAI)進行的實驗,以突破中心化/去中心化二分法的界限。

總的來說,我們看到 DeFi 用戶對擁有完全由鏈上資產支持的去中心化穩定幣感到興奮。而無論未來是由 crvUSD、USDO、DINERO、FRAX、RAI 還是新事物主導,至少我們都同意,它會比 Tether 主導更好。

特別感謝Albert Lin、twMatt和Figgy對本文提供的幫助。

區塊律動BlockBeats

曼昆區塊鏈法律

Foresight News

GWEI Research

吳說區塊鏈

西柚yoga

ETH中文

金色早8點

金色財經 子木

ABCDE

0xAyA

Tags:穩定幣USDUSTEROypt穩定幣Aave USDTtrustwallet刪除后資金Fantom Libero Financial

根據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,7月2日,Poly Network跨鏈橋項目疑似遭受私鑰泄露或多簽服務被攻擊.

1900/1/1 0:00:00編譯:區塊鏈騎士 Franklin Templeton(富蘭克林鄧普頓基金),全球最大的資產管理公司之一,管理著超過1.5萬億美元的資產,計劃大力投資BTC及其底層技術.

1900/1/1 0:00:00引言 隨著去年 10 月《關于香港虛擬資產發展的政策宣言》的提出,香港虛擬資產 VASP 制度“加密新政”已于 2023 年 6 月 1 日正式施行,這是有史以來我國虛擬資產行業的重大利好.

1900/1/1 0:00:00根據 Numen 鏈上監控,2023年6月1日10點7分55秒(UTC+8),Cellframe Network(@cellframenet)在 Binance Smart Chain 上因為流.

1900/1/1 0:00:00原文:Dynamic NFTs and Potential 翻譯及校對:「Starknet 中文社區」 動態 NFT 作為交互式代幣,能根據事件更改鏈上數據.

1900/1/1 0:00:00作者:laobai,ABCDE投研合伙人 本來這一帖應該說衍生品,NFT與NFTFI方面的趨勢,不過鑒于BTC生態最近這么火,最近也看了幾個BTC生態的一級市場項目.

1900/1/1 0:00:00