BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+1.83%

ADA/HKD+1.83% SOL/HKD+4.45%

SOL/HKD+4.45% XRP/HKD+1.16%

XRP/HKD+1.16%2021 年 4 月 14 日,Coinbase Global, Inc.(COIN.US)通過直接上市(DPO)的方式成功登入納斯達克,成為在美國上市的第一家加密資產綜合金融服務商。Coinbase 以合規化著稱,擁有美國紐約州 BitLicense 牌照以及信托牌照,在美國各個州擁有 MTL 牌照,還擁有英國 FCA 與愛爾蘭央行的電子貨幣服務牌照,能夠提供法幣入金和幣幣交易等多項加密資產服務。公司自身也因為需要合規上市的原因,并未發行任何平臺 token,也并未開展風險更高的衍生品業務,相比于其他 CEX 交易所如 Biance、火幣、OKEx 而言,Coinbase 堪稱“保守”。

雖然近期 Coinbase 因違反紐約銀行法和紐約州部門的合規計劃而被紐約州金融服務部(NYDFS)處以 5000 萬美元的罰款,但是其在全球范圍內的合規路徑以及對于加密資產方面的監管探索十分值得我們學習。本文主要參考了 Coinbase 在 SEC 披露的招股說明書、10-K、10-Q 公開文件來看 Web3 項目在美展業需要注意的法律合規事項。另外,也摘錄了 Coinbase CEO 以及 a16z 近期對于目前面臨傳統金融監管的 CeFi 以及目前尚未有監管定論的 DeFi 的看法,以便我們更好地理解以及應對未來的加密立法監管趨勢。

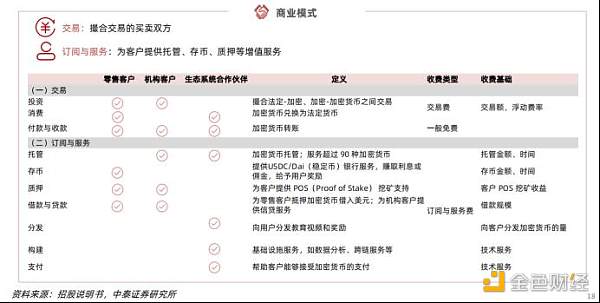

一、Coinbase 的主要商業模式

加密資產交易所是一個為投資者提供加密資產與另一種資產(另一種加密貨幣或者法幣)交易的平臺,作為為買家與賣家提供撮合交易的中間商,主要通過收取交易傭金賺取利潤,同時也提供一系列的金融增值服務。加密資產交易所主要分為:(i)中心化交易所(Centralized Exchange, CEX)集傳統交易所、券商、銀行等功能為一體的綜合平臺,如 Coinbase、Binance 等;(ii)去中心化交易所(Decentralized Exchange,DEX)基于區塊鏈智能合約技術實現點對點、無中介的交易平臺,如 Uniswap、Curve、Compound 等;(iii)傳統金融交易平臺,如 Paypal 對加密資產市場的布局等。

CoinBase 作為 CEX 的代表之一,雖然在交易體量上難以與 Binance 這類巨頭競爭,但是不同于其他 CEX,Coinbase 不斷申請并獲取來自政府監管機構的資質牌照,主打合規化的策略得到了政府監管機構以及傳統金融領域的認可,為其長期穩健經營打下基礎。Coinbase 產品主要分為交易及訂閱服務兩大類,其中交易收入占公司營收 80% 以上,但由于交易收?存在不穩定性,? 2018 年底以來,公司推出?系列訂閱產品和金融服務,如托管、存儲、質押、貸款、支付等業務,目標是取得多樣化收入、分散收入來源。

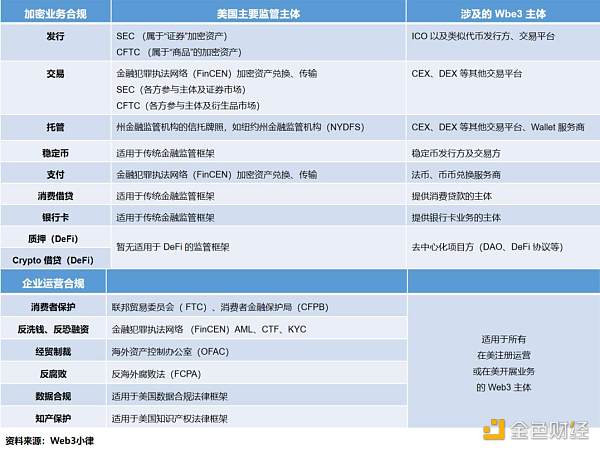

二、Coinbase 的全球監管合規

Coinbase 在當前全球復雜且多變的監管環境中開展創新加密資產業務,不僅受到美國聯邦及各州層面的法律法規約束,還受到外國政府及國際監管機構層面的法律法規約束。在目前主要司法轄區尚未有明確加密立法的情況下,Coinbase 不僅需要遵守現有傳統金融監管框架下的法律法規,包括銀行金融服務、信托、證券、衍生品市場及交易、經紀交易商、商品、信貸、加密資產托管、匯兌、境內外貨幣和加密資產傳輸、零售和商業貸款、外匯兌換、隱私及數據保護、網絡安全、反欺詐、支付服務(包括支付處理和結算服務)、消費者保護、反壟斷和競爭、破產、稅收、反賄賂、經濟和貿易制裁、反洗錢、反恐融資,還需要遵守一些司法轄區針對加密資產而頒布的最新法律法規。

全球范圍內,有關加密資產的法律法規無時無刻不在變化,并且不同的司法轄地區對于加密資產的解釋和應用不盡相同,這都為 Coinbase 在開展加密資產創新業務過程中帶來了監管的不確定性以及全球監管合規的巨大挑戰。至少目前來看,在美國,Coinbase 不受美國貨幣監理署(OCC)類似聯邦銀行的監管,也不受美國商品期貨交易委員會(CFTC)類似衍生品、清算機構的監管,Coinbase 的加密資產交易平臺亦不受美國證監會(SEC)類似國家證券交易所或另類交易系統的監管。

根據 Coinbase 的主要商業模式,主要監管合規事項如下:

2.1 貨幣傳輸、存儲和加密資產業務(Money Transmission, Stored Value, and Virtual Currency Business Activity)

美SEC正式開啟Bitwise比特幣ETF申請審查程序:7月13日消息,Bitcoin Archive發推稱,美國證券交易委員會正式承認Bitwise的比特幣ETF申請。據ETF分析師James Seyffart稱,這正式開啟了美國SEC的審查程序。

據此前報道,彭博社ETF分析師James Seyffart在推特上分享一張圖片,羅列當前已遞交19b-4申請的比特幣現貨ETF相關審核流程關鍵時間節點,其中SEC對Bitwise Bitcoin ETP Trust申請作出決定的下個期限為2023年9月1日,最后期限為2024年3月14日。[2023/7/14 10:53:53]

對于加密資產傳輸、兌換、交易等業務,主要由美國金融犯罪執法網絡(FinCEN)從反洗錢的角度進行監管。FinCEN 的權利來自美國“銀行保密法(Bank Secrecy Act, BSA)”,FinCEN 將加密貨幣視為“貨幣(Value that substitute for currency and are therefore“monetary instruments”under the BSA)”。

根據 FinCEN 于 2019 年 5 月 9 日發布的“Application of FinCEN’s Regulations to Certain Business Models Involving Convertible Virtual Currencies”以及于 2013 年 3 月 18 日發布的“Application of FinCEN’s Regulations to Persons Administering, Exchanging, or Using Virtual Currencies”,明確了向美國人提供服務的加密資產“管理方”(如加密資產發行方,ICO 相關項目方)和“兌換方”(如 CEX、DEX 這些加密資產交易所),如滿足“資金傳輸者(Money Transmitter)”的定義(如加密資產的兌換、交易、發行、托管等),則屬于 BSA 項下的貨幣服務企業(Money Service Business, MSB),需要在主體設立的 180 天內向 FinCEN 提出注冊申請。

因此,基本上所有從事加密資產交易業務的主體(包括加密資產交易所、加密錢包、大部分加密資產服務商)都需要遵守 BSA 以及 FinCEN 的相關規定并履行合規義務。FinCEN 的合規義務包括要根據 BSA 向 FinCEN 進行登記、報告、接受 FinCEN 的監管、建立相應的反洗錢合規體系、收集客戶信息并報告可疑的金融活動等一系列要求。

Coinbase 除了向 FinCEN 申請注冊 MSB 牌照之外,還向開展業務的各州申請獲得了貨幣兌換業務經營許可證或同等資質(MTL)。此外,Coinbase 于 2017 年獲得紐約州金融服務部門(NYDFS)的比特幣許可證(BitLicense),成為美國第一家擁有正規牌照的比特幣交易所,可以為用戶在當地提供買賣、接收與儲存比特幣服務。

BitLicense 是加密行業最具影響力的牌照,持牌主體必須滿足 BitLicense 的合規監管框架,包括消費者保護、反洗錢合規性以及網絡安全指南等。因此,Coinbase 不僅需要遵守 BSA、客戶資金投資、客戶資金和加密資產的使用和安全方面的限制和要求,還需要遵守其他適用于公司的負債、凈資產、披露、報告和保存記錄的要求,以及遵守公司實際控制人、高管受監管機構批準、監督、檢查的義務。

在美國以外,Coinbase 已經從德國聯邦金融監管局獲得了提供加密資產托管和交易的牌照,并在日本注冊為加密資產交易服務提供商(Crypto Asset Exchange Service Provider),從而向日本客戶提供加密資產交易和支付服務。根據這些牌照和資質,Coinbase 需要遵守眾多法律法規,包括反洗錢、客戶資產和資金信托義務、監管資本金的要求、管理稱職的要求、運營控制、公司治理、客戶披露、報告和記錄的保存等。

2.2 證券(Securities)

對于加密資產的發行、交易等業務,需要時刻關注 SEC 以“Regulation by Enforcement”的形式劃定加密資產是否屬于“證券”的監管尺度。除了國會立法層面授予 SEC 的管轄權外,SEC 還可以通過行政執法的方式不斷拓寬自己對于加密資產各個方面的管轄權(由于美國是判例法國家,判例法是美國最主要的法律淵源),主要方式有兩種:

(1)SEC 以違反美國證券法為由,對加密資產公司以及創始人、高管提起民事訴訟,通過法院判決確定管轄權,如尚未結案的 SEC v. Ripple 案件;

(2)SEC 同樣以違反美國證券法為由,對加密資產公司以及創始人、高管進行行政處罰,并通過法院確定管轄權,如 2022 年以來 SEC 對幣安的 BNB token、Coinbase 等平臺上的一些加密資產是否屬于未經注冊的“證券”進行調查,以及以太坊從 POW 轉到 POS 之后 SEC 認對其屬于“證券”,以及近期認定 FTX 的 FTT token 屬于“證券”從而深度介入 FTX 的破產重組案件。

阿根廷電子銀行Uala將暫停加密業務,客戶須在30天內出售其持有資產:5月14日消息,阿根廷電子銀行Uala將暫停加密貨幣業務,客戶須出售其持有資產。

Uala目前有30萬用戶在其數字錢包中持有加密貨幣,他們被要求在30天內將其出售。Uala將以5%的傭金出售這些加密貨幣,并以與MEP美元類似的匯率以比索結算。

上周消息,阿根廷央行在一份聲明中表示,現禁止支付平臺向客戶提供比特幣等數字資產,以降低用戶風險。[2023/5/14 15:02:26]

同時近年來,SEC 和各州證券監管機構都表示,根據美國聯邦和各州證券法,某些加密資產可能被歸類為“證券”,一些外國司法轄區也發布了類似的警告,根據其管轄范圍的法律,加密資產可能被視為“證券”。然而盡管監管機構針對加密資產、加密資產交易平臺以及其開發人員啟動了一系列執法行動和監管措施,但是在實際上并未給出明確的官方指導意見。

確定加密資產是否為“證券”的法律測試(豪威測試,Howey Test)是一項高度復雜的、事實驅動的分析工作,主觀性較強并且會隨著時間的推移而演變,結果難以預測。盡管 SEC 在 2019 年 4 月 3 日發布了一份名為“數字資產是否屬于投資合同的分析框架(Framework for“Investment Contract”Analysis of Digital Assets)”的指導文件,旨在幫助從事加密資產業務的主體,分析其加密資產是否屬于“投資合同”而應被納入“證券”的定義,從而需要遵守 SEC 的相關規定并履行合規義務,但該分析框架并不能作為 SEC 的官方指導文件。

如果加密資產一旦被定義為“證券”,那么對于證券加密資產的發行、出售、交易和清算都將受到 SEC 嚴格的監管并需要取得相應的資質或牌照。如,證券加密資產發行或出售,通常只能向 SEC 提交的證券的注冊或豁免注冊申請;所有與證券加密資產有關的中介服務商都將面臨 SEC 嚴格的監管,在美國進行證券加密資產交易的個人或實體可能需要向 SEC 申請注冊為“經紀人”或“交易商”(Broker-Dealer);撮合交易的證券加密資產平臺通常需要注冊為國家證券交易所,或者注冊成為另類交易系統(Alternative Trading System, ATS,泛指既有交易所以外的各種證券交易平臺);為證券加密資產提供清算和結算的主體可能需要向 SEC 注冊為證券清算機構,但是實際上 SEC 并沒有批準基于區塊鏈的任何證券清算和結算系統。

2.3 經紀自營商(Broker-Dealer)

對于加密資產的經紀自營業務,如果交易平臺上的加密資產被認定為“證券”,那么該交易平臺就需要向 SEC 申請 Broker-Dealer License。Coinbase 的經紀自營業務由 Coinbase Capital Markets 和 Coinbase Securities 兩家子公司共同運營,兩家公司都根據美國“1934 年證券交易法”在 SEC 注冊為經紀自營商。

“1934 年證券交易法”將“Broker”定義為:以他人的名義從事證券交易業務的人,將“Dealer”定義為:任何通過經紀人或其他方式為自己的賬戶從事證券買賣業務的人。Broker 和 Dealer 必須在 SEC 和它們從事業務的州進行注冊,一旦注冊后將被要求成為美國金融業監管局(Financial Industry Regulation Authority, FINRA)的成員,并受其規則的約束。所有的經紀自營業務都受到 SEC、FINRA 和各州證券監管機構以及其他政府機構和自律組織的監管、檢查、調查和紀律處分。

2.4 商品及衍生品(Commodities and Derivatives)

對于加密資產的發行、交易等業務,還需要關注 CFTC 的監管。CFTC 已經明確大部分加密資產(包括比特幣)屬于美國“1936 年商品交易法(CEA)”項下的“商品”,這將使 CFTC 有能力監管現貨加密資產市場上的欺詐和市場操縱等行為,但是除此之外,CFTC 沒有能力對不涉及保證金、杠桿或融資的現貨加密資產市場的交易進行監管。因此,對于在 Coinbase 平臺上進行的任何不正當交易(Improper Trading),將受到 CFTC 監管的約束。

此外,CFTC 有權監管加密資產市場的期貨合約、期權合約、掉期等衍生品交易以及現貨商品的杠桿交易行為,以及提供這些加密資產衍生品交易的平臺。Coinbase 子公司 Coinbase Financial Markets 已向美國國家期貨協會(National Futures Association, NFA, 是美國期貨和衍生品市場的自律組織,其職責是維護衍生品市場的完整性,保護投資者,并確保會員履行其監管義務)申請注冊為期貨傭金交易商(Futures Commission Merchant, FCM),但還需要從 CFTC 獲得許可才能上市加密衍生產品。

Lodestar發布V1.6.0版本,新增支持通過遠程服務器監控客戶端:3月23日消息,開源以太坊共識(Eth2)客戶端Lodestar已發布V1.6.0版本,新版本包含眾多更新,包括新增支持通過遠程服務器監控客戶端功能。[2023/3/23 13:21:14]

此外,Coinbase 最近收購的 FairXchange, Inc. 擁有指定合約市場(DCM)牌照,Coinbase 意圖通過此舉進軍加密資產衍生品市場。CFTC 監管合規牌照包括 DCM(制定合約市場)、DCO(掉期執行設施)、SEF(衍生品清算組織),這些牌照能讓持牌主體在美提供面向一般投資者和機構投資者的衍生品交易,另外還可成為非中介的清算機構。

2.5 紐約州信托公司(New York State Trust Company)

對于加密資產托管業務,主要需要取得州層面的信托牌照,并接受州金融監管機構的監管。Coinbase 子公司 Coinbase Custody Trust Company, LLC 是一家紐約州特許有限目的信托公司,于 2018 年獲得 NYDFS 的批準,受其監管、檢查和監督。NYDFS 規定了各種有關加密資產的合規性要求,包括加密資產的托管、資本金要求、BSA 和反洗錢計劃要求、關聯交易限制以及通知和報告等要求。

加密資產托管業務主要旨在為 B 端機構客戶,如華爾街的基金、銀行、私募公司提供安全、高效的加密資產托管服務,Coinbase 已獲得全球最大的加密資產管理機構 Grayscale 認可。2021 年,Coinbase 還幫助中國科技公司美圖購買和托管了第一筆約 9000 萬美元的比特幣和以太坊資產。

2.6 電子貨幣和支付機構(Electronic Money and Payment Institution)

對于加密資產與法幣的兌換業務,Coinbase 于 2018 年 3 月獲得了英國金融行為監管局(U.K. Financial Conduct Authority)和愛爾蘭中央銀行(Central Bank of Ireland)授權的電子貨幣機構(Electronic Money Institutions, EMI)許可證。有了 EMI 許可證,Coinbase 能夠在英國及所有歐盟成員國提供加密資產與法幣的兌換及支付服務,并能發行數字代幣,數字代幣可以用來進行信用卡、互聯網或電話支付。

因為 EMI 許可證適用于法幣交易,從而促進了 Coinbase 與英國銀行之間的合作并在其平臺上推出英鎊與加密貨幣兌換交易業務。因此,Coinbase 需要遵守適用于歐洲電子貨幣行業的法律法規,包括資金保障、公司治理、反洗錢、披露、報告和檢查有關的法律法規,還需要嚴格遵守一系列消費者保護的法律法規。

2.7 穩定幣(Stablecoin)

對于穩定幣業務,由于 2022 年 Luna/USDT 算法穩定幣的突然崩盤引起了各司法轄區金融監管機構的高度關注,但是目前尚未出臺針對穩定幣的明確立法,因此,穩定幣的發行和轉售可能涉及美國和其他司法轄區的有關各種銀行、存款、貨幣傳輸、預付、存儲、反洗錢、商品、證券、制裁和其他傳統金融監管的法律法規。

2021 年 10 月,美國總統的金融市場工作組(Working Group on Financial Markets)、聯邦存款保險公司(the Federal Deposit Insurance Corporation)和貨幣監理署(the Office of the Comptroller of the Currency)發布了一份聯合報告,建議立法加強對穩定幣發行方和錢包提供商的聯邦監管。

2022 年 10 月 10 日,歐洲議會也初步通過了加密資產市場監管法案(The Markets in Crypto-assets Regulation, MiCA),該法案對穩定幣定義分類、發行及交易準入作出了一系列嚴格規定。2022 年 12 月 23 日,共和黨參議員 Pat Toomey 推出了“穩定幣信托法案”,旨在為“支付型穩定幣”提供監管框架。一旦這些關于穩定幣的立法通過,可能對公司涉及穩定幣的業務帶來實踐中的障礙,并可能會為公司帶來巨大的合規成本。

2.8 消費借貸相關法律(Lending Law)

Coinbase 在美國的某些州提供有擔保的消費者商業貸款業務,需要遵守借貸相關的聯邦及各州法律法規,主要包括:“貸款真相法(Truth-in-Lending Act)”及其實施的“Z 條例”,該條例要求債權人向消費者提供有關貸款和信貸交易條款的某些信息;“平等信貸機會法(the Equal Credit Opportunity Act)”及其實施的“B 條例”,該條例禁止債權人基于種族、膚色、性別、年齡、宗教、國籍、婚姻狀況、申請人收入來自公共援助的事實,或申請人行使聯邦“消費者信貸保護法”規定的任何權利的事實,進行歧視;“公平信用報告法(the Fair Credit Reporting Act)”;以及“公平債務催收實務法(Fair Debt Collection Practices Act)”,該法案規定了與消費者債務催收有關的債務催收人的行為準則和限制。

比特幣全網未確認交易數量為9006筆:金色財經報道,BTC.com數據顯示,目前比特幣全網未確認交易數量為9006筆,全網算力為264.02 EH/s,24小時交易速率為3.02交易/s,目前全網難度為34.09 T,預測下次難度上調9.10%至37.20 T,距離調整還剩6天9小時。[2023/1/10 11:03:25]

Coinbase 還需要遵守適用于消費者和商業貸款的聯邦及各州法律法規,包括貸款披露、信貸歧視、債務催收、利率限制和 UDAAP 有關的額外要求。這些法律法規可由州金融監管機構、州總檢察長、CFPB 和私人訴訟當事人等執行。

2.9 沒收和無人認領財產條例(Escheatment and Unclaimed Property Regulations)

在美國和其他司法轄區,Coinbase 受無人認領物權法的約束。這些法律法規要求平臺將持有的它人在特定時間內無人認領的財產移交給政府機構,包括空投的代幣和分叉的加密資產。這些法律法規還可能要求平臺在移交之前清算該加密資產。美國各州和其他司法轄區如何根據無人認領的財產規則處理加密資產,在監管上存在很大的不確定性。

2.10 發卡行服務費(Interchange Fees)

對于銀行卡業務,與支付系統相關的發卡行服務費正在各個司法轄區受到審查或質疑,例如,在歐盟“多邊交換費條例(Multilateral Interchange Fee Regulation)”對信用卡和借記卡支付的交易費設定了上限,并規定了包括 Coinbase 在內的任何處理銀行卡交易的公司都必須遵守的商業規則。因此,某些司法轄區收取的費用可能成為監管挑戰的對象。

2.11 預付卡的法律要求(Legal Requirements for Prepaid Cards)

對于預付卡業務,受聯邦及各州法律法規的約束,包括消費者金融保護法規,如 CFPB 的 E 條例,該條例對預付卡發行商提出了要求。

2.12 卡協會和支付網絡規則(Card Association and Payment Network Rules)

除了聯邦和各州有關預付卡的法律法規外,Coinbase 以及發行 Coinbase Card 的銀行還必須遵守適用于預付卡的卡協會和支付網絡規則和指導方針。卡協會和支付網絡規則管理卡在使用過程中的場景,包括消費者和商家如何使用他們的卡和數據安全,并且可能會定期更改規則。不遵守這些規則可能導致卡協會或支付網絡對某些作為或不作為征收罰款或處罰,或終止提供預付卡業務的能力。

除了聯邦和各州有關借記卡的法律法規外,清算所參與者和借記卡公司之間的章程和協議規定了借記卡發行方的具體責任和義務。作為 Coinbase Card 的發行方,Coinbase 必須遵守相應的國家自動清算所協會(National Automated Clearing House Association, NACHA)、章程、操作規則和協議,以及卡網絡規則和指導方針。Coinbase 提供的其他新產品和服務也可能會增加額外的合規義務,如防止欺詐、洗錢和 IT 安全漏洞有關的義務。

2.13 消費者保護(Consumer Protection)

聯邦貿易委員會(Federal Trade Commission, FTC)、消費者金融保護局(Consumer Financial Protection Bureau, CFPB)以及其他美國聯邦、州和外國監管機構對金融產品進行監管,包括與匯款或點對點轉賬等相關的支付服務。這些機構(包括州總檢察長)在落實消費者保護方面具有較為自由的裁量權。

CFPB 負責頒布、解釋和執行有關 UDAAP 違規行為的法規,包括不公平(Unfair)、欺騙性(Deceptive)、濫用行為(Abusive Act)或其他不恰當做法(Practices)。此外,CFPB 擁有執法權力,以保護消費者利益,包括與其他機構進行聯合調查、發出傳票和民事調查、舉行聽證會和裁決程序、啟動民事訴訟、授予救濟、并將有關事宜轉介刑事訴訟程序等。

2.14 反洗錢和反恐融資(Anti-Money Laundering and Counter-Terrorist Financing)

Coinbase 需要遵守包括美國“銀行保密法(BSA)”以及全球各種反洗錢(AML)和反恐融資(CTF)相關法律法規的合規要求。在美國,加密資產主體一般需要根據 BSA 的要求,向美國金融犯罪執法網絡(FinCEN)注冊成為貨幣服務企業(Money Services Business),并制定、實施和維護基于風險的反洗錢計劃、提供與反洗錢相關的培訓、向 FinCEN 報告可疑活動和交易、遵守定期報告和記錄保存的要求、并收集和維護有關客戶的信息。

BSA 還對公司運營過程中的客戶盡職調查(KYC)作出要求,作為反洗錢義務的一部分,包括制定基于風險的政策、程序和合理設計的內部控制,以驗證客戶的身份。此外,許多州和其他國家在 AML/CTF 方面也實施了類似的要求,甚至更加嚴格。

Ripple律師指控美SEC濫用司法程序:8月9日消息,Ripple和這起與美國SEC的關鍵訴訟中的被告聲稱,SEC正尋求重啟證據開示程序。然而,SEC已經對這一說法做出了回應。律師Jame Filan表示,SEC向法庭提交了一份只有一行字的答復。SEC表示,對于Ripple為了送達非當事人傳票而要求重新調查事實的請求,它沒有立場。被告努力執行Netburn法官關于認證包含SEC官員言論視頻的裁決。Filan提到,Ripple要求這些傳票尋求提供證據的許可,這不是請求開示證據。

信中提到,這一呼吁與Ripple在事實發現結束前服務的RFAs有關。需要提前執行法官的命令。Filan抨擊了SEC對這一請求的回應。他寫道,這封信是對司法程序的濫用,這是在浪費法庭的時間。他提到,SEC等了大約五天才提交了一句話的答復。在這封信中,SEC甚至誤解了Ripple最初的請求。(Coin Gape)[2022/8/9 12:13:00]

Coinbase 已經實施了一系列有關 AML/CTF 的合規計劃,旨在防止平臺用來為洗錢、反恐融資和其他非法活動提供便利。AML/CTF 法律法規在不斷發展,各司法轄區的規定各不相同,公司將持續監控 AML/CTF 相關法律法規和行業標準的合規情況,并根據最新的法律法規要求更新實施合規計劃。

此外,根據 FinCEN 和金融行動特別工作組(Financial Action Task Force,FATF)的建議,美國和其他司法轄區已經或正在著手對加密資產服務商實施“資金轉移規則(Travel Rule)”,該規則要求加密資產服務商收集、披露轉讓加密資產的信息,如姓名、地址和賬號,以確定交易的發起者和受益人的身份,并提供審計跟蹤。歐盟即將通過的“資金轉移條例(Transfer of Funds Regulation)”便遭到了 Coinbase 以及其他加密資產服務機構的強烈反對。

2.15 經貿制裁(Economic and Trade Sanctions)

Coinbase 必須遵守美國、歐盟以及其他司法轄區實施的經貿制裁的規定。OFAC 和其他司法轄地區的經貿制裁機構禁止或限制與某些國家、地區、政府以及在某些情況下與特定個人和實體(如黑客、販分子、恐怖分子和恐怖組織)進行任何方式的交易。

2.16 禁止賄賂和反腐敗(Prohibitions on Bribery and Anti-Corruption)

Coinbase 受到美國反海外腐敗法(FCPA)和其他司法轄區類似法律規定的約束,如英國“2010 年賄賂法(Bribery Act 2010)”,這些法律禁止公司及其代表為獲得或保留業務向外國政府官員支付不當費用。其中一些法律,也禁止私人實體和個人之間的不正當支付。

2.17 用戶數據的隱私和保護(Privacy and Protection of User Data)

Coinbase 的業務依賴于全球各個司法轄區的個人數據處理以及數據的跨境傳輸,尤其是在數據的收集、使用、保留、安全、處理和轉移客戶和員工的個人身份信息方面。因此,Coinbase 處理的大部分個人數據(可能包括與個人相關的某些財務信息)會受到同一司法轄區多項隱私和數據保護法律的監管,以及受到全球不同司法轄區隱私和數據保護法律的監管。在許多情況下,這些法律不僅適用于與第三方的交易行為,也適用于集團公司內部以及公司與商業伙伴之間的數據活動。

2.18 知識產權(Intellectual Property)

技術和知識產權的保護是公司業務發展的一個重要方面,Coinbase 依靠專利、商標、商業秘密、版權、保密程序、合同承諾和其他法律權利的組合來建立和保護公司知識產權。知識產權法律、程序和限制在不同的司法轄區只能提供有限的保護,公司的任何知識產權都可能受到挑戰、無效、規避、侵犯或挪用。某些國家的法律沒有像美國法律那樣保護產權,因此,在某些司法轄區,可能無法保護公司的專有技術。

三、Brian Armstrong 對于未來加密資產監管的看法

Coinbase CEO Brian Armstrong 近期發表了一篇名為“Regulating Crypto: How we move forward as an industry from here”的文章,旨在給出一個未來加密資產監管的藍圖,防止再出現 FTX 崩盤的情況,以重塑加密市場的信心。

文章的主旨是將加密市場的 CeFi 納入傳統金融監管框架(正如 Coinbase 正在堅持的合規路徑),并結合國際金融機構的協同監管以防止出現不同司法轄區監管套利(Regulatory Arbitrage)的情況,此外,監管也需要充分考慮到區塊鏈公開透明、去中心化、可審計可追溯的特性,讓更多創新在去中心化的加密市場中得到發展。

3.1 為中心化參與者創建監管清晰度

首先應該圍繞加密市場的中心化參與者(如穩定幣發行方、CEX 交易所和托管機構)明確監管清晰度,因為這些領域一直是消費者面臨最大風險的地方,如 Luna/USDT 算法穩定幣的崩盤、FTX 中心化交易所的崩盤等。傳統金融監管框架對于加密市場的中心化參與者依然有意義。

對于穩定幣而言,美國立法者經過 2022 年的洗禮已經有了基礎的認識,可能在不久的將來馬上會有立法跟進。對于穩定幣的監管可以依據傳統的金融監管框架,如注冊成為州信托或 OCC 國家信托、注冊成為銀行儲蓄機構、建立嚴格的審計制度、確保客戶資金存放在適當的賬戶、建立合格的治理制度、建立滿足如 SOC 合規的網絡安全制度等。

對于交易所及托管機構,依然可以借鑒傳統金融監管框架,如 AML/CFT/KYC 制度、建立聯邦層面的業務許可制度、建立消費者保護制度、禁止市場操縱、清洗交易和其他形式的市場不當行為、建立服務機構的資本金要求。

對于加密資產的定性,可以看到目前 SEC 與 CFTC 的角力,這個問題可能需要通過國會立法的形式加以解決,或者需要更新適用于加密資產的豪威測試標準(Howey Test)。更新后適用于加密資產的豪威測試標準可以包括:

(i)金錢的投資(如果加密資產發行方沒有為了建設項目而出售加密資產換取資金,那么它就不應該是“證券”),這樣就直接排除了通過空投等形式發放加密資產以激勵社區的項目;

(ii)投資于共同的事業(如果一個項目是足夠去中心化的,那么它的加密資產就不應該是“證券”),這樣直接排除了充分去中心化的項目;

(iii)是否有盈利預期(如果項目的加密資產的主要功能是治理,那么它就不應該是“證券”),這樣直接排除了項目的治理代幣;

(iv)利潤是否來自他人的努力(如果利潤主要來自加密資產發行方無關的人員,那么說明該項目是去中心化的,加密資產不應該是“證券”)。當然還需要監管機構對“去中心化”進行定義以提高監管的透明度。

3.2 國際協同監管

提高監管透明度對于加密市場是一個良好的開端,但是如果不能在不同的司法轄區實施相對統一的監管,那么加密市場依然會停滯不前,這點可以在 FTX 的崩盤得到體現。FTX Global 是注冊在巴哈馬的離岸交易所,接受巴哈馬司法轄區的監管,其通過寬松的 KYC 等合規要求服務全球各個司法轄區的投資者(包括美國投資者)。

雖然說美國根據 International Shoe Co. v. Washington 等判例總結出來的“最小程度的接觸原則(Minimum Contact)”能夠實現跨司法轄區的長臂管轄,但是長臂管轄依然很難對諸多離岸主體做到事前的合規監管。好消息是自 2022 年 G20 峰會以后,我們看到如 FSB 以及 IMF 等國際金融組織都在著手準備建立針對加密資產的國際監管框架。

3.3 讓創新發生在去中心化的加密市場中

對于中心化參與者適用傳統金融監管框架的模式,不可避免地將限制創新的發展,但是對于去中心化參與者來說,目前各個司法轄區都沒有對去中心化參與者進行監管,這可能存在更多 Web3 創新的機會。首先,自托管錢包允許用戶在無需任何信任背書的情況下去存儲自己的加密資產,這將避免 CEX 崩盤而產生“銀行擠兌(Bank Run)”的風險。

其次,支持 DeFi 以及 Dapp 的智能合約在區塊鏈上是開源的,這就意味著任何人可以查看、審核智能合約的代碼,這其實就是 SEC 要求信息披露的最終形態。此外,鏈上審計的發展將幫助去中心化項目,如 DAOs 以及智能合約的良性發展。因此,自托管的加密資產錢包、開源代碼的 DeFi 及 Dapp、提供鏈上審計的 DAOs和智能合約,都能根據區塊鏈公開透明、去中心化、可審計可追溯的特性而創新發展,不用再背負傳統金融監管框架的束縛。

四、a16z :如何監管 DeFi(監管應用而非協議)

a16z 于 2022 年 12 月 15 日為金融穩定委員會(FSB)的“加密資產活動的全球監管”框架提出了的建議,主要內容包括對 DeFi 的監管建議、隱私與非法金融活動的沖突、對算法穩定幣的監管建議。

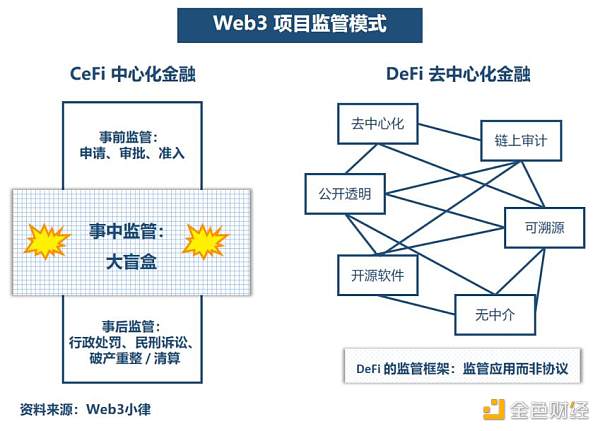

a16z 建議 FSB 對于 Web3 加密市場不應采用其“Same Activity, Same Risk, Same Regulation”的原則,因為目前傳統金融監管框架并不適合去中心化的 Web3 項目。a16z 在監管建議中對于 CeFi 與 DeFi 的區別、DeFi 的監管框架(監管應用而非協議)、傳統 CeFi 法規不適用 DeFi 等論述十分值得借鑒,尤其是在目前全球各個司法轄區都對于如何監管 DeFi 手足無措的情況下

DeFi 應用是區塊鏈生態中至關重要的一環,由于傳統金融監管框架旨在消除金融中介機構的信任風險,以降低可能出現的利益沖突或欺詐行為,而 DeFi 基于區塊鏈公開透明、開源軟件、可審計可追溯的特性,消除了市場上中介的存在,那么再用傳統金融監管框架來監管 DeFi 就顯得不合適了。

因此,非常有必要制定一套適用于 DeFi 的監管框架,以避免監管沖突以及過度監管。DeFi 的監管應該針對的是軟件應用而非智能合約協議,因為軟件應用是可以主觀地根據司法轄區的法律法規進行落地合規的,而客觀的鏈上智能合約就不行。

4.1 CeFi 與 DeFi 的區別

CeFi 即中心化金融,是通過中心化管理團隊來運行的,用戶通過 CeFi 這類第三方中介機構進入加密市場。CeFi 通常是傳統的公司法人,通常決策流程、運營管理不透明,公司的決策代表一小部分人的利益,與市場消費者的利益存在主觀上的沖突,典型的 CeFi 就像 FTX 這類中心化交易所。

DeFi 即去中心化金融,是由軟件協議組成并部署在區塊鏈上,通過智能合約為用戶提供大量非中介金融產品和服務,用戶直接與智能合約協議進行交互,不需要任何信任背書的中介。任何人都可以檢查和審計在區塊鏈上的 DeFi 協議賬本以及每筆交易的價格和數量的記錄。例如,一個著名的 DeFi 借貸協議 Compound,就有一個透明的、不可變更的、可公開檢查所有交易歷史的區塊鏈賬本。

在最近一年加密市場的劇烈波動中,DeFi 協議對市場壓力表現出了足夠的彈性。加密市場的大規模爆雷集中在 CeFi,如 Celsius Network、Voyager Digital 以及 FTX,而真正去中心化 DeFi 協議,如 Compound、Uniswap 都在正常運行。這便體現出 DeFi 協議智能合約的優勢。

4.2 DeFi 的監管框架(監管應用而非協議)

DeFi 協議是由智能合約組成的軟件程序,擁有提供點對點借貸以及其他金融交易的功能。協議托管或集成在如以太坊等的區塊鏈上,擁有軟件開源、去中心化、自治和抗審查的特性。其中,去中心化和抗審查性具有特殊的監管和法律意義。

去中心化包含多重含義,包括治理、法律層面的去中心化(因為沒有人控制公鏈)和軟件架構層面的去中心化。a16z 在其文章“Principles & Models of Web3 Decentralization”中指出,Web3 項目可以通過滿足以下兩點實現法律意義上的去中心化(Legally Decentralized):

(i)項目所有運營管理的信息均透明,可供所有人隨時查閱(通過透明的區塊鏈分布式賬本來實現);(ii)無需中心化團隊額外的管理努力來推動項目的成功或失敗(通過智能合約、去中心化經濟模型以及 DAO 來實現)。

由于沒有人控制協議,以及“Code is Law”這一非常客觀的現實,就造成了 DeFi 協議難以根據傳統金融監管框架的要求,進行主觀的法律合規操作。此外,DeFi 協議一旦部署,就會在區塊鏈上永久運行,無法像應用程序一樣下架,如 Tornado Cash 協議即使相關錢包地址被制裁,依然能夠在以太坊上自主運行。

DeFi 應用是構建在 DeFi 協議之上的前端產品,允許用戶通過交互訪問 DeFi 協議。與協議層不同,Web3 應用的開發人員能夠主觀決定應用是否需要遵守某國的法律法規,或者通過靈活的設計規避某國的法律法規及合規風險。

4.3 傳統的 CeFi 法規不應適用于 DeFi

為 CeFi 設計的傳統金融監管框架不應適用于 DeFi,因為兩者在本質上存在差異。對于 CeFi,法律法規旨在消除金融中介機構的信任風險,以降低可能出現的利益沖突或欺詐行為。而對于 DeFi,區塊鏈技術具有公開透明、去中心化和無需信任背書的特征,直接消滅了市場上的金融中介,那么就自然而然地解決了 CeFi 監管想要解決的問題,并且 DeFi 在很多方面比嚴格監管的 CeFi 做的更好,如區塊鏈公開透明、可審計可追溯的特征就直接解決了 SEC 的畢生追求——信息披露完全。

因此,將 CeFi 監管大規模應用于不存在金融中介的去中心化 Web3 應用是不合邏輯的,去中心化 Web3 應用已經早早實現了 CeFi 監管的目標,如透明度、可審計性、可追溯性、負責任的風險管理等。

4.4 適當的監管能夠保證 DeFi 行業的發展

DeFi 的這一監管原則(監管應用而非協議)能夠讓智能合約協議作為軟件基礎設施不斷完善 Web3 的生態,使 DeFi 的數百萬用戶受益。由于 DeFi 協議在區塊鏈上自主運行,對于世界各地的任何人都是開放和可訪問的,這為金融普惠創造了前所未有的機會,尤其是對于那些對當局和金融機構的信任受損的新興市場。拉丁美洲國家在使用 DeFi 協議方面處于世界領先地位,DeFi 也在非洲一些國家取得進展,如尼日利亞和肯尼亞。

五、寫在最后

綜上,通過對 Coinbase 的監管合規分析,我們可以看到 CEX 作為金融中介的 CeFi 業務,如加密資產的發行、交易、兌換、托管、穩定幣、貸款、電子支付、銀行卡等業務都適用于傳統的金融監管框架,需要獲得相應監管部門的授權許可或申請相應的牌照,并且各個司法轄區也將針對 CeFi 業務進一步制定合適的加密立法。

此外,在國際監管層面,以 FSB 為首的金融監管機構已經開始著手制定相應的國際加密資產監管框架以協同監管,防止加密市場參與方因監管套利而破壞市場的秩序。對于 Web3 的去中心化項目,雖然目前各個司法轄區并未有明確的監管指引,但是監管機構可以依據區塊鏈公開透明、去中心化、可審計可追溯的特性,針對性地監管應用而非協議,從而促進 Web3 去中心化項目的創新發展,不用再背負傳統金融監管框架的束縛。

作者:Will 阿望,Web3小律

來源:DeFi之道

DeFi之道

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

澎湃新聞

Arcane Labs

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

Tags:COICOINOINBASEtoncoin幣最新消息BitcoinXOnegetcoincoinbase交易所中文名

加密市場與宏觀經濟環境 曾經人們堅信加密市場周期和比特幣 4 年減半周期吻合,牛市一定會伴隨 BTC 產量減半而來,然而從時間線上看,牛市來臨時間越來越偏離減半時間節點.

1900/1/1 0:00:00圖片來源:由 Maze AI 生成1 月 5 日,據《華爾街日報》報道,加密友好銀行 Silvergate 在 FTX 崩潰后已處理 81 億美元擠兌提款,加密貨幣相存款 Q4 暴跌 68%.

1900/1/1 0:00:00前言:Vitalik Buterin 再次來到 Bankless 的播客,回顧了 2022 年的加密貨幣行業以及他對 2023 年的希望.

1900/1/1 0:00:00撰文:ChainCatcher在歲尾年初之際,Layer2 擴容板塊持續出現在各家機構的總結和預測報告中.

1900/1/1 0:00:00新的一年,加密資產市場仍顯低迷。比特幣和以太坊的已實現波動率降至極低水平。以之前的經驗來看,此類狀態一般發生于劇烈地市場波動之前,之前的兩次都表現為資產估值減半,并引發了新的牛市.

1900/1/1 0:00:00在揮別實現爆炸性增長的2021年之后,NFT市場迎來了非常不同的2022年——NFT在頭幾個月發展勢頭迅猛,之后與加密貨幣一起暴跌,連帶著投機狂潮也結束了。這一年,NFT領域有了很多新變化.

1900/1/1 0:00:00