BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD+0.53%

ADA/HKD+0.53% SOL/HKD-0.18%

SOL/HKD-0.18% XRP/HKD+0.68%

XRP/HKD+0.68%詳細說一下DCG的問題。

首先毫無疑問的是,Genesis破產已經沒有了任何懸念,關鍵問題有2個:

1)DCG到底欠Genesis多少錢,Genesis破產DCG需要承擔什么責任?

2)DCG還有哪些資產可以用來償還債務或者用于潛在的清算?

關于DCG到底欠Genesis多少錢。首先明確的是DCG在過去幾年主要在兩個事件中消耗了自己的大量資金:

1)2021年-2022年期間回購GBTC

2)處理3AC的壞賬

回購GBTC方面,按照messari創始人Ryne的說法,DCG購買了價值8億美元的GBTC,同時通過Greyscale授權了12億美元的回購計劃(但并不一定完全實施)。

同時,通過SEC披露信息,在2021年10月,DCG講回購GBTC的回購計劃額度在原有7.5億的基礎上追加至10億,截至2022年4月,回購額度還有3.013億美元的剩余,即使用了大約7億美元的額度;而據《金融時報》的報道,截至2022年11月,DCG回購GBTC的累計花費為7.72億美元。

Ran Neuner:DCG拋售要么試圖償還對Genesis的貸款,要么正在進入第11章破產程序:金色財經報道,CNBC主持人Ran Neuner在社交媒體上稱,有人猜測DCG正在拋售基于以下的資產。這可能意味著2件事。

1. 他們正試圖償還對Genesis的15億美元貸款。在破產的情況下,這筆貸款可能會被收回。

2. 他們正在進入第11章破產程序,要做到這一點,他們必須首先用盡所有流動資產。[2022/12/18 21:51:19]

三個不同來源的數據基本吻合,即DCG使用了大7-8億美元的資金購買GBTC(此外還有少量ETHE),按照《金融時報》的分析,這部分回購的成本大約為$40/GBTC,按照$8.45的當前價格,DCG虧損了大約6.1億美元(79%)。

需要注意的是,DCG是[花費了近8億美元購買GBTC],而非[當前仍持有8億美元的GBTC],這部分資產現值目前僅為1.6億美元。

處理3AC的壞賬方面。此前已進行過相關分析,簡單來說就是Genesis因為3AC產生了12億美元的壞賬,DCG承擔了這部分壞賬。但根據Zhusu的說法,DCG在3AC暴雷時應該選擇重組,但卻用“左手倒右手”的方式解決了問題。

Reflexivity創始人:多個DCG相關幣種正被大幅拋售:12月17日消息,加密貨幣分析機構Reflexivity Research的創始人Will Clemente發推稱,多個與DCG相關的加密貨幣(FIL、ZEN、ETC、NEAR等等)昨晚均遭到大幅拋售,懷疑拋壓來自于DCG本身。CHEV合伙人Adam Cochran也表示,從具體某些山寨幣的跌幅以及成交量來看,DCG似乎正在清算。

行情數據顯示,FIL暫報3.11美元,24 小時內跌幅18.97%,凌晨最低一度觸及2.419美元,最大跌幅超40%。[2022/12/17 21:50:00]

如果這個說法屬實,那一切將變得徹底明朗起來:DCG在2021-2022年期間和3AC一樣大量購買了GBTC,同時動用了杠桿(包括從Genesis借款)。

長期負溢價導致了3AC的破產,理論上那個時候DCG在Genesis的倉位也應該被清算,但Genesis只清算了3AC。同時,DCG從Genesis進行了借款,并將借款再次提供給Genesis,避免Genesis破產,否則DCG也會遭到清算。

Polychain、DCG、1kx、Multicoin 等聯合推出去中心化資產管理市場 AladdinDAO:6月2日消息,數十家加密貨幣投資機構聯合推出去中心化資產管理市場AladdinDAO,旨在通過加密經濟學的機制設計和去中心化自治組織(DAO)的方式改變風險投資的現有模式,激勵DeFi參與者為社區成員選擇最佳流動性挖礦項目,解決DeFi投資領域信息不對稱的問題。

據悉,AladdinDAO的創始成員包括Polychain、DCG、1kx、Multicoin Capital、CMS、Nascent、Alameda、DeFiAlliance、Robert Leshner、Kain Warwick、Hart Lambur、AlexPack、Ashwin Ramachandran和Sharlyn Wu。

據AladdinDAO介紹,該組織將是一個提供一站式流動性挖礦體驗的平臺,并使用博弈論來構建去中心化的資產管理市場,將以簡單的策略入手,使投資者可以直接參與所選定的DeFi流動性挖礦項目,最終將擴展到由社區開發者和DAO成員提供的多策略產品。[2021/6/2 23:05:49]

通過這種方式,DCG對Genesis的債務增加了12億美元,但問題是,DCG向Genesis提供的12億美元,是[股東注資]還是[提供借款],這關乎到DCG是否也擁有Genesis的12億美元債權?

灰度創始人:DCG和我本人都持有LPT:灰度創始人、前首席執行官Barry Silbert剛剛發推文表示:“我認為現在是時候讓更多交易所上線LPT了。灰度母公司DCG和我本人都是LPT的持有者,且灰度剛剛推出了Livepeer基金。”[2021/3/20 19:03:44]

總結一下,DCG需要處理的問題是8億+12億,其中8億是確確實實花了出去,并產生了6.1億美元的虧損。而12億只是在6.1億虧損發生以后避免破產產生的復雜借貸關系,具體情況目前并不明朗。

第二個關鍵問題是DCG到底欠Genesis多少錢?按照Gemeni創始人的說法,DCG欠Genesis 16.75億美元,這種說法大致上是把回購GBTC期間的借款(5.75億)加上了處理3AC的借款(11-12億)。

不過Gemeni創始人并未對16.75億美元的說法提供說明或者證據。

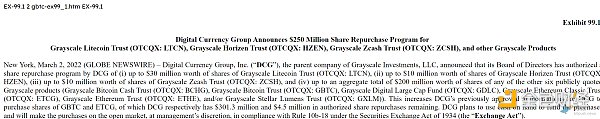

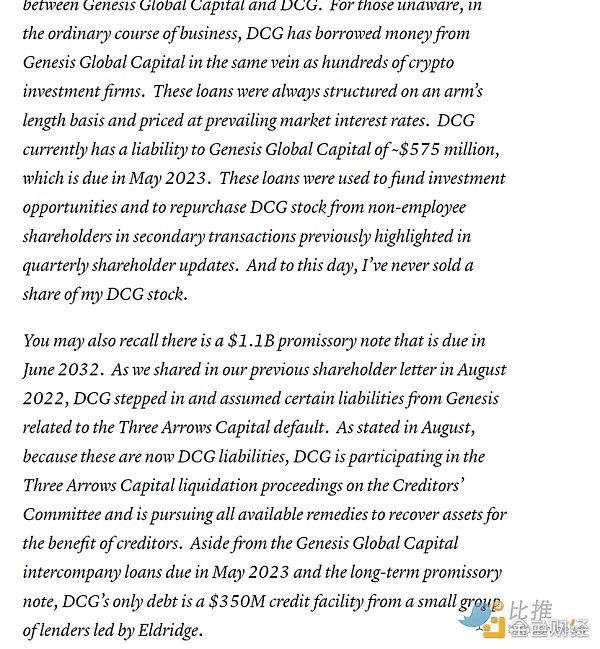

進一步追溯來源可以發現,16.75億美元的說法源自2022.11DCG的一封股東信,依據相關內容,DCG一共有三筆債務:1)債權人未Genesis的5.75 億美元的債務,將于 2023 年 5 月到期。2)債權人為Genesis的1.1B 美元的本票,將于 2032 年 6 月到期。3) Eldridge 領導的一小群貸方提供的 3.5 億美元信貸

DCG礦業子公司Foundry礦池排名進入全球前十:數字貨幣集團(Digital Currency Group,DCG)旗下的全資加密貨幣挖礦子公司Foundry首席執行官Barry Silbert在推特宣布,Foundry已進入全球前十大比特幣礦池排名之列。他預計,Foundry將很快躋身前五大礦池之列。根據區塊瀏覽器Btc.com的數據,截至文章發布,Foundry的總哈希率為2.74 EH/s,占全部哈希率的1.85%。[2021/1/26 13:36:19]

這部分內容正好與前面DCG虧損原因相吻合,兩筆借貸分別用于回購GBTC和處理3AC壞賬。另外需要注意,3AC向Genesis借貸抵押率不足80%的時候會進行清算,但DCG大概率是不需要提供抵押物或者不會被清算,否則GBTC抵押物早已不足以支持清算抵押率,這也解釋了Barry拒絕披露向Genesis提供的抵押物信息。

按照該說法,Genesis的11億美元損失現在是 DCG 的負債,但DCG同時獲得了3AC破產清算的求償權。需要注意的是,這里是11億的[promissory note(本票)],到期日是2032年,如果沒有特殊約定,DCG并不需要立即還款。

Gemini創始人也在Twitter質問Barry[是否會將11億的本票視為11億的現金],盡管Barry沒有回應,但答案肯定是[NO] DCG和Barry Silbert沒有義務,沒有道德,更沒有現金。

即使是Genesis破產,隨之而來還有很多新問題,例如Genesis是否對DCG也負有債務?這張本票是否已某種方式進行了質押?DCG是否擁有本票的優先權利?即使是進行清算,大概率也是將債務關系轉移給新的主體,資金用來進行破產清算,DCG不需要立即償還,清算所得也會償還給所有債務人而非Gemini

事實上現在Gemini比DCG更著急,用戶的求償和訴訟是即時的,即使Genesis破產Gemini也不會從Genesis或者DCG那里拿到一分錢,如果Genesis馬上破產,下一個連帶破產的不會是DCG,而是Gemini。

DCG當前面臨的問題不是這張9年以后才到期的本票,而是幾個月后5.75 億美元的債務,這部分債務是DCG自己在GBTC回購中虧損導致的,沒有任何其他的復雜關系,且會在幾個月后償還。 按照公開信內容,DCG去年的營收是8億美元,結合DCG需要負債進行GBTC的投資來看,顯然DCG賬面上并沒有足額現金。

這里面還有一個新的問題。據英國《金融時報》報道,如果 Genesis 倒閉,由于 Eldridge 優先擔保貸款的優惠條款,全額將立即償還。 這也就意味著DCG需要償還的貸款是5.75億+3.5億=9.25億美元。

至于剩下的11億美元,DCG擁有充足的時間去處理,而且由于復雜的借貸關系和清算流程,對DCG的償債要求不會那么直接,也不會那么快。DCG現在需要在未來幾個月內處理掉9.25億美元的問題。

潛在的解決問題途徑包括:

1)出售子公司和非流動性資產

Coindesk:年營收50M,預期估值3億

Greyscale:年營收2-3億,預期估值10-15億

Lono:虧損狀態,預期估值數百萬-千萬

Foundry:早期階段,預期估值數百萬-千萬

TradeBlock/HQ:預期估值0

母公司DCG股權:未知

2)對SEC的訴訟成功或者其他因素使得GBTC短期內負溢價消失:預期收入:數億美元(但概率較低)

3)獲得進一步融資

總體來看 DCG還是具有一定的償付能力,但是短期內想要籌集近10億的資金仍不容易,出售Greyscale/Coindesk雖然能夠解決問題,但這也意味著DCG的多年耕耘付之一炬,對DCG和Barry Silbert來說這不是一個容易的選擇。

另外一個不確定的因素是DCG的行為是否存在違法的情況,包括2022年4月的不清算DCG、關聯交易、11億本票的合法性等。 如果出現問題,這將會是壓死DCG的最后一根稻草。

最后是Greyscale,關于Greyscale和GBTC,其實情況并沒有發生太大變化。Greyscale本身運作情況很健康,而且也和Genesis沒有太多關聯。即使最壞情況下DCG破產,Greyscale大概率也會被出售或者轉為獨立運作。

而GBTC當前負溢價已經達到了45%。DCG持有的GBTC也不是大問題,一是資產的規模由于GBTC價格的縮水已經降低了很多,二是GBTC存在出售限制,DCG無法一次性在二級市場拋售,更可能的方式是拉長出售周期或者場外交易。

另外一個小概率事件是GBTC開放贖回,如果發生,GBTC在場內的價格也會迅速被拉平,套利空間消失,贖回拋售的影響也沒有想象中那么大。

最后的最后,盡管@cameron試圖將責任轉嫁并將DCG和Greyscale拖下水,但用戶如果想要拿回9億資金,就必須要明確Gemini Earn要么欠了你們的錢,要么向你們出售了未注冊的證券。 DCG固然問題很大,但還是那句話:@BarrySilbert 沒有義務,沒有道德,更沒有現金。

原文作者:Loki_Zeng

原文來源:Twitter

來源:比推

比推 Bitpush News

媒體專欄

閱讀更多

金色財經

金色早8點

澎湃新聞

Odaily星球日報

Arcane Labs

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

撰文:flowie、西昂翔一、2022 年加密市場概括「加密寒冬」是 2022 年的關鍵詞,而這股寒意是逐級傳遞的.

1900/1/1 0:00:00頭條 ▌俄羅斯提議禁止在住宅區進行加密貨幣挖礦1月28日消息,俄羅斯總統的咨詢機構國務院能源委員會建議禁止在居民區挖礦數字貨幣。據當地媒體報道,其成員認為該措施將減少火災隱患.

1900/1/1 0:00:00作者:0xb8eA 我們在 2022 年對 DAO 了解了多少?我們學到的肯定比 ChatGPT 更多: DAO 在 2022 年里經歷了許多曲折.

1900/1/1 0:00:00原文作者:Loki_Zeng原文來源:Twitter詳細說一下DCG的問題。首先毫無疑問的是,Genesis破產已經沒有了任何懸念,關鍵問題有2個:1)DCG到底欠Genesis多少錢,Gene.

1900/1/1 0:00:00撰文:Joel John編譯:0x11,Foresight News這幾個月很艱難,每天早上上班都感覺像是一場戰斗.

1900/1/1 0:00:00原文作者:Vitalik ButerinRAI 面臨的主要挑戰之一是很難找到愿意充當 LP 的 ETH 持有人,尤其是在利率高于目前約 -5% 至 -10% 的水平時.

1900/1/1 0:00:00