BTC/HKD+2.91%

BTC/HKD+2.91% ETH/HKD+2.72%

ETH/HKD+2.72% LTC/HKD+3.63%

LTC/HKD+3.63% ADA/HKD+5.03%

ADA/HKD+5.03% SOL/HKD+4.2%

SOL/HKD+4.2% XRP/HKD+4.6%

XRP/HKD+4.6%作為Gambit和GMX最早的用戶之一,PANews作者經歷了GMX從默默無聞到被大家熟知的過程,但迄今為止,市場上仍然存在對GMX的大量誤解。本文將總結GMX中容易出現的誤解,爭取一次性解決大家的疑惑。

由于介紹GMX的文章已經很多,本文主要針對對GMX已經有一定了解的讀者。如需對GMX有基礎性的了解,可查看PANews之前的文章。相關閱讀:《逆市而漲的GMX,能否成為去中心化永續合約新的王者?》。

1、極端行情會導致GLP歸零嗎?

GMX雖然被稱為永續合約交易所,但實際進行的是現貨和杠桿交易(GMX中的資金費用實際上是借幣費用),所有頭寸的規模都受到限制(由團隊設置),低于GLP中已有的流動性,也就是只有GLP中的一部分流動性能被trader用于加杠桿。這里需要分為市場上漲和下跌兩種情況進行討論。

當市場上漲時,極端情況是完全沒有人做空,多頭頭寸達到設置的上限。如果出現這種情況,GLP一攬子資產中原本會隨著市場上漲而增加的價值將部分被多頭捕獲。但因為每一種資產的多空頭寸均有上限,此時GLP的價格仍將必然上漲。

數據:nd4.eth持有34,287枚GMX和311,003枚GNS:金色財經報道,據Lookonchain監測,7月26日將2500枚ETH(458萬美元)轉移到黑洞地址燃燒的鯨魚,擁有34,287枚GMX(184萬美元)和311,003枚GNS(143萬美元)。

他在7月29日花費5330枚DAI購買了GMX和GNS,并將34.9枚GMX(1989美元)和600枚GNS(2733美元)轉移到黑洞地址。

此前報道,nd4.eth于7月26日燃燒了2,500枚ETH(約470萬美元)。 此外,nd4.eth該ENS于2022年10月4日花費9.5 ETH注冊,并續費20年。[2023/8/7 21:29:25]

在市場下跌時,因為GLP中已有大約一半的BTC和ETH等風險資產,如果trader持有的空頭頭寸達到設置的上限,且無人做多,此時trader將加重GLP的下跌風險。

按照當前數據,GLP中的ETH價值為1.28億美元,多頭頭寸的上限為8000萬美元,空頭頭寸的上限為3500萬美元。如果市場下跌、trader做空達到上限,且無人做多,考慮到GLP中資產價值的下跌、現貨交易的無常損失、空頭頭寸的盈利這三個因素,也需要一次性下跌約90%才會導致GLP歸零。

Compound III已部署 Arbitrum,支持ARB、GMX、WETH和WBTC作為抵押品:5月16日消息,Compound III現已部署至Arbitrum上,允許使用ARB、GMX、WETH和WBTC作為抵押品借入USDC。[2023/5/16 15:05:21]

2、牛市中,因為資金費用,GMX上的trader只愿意做多,不愿意做空?

這可能是一個誤區。在中心化交易所的合約交易中,多單和空單總是一一對應的,并不存在牛市中多單持倉高于空單的情況,中心化交易所的合約才是加密市場成交量的主力。

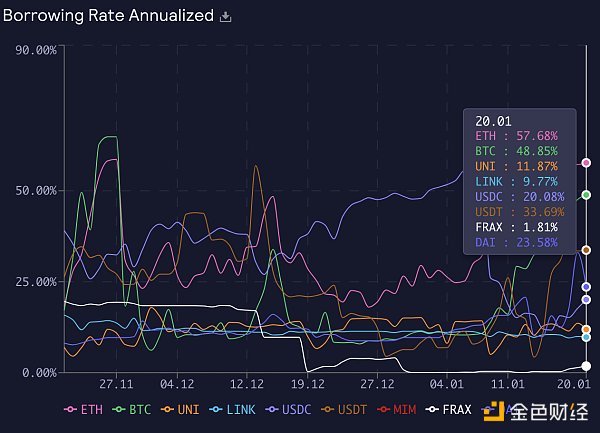

如果考慮資金費用,GMX中多頭的資金費用要遠高于空頭,如果考慮到資金費用而不在GMX做空,那此時應該更沒有人做多(截至1月20日,ETH的借幣年化利率為57%,USDC的借幣年化利率為20%,做多者借入ETH等風險資產,做空者借入穩定幣)。

當前GMX中多空比的懸殊可能來源于少數大戶的影響,將在下面介紹。

某GMX巨鯨地址于8小時前再次增持3252枚GMX:金色財經報道,據Lookonchain數據顯示,某GMX巨鯨地址于8小時前斥資25萬USDC再次增持3252枚GMX,本次增持均價約為76.88美元。目前該地址共計持倉10439枚GMX,平均買入均價73.2美元。[2023/4/10 13:54:31]

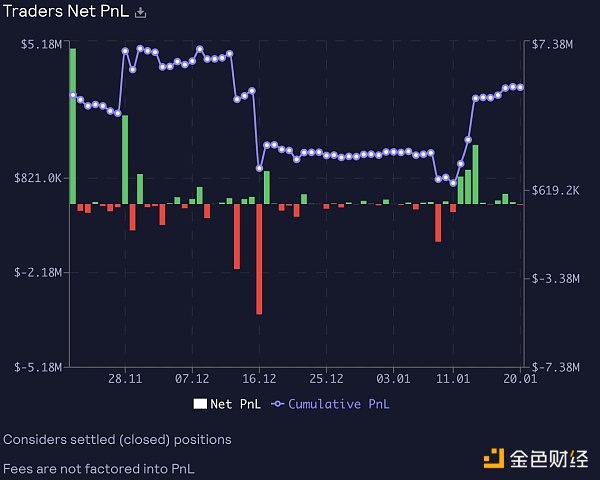

3、觀察到GMX上的trader盈利后,GLP持有人退出是否有意義?

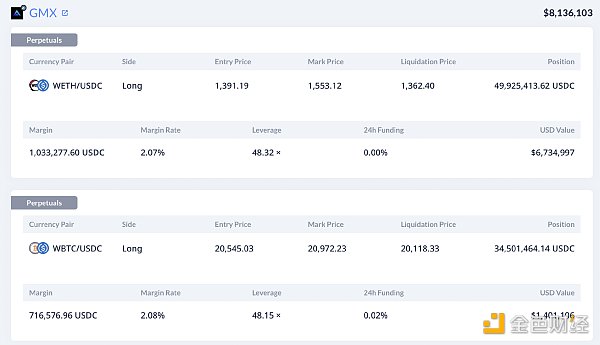

近期某trader在GMX上的大額盈利持倉引發了部分GLP持有人的關注和擔憂,在1月16日Arbitrum上GMX總的未平倉量只有1.45億美元的情況下,該trader持有超過7000萬美元的多單,占GMX中總的未平倉量的一半。如果在該trader平倉前從GLP中退出,是否可以避免該trader盈利對GLP持有人的不利影響呢?

實際上,trader的未實現盈利和虧損會實時計入GLP的價格,在發現別人盈利時退出為時已晚。試想一下,如果GMX僅在trader平倉時才將盈虧計入GLP價格,那么很可能被利用。

過去24小時GMX鏈上手續費收入為36萬美元:金色財經報道,Cryptofees.info數據顯示,最近24小時,以太坊鏈上手續費收入為6020240.16美元,Uniswap鏈上手續費收入為1400917.16美元,SushiSwap鏈上手續費收入為1198384.94美元,Bitcoin鏈上手續費收入為575044.81美元,BSC鏈上手續費收入為525656.98美元,GMX鏈上手續費收入為363318.29美元。[2023/3/9 12:51:44]

4、為什么在市場波動較小的情況下,官網可能顯示trader的盈利大增,是否有人從中作惡?

官網統計trader盈虧的圖僅考慮了已平倉頭寸,如果某些trader開倉并出現盈利,但只要不平倉,盈利就不會被統計在內。同樣,在盈利的情況下,即使市場沒有波動,平倉盈利頭寸的操作會使下圖統計的trader盈利突然上升。

將這個問題和上一個問題結合,即trader的盈虧會實時計入GLP的價格,但不會計入官網統計的trader盈虧結果中。

數據:過去一周GMX、MAGIC、GRAIL分列Arbitrum生態Token交易額前三:2月13日,據Nomics數據信息,過去一周GMX、MAGIC、GRAIL分列Arbitrum生態Token(排除穩定幣)交易額前三,分別為3.82億美元、5933萬美元和5482萬美元。其對應周漲幅為-3.95%、-22.35%以及339.22%。[2023/2/13 12:03:42]

5、項目方將費用全部分配給了GMX和GLP的持有者,是否能夠持續運營?

在收入進行70%(GLP)與30%(GMX)的分配之前,先會扣除必要的運營費用,即推薦獎勵和keeper費用,一般只占收入的1%,所以GMX并沒有持續運營的壓力。

6、項目方控制著GMX的喂價,是否有作惡的可能?

GMX的喂價由keeper的管理,keeper使用Binance、Bitfinex、Coinbase三者的價格中位數進行報價。在此基礎上,有兩重保障。

首先和Chainlink價格進行對比,如果誤差在2.5%以內,則按keeper的價格執行。如果價差在2.5%以上,那么做多操作將在高價成交,做空操作將在低價成交。

除此之外,還會運行watcher節點,以確認keeper是否在正常工作,watcher不斷計算三個交易所的價格中位數,并與keeper提交的價格相比較。

keeper和watcher是由不同的GMX團隊成員運行,目前設置有多個watcher賬戶。

這種機制保證了GMX的高效運行,但也因為中心化而受到詬病,確實不能排除團隊聯合作惡的可能,比如通過將報價控制在高于或低于Chainlink價格2.5%位置處,通過一次開倉平倉就可以賺取5%的利潤。

團隊可能在未來考慮使用Chinlink keeper或Intel SGX執行環境以實現進一步去中心化。

7、GMX是否有被其它人利用的風險?

Avalanche上的GMX此前就發生過trader通過操縱中心化交易所的市場價格進行牟利的事件,只要GMX的流動性優于中心化交易所,攻擊就可能發生。

另外,如果某機構有足夠的資金要進行交易,且能夠改變中心化交易所的BTC、ETH價格,那么先在GMX上開倉,再在中心化交易所上交易,就可以較低風險從GMX中獲利。中心化交易所的操作引起價格波動時會改變GMX上的交易價格,但GMX上的杠桿交易沒有滑點,也就不會造成GMX上的價格波動,更不會對中心化交易所的價格造成影響。

此外,幫助這些機構執行操作的trader也可以用GMX開老鼠倉。這些操作的本質就在于GMX提供了額外的流動性。

8、為什么GMX中的頭寸會比預想的提前爆倉?

當用戶在中心化交易所中遭到爆倉時可能也會有這個疑問。

在GMX中,當用戶的抵押品價值-損失-借幣費用低于頭寸價值的1%時,就會被強行平倉。而GMX的借幣費用要遠高于中心化交易所,這一點可能會被不熟悉的用戶忽略。

9、GMX和dYdX等交易所的區別在哪里?

站在交易產品的角度,dYdX和幣安等中心化交易所類似,但GMX創造了一種新的交易模式。

GMX的精髓在于“無滑點交易”,比如上述持有價值5000萬美元ETH多單的trader,在dYdX中根本沒有足夠的流動性讓他平倉。即使是在幣安上,賣出價值5000萬美元(約3萬ETH)的ETH/USD永續合約也會產生1%的價差。

隨之對應的是杠桿倍數和強行平倉線的不同,若要在幣安中持有5000萬美元的ETH/USDT永續合約頭寸,那么杠桿倍數不高于3倍;當賬戶中剩余的保證金接近倉位的6%時,就會被強行平倉。

對于大戶,GMX的交易體驗甚至會優于幣安,可以說GMX解決了交易中的一些痛點。

整體上,GMX上的大戶可以獲得無滑點交易、更高的杠桿倍數、更好的強行平倉線這幾個核心優勢,付出的則是更高的長期持有成本(借幣費用)和略高于其它交易所的交易費。

10、GMX是否是一種去中心化合約的終極解決方案?

期貨的設計最初是為了方便用戶進行對沖,但是GMX同類產品最高的持有成本決定了它并不是一個好的對沖工具,而是一個“賭博”工具。

不可否認GMX是一個非常好的交易產品,但可能并非終極解決方案。

蔣海波

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

Tags:GMXTRADEADERADgmx幣發行價Virtual Trade TokenLtradexEl Dorado Exchange

非托管、無需許可的 DeFi 原生資產管理即將到來。事實證明,加密原生代行之有效的方法正在慢慢從全球公民到機構和高凈值個人,在某個地方,新的貝萊德(Blackrock)和富達(Fidelity).

1900/1/1 0:00:00元宇宙在近幾年受到極大關注,許多資金涌入這一領域,促使新的獨角獸不斷產生。這些備受關注的元宇宙獨角獸包括了Mythical Games、Animoca Brands、小冰公司和Epic Game.

1900/1/1 0:00:00▌ Tether:2022年總清算額達到18.2萬億美元1月14日消息,穩定幣USDT發行方Tether在社交媒體發布數據,其2022年總清算額達到18.2萬億美元,相比之下.

1900/1/1 0:00:00去年九月,FTX US 總裁 Brett Harrison 在其個人社交平臺宣布辭職,隨著 FTX 破產案件的啟動,他近日在社交媒體發文公開了自己如何度過那段暗黑時光.

1900/1/1 0:00:00注:本文僅作信息分享,與所討論項目無任何利益關聯。近日,一款基于 Cult.DAO 生態的特殊博弈游戲 The Rug Game 受到了社區關注,并帶動了 CULT 價格一時間的上漲,這款名為“.

1900/1/1 0:00:00Messari報告對以太坊的2022年進行了概述,同時對2023年的轉機進行了預測,在新的一年為區塊鏈原住民的決策提供參考.

1900/1/1 0:00:00