BTC/HKD-0.42%

BTC/HKD-0.42% ETH/HKD+0.1%

ETH/HKD+0.1% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD+1.49%

ADA/HKD+1.49% SOL/HKD+3.62%

SOL/HKD+3.62% XRP/HKD+0.16%

XRP/HKD+0.16%注:本文寫于 2023 年 1 月 12 日,數據或與當前市場行情存在偏差

宏觀數據和事件有市場較大影響,數據公布時會有劇烈波動。

2022 年受寬松、戰爭和供應鏈影響,美國通脹創 40 年新高,從數據上看,通脹已經見頂,但距離美聯儲 2% ~ 3% 的目標依然遙遠。

更新:北京時間 1 月 12 日 21: 30 ,美國 12 月 CPI 年率 6.5% 符合預期,核心 CPI 5.7% 符合預期,通脹進一步下跌,預計在 2023 年相關數據的利好影響逐漸減小。

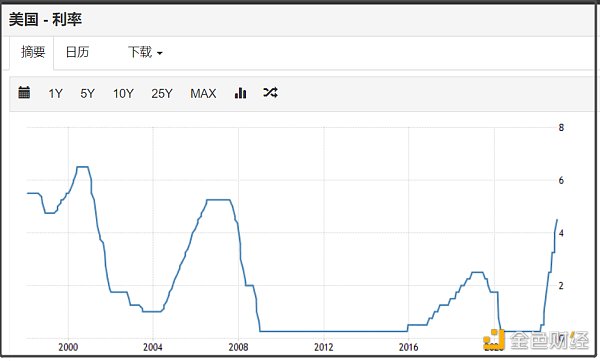

2022 年,美聯儲連續 7 次加息,聯邦基金利率從 0% ~ 0.25% 到目前的 4.25% ~ 4.5% 。

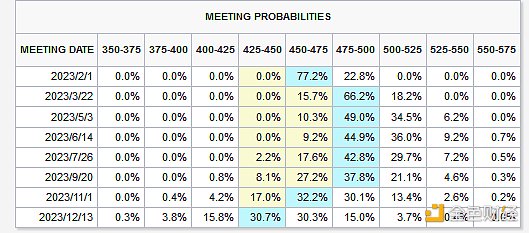

2023 年,根據 CME FedWatch Tool,市場認為可能性最高的路徑為, 2 月加息 25 bps, 3 月加息 25 bps,隨后維持利率在 4.75% ~ 5% 直到 2023 年 3 季度末(維持高利率約半年時間),首次降息 25 bps 出現在 2023 年 11 月。

如果市場的預期為真,那么新一輪寬松周期將于 2023 年底開始,市場可能在 1 季度末提前有所反應。

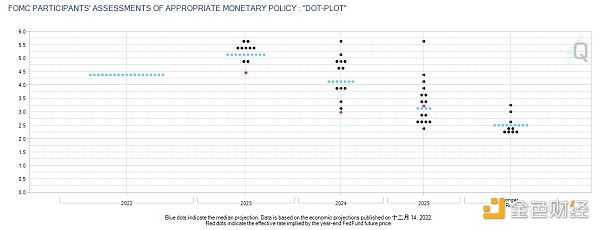

但市場與美聯儲之間存在矛盾,根據 12 月 FOMC 會議紀要和點陣圖,絕大多數聯儲官員都將他們的利率峰值、即終端利率預期水平上調至 5% 以上,暗示加息速度更慢但利率最終會更高,且沒有與會者預計,適合 2023 年開始下調聯邦基金利率目標。

數據:鏈游Fusionist已有超2.55萬地址參與,完成超10萬筆交易:1月31日消息,鏈游Fusionist主網恢復RPC后已有超2.55萬地址參與,共計完成超10萬筆交易。

此前報道,鏈游 Fusionist 在主網 Endurance 在上線后不久曾出現服務器過載,團隊不得不暫時將 RPC 關閉。在完成相應升級后,團隊已恢復 RPC,并更新獎勵機制,包括提高 ACE 產出等。[2023/1/31 11:37:55]

美聯儲的這一決策是基于通脹回落至 2% 的目標決定的,但目前市場在和美聯儲唱反調。市場認為過度緊縮導致的衰退會逼迫美聯儲提前開始降息。

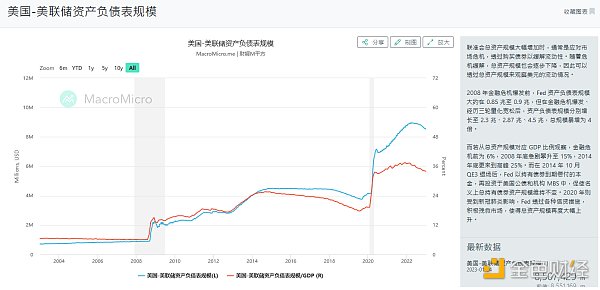

原計劃第一階段(2022.6-8 月)每月的減持上限為 300 億美元的國債和 175 億美元的機構債和抵押貸款支持債券(MBS),第二階段(9 月開始)每月的減持上限增加到 600 億美元國債和 350 億美元的機構債和 MBS。停止縮表的條件為,當準備金水平略高于聯儲認為的“充足準備金水平”(ample reserve)時開始放緩并停止縮表。

美聯儲縮表按計劃進行中,美聯儲資產負債表規模已從之前的將近 9 萬億美元降至了約 8.5 萬億美元,但鮑威爾曾在 11 月底的演講中暗示美聯儲將以一種可能導致縮表提前結束的方式管理其資產負債表。

縮表整體上影響不大,對市場的影響小于加息,受到關注較少。

紐約聯儲 11 月的調查顯示,市場普遍預計美聯儲將在 2024 年第三季度停止縮表,這與我們的預期基本一致,即 QT 將在 2024 年中期結束,因為美聯儲開始看到儲備金不足的問題。

但也有機構認為縮表將于 2023 年底放緩或結束。

a. 高盛 Macro Outlook 2023: This Cycle Is Different

美國經濟避免衰退,GDP 保持增長,失業不會顯著上升,但聯儲不會鴿派, 2023 繼續加息 3 次 25 Bps 且不會降息

b. Morgan Stanley: 2023 Investment Outlook

巴哈馬證交會:FTX新任CEO存在重大錯誤陳述,巴哈馬未指示SBF鑄造大量新代幣:1月3日消息,巴哈馬證券交易委員會官方發文表示,必須再次糾正FTX債務人代表John J. Ray III在媒體和法庭文件中所作的重大錯誤陳述。

其中在2022年12月30日,John J. Ray III公開質疑委員會對數字資產的計算,這些資產于2022年11月12日被轉移到由委員會控制的數字錢包中,以行使其作為監管機構的權力,并且是根據巴哈馬最高法院的命令行事,而John J. Ray III的這種公開斷言是基于不完整的信息。

此前John J. Ray III還發表公開聲明,聲稱巴哈馬指示SBF鑄造大量新的代幣,這些聲明于2022年12月12日在沒有證據的情況下以法庭文件形式提交,然后于12月13日在美國眾議院金融服務委員會再次作證,國際媒體廣泛報道了巴哈馬官員指示FTX員工鑄造3億美元新FTT代幣的聲明,這種毫無根據的言論造成了對巴哈馬公共機構的不信任,委員會討論了委員會取得由相關機構保管或控制的數字資產的過程。[2023/1/3 22:22:08]

聯儲緊縮持續,資本成本升高

經濟溫和衰退,公司盈利受擠壓,業績下滑,長期看好權益投資,關注有業務護城河的公司

c. JPM: A bad year for the economy, a better year for market

2023 聯儲不大可能降息,縮表力度減弱;美歐溫和衰退,看好中國經濟和新興市場;溫和衰退已被股票市場計價,即使底部未到, 2023 股市也不會再大跌,風險回報比也有提升(因為 2022 跌太多),年度看漲

d. 美林: 2023 Year Ahead: Back To The New Future

Q1經濟數據全面變差,聯儲停止加息;2023 年經濟溫和衰退(已被債市計價),聯儲轉向(降息)發正在年底,企業利潤降低;股票在下半年表現好, 60/40 策略有超額;2023 年會開啟一輪牛市

e. 貝萊德:A new investment playbook

西方經濟體長期溫和衰退,低配歐美股票,衰退帶來的估值和盈利下降尚未計價;對亞洲中性,中國穩增長(無法提振全球經濟),看好東南亞

配置發達國家高評級企業債、投資與通脹掛鉤的資產,對抗衰退

f. Credit Suisse 分析師 Zoltan Pozsar:War and Commodity Encumbrance

由于經濟戰爭(如中海合作)沖擊美元體系,美國將在 2023 年夏天重啟量化寬松(指央行購買政府債券)

安全團隊:一巨鯨從MakerDAO提取2000枚BTC:金色財經報道,據派盾監測,一巨鯨地址從MakerDAO提取2000枚BTC。[2022/11/25 8:06:37]

60/40 股債策略失效,應該改為 20/40/20/20 ,分別對應現金、股票、債券和大宗商品。

g. 美銀首席策略師—Michael Hartnett

2023 年全球經濟將出現輕度衰退,通脹率降低,中國經濟復蘇,利率、收益率、息差、美元、油價達到峰值,美股持平,黃金價格將出現上漲。

美國 CPI 和 PPI 達到了峰值,加息導致滯漲,美國資產在 2023 年的表現將遜于全球平均水平,對應策略做空美元,做多新興市場資產

上半年看空股票等風險資產,看多長期美債

h. 渣打銀行首席策略師—Eric Robertsen— 2023 黑天鵝

上半年美國陷入嚴重經濟衰退,企業破產失業率升高,風險資產暴跌(納指下跌 50% ,BTC 下跌 70% 至 5000 ),油價暴跌 50% (衰退+俄烏沖突),美元暴跌歐元上漲,通貨緊縮;最終引發全球大衰退

2024 年前,共和黨彈劾拜登

美聯儲停止 QT,降息 2% ,轉向寬松立場

小結:

通脹見頂,開始回落,但寬松周期的時間點難以預計,市場和美聯儲表態之間存在矛盾,機構態度多空都有,較多認同經濟的溫和衰退和流動性持續緊縮。

在宏觀因素需要考慮的數據、消息和因素極多,且信息傳導到價格上的邏輯鏈條非常復雜。在當前時點,與其預判宏觀數據的利好利空,直接關注市場價格行為勝率更高,雖然降低了收益,但相對保險。

結合上述機構和明星分析師觀點,經濟衰退會導致風險資產普跌(盈利下降 、破產等),持續高息和縮表可能造成通縮,同樣不利于風險資產。

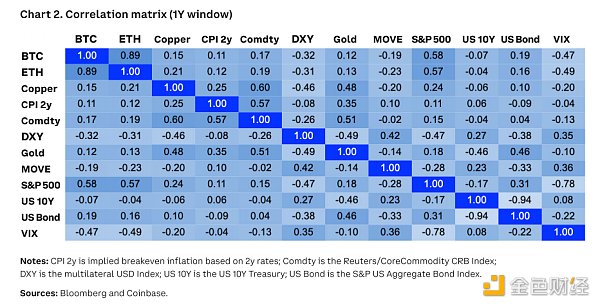

加密市場已經深受美股影響,基于 2022 年的觀察,甚至會在分鐘級別跟隨美股走勢,美股交易時間段,加密市場也會顯著活躍,波動率和交易量上升。

交易者將加密市場當做美股科技股對待。

美國主要股指表現為自 2008 年以來最糟糕的一年。

中傳新文創藏品平臺正式上線,賦能文旅產業高質量發展:6月28日,中國文化傳媒新文創藏品平臺(簡稱“中傳新文創藏品平臺”)正式上線。該平臺由中國文化傳媒集團主辦、集團全資子公司中傳悅眾(北京)文化發展有限公司運營,是以文化央企擔當助力市場規范有序發展,滿足人民日益增長的精神文化需要的務實舉措。

目前,中傳新文創藏品平臺已具備確權服務、交易服務、專區服務以及定制服務等多重功能,能夠為博物館、非遺、景區等各類IP資源提供數字資源采集支撐服務。[2022/6/29 1:38:46]

2022 全年,道指下跌 8.8% ,標普 500 下跌 19.4% ,納指下跌 33% ,羅素 2000 指數下跌 21.7% 。

納指跌幅遠超平均,主要由于科技股受加息影響大,估值下跌(PE 下跌 40% ,與 2008 年類似);而如果 2023 年走衰退,企業盈利能力預計將下降,道指和標普有下跌動力。

圖表上看,標普 500 仍處在下跌趨勢中, 2022 年最低點在 3491 附近,目前受到紅色下跌趨勢線的壓制,如果無法突破,再次觸碰 3600 的概率很高。

若突破壓制和短期高點 4100 ,則按照反轉對待,轉向多頭思路。

刻舟求劍:

參考 2007 ~ 2009 的行情,標普自 07 年 10 月高點下跌 56% 至 2009 年 3 月見底(約 74 周),隨后自底部反彈 45% 至 2009 年 7 月底確認反轉(約 20 周)。

從 21 年底至 22 年 10 月低點下跌 27% (41 周),如果用刻舟求劍的方式預估時間,見底的時間大概在 23 年 6 月,位置在 2400 點。

我們在 9 月底做 2022 年第四季度規劃時提到:

Web3體育粉絲參與平臺SportZchain完成60萬美元種子輪融資:金色財經報道,專注于亞洲體育生態系統的Web3粉絲參與平臺SportZchain完成60萬美元種子輪融資,聯合領投方為SUNiCON Ventures 和 MAKS Group。該公司曾在 2021 年 10 月募集到一筆 40 萬美元的 pre-seed 輪融資,截止目前的融資總金額已達到 100 萬美元。作為一個基于區塊鏈技術的粉絲參與平臺,SportZchain 旨在成為品牌和粉絲之間的溝通橋梁,平臺可通過粉絲調查投票等手段幫助官方做出迎合粉絲需求的決定,同時也能讓粉絲通過持有相應的 Fan Token 來獲得收益。(businessworld)[2022/5/22 3:34:10]

“華爾街目前一些對底部的預測也存在分歧(基于通脹回落至 5% 和失業率上升至 4% ),對標普 500 指數的底部預測在 3000、 3300、 3400、 3600 點不等,今年準確率最高的 Michael Hartnett 認為可以在 3600 建底倉, 3300 加倉, 3000 滿倉。目前標普 500 指數已破前低,最低至 3623 。”

此后在 10 月標普 500 最低跌至 3500 附近, 1 月 12 日收于 3983 ,若完全按照 Micheal 的計劃進行交易,目前底倉浮盈 10% 。

2021 年底華爾街一片看多,喊出了“加息牛”的口號,Micheal 是其中為數不多的大空頭,預判了上半年的暴跌。但他并非“永遠看空,永遠正確”的分析師,在 7 月他預判了標普至 4200 點的反彈,并在高點喊出了史上最糟糕 9 月的預判,幾乎押中了 2022 年的所有大波段,且預判點位相差甚微,被稱為“華爾街最悲觀但最準確的分析師”。

他預測 2023 年上半年風險資產會出現較大程度下跌,全年美股收益率為 0% 。我們理解當前位置為反彈的相對高點,后續半年內回調的可能性較高,可以繼續上述關鍵位置的建倉計劃。

具體配置和回報率上,做空美國科技股,理由為估值過高,且寬松時代已過;做多中國股市,理由為居民超額儲蓄;他對以下資產回報率的預期為正:銅 25% ,黃金 15-20% ,投資級企業債券 12-13% , 10 年期美債 7-8% ,石油 5-6% ,現金 5% ,美國股票 0% ,美元-6% ;大宗商品和新興市場資產在美元峰值和通脹對沖方面的回報率最高。

Mike 和 Micheal 一樣,都是 21 年底為數不多的大空頭,并在后續的行情中于 7 月轉向多頭預測了 3700 ~ 4200 的觸底反彈,以及在 12 月初提前預判了最近 11 ~ 12 月反彈的高點 4100 ~ 4200 ,并預判會回調至 3800 點。

Mike 對 2023 年的預測相對悲觀,認為標普會下跌到 3000 點,主要基于以下邏輯:

1 )美國主動管理型基金均在減持

2 )緊縮導致的估值下跌和衰退導致盈利下跌的雙重邏輯,他認為當前市場對 EPS 的估計過高,實際情況和 2008 年相似,業績的下降導致股價的下跌,而市場對此尚未計價;

3 )他預測股票風險溢價的還會持續升高,即現在的價格吸引力不足,還會有后續下跌。

我們在 2023 年傾向于相信他們的后續判斷,并持續跟蹤。

除了相關性極高外,加密強相關股票的波動甚至高于 BTC 本身,具備較大彈性;但 COINBASE 上市以來并未表現出比較優勢(可能由于上市不久即進入熊市),時間上也幾乎同步波動。

原因可能為:

1 )上市公司受到經營情況、業績、競爭、監管等更多因素影響;

2 )BTC 上半年的下跌,并未過多受到宏觀加息預期的影響(表現為穩定幣供應量并未顯著減少),而美股則相反;

3 )上市公司股票更容易被機構接觸和交易。

COIN,日線圖

Coinbase 價格從最低點反彈了約 40% +,Cathie Wood 于 12 月購進了約 300 萬美元的股票,可能是市場底部的表現,如果反彈持續強勢,可以認為底部已現,多頭反轉。

但美國銀行下調了 Coinbase 的評級,目標價由 50 調整為 35 美元,理由為 2023 年加密市場前景黯淡,公司業績將下滑。

根據分析師預測,美股可能在上半年見底,左側建倉位置 3600、 3300、 3000 ,反轉可能發生在下半年。

抄底 Coinbase 股票的收益可能好于直接抄底 BTC 本身。

加密市場總市值由高峰的 2.9 T,跌落至目前的 813 B 左右,在前低前高等關鍵位均有明顯反彈,但未見反轉。

總市值 by TradingView,周線

宏觀利空疊加加密市場自身利空事件,暴跌中出現反彈的關鍵支撐位置,被下一次新的黑天鵝擊穿。

BTC&SP 500 , 2022 日線

BTC 的誕生和設計機制源于創造去中心化貨幣和支付系統的初衷,基于抵制貨幣超發的理念,這也是主要敘事。另一敘事為“數字黃金”避險屬性。

但從最近一輪的牛熊周期看,牛市來源于美國放水帶來的流動性外溢,熊市則來源于流動性緊縮。也因此,與黃金的相關性極低,其交易性遠大于其貨幣屬性和敘事。

預計 2023 年這種情況繼續延續。

ETH&SP 500 , 2022 日線

從 stETH 事件以來的走勢來看,BTC 創出年內新低,而 ETH 在新低前止跌反彈,BTC 相對弱于 ETH。

除了 ETH 升級等敘事,DeFi、NFT 等應用的網絡活動也支撐其價格(通縮)。

由此帶來的網絡擁堵則刺激了L2的發展。

綠色為 BTC 市占率,K 線為 BTC 價格,周線

類似 A 股“權重搭臺,成長唱戲”的邏輯,加密市場大行情通常由 BTC 啟動,在 BTC 橫盤時,Altcoin 補漲,并表現出更強的彈性。

根據歷史行情,需要關注 BTC 的價格啟動,通過 Altcoin/BTC 的匯率對做輪動擇時。

潛在利空:DCG&Genesis 破產,交易所 Gemini 破產

潛在利好:灰度起訴 SEC 通過 BTC 現貨 ETF

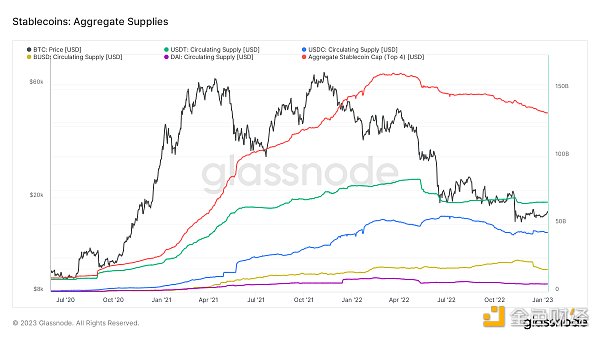

牛市的上漲離不開穩定幣的增加(外部流動性的注入),價格與穩定幣供應量之間有螺旋關系。

關注穩定幣企穩回升,則市場上漲有持續性。

與我們對 2022 年 4 季度的判斷類似,繼續看好基礎設施類,包括:以太坊&L2、L0、新公鏈、隱私

新增 DeFi 賽道,主要為:

RWA:實世界資產 RWA 向鏈上的遷移

去中心化衍生品:GMX, DYDX, Rage Trade

流動性質押

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

金色財經 區塊鏈1月12日訊 最新美國破產法庭文件揭示了SBF的所謂“循環投資”套路,他向大型型風險投資基金Paradigm投資了 2000 萬美元.

1900/1/1 0:00:00Sui是支持Move智能合約語言的高性能Layer 1 公鏈,并可通過添加更多資源來提高吞吐量.

1900/1/1 0:00:00隨著NFT市場不斷進步,NFT交易平臺百家爭鳴,用戶需求和審美不斷提高,如今NFT市場的競爭格局已經改變,OpenSea“被卷”,主動優化產品功能,但其百億估值仍虛高.

1900/1/1 0:00:00版權已經過時,只是我們還不能承認這一點。它持續了近 500 年,帶來了很多益處,但它已不再為我們需要。為什么?因為 NFT 引入了一種新的補償作者的方式,且效率要高得多.

1900/1/1 0:00:00元宇宙是互聯網上的虛擬空間,用戶可以在這里操作自己的“分身”(網絡虛擬形象)與他人互動或參與活動.

1900/1/1 0:00:00▌BlockFi計劃于1月11日提交破產案資產負債表金色財經報道,加密借貸公司BlockFi宣布將披露其資產和負債的信息,以及在11月申請破產前收到的付款信息.

1900/1/1 0:00:00